こんにちは。保険相談ラボ編集部です。

2015年(平成27年)に相続税の基礎控除額の改正が行われ、生前贈与に興味をもつ方が急増しました。

「うちはたいしたお金はないから、生前贈与なんて関係ない」なんて思っていたご家庭でも、基礎控除が少なくなったことで相続税の対象になる方が増えたためです。

らいおんくん

らいおんくん生前贈与に興味はあるけど難しそうで…。税金のこともよくわからなくてて苦手だなぁ。

このように思う方は多く、税金に対する苦手意識から何も対策をしていない方も多いのではないでしょうか?

生前贈与をするとしないでは、納税する金額に大きな差が生じるんですよ。

そこで、今回は生命保険を活用した生前贈与の方法や、税負担を軽減するポイントをご紹介していきます。

相続はいつ発生するかわかりません。

特に、生前贈与は短期間だと効果が低いため、検討を始めた「今」始めることが重要です。

相続対策には生命保険をフル活用しよう!3つのメリットと5つの活用法を解説【FP監修】で、生命保険を活用した相続対策についてもまとめていますので、こちらの記事も参考にしてください。

- 生前贈与とは、財産の受け渡しを生きているうちに行うこと

- 年間保険料110万円以下の生命保険を活用することで、有効的な生前贈与ができる

- 生前贈与は、長期間、多くの人へ贈与することがポイント

- 生命保険を活用した生前贈与には、税金対策以外にも納税資金の準備や渡したい人へ確実にお金を渡せる、などのメリットがある

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

※弊社ほけんの王様 LINEに遷移します。

生命保険と税金の関係

生前贈与の方法を確認する前に、まずは生命保険と税金の関係を把握しておきましょう。

生命保険の保険金を受け取る際は、契約形態と金額によって以下の税金がかかる可能性があります。

- 相続税

- 贈与税

- 所得税

同じ保険金でも契約形態によっては課税される税金が大きく変わってくるので、注意が必要です。

具体的に、どんな契約パターンのときに、どの税金の対象になるのか見ていきましょう!

「契約者=被保険者」で受取人が相続人の場合は相続税の対象になる

相続税が発生するケースは、「契約者(保険料負担者)= 被保険者」で受取人が相続人の契約形態の場合です。

相続税の対象となる契約

相続税は、相続人(亡くなった方の財産を引き継ぐ人)が引き継ぐ財産に対して課税される税金です。

ただし、生命保険には「保険金の非課税枠」があります。

たとえば、法定相続人が配偶者と子ども3人の合計4人いた場合は、

「500万円×4人=2000万円」となるので2000万円までの保険金が非課税となります。

その場合、生命保険金を3000万円受け取ったら、2000万円は非課税になり、1000万円が課税の対象になります。

上記のように、非課税枠をうまく利用することで、相続税を減らす効果があります。

相続税は、相続財産が多いほど課税される税金が増える仕組みです。

そのため、生前贈与を行うことで贈与者の財産が減り、残されたご家族の税負担を減らすことができるのです。

「契約者・被保険者・受取人」が違う場合は贈与税の対象になる

贈与税が発生するケースは、「契約者・被保険者・受取人」が違う契約形態の場合です。

贈与税の対象となる契約

贈与税は、贈与された金額により受贈者に課税される税金です。

贈与税には、110万円の基礎控除枠があります。

そのため、課税対象となる金額は、「受け取った金額-110万円」で算出します。

死亡保険金を500万円受け取った場合

500万円-110万円=390万円

課税対象額は390万円

この他に、受取人が保険金を受け取った年の1月1日から12月31日の間に他に贈与された財産があれば、その金額も合算し、贈与税の課税対象になるので、注意が必要です。

贈与税は、比較的高い金額になるケースが多いので、特別な事情がない限りは所得税や相続税が対象になる契約形態をオススメします。

契約者と受取人が同じ場合は所得税の対象になる

所得税が発生するケースは、契約者と受取人が同じ契約形態の場合です。

所得税は所得がある人に課税される税金で、課税対象になる金額は、「(受け取った金額-払込済保険料-基礎控除50万円)÷2」で算出します。

死亡保険金500万円・払込済保険料300万円の場合

(500万円-300万円-50万円)÷2=75万円

75万円が課税対象になり、他の所得と合算される

所得税は、死亡保険金だけでなく他の所得と合算され税率が決まるため、他の所得が高い場合は税率も比例して高くなります。

生命保険を活用した生前贈与の方法と効果

生前贈与とは、財産の受け渡しを生きているうちに行うことです。

生前贈与を行うことで贈与者の財産が少なくなり、亡くなった時の相続税を減らす効果が期待できます。

でも、お金を移動させるだけなら、生命保険を使わなくてもいいんじゃないの?

そう思う方も多いでしょう。

しかし、生命保険を活用することで、ただお金を移動するより有効的な生前贈与を行なえるのです。

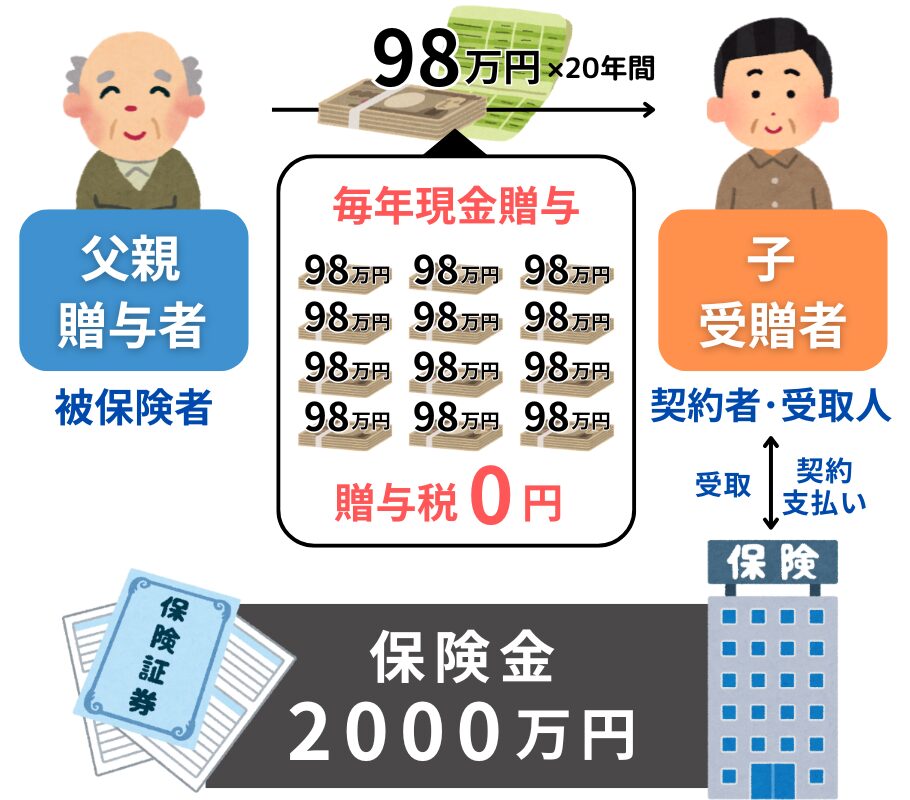

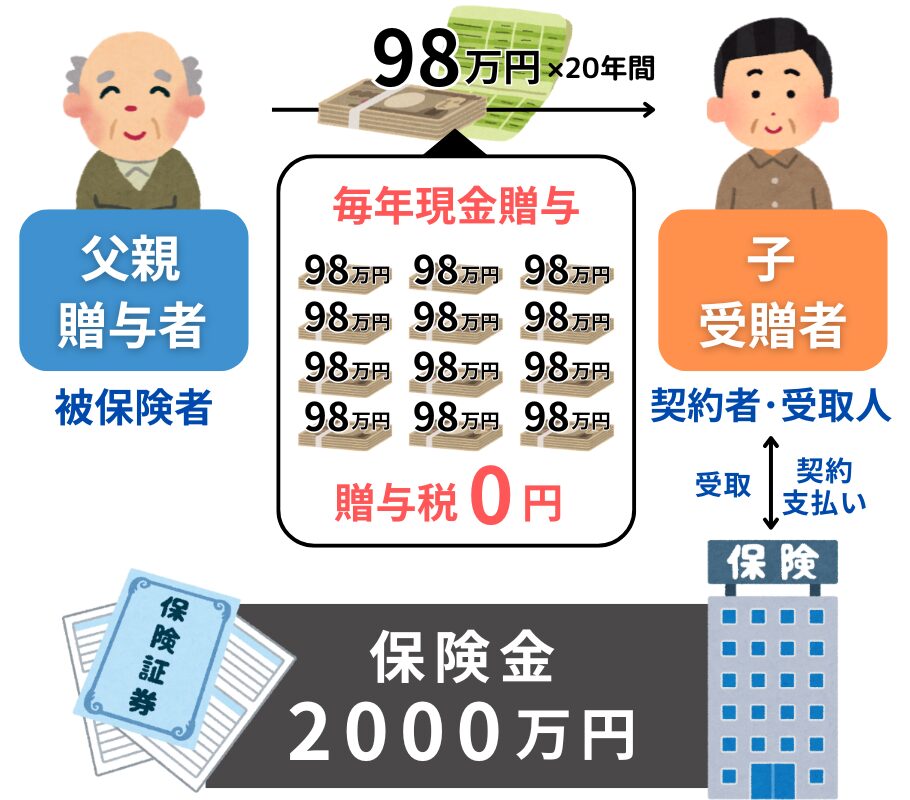

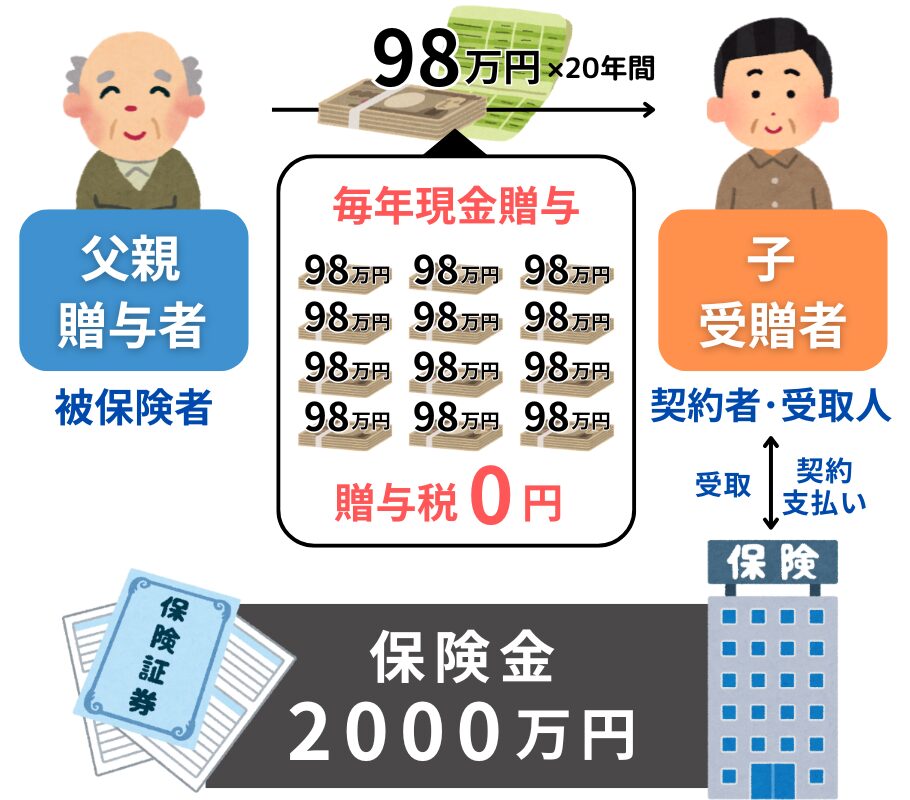

生命保険を活用し暦年贈与をする方法|親から子へ

今回は、「父親から子供へ、生命保険を活用し暦年贈与をする方法」をご紹介します。

生命保険を活用した生前贈与の方法は、「父親から子供へ生前贈与を行い、生前贈与されたお金を使って、子供を契約者にした終身保険に加入すること」です。

生命保険を活用した生前贈与の一例

父親の銀行口座から子供の銀行口座に保険料相当額を振り込みをする

■契約者:子供

■被保険者:父親

■受取人:子供

子供の銀行口座から保険料を引き落としする

《契約内容》

●保険金:2,000万円

●保険料総額(20年間支払った場合):1,960万円

●年間保険料:98万円

上記のパターンで契約した場合、以下の効果が期待できます。

- 子供の相続税が軽減できる

- 子供に贈与税が課税されない

- 保険金受取時の税金が減らせる

- 払い込んだ保険料より多くの保険金が受け取れる

この4つの効果をこれから詳しく説明するね!

効果:1|子供の相続税の軽減できる

1つ目のポイントは、父親の財産を減らすことで、子供の相続税が軽減されることです。

この方法の重要なポイントは、

「父親の銀行口座から子供の銀行口座に保険料相当額を振り込み、子供の銀行口座から保険料を引き落としする」ことです。

なるほど!この方法なら、お金が父親から子供へ贈与され、子供が保険料を負担したお金の流れがはっきりと解るんだね。

お金の流れがはっきりとわかることは、生前贈与において非常に重要なポイントです。

下記をご覧ください。

国税庁が発表している平成29年事務年度の相続税の調査結果

■調査実施件数:12,576件

■申告漏れなどの非違件数:10,521件

■非違割合:83.7%

※非違とは違法のこと

この調査結果から、非違割合がかなり高いことがわかります。

ただし、この割合に該当する方の中には、正しい方法で相続を行ったつもりでも、非違と判断されてしまった方も大勢います。

それだけ、正しい相続とは気をつけなければならないポイントがたくさんあるのです。

しっかり対策したつもりでも違法にされてしまうことがあるのね・・・

安心してください!そうならないように私たちがいます。

ちなみに正しい相続対策ができている方に話を聞くと、「自分で調べるだけでは不安だったので、専門家に相談をした」という意見が多くあがりました。

効果:2|子供に贈与税が課税されない

2つ目のポイントは、年間贈与額を基礎控除の110万円以内にすることで、贈与税を支払うことなく計画的に財産の移動ができることです。

父親から子供へ、年間98万円を20年間渡すことで合計1,960万円の財産を非課税で贈与できます。

効果:3|保険金受取時の税金が減らせる

3つ目のポイントは、保険金受取時の税金を減らせることです。

このケースの場合は、「契約者=受取人」だから所得税の対象だね。

所得税の課税対象になる金額は、「(受け取った金額-払込済保険料-基礎控除50万円)÷2」で算出します。

計算式に当てはめると、

「(2,000万円-1,960万円)-50万円×2分の1=0」

つまり、所得税は課税対象にはなりません。

また、相続税の対象にはなりますが、「契約者・被保険者=子供、受取人=子供の配偶者」などのパターンで生命保険に加入することでも、暦年贈与は可能です。

重要なのは、受贈者を契約者にすることです。

効果:4|払い込んだ保険料より多くの保険金が受け取れる

4つ目のポイントは、払い込んだ保険料より多くの保険金が受け取れることです。

生命保険は積立とは違うため、加入後すぐに被保険者が亡くなった場合でも保険金は支払われます。

贈与を始めて10年後に贈与者が亡くなった場合、

年間98万円の積立をしていた方の受け取り総額は980万円ですが、上記のケースのように年間98万円を生命保険に充てていた方の受け取り金額は2,000万円です。

また、上記のケースで20年間保険料を支払った場合でも、保険料総額と保険金の差額は40万円あります。

保険料総額と保険金の差額は商品によって変わるため一概には言い切れませんが、生命保険は、払い込んだ保険料より多くの保険金を受け取れるケースが多いのです。

生前贈与の効果を高める3つのポイント

次に、生前贈与の効果を高める3つのポイントをご紹介していきます。

- 長期間、生前贈与を行う

- 多くの人へ贈与する

- 1年間でできるだけ多い金額を贈与する

上記3点に共通して言える目的は”できるだけ贈与する人の財産を減らす”ことです。

ポイント:1|長期間、生前贈与を行う

1つ目のポイントは、長期間、生前贈与を行うことです。

贈与税がかからない範囲内で、より多くの金額を贈与するにはある程度の年数が必要になるため、長期間、生前贈与を行う必要があります。

例えば、年間100万円を20年間贈与することと10年間贈与することでは、大きな差が生じるのはわかりますよね。

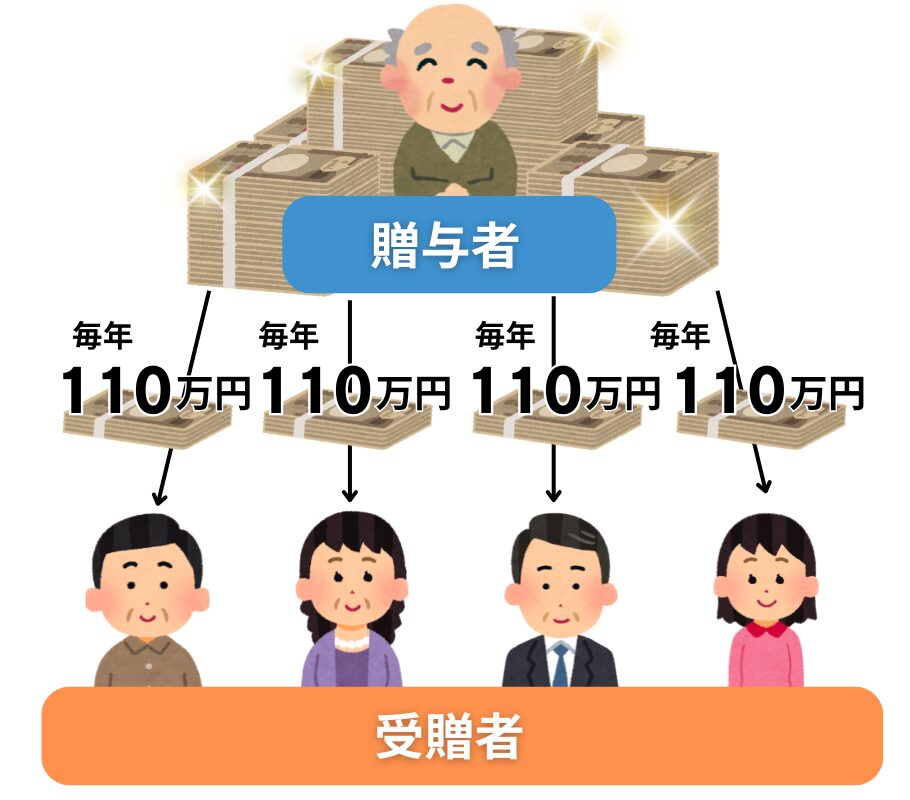

ポイント:2|多くの人へ贈与する

2つ目のポイントは、多くの人へ贈与することです。

贈与税の基礎控除が使えるのは、財産をもらう側が「1年間に受け取った金額が110万円まで」というルールがありますが、財産をあげる側は1人で何人に贈与しても問題ないため、贈与する側はできるだけ多くの人に財産をあげることがポイントです。

ポイント:3|1年間でできるだけ多い金額を贈与する

3つ目のポイントは、贈与税の金額を考慮しつつ、1年間でできるだけ多い金額を贈与することです。

できるだけ短期間で多くの財産を贈与したい場合は、贈与税を支払ってでも一度に多くの金額を贈与することも1つの方法です。

贈与税を支払いながら多くの金額を贈与するパターンとしては、「310万円」「510万円」「710万円」を贈与することが比較的多く、その場合は財産に対する贈与税と相続税のバランスを考慮し、計画的な贈与を行いましょう。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

※弊社ほけんの王様 LINEに遷移します。

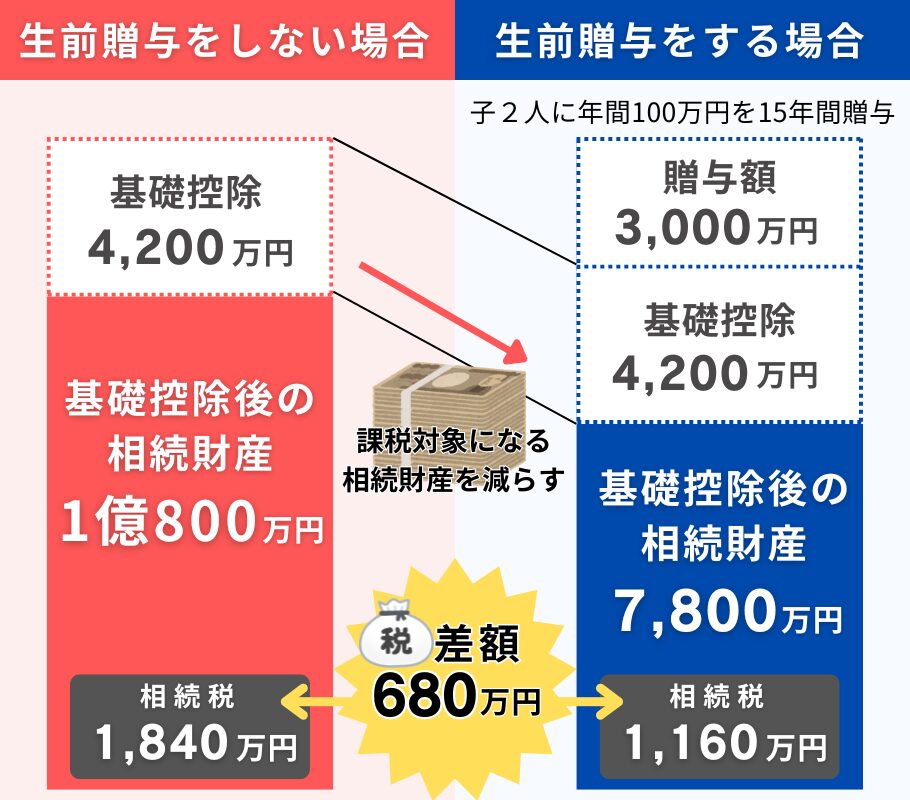

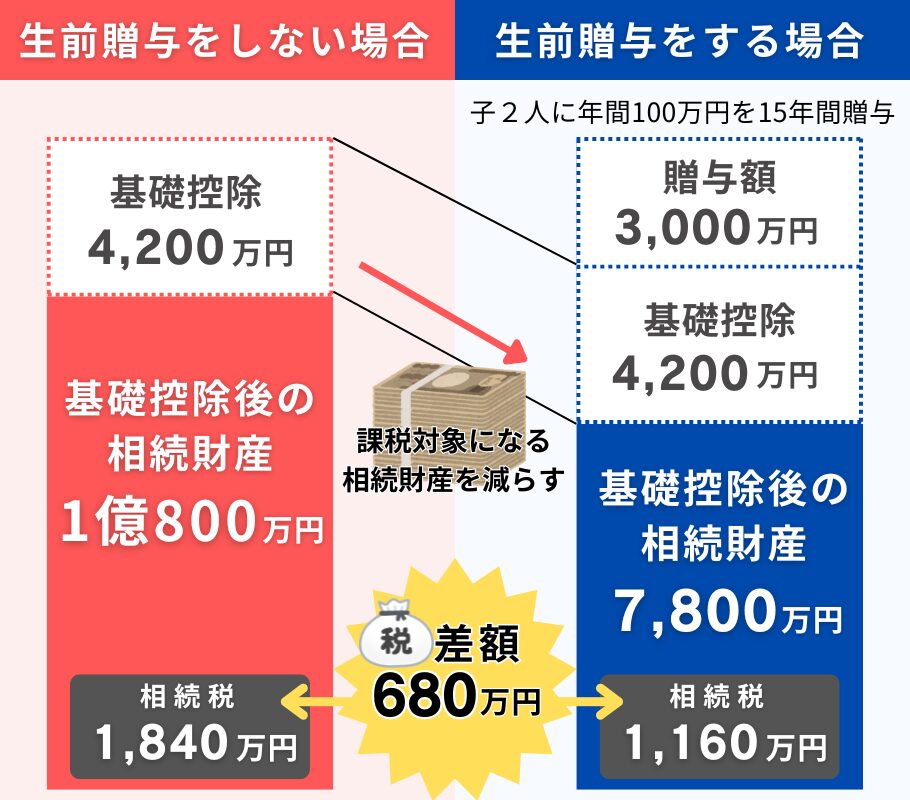

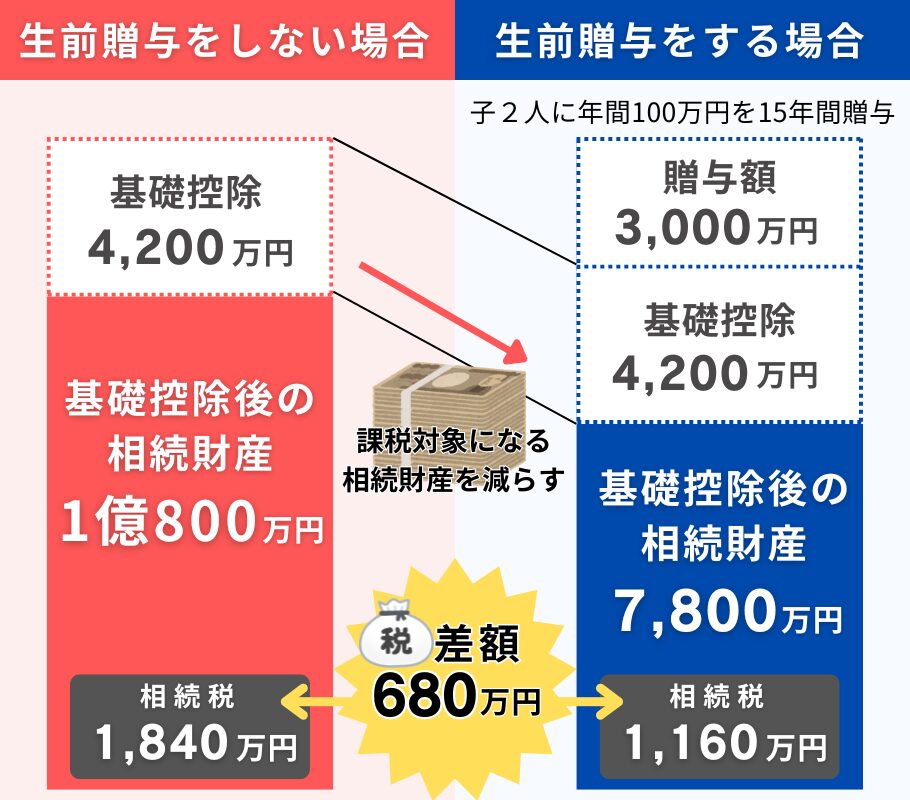

生前贈与を行うことによる効果の具体例

生前贈与を行うことで、実際にどれぐらいの税金が軽減できるのか?

生前贈与を行う場合と、行わなかった場合の相続税の違いを具体例で比較して見ましょう。

【設定】

相続財産:1億5,000万円

相続人:子供2人(法定相続分で分割する)

生前贈与をしない場合

相続財産はそのまま1億5,000万円となり、

・相続財産:1億5,000万円

・基礎控除後の相続財産:1億800万円

※基礎控除額は4,200万円(3,000万円+600万円×2人)

相続税:1,840万円

子供2人に年間100万円を15年間贈与した場合

・贈与額:3,000万円(100万円×15年×2人)

・相続財産:1億2,000万円

・基礎控除後の相続財産:7,800万円

※基礎控除額は4,200万円(3,000万円+600万円×2人)

相続税:1,160万円

相続税の『差額は680万円!』になります。

国税庁 相続税の税率:https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm

税金で払う金額の差が680万円も違うのは大きいね!!

そうだね。計画的に生前贈与をすることでこれだけの効果を得ることができるね!

こんな契約形態は生前贈与にならないので注意

被保険者を父親にした生命保険でよくある契約形態が「契約者=被保険者」で受取人が相続人のケースです。

- 契約者:父親

- 被保険者:父親

- 受取人:子供

上記の契約形態の場合、保険金の非課税枠は利用できますが、父親から子供へのお金の流れがないため生前贈与にはなりません。

贈与者が契約者(被保険者)で「相続税がかかる契約形態」の場合は、生前贈与は行えないので、注意しましょう。

生前贈与で得られる5つのメリット

生前贈与は、生命保険を活用することで他にはないメリットがたくさんあります。

ここでは、生命保険を活用することならではのメリットをご紹介します。

生命保険を活用し生前贈与を行うメリット

- 税金対策になる

- 相続税の納税資金を準備できる

- 渡したい人や用途に確実にお金を渡せる

- 財産を増やして残せる

- 相続放棄しても保険金は受け取れる

メリット:1|税金対策になる

メリット1つ目は、税金対策ができることです。

具体的には下記の効果が期待できます。

- 贈与する人の財産を減らすことで相続税の負担を軽減

- 年間110万円までの贈与にすることで贈与税の基礎控除枠をしっかり使う

- 保険の契約者と受取人の関係を工夫することで所得税や相続税の税負担が変わり、税金の軽減につながる

また、財産を現金で持っていればそのまま相続財産になってしまいますが、現預金を生命保険に振り替えるだけで、受け取れる保険金が一部、非課税になる効果も期待できます。

メリット:2|相続税の資金を準備できる

メリット2つ目は、相続税の資金を準備できることです。

相続税は、相続が発生した日の翌日から10か月以内に相続人が現金で支払わなければいけないというルールがあります。

相続財産に現金や預貯金が少なく不動産が多い場合には、不動産を売って現金化する必要がでてくるでしょう。

その場合、すぐに売れれば問題ないですが、なかなか売れない場合は、期限内に現金化することが困難になってしまいます。

相続財産が不動産しかない場合は大変だね。

しかし、生命保険の保険金は現金で受け取れるため、相続税の納税資金に充てられるのです。

保険金は、請求の手続きをしてから1週間前後で受け取れることが多いため、すぐに現金を受け取れることがメリットです。

不動産を現金化するには多少時間が必要になるので、あらかじめ生命保険で現金を受け取れる準備をしておくと安心ですよ。

メリット:3|渡したい人や用途に確実にお金を渡せる

メリット3つ目は、渡したい人に確実にお金を渡せることです。

実際に生前贈与を検討している人から話を聞くと、今すぐに現金で贈与すると子供がいつの間にか使ってしまうのではないか・・・と心配する父親が多くいます。

しかし、贈与した父親が子供の通帳を管理していた場合は名義預金となり、贈与が成立しません。

その点、生命保険なら必要な金額を必要な用途にだけ使えます。

保険金の受取人は指定されているため、確実に渡したい人に渡せるのです。

相続人が複数いる場合のトラブル回避にも有効的です。

メリット:4|財産を増やして残せる

メリット4つ目は、財産を増やして残せることです。

生命保険は、解約などを除けば、支払った保険料より多くの金額を受け取れる場合が多いです。

そのため、現金をそのまま渡すより多くの金額を相続人に残せます。

メリット:5|相続放棄しても保険金は受け取れる

メリット5つ目は、相続放棄しても保険金は受け取れることです。

負の相続財産、つまり借入金などが多い場合、相続人は相続を放棄することができますが、相続を放棄すると、プラスになる財産も受け取れません。

しかし、生命保険金は民法上、受取人固有の財産とされているため、相続放棄をした場合でも生命保険金を受け取ることが可能です。

受け取る側にも安心な制度だね。

注意するべきデメリット

生命保険を活用し生前贈与を行うことで、たくさんのメリットがあることがわかりました。

反対にデメリットにはどのようなことがあるのでしょうか?

生命保険を活用し生前贈与を行うデメリット

- 保険料を払えなくなる可能性がある

- 途中解約による元本割れリスクがある

デメリット:1|保険料を払えなくなる可能性がある

生前贈与を行うための保険契約は長期的に行われるケースがほとんどです。

贈与者の突発的な出来事により贈与が難しくなった場合でも、保険契約は解約しない限り保険料を支払わなければなりません。

保険料を支払えなくなる場合のよくあるケース

- 贈与者が認知症や介護状態になり贈与ができなくなってしまった

- 親子でもめて相続自体をやめることになった

上記の事象は、意外と身近に起こる出来事ではないでしょうか?

こういった不測の事態に備える対応策を検討しておくことが重要になります。

デメリット:2|途中解約による元本割れリスクがある

贈与が行われなくなった場合は、生命保険を解約を検討することもあるでしょう。

その場合、元本割れを起こす可能性があります。

解約返戻金の金額は、加入期間や被保険者の年齢によっても変わってきます。

加入前には解約返戻金の推移が確認できることが多いので、解約返戻金が払い込み保険料を上回る年齢を大まかに把握しておくことが重要です。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

生前贈与に適している生命保険

生命保険と一言でいっても、たくさんの種類の保険があります。

保険っていろいろな会社からたくさんの種類がでているから、どれがいいのかよくわからないのよね。

生前贈与に適している生命保険をご紹介します。

終身保険

1つ目は、終身保険です。

選ぶ際の大きなポイントは「必ず受け取れる死亡保障がある」ことです。

そのため、保障が一生涯続かない定期保険や養老保険は適していません。

生前贈与機能付き生命保険

2つ目は、生前贈与機能付き生命保険です。

生前贈与機能付き生命保険とは、被保険者が生存している間は定期的に生存給付金が受け取れるタイプの生命保険です。

例えば、下記のパターンで、生前贈与機能付き生命保険に加入したとしましょう。

契約形態

- 契約者:父親

- 被保険者:父親

- 受取人:子供

保険金は1,500万円、父親が一時払いで保険料を支払います。

すると、父親が生存している間は毎年100万円の生存給付金が受取人である子供へ支払われるのです。

この行為は父親から子供への贈与になり、お金の流れも明確なため、他に証拠を残す手間もなくなるんです。

そして、もし生存給付金を受け取ってから10年目に父親が亡くなった場合、残りの500万円は保険金として子供へ支払われます。

この場合、保険金の非課税枠に該当するので、相続税を支払う必要はありません。

このように生前贈与機能付き生命保険を活用することで、贈与契約書や銀行振り込みなどの証拠を残す必要なく、生前贈与を行うことが可能になります。

生前贈与を成功させるための5つのポイント

生命保険を活用し生前贈与を行うときには、いくつかの重要ポイントがあります。

後から「知らなかった・・・」と後悔することのないよう、しっかり把握しておきましょう。

生命保険を活用し生前贈与を行うときの注意ポイント

- 贈与契約書は毎年作ること

- お金の管理は受贈者が行うこと

- 贈与した証拠を残すこと

- 贈与者は生命保険料控除を利用しないこと

- 長期間、生前贈与を行うこと

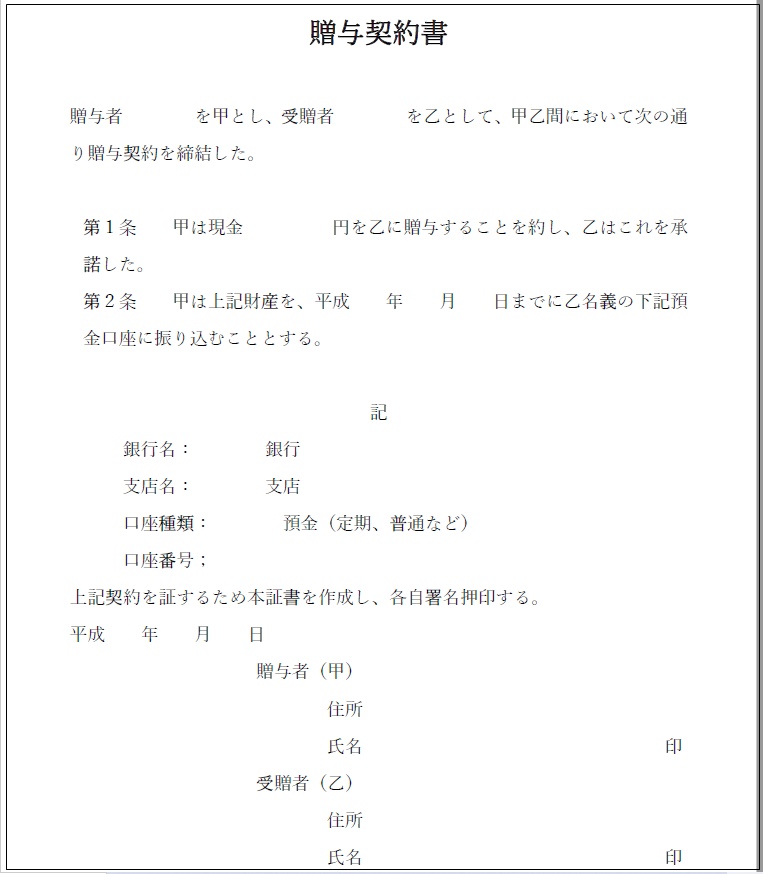

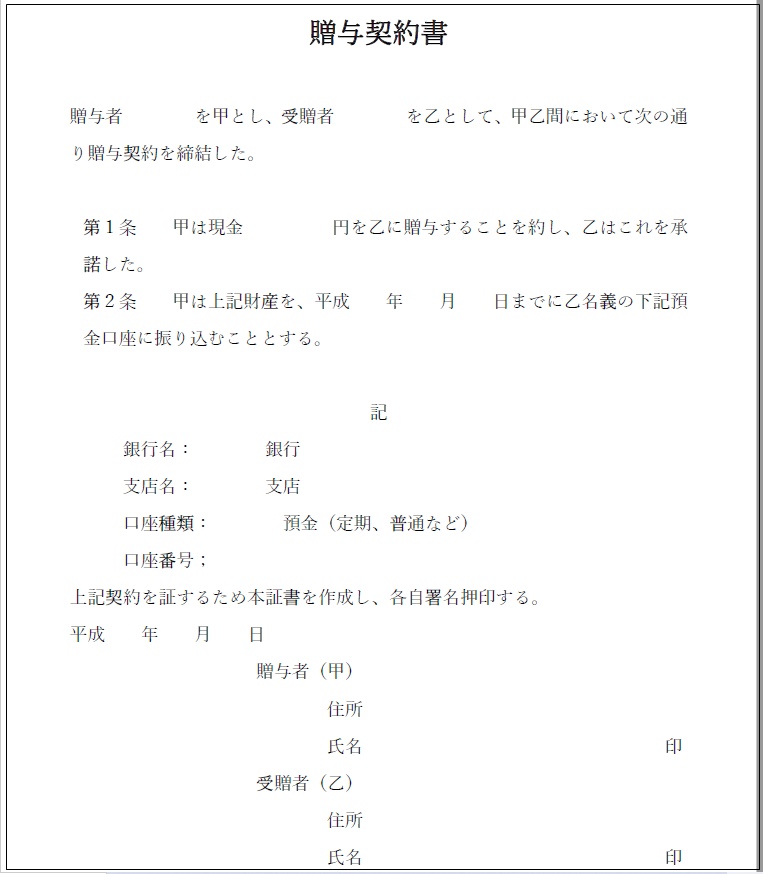

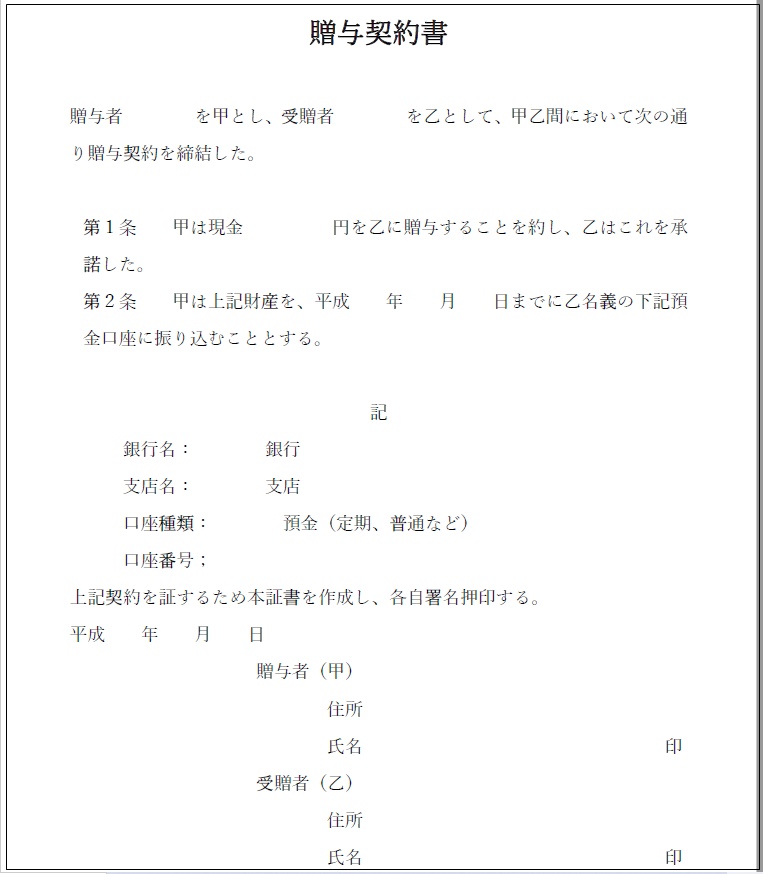

1|贈与契約書を毎年作成すること

ポイント1つ目は、毎年、贈与契約書を作ることです。

贈与契約書とは、贈与をしたことが証明できる書類のことで、贈与をした証拠にもなります。

贈与契約書に所定の書式はありません。よかったら下記のサンプルを参考にしてくださいね。

▼ダウンロードはこちらからできます。

贈与契約書

贈与契約書作成のポイントは、以下の内容を明記することです。

- 贈与が行われた日

- 贈与した人と贈与された人の名前・住所・押印

- 贈与金額

注意事項は、毎年、作ることです。

例えば、「100万円を10年間に分けて合計1,000万円贈与する」などとトータルの計画を記載してしまうと、定期贈与とみなされる可能性があるので注意しましょう。

また、面倒だからといって贈与を始めた年に10年分(10枚)作ることも定期贈与とみなされる可能性が高いので、注意が必要です。

面倒なのはわかりますが、「1年に1回作るだけ」と割り切って毎年作成する必要があります。

2|お金の管理は受贈者が行うこと

ポイント2つ目は、お金の管理は贈与された人が行うことです。

例えば、父親から子供へ贈与をしている場合は、子供が自分で通帳やお金の管理をしなければなりません。

父親が子供名義の通帳を管理していると、お金を流しているだけの「名義預金」とみなされる可能性があるためです。

大事なのは、お金を渡す側と受け取る側が贈与をしていることをしっかり理解することです。

名義預金になった実例

名義預金になってしまった実例で、下記のようなエピソードもありました。

ある日、税務署から贈与を受けている子供宛てに電話があり、「毎年、父親から贈与を受けているか?」と質問されました。

当時、子供は“父親から財産を減らすために非課税枠の中で贈与を受けている”ことをきちんと理解していませんでした。

そのため、贈与を受けていると答えると贈与税がかかると思い込んでしまい「受け取っていない」と答えた結果、税務署に贈与は行われていないと判断されてしまいました。

この事例は、計画的に生前贈与を行っていたにもかかわらず、当事者が贈与のことをしっかり把握していなかったために起きたことです。

親だけでなく、子供にも正しい方法で贈与していることを理解してもらわないとダメなんだね。

そうなんです。相続に関する税務署の調査は意外と入ることが多いので、双方がしっかり理解していないといけません。

名義預金は定期的に税務調査の対象となるので、しっかり対策を行いましょう。

対策方法がわからないときは専門家に相談することをオススメします。

3|贈与した証拠を残すこと

ポイント3つ目は、証拠を残すことです。

特に現金を贈与する場合、お金の動きがわかるよう銀行振り込みを利用しましょう。

4|贈与者は生命保険料控除を利用しないこと

ポイント4つ目は、贈与者は生命保険料控除を使わないことです。

生命保険に加入すると、所得税や住民税が軽減される「生命保険料控除」が利用できますが、贈与者が生命保険料控除を使うことはオススメしません。

なぜなら、生命保険料控除を利用できるのは、保険料を支払っている人と判断されるからです。

受贈者が生命保険料控除を使うのは問題ありませんが、贈与者が生命保険料控除を受けてしまうと実際に保険料を支払っているのは贈与者だとみなされてしまい、贈与は行われていないと判断されてしまうので、注意が必要です。

例えば、父親から子供へ贈与を行い、そのお金を使って「契約者=子供・被保険者=父親・受取人=子供」の契約形態で生命保険に加入している場合、父親は生命保険料控除を使ってはいけません。

ここは注意しないといけないですね!

5|長期間、生前贈与を行うこと

ポイント5つ目は、長期間、生前贈与を行うことです。

特に、年間110万円までの暦年贈与をしたい場合は、早めに始めないとあまり効果がありません。

理由は、以下の2点です。

- 多額の現金を贈与したい場合は年数がかかるため

- 「みなし贈与」は相続財産に含まれてしまうため

1|多額の現金を贈与したい場合は年数がかかる

非課税で贈与できる金額には制限があるため、1,000万円を贈与する場合は9年以上の期間がかかってしまいます。

その間に贈与する人が亡くなり贈与が発生した場合、少額しかお金の移動ができず、その結果、相続財産を減らせないのです。

そのため、相続の発生が近い可能性がある場合は、110万円の非課税枠を超えてでも贈与額を増やすことも検討しましょう。

実際に、贈与税を支払っても生前贈与を行った方が相続税が減らせるケースもたくさんあります。

2|「みなし贈与」は相続財産に含まれてしまう

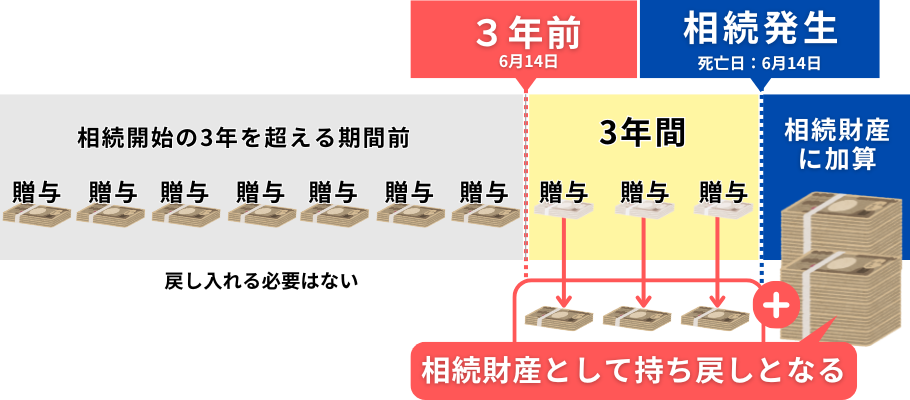

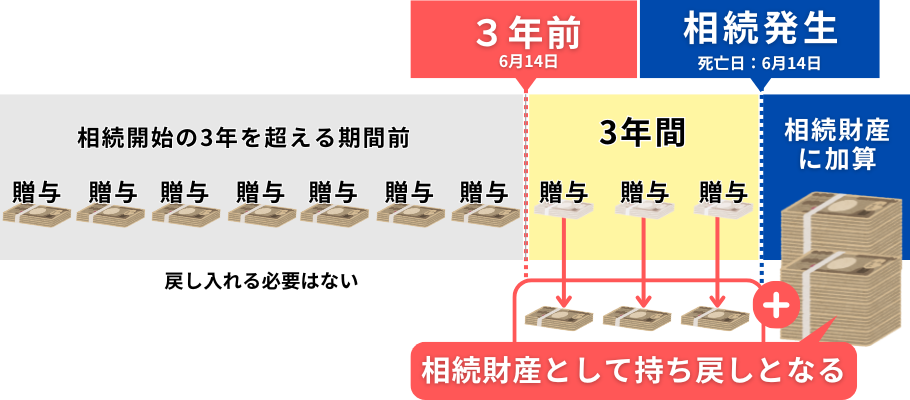

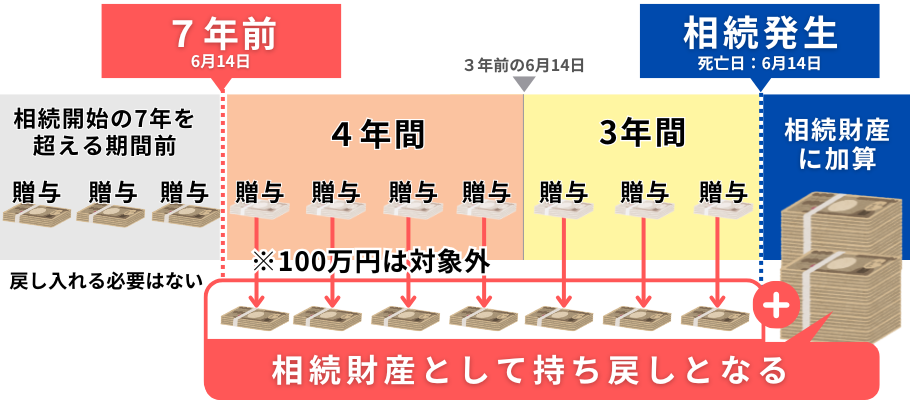

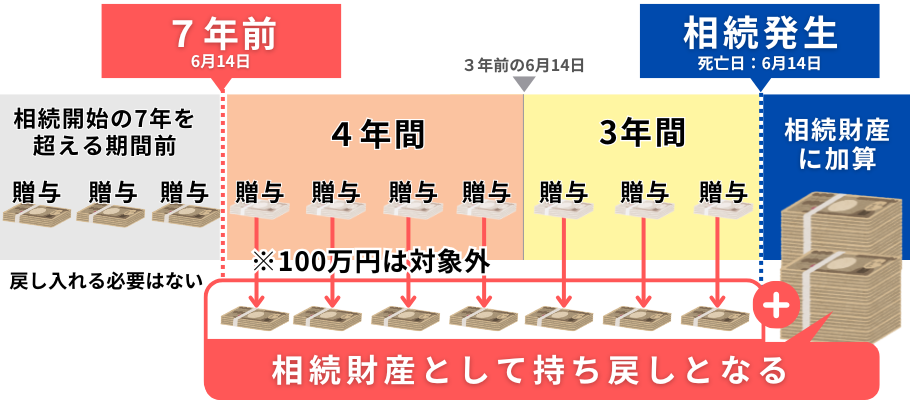

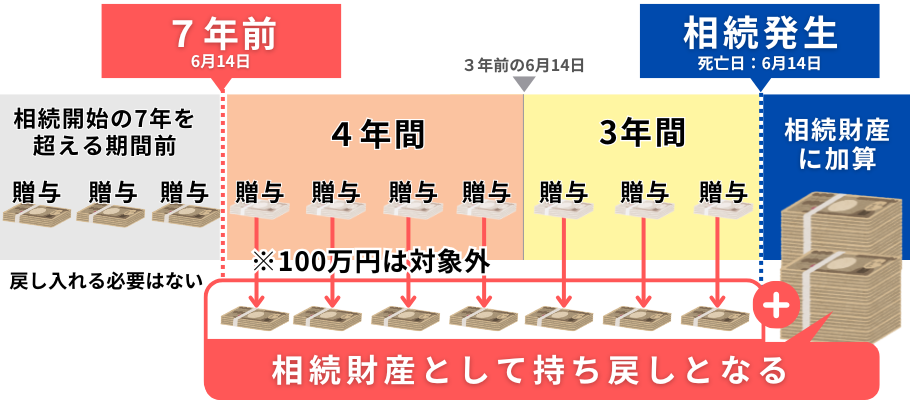

相続開始までの一定期間内に行われた贈与は、相続時に相続財産に加算され、相続税の対象となります。

令和5年(2023年)までに贈与される財産については、相続開始前3年以内に行われた贈与が相続財産に加算される対象になります。

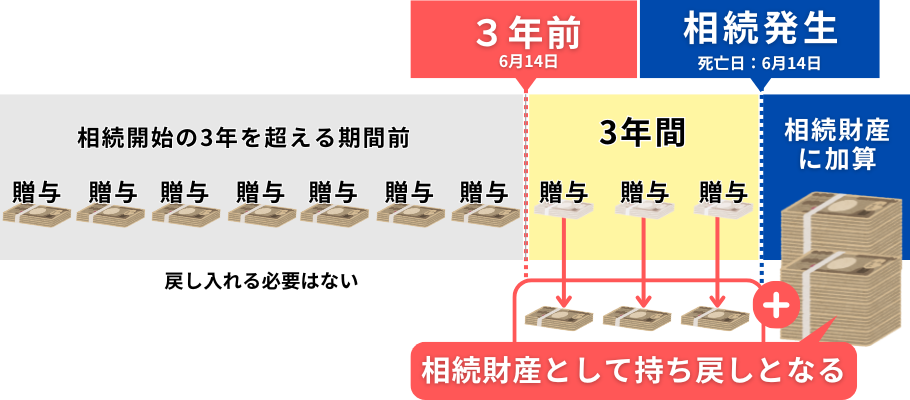

令和6年(2024年)以降に贈与される財産については、相続税の対象になる期間が順次延長され、最終的には相続開始前7年以内に行われた贈与が相続財産に加算される対象になります。

例えば、平成28年(2016年)6月1日から毎年100万円をお父さんが子供に贈与していたとします。

そして、10年後の令和6年(2026年)6月14日にお父さんが亡くなり、相続が始まった場合、子供が受け取った贈与の合計は1000万円になります。

しかし、相続のルールでは、相続が始まる前の3年以内に贈与された分(この場合は最後の3年間で贈与された300万円)は、お父さんの財産とみなされるため、相続財産に戻されてしまいます。

この300万円も相続税の計算に含まれることになります。

また、令和6年(2024年)6月1日から毎年100万円をお父さんが子供に贈与し、10年後の令和16年(2034年)6月14日にお父さんが亡くなり、相続が始まった場合を考えてみましょう。

この場合、子供が受け取った贈与の合計は1000万円です。

しかし、相続のルールでは、相続が始まる前の7年以内に贈与された分(この例では最後の7年間で贈与された700万円)はお父さんの財産とみなされ、相続財産に戻されます。

ただし、延長された4年間(相続開始前4〜7年前)に受けた贈与については、合計100万円までは相続財産に加算されない特例があります。

そのため、このケースでは700万円から特例分の100万円を引いた600万円が相続財産として持ち戻されることになります。

毎年同じ日に同じ金額を贈与すると、税務署から「定期贈与」とみなされる可能性があります。

たとえば、毎年100万円を10年間、同じ時期に贈与した場合、「最初から1,000万円を渡す予定だったが、贈与税を避けるために分割した」と判断されるリスクがあります。

もし定期贈与と認定されると、全額1,000万円が課税対象となるため、注意が必要です。

贈与する際には、日付や金額を毎年変えるなど、工夫を取り入れることをおすすめします。

せっかく贈与したのに戻されて計算されちゃうのね。

残念ながらそうなんです。

だから「どれだけ早い時期から生前贈与を始めるか」がポイントになるんですよ。

この2つの理由から、生前贈与はできるだけ早めに始めることを強くオススメします。

贈与税とは

相続税を減らすために行う生前贈与ですが、贈与する金額によっては、贈与税がかかる場合もあります。

ここでは、贈与税の仕組みについて把握していきましょう。

贈与税の計算方法

贈与税は下記の計算式で算出します。

贈与税は基礎控除額が110万円あることが特徴です。

つまり、年間贈与額が110万円を超えない場合は贈与税の対象にはなりません。

贈与をされた方は、第1ステップとして贈与税の対象になるかならないかを確認しましょう

課税対象になる場合は、第2ステップで贈与税率と控除額の確認を行います。

贈与税の税率と控除額

贈与税の税率と控除額を確認するには、下記の2段階が必要になります。

贈与には以下の2つの区分があります。

自分がもらった財産がどちらの区分になるのかを確認しましょう。

- 特例贈与財産用:直系尊属から20歳以上の人への贈与(該当する年の1月1日の年齢)

- 一般贈与財産用:特例贈与財産以外の贈与

どちらの贈与に該当するかわかったら、下記の表で税率と控除額の確認をします。

■特例贈与財産用

| 基礎控除後の金額 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

■一般贈与財産用

| 基礎控除後の金額 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

税率と控除額がわかったら、「(年間贈与額-基礎控除110万円)×税率-控除額」で計算し、答えが贈与税になります。

たとえ110万円を超える贈与をしても、長期間、生前贈与を行えば、最終的に相続税を軽減できる効果がでるでしょう。

重要なのは、長期間、生前贈与を行うことです。

生前贈与の特例

贈与にはいくつかの特別措置があります。

特別措置を利用すれば相続人の財産を少なくできるため、相続対策にも役立ちます。

以降でご紹介する内容は、年間110万円の贈与税の基礎控除とは別枠で使えます。

配偶者へ居住用の住宅を贈与する場合

贈与者が配偶者へ居住用の住宅を贈与する場合は、 2,000万円までが控除される制度があります。

適用要件は下記の通りです。

贈与税の配偶者控除の要件

- 婚姻期間が20年以上ある配偶者からの贈与である

- 贈与された財産が居住用不動産や不動産取得のための資金である

- 贈与された翌年3月15日までに、取得した住居に住んでいる(住み続ける)こと

詳細は、国税庁HP・夫婦の間で居住用の不動産を贈与したときの配偶者控除でご確認ください。

直径卑属へ住宅資金を贈与する場合

贈与者が直径卑属へ住宅取得等資金のために贈与をした場合、要件を満たせば一定金額までが非課税になる制度があります。

非課税限度額は、下記のように「住宅の種類」「住宅購入などの契約を締結した時期」「住宅取得費用に含まれている消費税の税率」などによって変わります。

| 住宅購入などの契約を締結した時期 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| ~2015年12月31日 | 1,500万円 | 1,000万円 |

| 2016年1月1日~2020年3月31日 | 1,200万円 | 700万円 |

| 2020年4月1日~2021年12月31日 | 1,000万円 | 500万円 |

■住宅取得費用に含まれている消費税の税率が10%の場合

| 住宅購入などの契約を締結した時期 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| 2019年4月1日~2020年3月31日 | 3,000万円 | 2,500万円 |

| 2020年4月1日~2021年12月31日 | 1,500万円 | 1,000万円 |

また、受贈者の一定要件は下記の通りです。

受贈者の要件

- 直径尊属からの贈与である

- 贈与された年の1月1日時点で20歳以上である

- 贈与された年の所得が2000万円以下である

- 翌年の3月15日までに住宅の新築や増築を行っており、居住している(居住することが確実)

尚、適用期間は2024年1月1日から2026年12月31日までになっています。(2025年1月現在)

詳細は、国税庁HP・直系尊属から住宅取得等資金の贈与を受けた場合の非課税でご確認ください。

直径卑属へ教育資金を贈与する場合

贈与者が直径卑属へ教育資金を贈与する場合、1,500万円までが非課税になる制度があります。

この制度は2023年3月31日までの制度でしたが、2026年3月31日までに延長されました。(2025年1月現在)

贈与する側の財産を一気に減らせる上に、贈与税もかからないので、オススメの税金対策ですね。

ただし、贈与された金額は教育資金のために充てることに限定されることや、利用するために領収書などが毎回必要など、一定のルールがあるので注意が必要です。

教育資金に含まれるもの

- 入学金

- 授業料

- 遠足や修学旅行などのイベント費

- その他、給食費など学校に関わる費用

- 習い事や学校への交通費など(1,500万円のうち500万円まで)

詳細は、国税庁HP・教育資金の一括贈与を受けた

場 合 の 贈 与 税 の 非 課 税 制 度でご確認ください。

直径卑属へ結婚・子育て資金を贈与する場合

2015年4月1日から2025年3月31日までの間に、贈与者が20歳以上50歳未満の直径卑属へ結婚・子育て資金を贈与する場合、受贈者1人あたり、1,000万円までが非課税となる制度があります。(2025年1月現在)

贈与された金額は結婚・子育てのために充てることに限定されることや、利用するために領収書などが毎回必要など、一定のルールがあるので注意が必要です。

結婚・子育て資金に含まれるもの

- 挙式費用(結婚に関する費用は300万円まで)

- 新居の住宅費

- 出産費用や不妊治療の費用

- 子供の保育費など

詳細は、国税庁HP・直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税でご確認ください。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

まとめ

今回は、生命保険を活用し生前贈与を行う方法や詳細についてご紹介してきました。

覚えておきたいポイントを、おさらいしておきましょう。

- 生前贈与とは、財産の受け渡しを生きているうちに行うこと

- 年間保険料110万円以下の生命保険を活用することで、有効的な生前贈与ができる

- 生前贈与は、長期間、多くの人へ贈与することがポイント

- 生命保険を活用した生前贈与には、税金対策以外にも納税資金の準備や渡したい人へ確実にお金を渡せる、などのメリットがある

生命保険を活用した生前贈与は、計画的に正しく行うことが重要です。

そんなときにオススメの相談相手は、お金のプロであるファイナンシャルプランナーです。

わからないことを知るために、自分で情報を仕入れるのとプロから話を聞くのでは、どちらの方が理解が深まるでしょうか?

多くの方がプロから話を聞くことで、すんなり話の内容が頭に入ってくると思います。

経験豊富なファイナンシャルプランナーがいる弊社にご相談いただければ、生前贈与の具体的なプランをご提案させていただきます。

生前贈与を検討しているこの機会に、ぜひお気軽にお問合せください。