こんにちは。保険相談ラボ編集部です。

相続対策と生命保険は非常に相性が良いことをご存知でしょうか?

生命保険を使って相続対策するって話を聞くけど、保険に加入するだけで、なんで相続対策になるの?

大きな財産はないから、相続対策なんて必要ないわ

こういった話も聞くことがあります。

生命保険は相続税法や民法と密接に関わっており、フル活用することで、相続税の負担を減らすことはもちろん、円滑に遺産分割を進めるための大きな武器となります。

また、相続で揉めてしまうのは、相続税の課税対象となる方だけでなく、相続税が非課税となるの方のトラブル件数も多いため、お金持ちだけの問題ではありません。

親族間で「争族」になってしまったということにならないよう、最後まで読んでいただき、生命保険を活用できるかどうか、検討してみることをオススメします。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

※弊社ほけんの王様 LINEに遷移します。

相続対策で生命保険をフル活用!3つの大きなメリットとは?

まず結論から、ご紹介します。

相続対策に生命保険を使う「大きなメリット」は下記の3つです。

- 生命保険には相続税の非課税枠がある

- 生命保険は民法上、保険金受取人固有の財産となる

- 生命保険は相続後、すぐに保険金を受け取ることができる

民法や相続税法のルールを活用した相続対策なので、誰でも活用することができます。

生命保険の活用を解説する前に、相続の現状を確認していきたいと思います。

相続対策なんて、「わたしには関係ない」と思っている方こそ、このまま読み進めてもらいたいと思います。

相続税法改正と相続の実態

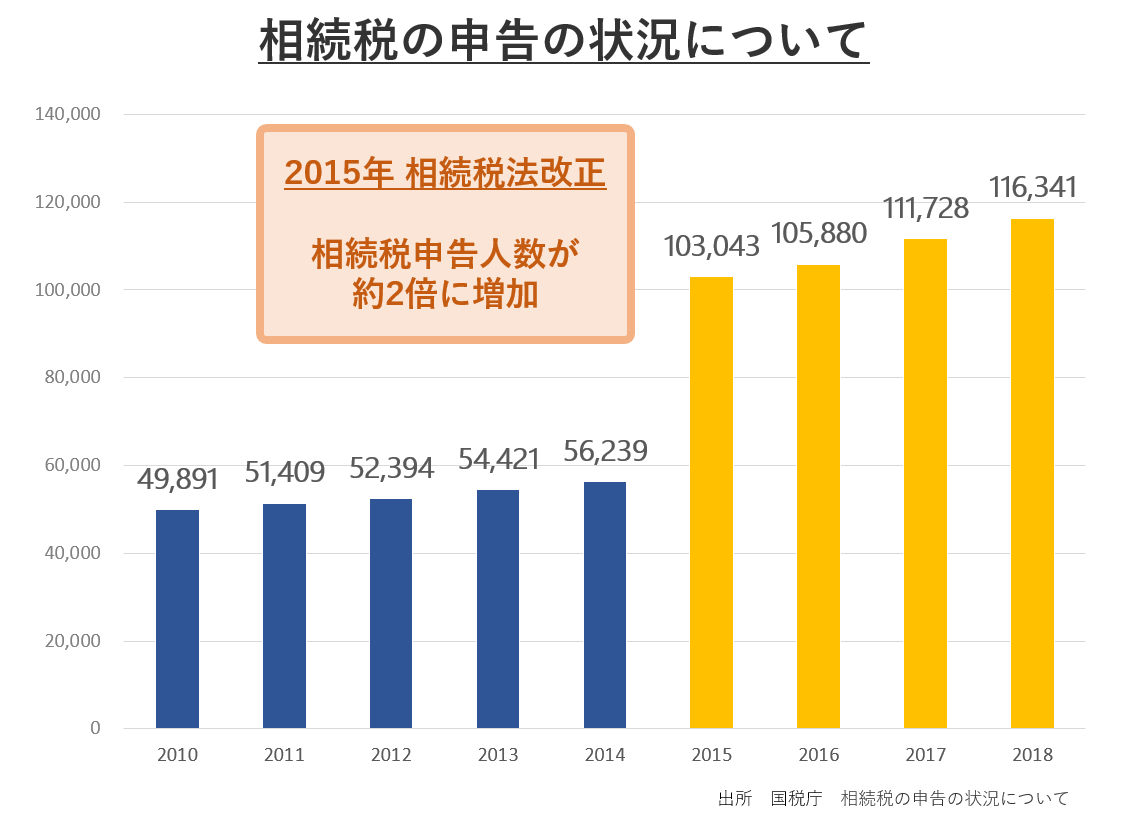

相続税法は2015年1月1日に改正され、相続税の課税対象となる方が増えました。

相続税は、お金持ちだけの話と思っている方も多いと思いますが、実は一般家庭でも、相続税の課税対象となってしまう方が増えています。

その理由が相続税法の改正です。

相続税法の改正は大きく以下の2つです。

- 相続税 基礎控除額の引き下げ

- 相続税 最高税率の引き上げ

相続税 基礎控除額の引き下げ

2015年1月1日に相続税法が改正され、相続税の基礎控除額が引き下げられました。

その結果、国税庁の発表では、相続税申告人数は、2倍近くに増えました。

2015年 相続税法 基礎控除額の引き下げ

【2014年までの相続税基礎控除額】

5,000万円+1,000万円×法定相続人の数

【2015年からの相続税基礎控除額】

3,000万円+600万円×法定相続人の数

国税庁 相続税の計算

夫婦、子供2人の世帯のケースで、お父さんに万が一ことがあった場合には、母、子供2人の合計3人が法定相続人になります。

上記の計算式から法定相続人の数を当てはめると

相続財産 8,000万円の場合

【2014年まで 相続税法改正前】

5,000万円+1,000万円×3人=8,000万円

基礎控除額は8,000万円となります。

相続財産8,000万円-基礎控除額8,000万円=相続税課税額 0円

【2015年以降 相続税法改正後】

3,000万円+600万円×3人=4,800万円

基礎控除額は4,800万円となります。

相続財産8,000万円-基礎控除額4,800万円=相続税課税額 3,200万円

この例では、2014年相続税改正前までは相続税課税額は0円でしたが、2015年相続税改正後は3,200万円が相続税の課税対象となります。

ただし、配偶者については、「相続税の配偶者控除」により、法定相続分もしくは1億6,000万円のどちらか大きい金額までは相続税は非課税となります。

相続税 最高税率の引き上げ

相続税法の改正では、基礎控除額の引き下げ以外に、最高税率は55%に引き上げられ、富裕層に対する相続税負担が増えることになりました。

| 法定相続分に応ずる取得金額 | 改正前の税率 | 改正後の税率 |

|---|---|---|

| 1,000万円以下 | 10% | 10% |

| 3,000万円以下 | 15% | 15% |

| 5,000万円以下 | 20% | 20% |

| 1億円以下 | 30% | 30% |

| 2億円以下 | 40% | 40% |

| 3億円以下 | 45% | |

| 6億円以下 | 50% | 50% |

| 6億円超 | 55% |

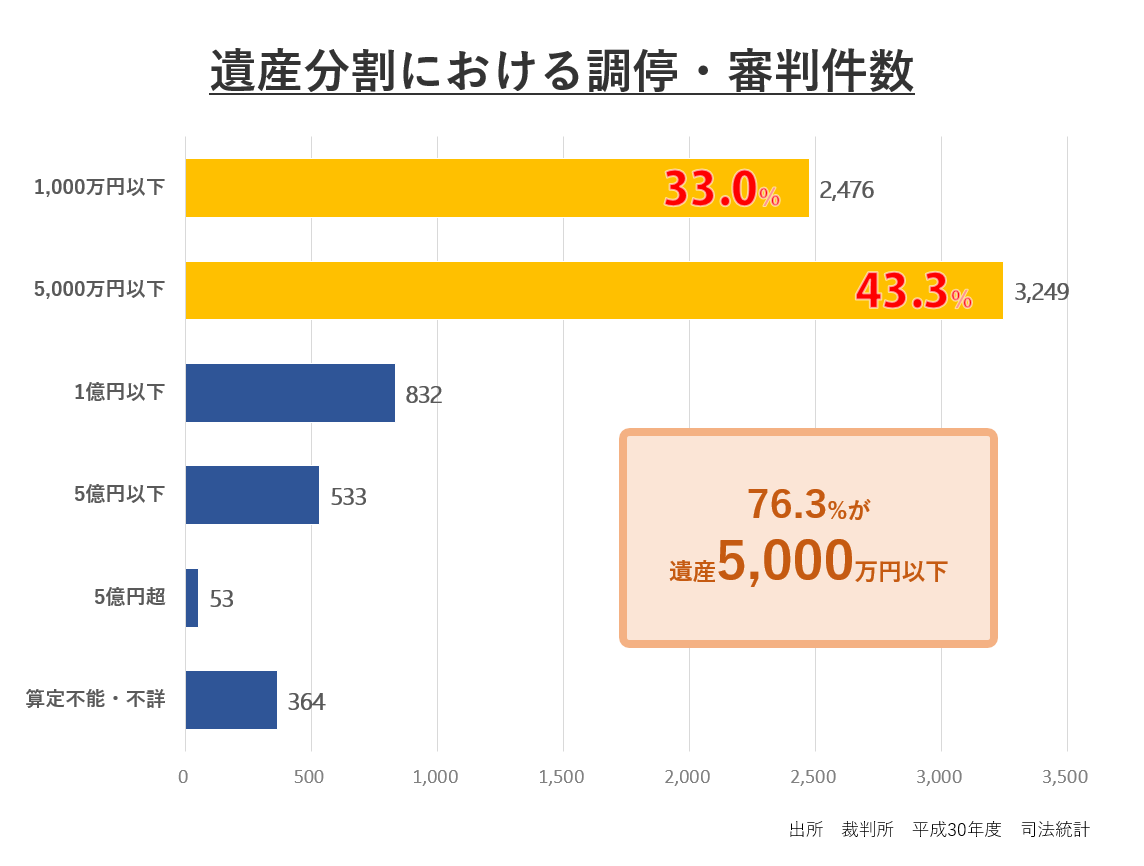

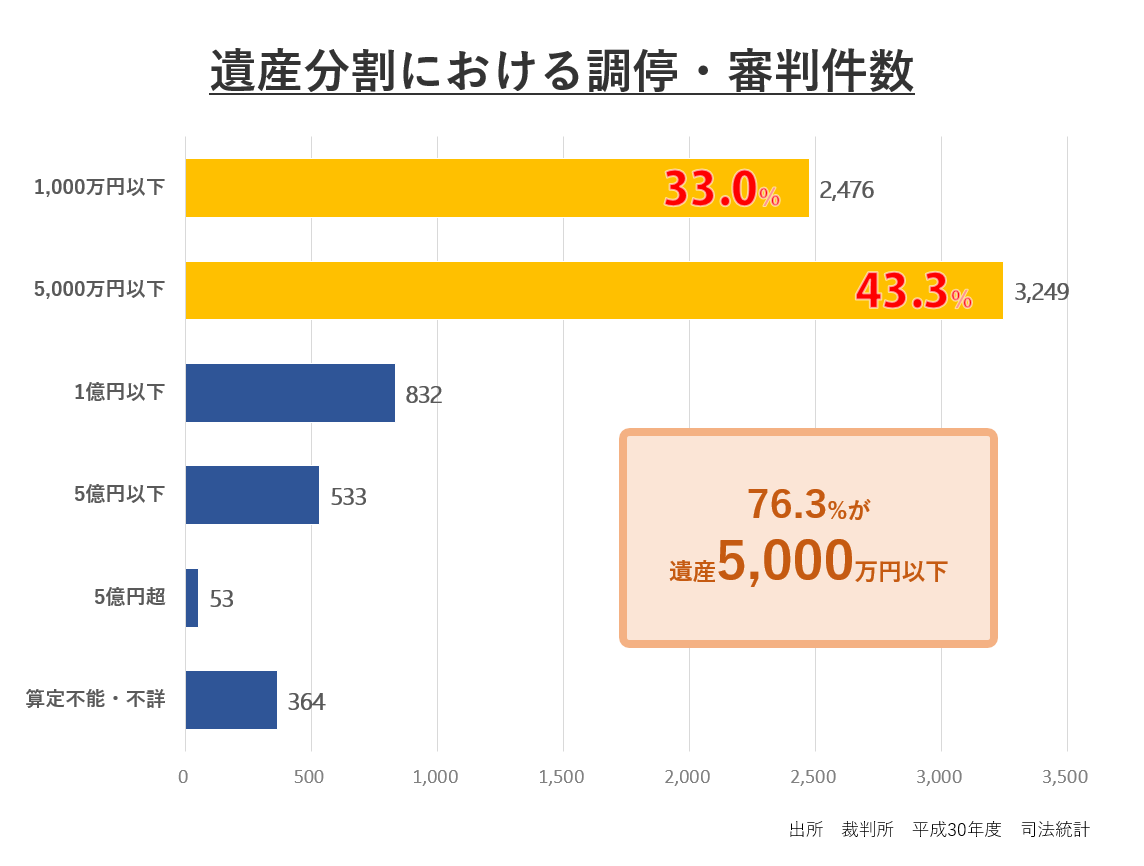

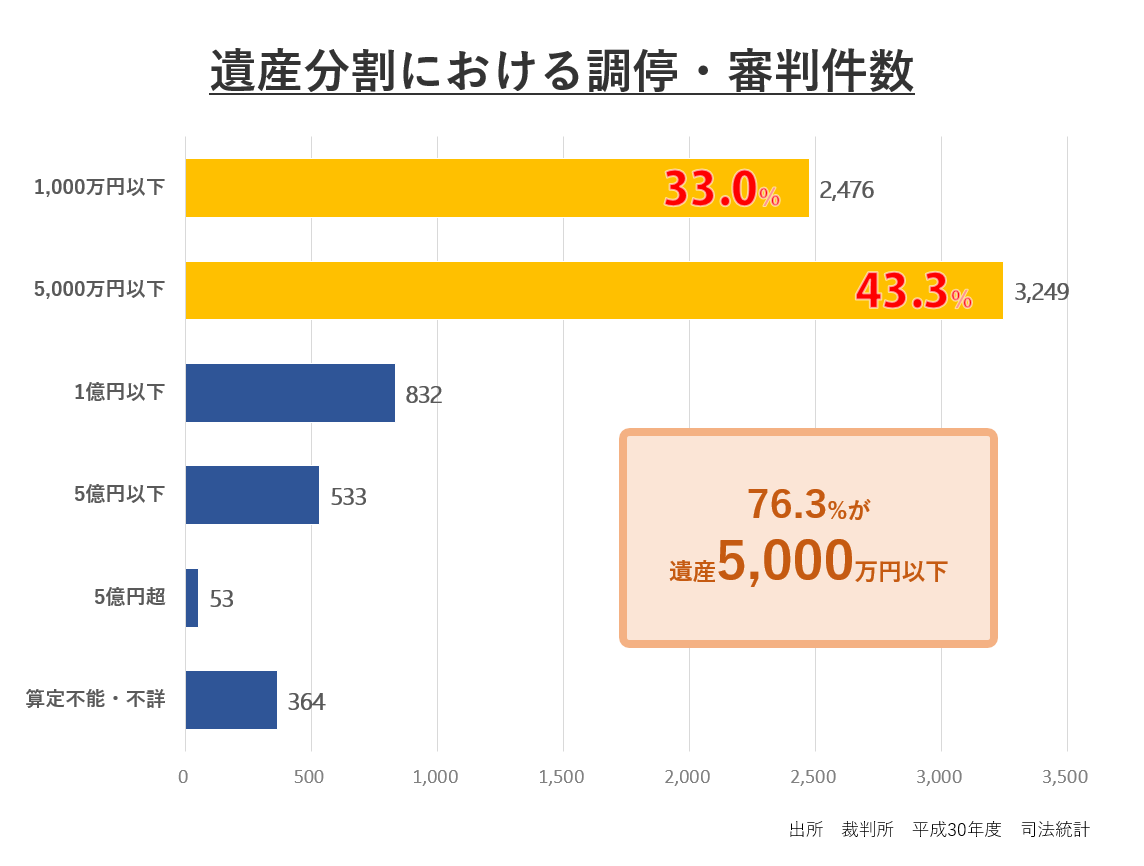

遺産分割における調停・審判件数

遺産分割における、裁判所での調停や審判の件数のうち、76.3%が遺産5,000万円以下の争いとなっています。

遺産分割での争いは、相続財産の多さとは関係なく生じていることが分かります。

相続におけるトラブルは、お金持ちだけの話でないことが、このデータからも分かります。

相続税法の改正により、基礎控除額が引き下げられ、相続税の課税対象となる方が増え、最高税率は引き上げられたことにより、相続税の税負担は増えたということが分かったかと思います。

また、裁判所のデータから、相続トラブルはお金持ちだけでなく、遺産が1,000万円以下でも発生することがあり、相続に対する事前の準備が大切になってきます。

その準備の一つが生命保険の加入検討です。

ここからは、相続対策に生命保険を使うと、なぜメリットがあるのかを解説していきたいと思います。

生命保険金には非課税枠がある

皆さんも何となくご存知の方も多いと思いますが、生命保険には相続税がかからない、非課税枠というものがあります。

活用法1.非課税枠を最大限活用する

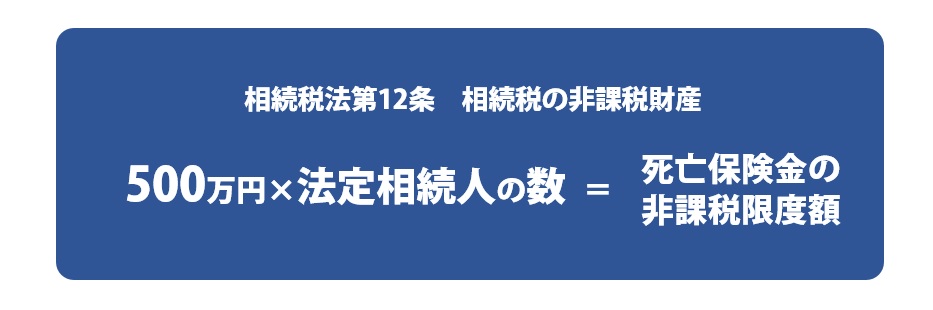

非課税枠とは500万円×法定相続人の数の額に対しては相続税がかからないという意味です。

法定相続人が3人の場合

500万円×3人=1,500万円

仮に死亡保険金として1,500万円を受け取る場合には、1,500万円が非課税枠として利用することができますので、保険金に対しては、相続税は課税されません。

現預金を生命保険に置き換えることで、非課税になるというものなので、相続税を負担を減らす対策では、非常に多く利用されています。

オーソドックスな生命保険契約として、下記のような形態が利用されています。

生命保険の相続税非課税枠を利用した契約内容

保険種類:一時払い終身保険

保険金額:500万円×法定相続人の数

契約者:被相続人

被保険者:被相続人

保険金受取人:相続人

この契約内容にすることで、現預金を生命保険にスライドさせることで、非課税枠をフルに活用することができます。

相続人が妻と子供3人だった場合は、どのくらいの保障をかければ良いのでしょうか?

法定相続人は4人になりますので、500万円×4人=2,000万円を保険金額(死亡時の保障金額)とすることで、非課税枠をフル活用できます。

保険料は保険会社によって異なりますが、保険金額同様、2,000万円前後となることが多いです。

2,000万円の保険料を支払って、2,000万円の保険金をもらうのでは、得していないと思われるかも知れませんが、相続税の課税額を2,000万円分減らすことができ、結果、相続税の負担を減らすことにメリットがあります。

もちろん2,000万円以下で保険を契約しても問題ありません。保険金は全額非課税となります。

相続税の負担を減らす意味でも、相続税の納税資金を確保する意味でも、「非課税枠内での生命保険金の準備」が有効となります。

非課税枠を活用する上での注意

ただし、相続税の非課税枠を利用する上での注意があります。

生命保険契約は、契約者、被保険者、保険金受取人が誰なのかによって、かかる税金の種類が異なります。

下記のような契約であれば、非課税枠を利用することができますので、現在加入されている方はこの契約内容になっているか今一度確認してみてください。

そして、これから生命保険の加入を検討している方は、保険の担当者任せにせず、この契約内容になっているか、必ず確認してから加入しましょう。

| 契約者 | 被保険者 | 保険金受取人 | |

|---|---|---|---|

| 相続税 | 被相続人 (例:父) | 被相続人 (例:父) | 相続人 (例:配偶者もしくは子) |

なお、以下のような契約内容の場合には、それぞれ所得税、贈与税の扱いになることがあります。

| 契約者 | 被保険者 | 保険金受取人 | |

|---|---|---|---|

| 所得税 | 子 | 父 | 子 |

| 贈与税 | 母 | 父 | 子 |

生命保険契約の内容が誤っていたら、加入し直す必要も

もし、相続税の非課税枠を利用するつもりだったのに、所得税・贈与税がかかってしまう契約内容で既に加入している場合には、契約内容変更もしくは生命保険を加入し直す必要があります。

以下に一例を記載しましたが、契約している保険会社によって判断が異なることもありますので、契約者・被保険者・保険金受取人を誤っていた場合には、保険会社に確認してください。

・保険金受取人の変更は、契約内容変更の手続きのみで、簡単に変更できます。

・被保険者の変更はできません。新たに正しい契約内容で保険に加入し直す必要があります。

・契約者の変更については可能ですが、保険料を負担していたのは、あくまで旧契約者となるので、結果的に所得税や贈与税の対象となります。こちらも正しい契約内容で保険に加入し直す必要があります。

保険金受取人を孫にしている場合は、非課税枠は使えない

孫を保険金受取人にして生命保険に加入しているんですが、「相続税の税負担を減らせるんですか?」

このようなご質問を受けることもありますが、結論から言うと、保険金受取人をお孫さんにすることは、オススメできません。

お孫さんは法定相続人にはならないため、「500万円×法定相続人の数」の非課税枠は使用することはできません。

また、お孫さんは法定相続人でないため、相続税は2割加算して支払う必要があります。

生前贈与などで、お孫さんに贈与するケースはよく活用されるのですが、相続においては、相続税負担を増やしてしまいますので、逆効果となります。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

生命保険金は民法上は相続財産にならない

活用法2.特定の相続人に保険金を渡せる

生命保険金は、相続財産ではありませんが、相続税法上は「みなし相続財産」として、相続税が課税されます。

分かりにくい表現なので、下のような質問をよくいただきます。

非課税枠を超える生命保険金については、相続税がかかるのに、相続財産にならないってどういうことですか?

生命保険金は、相続財産にはならないのですが、相続財産とみなして(みなし相続財産と呼びます)、相続税が課税されます。

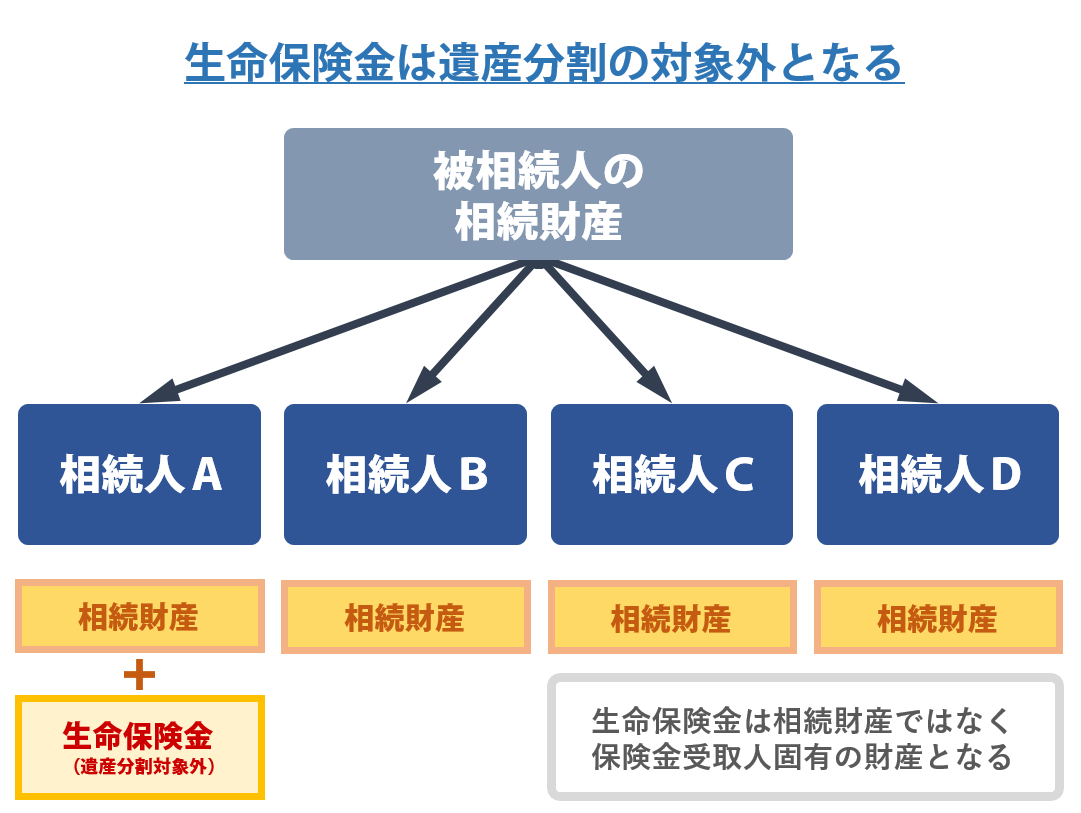

相続財産ではないので、遺産分割の対象とはならず、保険契約上の保険金受取人固有の財産となります。

例えば、介護の面倒を見てくれた特定の相続人を保険金受取人にすることで、特定の相続人に確実にお金を受け取ってもらうことで、その恩に報いるというような活用方法もあります。

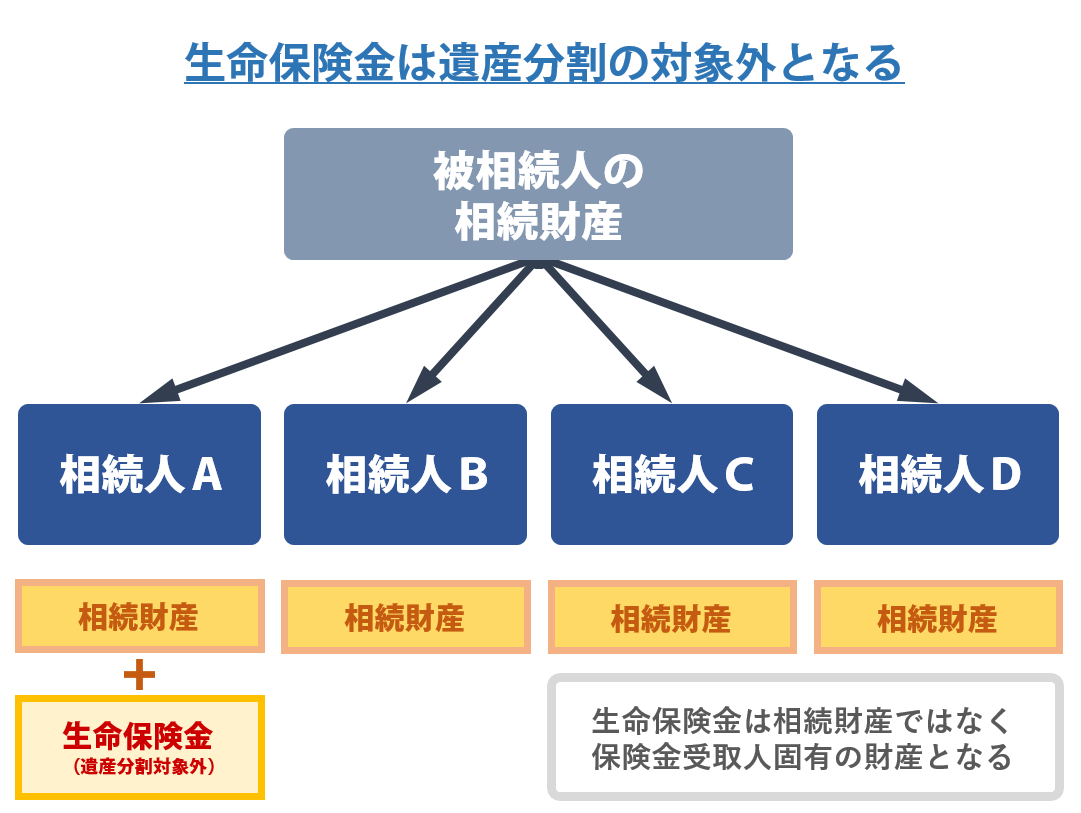

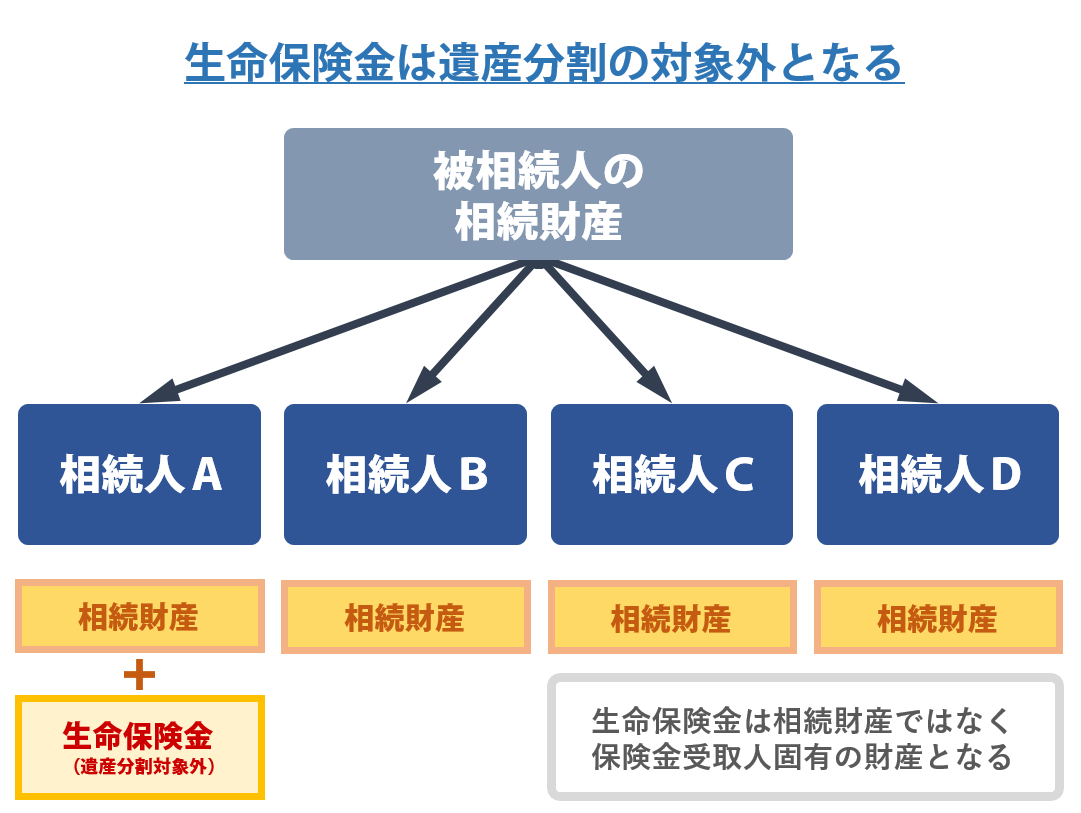

上記の例では、相続人A、B、C、Dさんは、4人それぞれに遺産分割されました。

一方で、被相続人は下記の生命保険契約をしていたため、Aさんのみ生命保険金を受け取りました。

契約者:被相続人

被保険者:被相続人

保険金受取人:相続人Aさん

この生命保険金は相続財産ではないことから、遺産分割の対象とならず、Aさんにのみ保険金を受け取る権利があります。

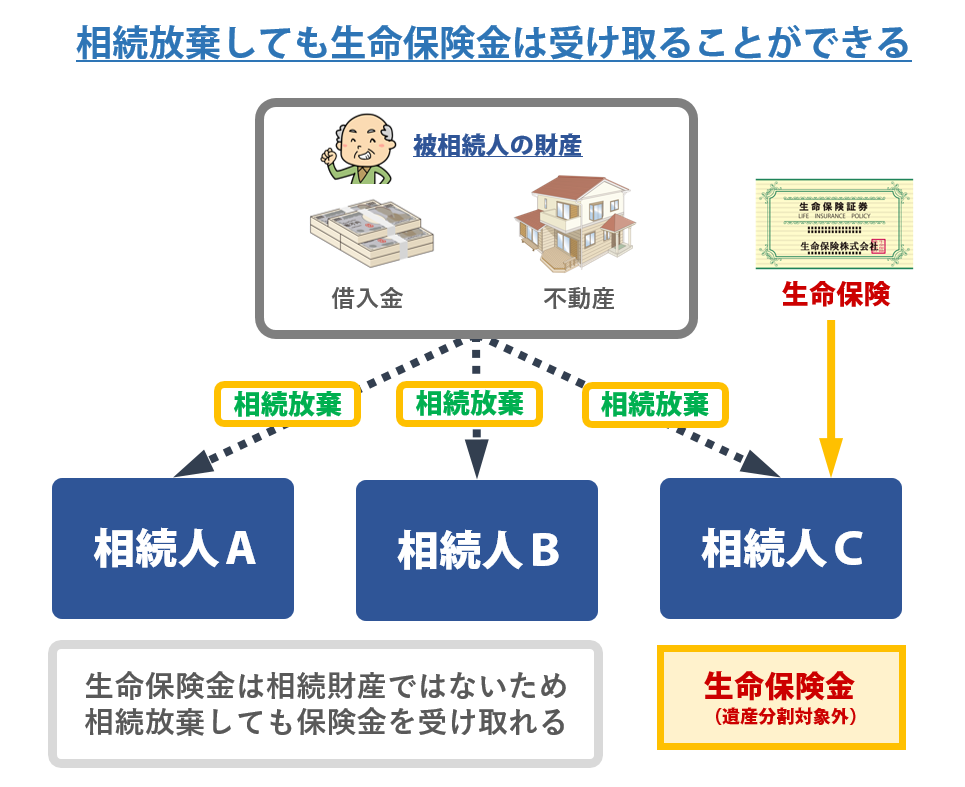

活用法3.相続放棄しても、保険金を受け取ることができる

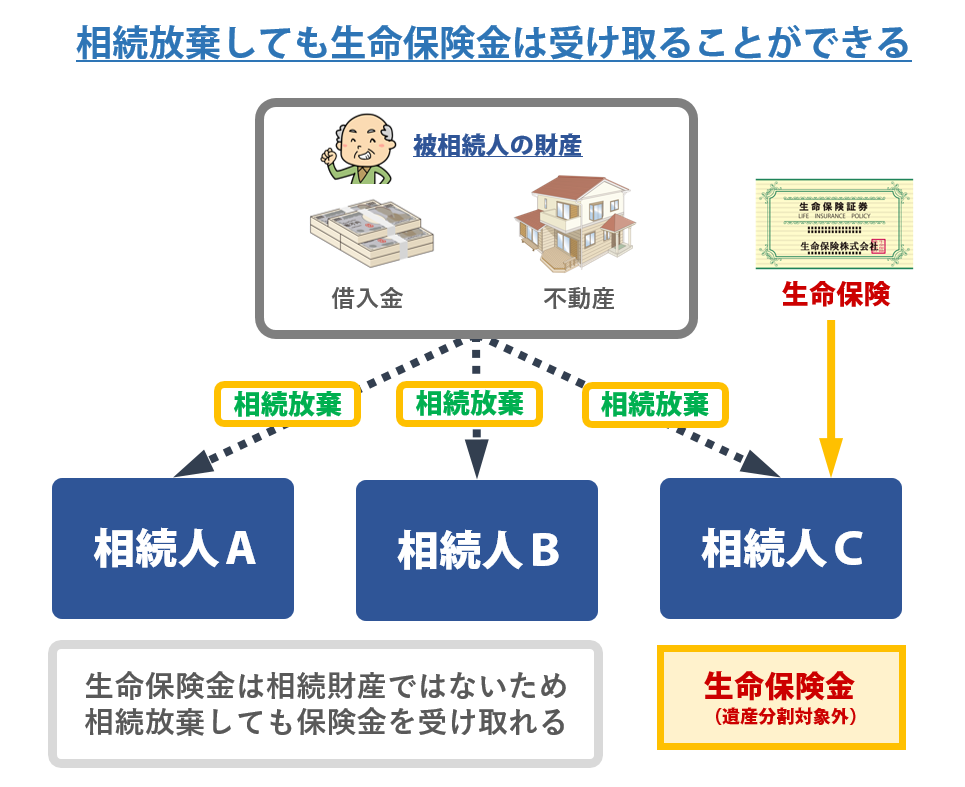

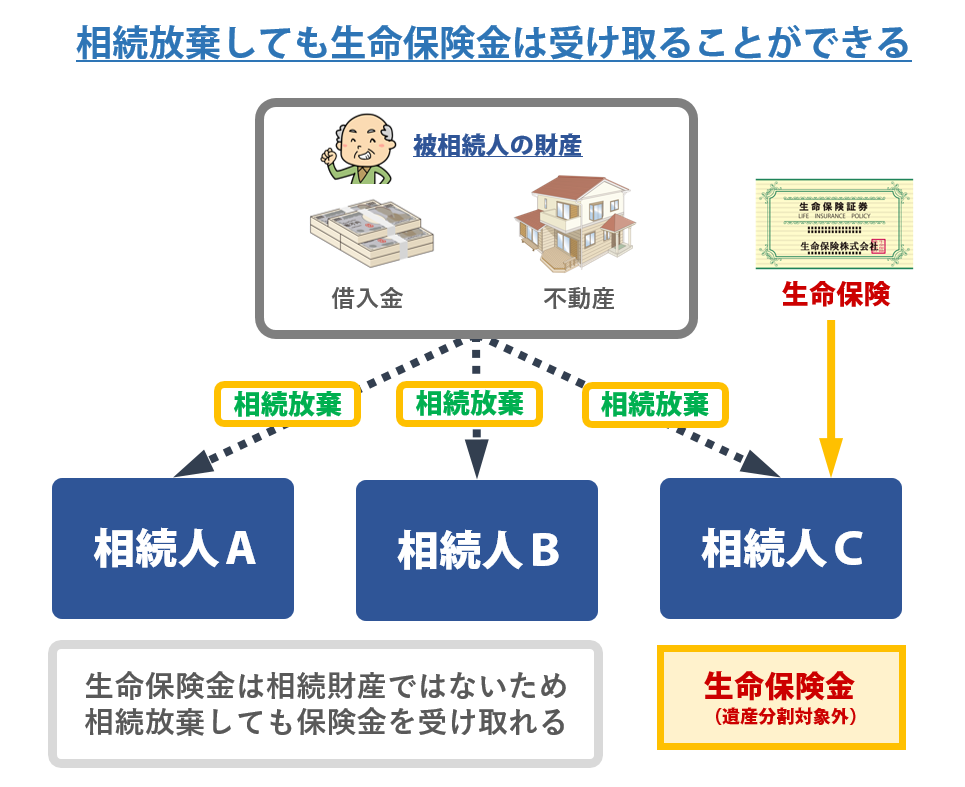

生命保険金は民法上、相続財産には含まれず、遺産分割協議の対象から外れるため、相続放棄をした場合であっても、保険金を受け取ることができます。

上記の例では、借入金が多額にあることから、相続人Aさん、Bさん、Cさんの全員が相続放棄をしました。

一方、被相続人は下記のようなCさんを保険金受取人とする生命保険を契約していました。

保険契約例

契約者:被相続人

被保険者:被相続人

保険金受取人:相続人Cさん

Aさん、Bさん、Cさんともに、相続放棄をしているので、借入金債務等の相続をすることはありませんでしたが、Cさんは生命保険金を受け取ることができました。

今回の例では、保険契約時にCさんを保険金受取人に指定して加入していましたが、被相続人の意思で、契約後であっても保険金受取人をAさんやBさんに変更することもできます。

保険会社に保険金受取人変更の申し出を行えば、書類に記入、捺印をするだけで簡単に、保険金受取人の変更をすることができるのも、生命保険の特徴です。

相続後すぐにお金を受け取れる

相続が発生した場合、被相続人の預貯金口座は凍結され、遺産分割協議が調わないと、口座から預貯金を引き出すことが出来なくなってしまいます。

相続直後は、葬儀費用など百万円単位でお金が必要になることがあり、手元にお金がない場合には、困ってしまいます。

そこで、相続法(相続税法ではなく民法)が改正され、2019年7月1日以降については「預貯金の払戻し制度」により、以下の一定の額の引き出しは可能となっています。

預貯金の払戻し制度を利用したとしても、金額には上限があるので、不足が生じることもあります。

一方、生命保険では書類に不備がなければ、5営業日ほどで保険金受取人の口座に支払われます。

相続直後は何かと出費がありますので、生命保険金というすぐに使えるお金は、大きな安心感が得られます。

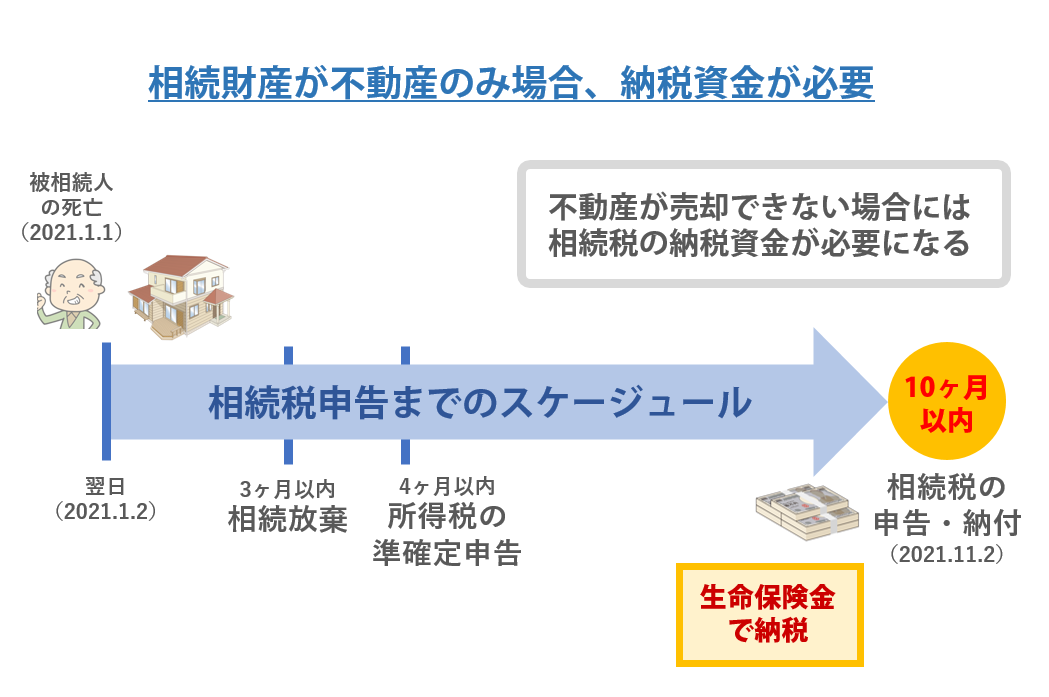

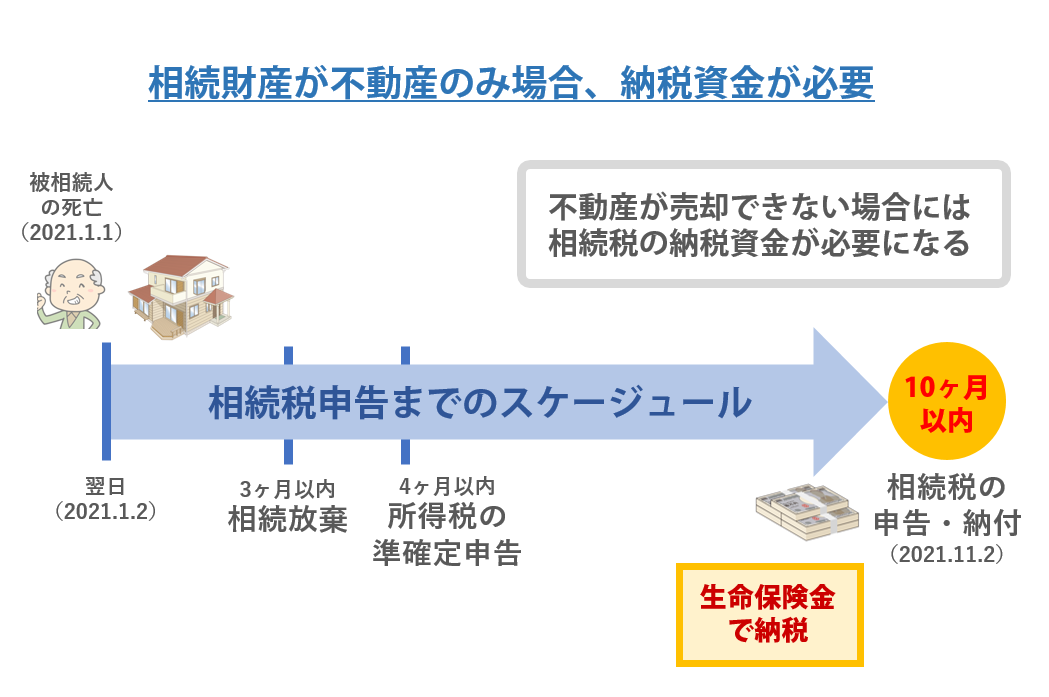

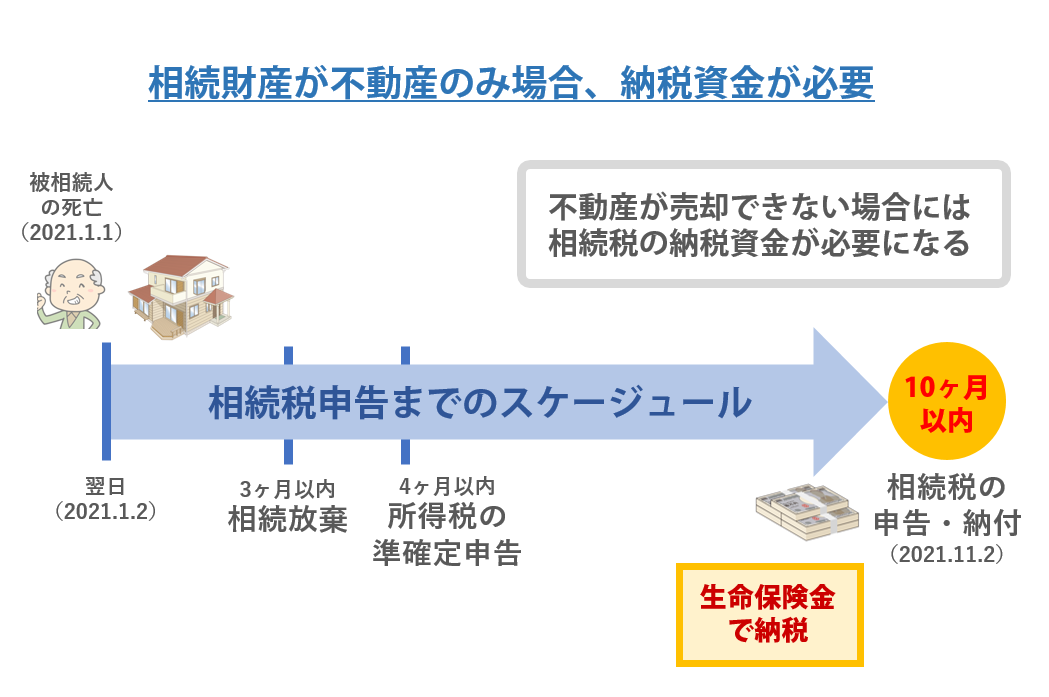

活用法4.相続税納税資金の確保

相続税の申告・納税期限は、故人が亡くなった翌日から10ヶ月以内となります。

相続財産の大部分が不動産などの場合、相続税の納税資金を確保するために、現金を借りるか、不動産を処分して現金化するケースも考えられます。

また不動産の場合、すぐに買い手が見つからないこともあり、納付期限までに相続税の納税資金を確保できないケースや、市場より安値で売却せざるを得ないこともあります。

そこで、納税資金に見合う生命保険に加入しておくことで、生命保険金で相続税の納税を行い、その後、時間に負われることなく、適正な価格で不動産を売却することができます。

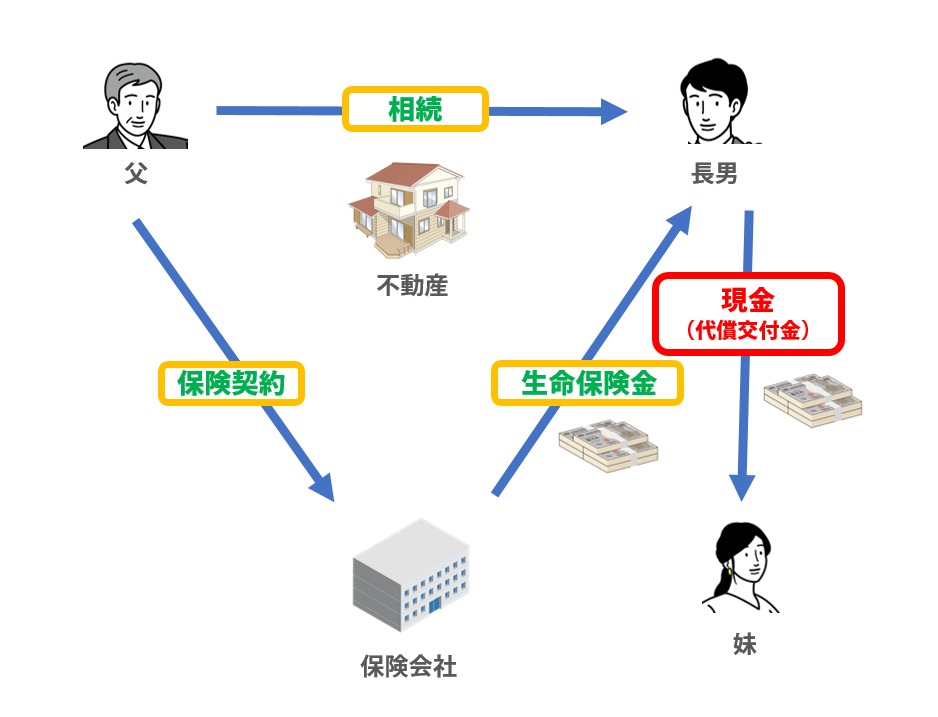

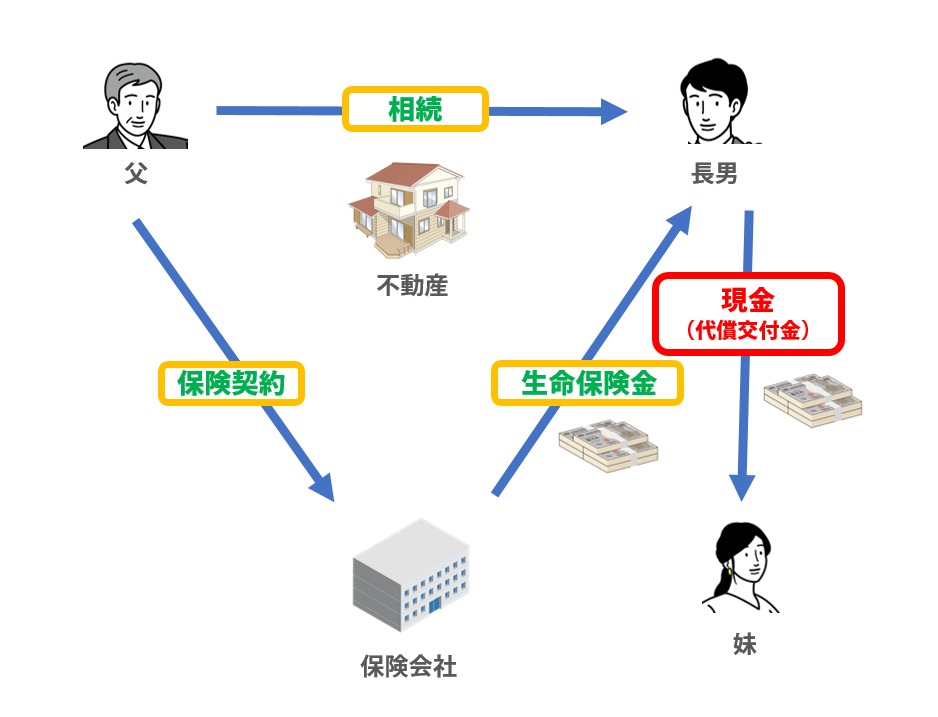

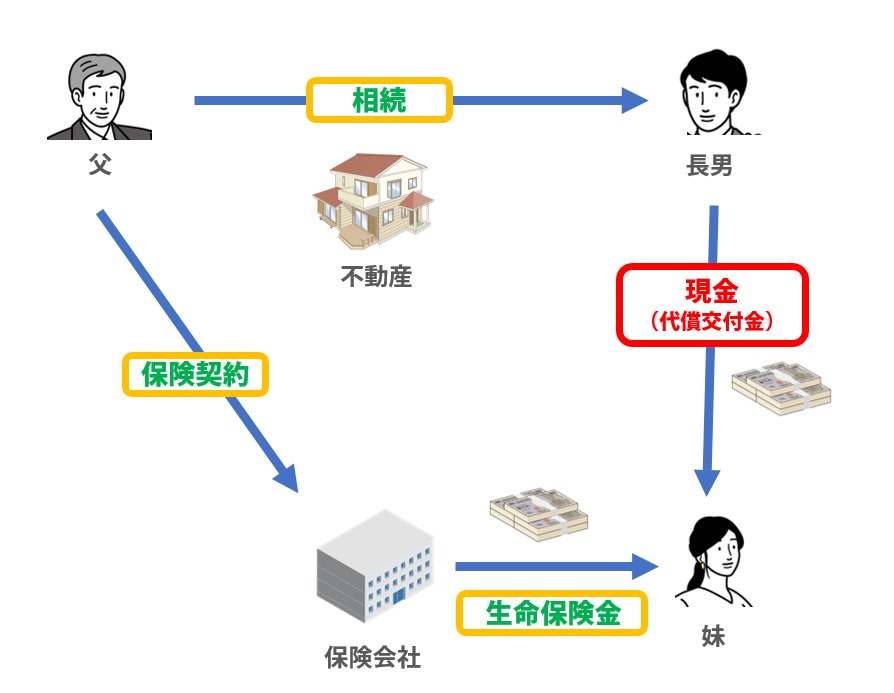

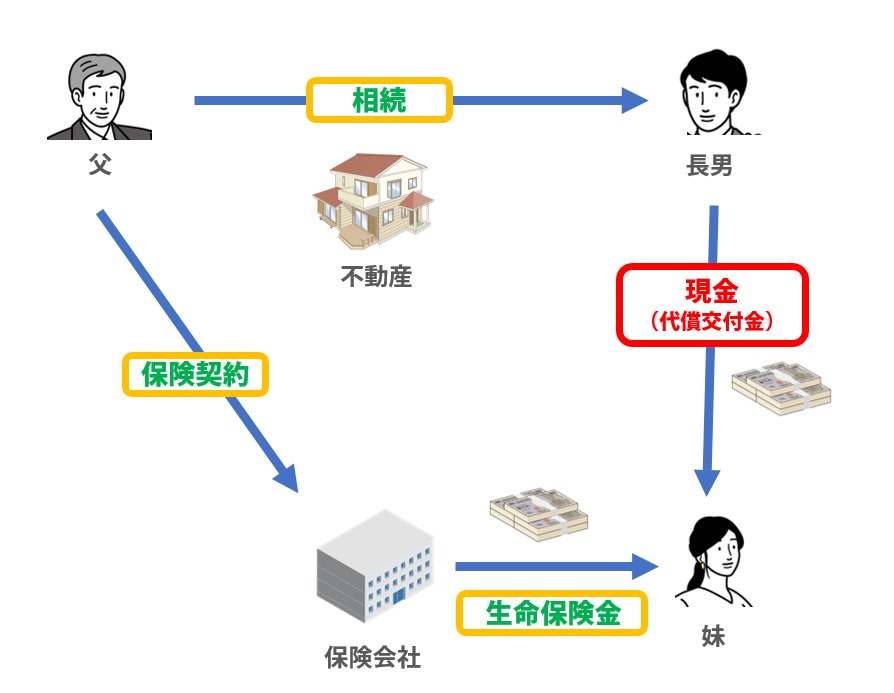

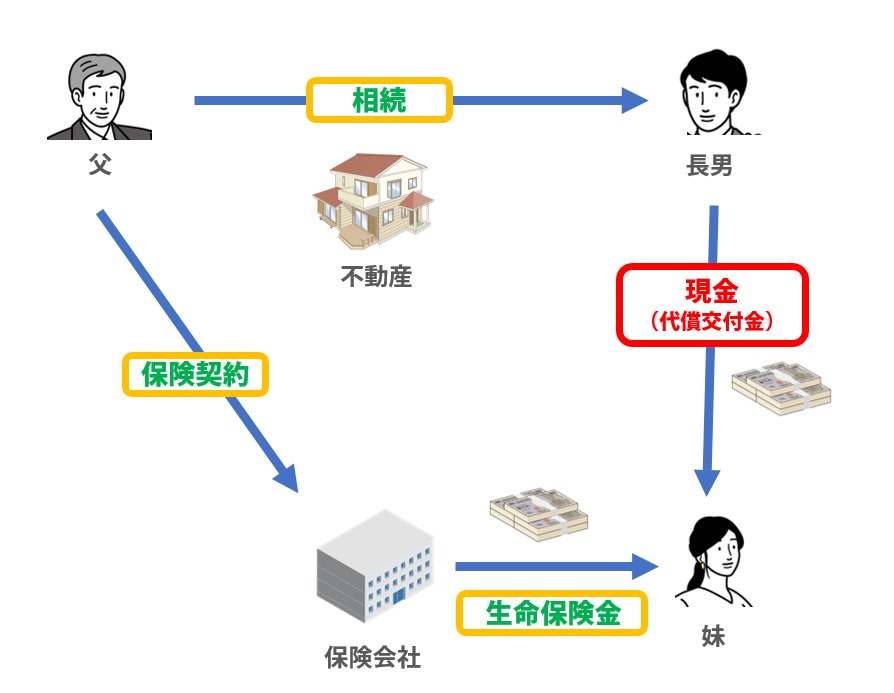

活用法5.他の相続人との円滑な遺産分割

相続人が複数いる場合には、生命保険を使って、続納税資金だけでなく、代償交付金対策まで準備する必要があります。

例えば、以下の例で考えてみましょう。

代償分割の例

相続人:長男と妹の2人

相続財産:不動産のみ

不動産の相続:長男

この例の通りに相続した場合、妹は何も受け取ることができません。

もちろん、法定相続分通り、長男と妹で50%ずつ所有することも可能ですが、その後の処分方法などで2人の意見が一致せず、処分できないという事態が発生することもあります。

そこで、不動産は長男が相続し、代わりに、法定相続分のお金(代償交付金)を長男から妹に渡す、代償分割という方法を取ることができます。

そして、そのお金(代償交付金)の原資は、長男を保険金受取人とする、生命保険で準備することが可能です。

長男には、不動産を相続させ、代わりに長男から妹に代償交付金を支払うことで、不公平の生じない、円滑な遺産分割となります。

代償分割で絶対に注意すべきこと

長男が不動産を相続するのだから、生命保険の受取人は妹にし、平等にしておこうと考える親(被相続人)もいるかと思いますが、コレは絶対にやってはいけません。

今までご案内したとおり、生命保険金は、相続財産ではなく、保険金受取人固有の財産となります。

妹を保険金受取人にした場合、妹固有の財産です。

長男としては、不動産を相続しているので、保険金が妹に支払われたこととは関係なく、別途、妹に対して代償交付金を支払う必要が出てきます。

そしてその原資は、長男自らが捻出しなければなりません。

長男と妹を公平に扱ったつもりが、逆に大きなトラブルになってしまうことがあるので、保険金受取人を誰にするのかは、絶対に注意しましょう。

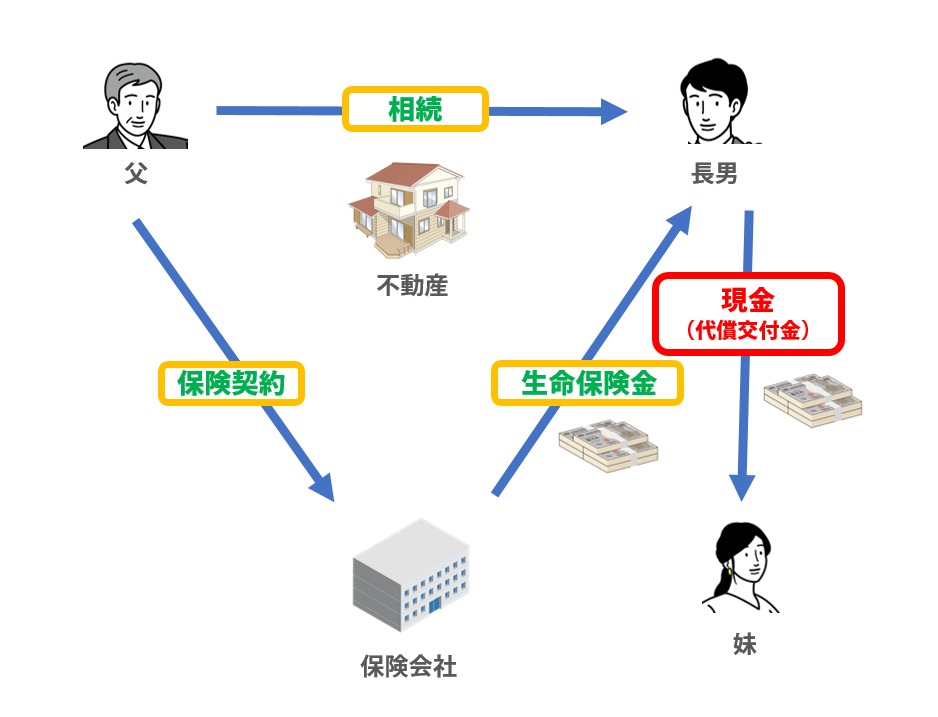

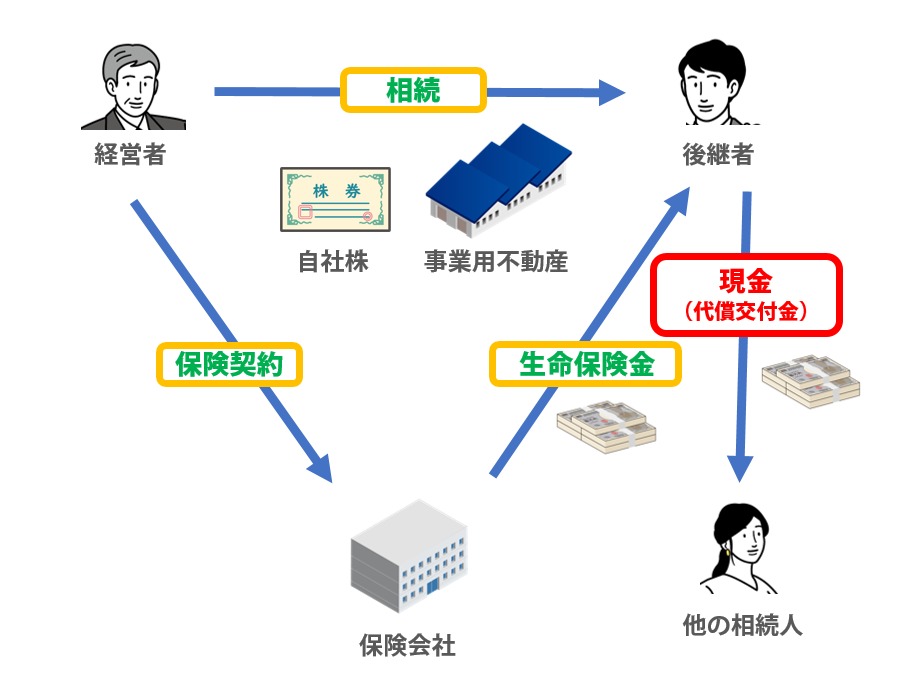

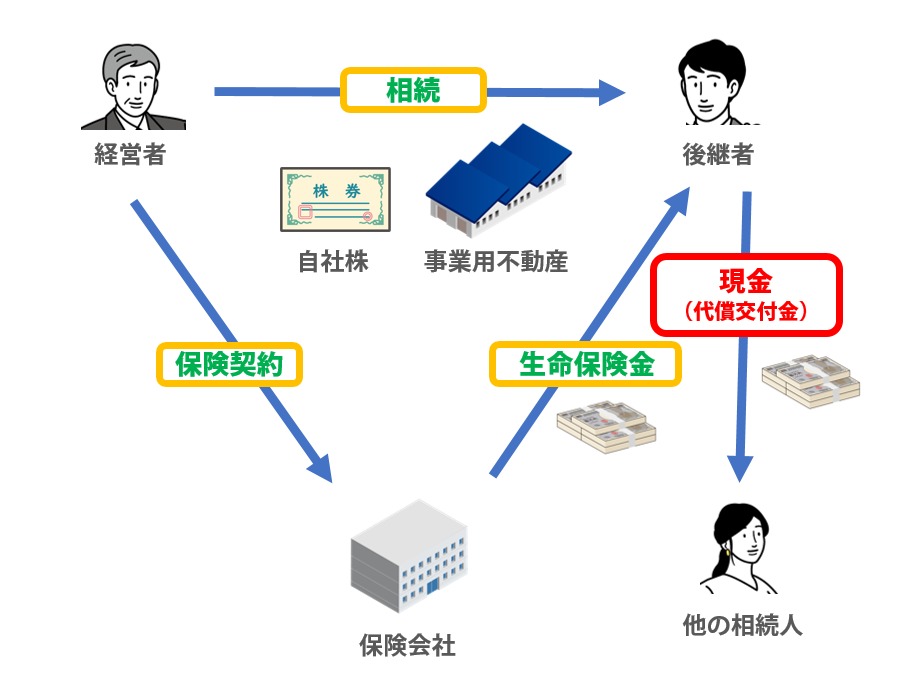

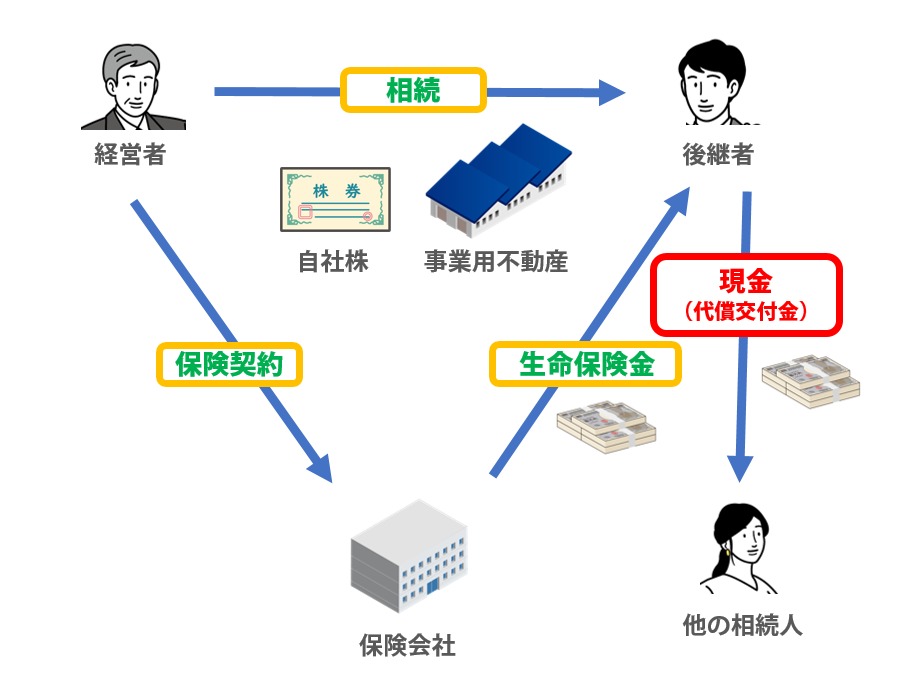

事業承継では代償分割がさらに深刻化する

事業をされている方の相続の場合、後継者である長男に事業の継続を円滑に進めるために、遺言を使って長男に自社株と事業用不動産などを集中して相続させたいというケースがあります。

しかし、他の相続人が受け取る相続財産がなくなってしまいます。

これでは、後継者である長男と他の相続人の間で、相続分だけでなく、遺留分まで侵害することになり、遺産分割のトラブルへと繋がってしまいます。

そこで、保険金受取人を長男とする生命保険を契約することで、本来受け取れるであろう相続財産を、代償交付金という形で、現金を他の相続人に渡すことができます。

事業をされている方の、相続財産は億単位になることも珍しくありませんので、事前の代償交付金の準備は非常に大切になります。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

生命保険と相続対策は相性が良いと言われる5つの活用法とは? まとめ

いかがでしたでしょうか?

相続税法の改正以降、相続税が課税対象者は2倍近く増えました。また、最高税率も引き上げられたことで、相続税の負担自体も増加しています。

一方で、相続税のかからない方でも、遺産分割のトラブルは発生しており、円滑に遺産分割協議を行うためにも、生命保険の役割は非常に重要です。

生命保険の3つのメリットは

- 生命保険には相続税の非課税枠がある

- 生命保険は民法上、保険金受取人固有の財産となる

- 生命保険は相続後、すぐに保険金を受け取ることができる

です。

生命保険を活用することで、以下のような恩恵を受けることができます。

- 非課税枠の最大限活用して、相続税の負担を減らす

- 特定の相続人に生命保険金を受け取ってもらう

- 相続放棄しても、保険金を受け取ることができる

- 相続納税資金の確保

- 他の相続人との円滑な遺産分割

この活用法は、生命保険が民法や相続税法と非常に親和性が高いことからできる、生命保険最大の特徴とも言えます。

この記事を参考にして頂き、生命保険をフル活用して、円滑な遺産分割、相続対策を実施していただけばと思います。

もし、具体的に相続対策や遺産分割について、相談をしたい・検討したいという方は、ぜひ保険相談ラボをご活用ください。

ファイナンシャル・プランナーがあなたにぴったりの相続対策・生命保険を提案いたします。