こんにちは。保険相談ラボ編集部です。

生命保険と税金の関係について、こんな質問を受けることがあります。

●生命保険の保険金を受け取るときには相続税がかかるの?

●生命保険を活用することで相続対策ができるの?

●どんな保険に加入すれば税金がかからないの?

生命保険は保険金を受け取る際に、保険契約形態によって、所得税・相続税・贈与税のいずれかが課税されることがあります。

この記事では生命保険と相続税の関係について、相続税の節税方法、相続税の計算方法、所得税や贈与税がかかるケースなど、具体例を交えながら解説しています。

きっと、今、抱えている疑問が解消されるでしょう。

- 「契約者=父親・被保険者=父親・受取人=母親(子供)」など、契約者と被保険者が同じ人で、死亡保険金の受取人が被保険者の法定相続人だった場合は相続税の対象になる

- 死亡保険金から「500万円×法定相続人の数」を差し引いた金額が相続財産に含まれる

- 相続財産から、基礎控除の「3,000万円+600万円×法定相続人の数」を差し引いた金額が、課税遺産総額になり、相続税の税率が決まる

- 相続税の節税対策には、早めに生前贈与を行うことや、保険金の非課税枠を利用することがおすすめ

- 「契約者=父親・被保険者=母親・受取人=父親」など、契約者と受取人が同じ場合は、所得税の対象になる

- 「契約者=父親・被保険者=母親・受取人=子供」など、契約者と受取人が違う場合は、贈与税の対象になる

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

※弊社ほけんの王様 LINEに遷移します。

生命保険で受け取る保険金が相続税の対象になる場合

まずは、生命保険金が相続税の対象になる場合から確認していきましょう。

相続税がかかる契約パターンや、実際に相続税がどのように計算されるのかなどご紹介していきます。

相続税がかかる保険契約パターン

被保険者が亡くなった場合に受け取ることができるお金を「死亡保険金」と言いますが、契約者と被保険者が同じ人で、死亡保険金の受取人が被保険者の法定相続人だった場合は相続税の対象になります。

例えばの下記の場合などが該当します。

- 契約者=父親

- 被保険者=父親

- 受取人=母親(子供)

保険契約の中では、最もオーソドックスなパターンなので、この形で生命保険に加入している方も多いのではないでしょうか?

保険金の非課税枠を超えた分に相続税がかかる

生命保険の死亡保険金には税金がかからない非課税枠があり「500万円×法定相続人の数」で計算します。

保険金から非課税枠を差し引いた金額が、相続税の課税対象に含まれます。

法定相続人には下記のルールがあるので、間違えないように把握しておきましょう。

- 大前提として、配偶者は常に法定相続人

- 第1順位:亡くなった方に子供がいる場合→配偶者と子供(子供が亡くなり孫がいる場合は孫が該当)

- 第2順位:亡くなった方に親や祖父母がいる場合→配偶者と親や祖父母第3順位:亡くなった方に兄弟姉妹がいる場合→配偶者と兄弟姉妹(兄弟姉妹が亡くなっている場合は、甥や姪が該当)

※第1順位がいる場合は第2順位以降に権利はない

※配偶者がいない場合は配偶者以外の該当者のみ

具体例は以下の通りです。

例)保険金2,000万円・法定相続人3人の場合

- 非課税枠=500万円×法定相続人の数

- 500万円×3=1,500万円

- 非課税枠:1,500万円

- 2,000万円-1,500万円=500万円

- 相続税課税額:500万円

保険金を相続税の非課税枠という目線から見ると、2,000万円を現金や預貯金で持っていた場合は2,000万円がそのまま課税対象額になります。

一方で、生命保険に加入することで2,000万円の課税対象額を500万円に減らし、相続税が節税できたという効果が得られます。

これが生命保険が相続対策に向いていると言われる理由なのです。

相続税の計算方法

相続税を気にする方は多いですが、実際に相続税がどのように計算されるかご存じでしょうか?

相続税はいくつかのステップ経て計算されるため、少し複雑です。ここでは相続税の計算方法をご紹介します。

「500万円×法定相続人の人数」が非課税になる

死亡保険金の非課税枠を除いた、遺産の合計評価額を計算する

遺産の合計評価額から、相続税の基礎控除「3,000万円+600万円×法定相続人の数」を差し引く

法定相続分で分配した遺産の相続税を計算し、合計する

相続税の合計金額を実際の取得割合に応じて分配する

詳細を確認していきましょう。

ステップ1:保険金の非課税枠の確認

まず、生命保険の保険金の非課税枠の確認をします。先ほどお伝えした通り、「500万円×法定相続人の数」から計算します。

法定相続人には、再婚している場合の前妻との子供や、養子縁組しているお孫さんも含まれます。

法定相続人の数は間違えのないように計算しましょう。

ステップ2:遺産の合計評価額の確認

第2ステップとして、遺産の合計評価額を確認をします。

遺産に含まれる代表的なものは以下の通りです。

- 預貯金・現金

- 株・有価証券

- 土地や建物などの不動産

- 非課税枠を超えた死亡保険金

- 亡くなった人が3年以内に生前贈与した財産

- 相続時精算課税で相続した財産など

相続人自身の口座でない場合であっても、実際に口座を管理していたのは相続人であった場合には「名義預金」とみなされ遺産に含まれる場合があります。

相続人がお子様やお孫さんの預貯金口座を管理している場合などに、名義預金とされ、相続財産に含まれることで、相続税が課税されることがあります。

また、相続人がなくなる3年以内に生前贈与した財産は「みなし財産」として相続財産に含まれるので、注意が必要です。

意外と厳しいんですね

そうなんです。特に、名義預金は税務署の調査対象になることが多いので、心配な場合は私たちに相談してくださね

上記に含まれない「借入金や未払の税金・告別式の費用・保険金などの非課税枠」などは遺産に含まれません。

現金や預貯金以外の財産は、財産評価基本通達を基に価格を算出します。

財産評価基本通達とは、土地や建物、株などの評価価格を決める基準になるもので、国税庁により定められています。

項目ごとに詳しい取り決めがあるため、詳細は下記を参考にしてください。

国税庁ホームページ 財産評価

すべての遺産の合計評価額がわかったら、次のステップです。

ステップ3:相続税の基礎控除額を確認する

第3ステップでは、相続税の基礎控除額の確認をします。

相続税には相続税が課税されない基礎控除額があります。

生命保険の非課税枠は死亡保険金にのみ適用されますが、基礎控除は相続財産全体から差し引くことが可能で、結果として、相続税の負担を減らすことができます。

相続税の基礎控除額は、「3,000万円+600万円×法定相続人の数」で計算します。

平成27年に相続税の基礎控除が改正され、上記の金額になりました。

それ以前の「5,000万円+1,000万円×法定相続人の数」より控除金額が少なくなったため、相続税の課税対象になる方が増え、相続対策を始める方が増えたのです。

例)遺産の合計評価額8,000万円・法定相続人3人の場合

- 相続税の基礎控除額 3,000万円+600万円×3=4,800万円

- 課税遺産総額 8,000万円-4,800万円=3,200万円

3,200万円に対して相続税がかかります。

また、基礎控除の他にも遺産から控除できる項目がある場合は、この段階で差し引きます。

ステップ4:相続税の合計額を計算する

ステップ4では相続税の合計金額を計算します。

まず、課税遺産総額を法定相続割合で分配します。

| 法定相続人 | 受取割合 |

|---|---|

| 配偶者と子供 | 配偶者:2分の1 子供:2分の1 |

| 配偶者と父母 | 配偶者:3分の2 父母:3分の1 |

| 配偶者と兄弟姉妹 | 配偶者:4分の3 兄弟姉妹:4分の1 |

上記の割合に従い、課税遺産総額を分配します。

例)課税遺産総額3,200万円を配偶者と子供2人で分配した場合

上記の表から、

- 配偶者は3,200万円×1/2=1,600万円

- 子供は3,200万円×1/2=1,600万円

- 子供は2人なので、1,600万円÷2人=800万円

子供1人当たりの課税遺産金額は800万円になります。

この金額に下記の表で確認した相続税の税率を乗じ、控除額を差し引き、それぞれの金額を合計して相続税の合計金額を算出します。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

税率を確認したら、相続税の計算をしてみましょう。

- 妻:1,600万円×15%-50万円=190万円

- 子供:800万円×10%=80万円

- 相続税合計:190万円+80万円+80万円=350万円

相続税の合計額は350万円になります。

ここまで計算できたら、もう少しです。頑張りましょう。

ステップ5:実際の取得割合に応じて相続税を分配する

ステップ5では、実際の取得割合に応じで相続税を分配します。

計算方法は「相続税の合計額×遺産受取額÷遺産の合計評価額」です。

例)父親の遺産の合計金額8,000万円を母親=5,000万円、子供=1,500万円ずつ取得した場合

- 母親:350万円×5,000万円÷8,000万円=218.75万円

- 子供:350万円×1,500万円÷8,000万円=65.625万円

妻の相続税は2,187,500円、子供の相続税は656,250円ずつになり、配偶者の税制軽減を利用した場合、配偶者の相続税は0円になります。

それぞれの相続税がわかったら、税務署に申告をします。

相続税の申告は、相続させる人が亡くなった日の翌日から10ヶ月以内に行う必要があるので、余裕をもって納税しましょう。

すぐに始めるべき!保険でできる相続対策

ここまでの話で亡くなった方の財産が多い場合、相続税がかかることがわかりました。

しかし、早い段階で対策をとることで相続税を減らすこともできるのです。

ただし、これからご紹介する相続税の節税対策は、ほんの一例です。

私たちに相談していただければ、それぞれの状況に合わせた節税対策を提案します!

早い段階から生前贈与を行う

生前贈与とは、財産の受け渡しを生きているうちに行うことです。

贈与税には年間110万円までの基礎控除枠があるため、贈与する金額が110万円以内の場合は贈与税がかかりません。

例えば、年間100万円の贈与を10年間行った場合、1,000万円を非課税で贈与することが可能なのです。

この制度を利用し、早い段階から贈与を行うことにより贈与する人の財産が少なくなりその結果、相続税の節税につながります。

どういう方法で贈与したらいいんだろう?

一般的に多いのは、銀行口座への振り込みですが、振込みをするだけで、生前贈与ができるという訳ではありません。

生前贈与の注意事項

計画的に行うことで相続税の節税効果が高くなる生前贈与ですが、気をつけなければならない点が5つあります。

多くの方が5つの注意点を守れておらず、生前贈与が成立せず、結果、相続税が課税されています。

生前贈与の注意事項

- 贈与契約書を毎年作成する

- 贈与の事実がわかる証拠を残す

- 贈与した人は生命保険料控除を使わない

- 贈与された人は自分でお金の管理をする

- 贈与した人が亡くなる前3年分の贈与はみなし贈与とされてしまうため、早めに始める

生前贈与に関しては下記の記事で方法やメリット・デメリット・注意点など詳しく解説しています。ぜひ参考にしてください。

生命保険の非課税枠をフル活用する

相続税を減らすためには、相続させる人の財産を減らすことで節税することが可能です。

生命保険の保険金には非課税枠があるため、現金・預貯金を生命保険に充当することで、相続税課税額を減らすことができる点は先ほどお伝えしました。

そして、この非課税枠をフル活用するためには一時払い終身保険がおすすめです。

実際の加入例で確認していきましょう。

一時払い終身保険の加入例

父親・母親・子供3人の家庭=法定相続人は母親・子供3人の合計4人

- 契約者 父親

- 被保険者 父親

- 受取人 母親もしくは子供

を契約パターンにした一時払い終身保険に加入したとします。

非課税枠=500万円×法定相続人の数なので

500万円×4=2,000万円

2,000万円までが非課税となります。

一時払い終身保険を非課税枠と同額の保険金額2,000万円に加入することで、非課税枠を最大限活かすことができます。

特に現預金の財産が多くある方は、保険金の非課税枠をフル活用しない手はありません。

現在加入している生命保険を確認し、非課税枠に余りがある場合は、追加で一時払い終身保険に加入し、非課税枠まで利用することをおすすめします。

相続対策を一時払い終身保険で行う方法やメリットは、こちらの記事でも詳しくご紹介しています。ぜひ、参考にしてください。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

生命保険を活用しない場合と活用した場合の相続税の比較

生命保険を活用することで相続税の節税ができることが頭で分かっていても、具体的にどのくらい違いがあるのかを見てみないと、保険に加入するべきか不安になりますよね。

ここでは、生命保険を活用しない場合と活用した場合の相続税を比較してご紹介していきます。

相続対策は下記の条件で行ったものとします。

生命保険を活用した相続対策例

父親・母親・子供2人の4人家族

母親・子供2人が受取人となる、保険金500万円の一時払い終身保険に加入

- 契約者:父親

- 被保険者:父親

さらに子供2人に毎年100万円ずつ生前贈与

贈与された100万円で年払い100万円の終身保険に加入

- 契約者:子供

- 被保険者:母親

- 受取人:子供

生前贈与を始めて10年目で父親が死亡

この条件で相続が発生した場合の相続税は以下の通りです。

| 基礎控除後の課税遺産総額 | 生命保険を活用していない場合の相続税の合計額 | 生命保険を活用している場合の相続税の合計額 |

|---|---|---|

| 1,000万円 | 100万円 | 0円 |

| 2,000万円 | 200万円 | 0円 |

| 4,000万円 | 450万円 | 50万円 |

| 6,000万円 | 750万円 | 262.5万円 |

| 1億円 | 1,450万円 | 837.5万円 |

父親が亡くなった場合の死亡保険金は1,500万円(500万円×3人)までが非課税になり、毎年100万円を10年間、子供2人に贈与することで、父親の財産が2,000万円少なくなります。

その結果、課税遺産総額に3,500万円の差が生じることになるのです。

以上を踏まえた上で、相続税の合計金額の内訳を確認してみましょう。

生命保険を活用していない場合の相続税の合計額の内訳・課税遺産総額4,000万円の場合

生命保険を活用していない場合の課税遺産総額はそのまま4,000万円

法定相続分に従い遺産分割をすると

- 母:2,000万円

- 子供1:1,000万円

- 子供2:1,000万円

この金額に対する相続税は

- 母:250万円(2,000万円×15%-50万円)

- 子供1:100万円(1,000万円×10%)

- 子供2:100万円(1,000万円×10%)

相続税の合計金額は450万円(250万円+100万円+100万円)になります。

生命保険を活用している場合の相続税の合計額の内訳・課税遺産総額4,000万円の場合

生命保険を活用していない場合の課税遺産総額は、500万円(4,000万円-3,500万円)

法定相続分に従い遺産分割をすると

- 母:250万円

- 子供1:125万円

- 子供2:125万円

この金額に対する相続税は

- 母:25万円(250万円×10%)

- 子供1:12.5万円(125万円×10%)

- 子供2:12.5万円(125万円×10%)

相続税の合計金額は50万円(25万円+12.5万円+12.5万円)になります。

生命保険で相続対策をしない場合とした場合の相続税の差額は、400万円となり、生命保険を活用した方が断然お得ですね。

相続税対策をしないと、こんなに税金を支払うのか・・。

逆を返せば、対策をすればこんなに相続税を減らすことができるんですよ!ぜひ活用してみてください。

また、生前贈与されたお金で加入している終身保険を途中解約することで、子供が支払う相続税の資金に使うこともできます。

生命保険で受け取るお金が所得税の対象になる場合

生命保険で受け取るお金には、相続税だけでなく所得税や贈与税がかかる場合もあります。

ここでは、生命保険で受け取る保険金が所得税の対象になる場合を確認していきましょう。

所得税がかかる契約パターン

所得税がかかる契約パターンは、契約者と受取人が同じ人の場合です。

例えば、以下の契約形態が該当します。

なお、受け取るお金は死亡保険金だけでなく、満期保険金や解約返戻金なども所得税の対象になります。

- 契約者 父親

- 被保険者 母親

- 受取人 父親

生命保険では所得税がかかるパターンは意外と多くあるため、ぜひ今加入している保険と照らし合わせて確認してみてください。

所得税の課税対象額の計算方法

所得税がかかる契約パターンで死亡保険金や解約返戻金などを受け取った場合

(受け取った金額-払込済保険料-基礎控除50万円)÷2

が所得税で税金がかかる金額になります。

例)死亡保険金500万円・払込済保険料300万円の場合

(500万円-300万円-50万円)÷2=75万円

75万円が税金の対象額になり、他の所得と合算され、所得税が決まります。

生命保険で受け取るお金が贈与税の対象になる場合

最後に、生命保険で受け取るお金が贈与税になる場合を確認していきましょう。

贈与税がかかる契約パターン

贈与税がかかる保険契約パターンは、基本的には契約者と受取人が違う人の場合です。

ただし、受け取るお金が死亡保険金の場合で受取人が法定相続人の場合は相続税の対象

になるので注意が必要です。

例えば、以下の契約形態が該当します。

- 契約者:父親

- 被保険者:母親

- 受取人:子供

贈与税の課税対象額の計算方法

贈与税がかかる契約パターンで死亡保険金や解約返戻金などを受け取った場合「受け取った金額-110万円」が贈与税で税金がかかる金額になります。

例)死亡保険金を500万円受け取った場合

500万円-110万円=390万円

390万円が贈与税の対象額になります

受取人が保険金を受け取った年の1月1日から12月31日の間、他に贈与された財産があれば、その金額も含めて贈与税の対象額になるので、注意しましょう。

生命保険で受け取るお金で税金の対象になるもの・対象にならないもの

生命保険と一言で言っても、死亡保険や医療保険・個人年金保険などいろいろな商品があります。

その中で税金の対象になるものと対象にならないものは、どのように区別されているのでしょうか?

| 税金の対象になるもの | 税金の対象にならないもの |

|---|---|

| ■死亡保険金 ■解約返戻金 ■満期保険金 ■学資保険や個人年金のお祝い金 など | ■「給付金」という名前のつくもの (入金給付金・手術給付金など) ■がんや生活習慣病の一時金など ■高度障害保険金 など |

怪我や病気などで受け取る給付金はすべて税金の対象にはなりません。

また、所定の障害状態になった場合に受け取れる高度障害保険金も非課税となるので税金はかかりません。

生命保険で受け取るお金の全てが税金の対象になる訳ではないことは、安心ですね。

生命保険で相続対策をするメリット

ここまでの話で生命保険で相続対策をするメリットはご理解いただけたと思います。

しかし、生命保険には節税ができること以外にもたくさんのメリットがあります。

納税資金や生活資金の確保ができる

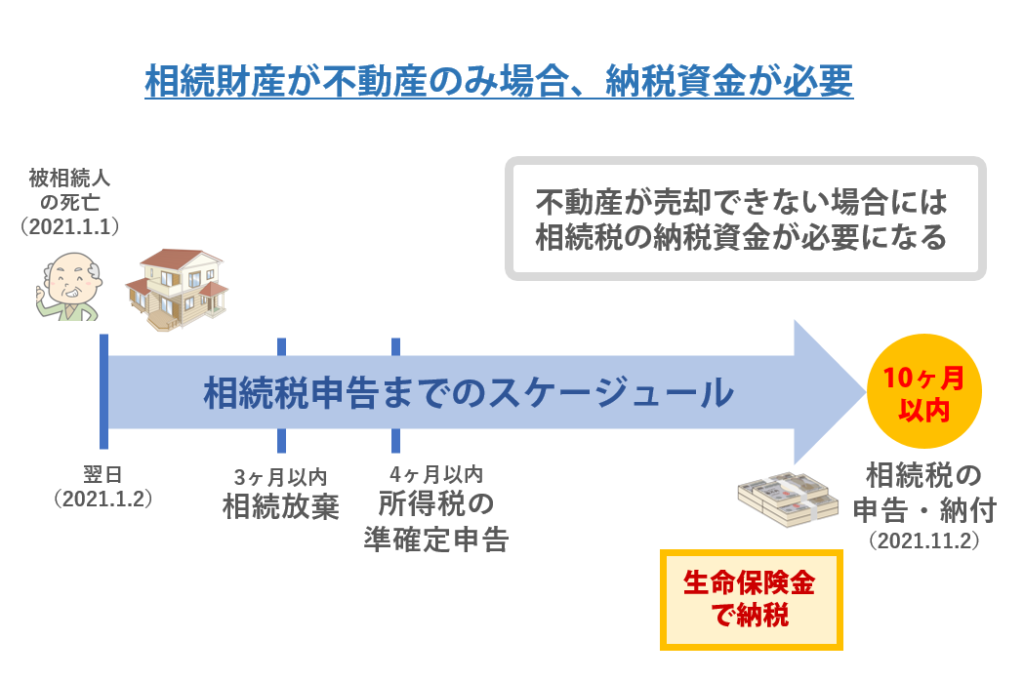

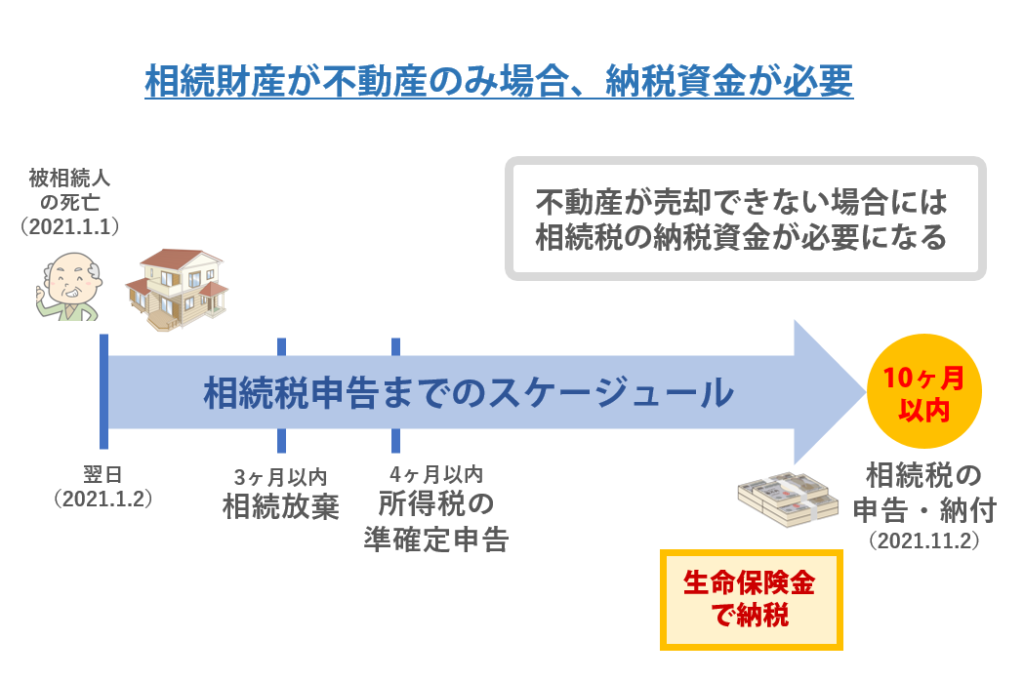

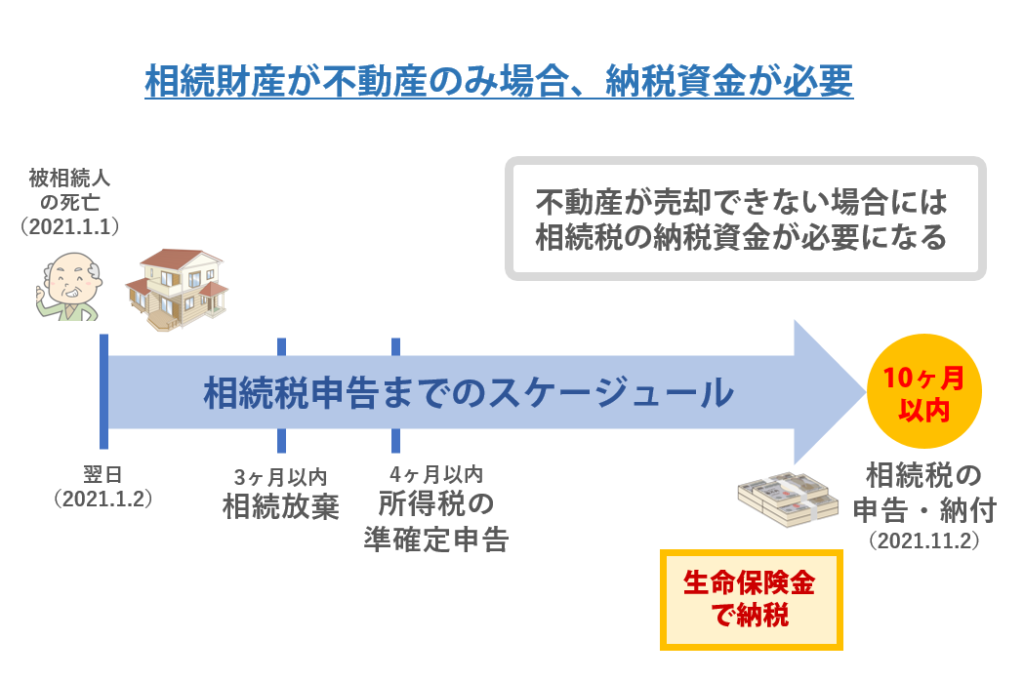

相続税は、相続が発生した日から10カ月以内に現金で支払わなければなりません。

相続人が複数いる場合の相続財産は共有財産になるため、現金や預貯金を自由に引き出すことは難しくなってしまいます。

また、相続財産に不動産が多い場合は、不動産を現金化するのにある程度の時間が必要になってきます。

不動産の売却がうまく進まない場合、相続税の支払い期限である10ヶ月以内に現金が用意できない可能性もでてきます。

期限内に売却できなかったら大変だな

心配な方は、すぐに現金を受け取れる対策をしておくことがおすすめですよ

しかし、生命保険の保険金は現金で受け取れるため、相続税の資金に充てることが可能です。

相続する人が亡くなったときは、納税資金の他にもなにかとお金が必要なことは多いので、受取人に指定した人が確実に現金で受け取れることは大きなメリットと言えるでしょう。

渡したい人へ確実にお金を渡せる

生命保険は加入時に「契約者」「被保険者」「受取人」を必ず決める必要があります。

そのため、被保険者が亡くなった場合の保険金は受取人の固有の財産になり、必ず受取人に渡ることになるのです。

もし、遺言書があった場合でも生命保険の保険金は関係ありません。

また、生命保険の受取人が相続を放棄した場合でも関係ありません。

つまり、生命保険を活用することで、確実に渡したい人へお金を渡すことができます。

支払った保険料より多い金額を受け取れることが多い

終身保険は払込保険料より大きな死亡保障を受け取れる可能性が高く、一定期間経過後に解約した場合は、支払った保険料より多い解約返戻金を受け取れることもあります。

解約返戻金が支払った保険料を上回る時期は、契約者の年齢や性別、保険商品によって違いがあるので、加入前にしっかり確認しておきましょう。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

生命保険で相続税がかかるのはどんなとき?損しない対策も紹介!・まとめ

今回は生命保険と税金の関係や、相続税の節税対策、計算方法などについてお伝えしてきました。覚えておきたいポイントをおさらいしておきましょう。

- 「契約者=父親・被保険者=父親・受取人=母親(子供)」など、契約者と被保険者が同じ人で、死亡保険金の受取人が被保険者の法定相続人だった場合は相続税の対象になる

- 死亡保険金から「500万円×法定相続人の数」を差し引いた金額が相続財産に含まれる

- 相続財産から、基礎控除の「3,000万円+600万円×法定相続人の数」を差し引いた金額が、課税遺産総額になり、相続税の税率が決まる

- 相続税の節税対策には、早めに生前贈与を行うことや、保険金の非課税枠を利用することがおすすめ

- 「契約者=父親・被保険者=母親・受取人=父親」など、契約者と受取人が同じ場合は、所得税の対象になる

- 「契約者=父親・被保険者=母親・受取人=子供」など、契約者と受取人が違う場合は、贈与税の対象になる

この記事を読んでいただいてもわかる通り、保険と税金の関係の話は少し複雑です。

普段から保険や税金に関わっている方でない限り、難しい話ばかりで、このような話を聞きたい方は少ないかもしれません。

ただ、知らないと損をしてしまうことが多いのが税金の特徴です。

逆を返せば、知っていればお得になる情報が多いのも事実です。

その情報を活用するために、私たちファイナンシャルプランナーがいます。

家族状況や資産により、適した方法は変わってきます。

ご家庭ごとにオーダーメイドのご提案をすることも可能ですので、相続や保険のことで心配事がある方は、ぜひお気軽にお問合せください。