最近、親のこともあって、自分たちの老後ってどうなるんだろうって、ふと考えちゃって…。

何から手をつけていいか、さっぱりわからないのよね。

わかります。

でも50代の今こそ、将来への準備を始める最適な時期なんです。

一緒に不安を解消していきましょう。

50代を迎えると、ふとこんな会話を交わすことが増えるかもしれません。

親の介護や自身の健康、子どもの独立、そして定年後の生活。

人生の大きな節目が近づく中で、将来のお金や健康、そして家族に残すものについて、漠然とした不安を感じている方は少なくありません。

しかし、その不安の正体は何でしょうか。

多くの場合、それは「まだ起きていない未来」に対する「知識不足」から来ています。

この記事は、そんな50代のあなたのために、ファイナンシャルプランナー(FP)としての専門知識と経験を総動員して作成した、「未来の不安」を「具体的な安心」に変えるための完全ガイドです。

終活を「死への準備」と捉えるのではなく、「これからの人生をより豊かに、自分らしく生きるための計画」と再定義し、具体的な行動計画を一つひとつ丁寧に解説します。

この記事を読み終える頃には、あなたが抱える漠然とした不安は晴れ、何をすべきかが明確になっているはずです。

さあ、一緒に後悔しない未来のための第一歩を踏み出しましょう。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

終活を支える3つの重要な柱とは

終活と聞くと、身の回りの整理や遺言書の作成といった「死後の準備」をイメージする方が多いかもしれません。

しかし、50代から始める終活の本質は、もっとポジティブで、今を生きるための力になるものです。

この記事では、50代の終活を「これからの人生を豊かにするための3つの柱」と捉え、解説を進めていきます。

第一の柱:現在の生活を整理整頓する

第一の柱は「『今』を整える」ことです。

これは、物理的なモノの片づけ、いわゆる「断捨離」だけを指すのではありません。

スマートフォンやパソコンの中にあるデジタル情報、複雑になった人間関係、そして日々の生活習慣まで含めて見直し、整理することです。

身の回りがすっきりすると、心にも余裕が生まれ、本当に大切なものが見えてきます。

これは、将来家族にかかる負担を減らすだけでなく、現在のあなたの生活の質を向上させるための重要なステップです。

第二の柱:老後の生活設計を明確にする

第二の柱は「『未来』を設計する」ことです。

これは、老後の生活資金や健康、そしてもしもの時の介護について、主体的に計画を立てることを意味します。

ただ漠然と貯蓄するのではなく、「どんな老後を送りたいか」を具体的に描き、そのために必要な資金を算出し、計画的に準備を進める。

医療や介護についても、自分の意思を明確にしておくことで、将来の尊厳を守り、家族の精神的な負担を軽減できます。

第三の柱:家族への想いを確実に伝える

そして第三の柱が「『想い』を繋ぐ」ことです。

これは、あなたの財産や想いを、円満かつ円滑に大切な人へ引き継ぐための準備です。

相続は、単なる資産の移動ではありません。

やり方一つで、家族間の絆を深めることもあれば、逆に争いの火種(「争続」)を生んでしまうこともあります。

遺言書の作成や生命保険の活用などを通じて、あなたの感謝の気持ちと共に、家族に「安心」という名の最高の贈り物を残す。

これが、この柱の目指すゴールです。

この3つの柱を意識することで、50代からの終活は、未来への不安を取り除く羅針盤となり、あなたの人生の後半戦をより自由で、晴れやかなものにしてくれるでしょう。

なぜ50代が終活の最適期なのか

「終活はまだ早い」と感じるかもしれません。

しかし、さまざまな公的データを見ると、50代こそが、将来起こりうる課題に最も効果的に備えられる「ゴールデンタイム」であることがわかります。

体力、判断力、そして準備期間。すべてが揃っている50代だからこそ、始めるべき理由がここにあります。

健康・介護・お金に関する50代の本音

多くの人が抱える将来への漠然とした不安。

その正体を探るため、生命保険文化センターの調査データを見てみましょう。

50代・60代の方々が具体的に何に不安を感じているかが浮き彫りになります。

調査によると、生活上の不安として「自分自身に関する不安」の上位項目は以下のとおりです。

| 順位 | 不安の内容 | 割合(%) |

|---|---|---|

| 1位 | 自分が病気や事故にあうこと | 58.6% |

| 2位 | 自分が要介護状態になること | 58.5% |

| 3位 | 自分が認知症になること | 46.1% |

| 4位 | 老後の生活が経済的に苦しくなること | 47.0% |

| 5位 | 病気や要介護状態で家族に肉体的・精神的な負担をかけること | 43.6% |

特に注目すべきは、「自分が病気や事故にあうこと」(58.6%)と「自分が要介護状態になること」(58.5%)がほぼ同率で最も高く、約6割の人が不安を抱えていることです。

また、「自分が認知症になること」(46.1%)、「老後の生活が経済的に苦しくなること」(47.0%)も高い割合を示しており、健康面と経済面の両方に大きな不安を感じていることがわかります

この不安は、単なる気持ちの問題ではありません。

厚生労働省のデータを見ると、日本の平均寿命(令和5年:男性81.09歳、女性87.14歳)と、日常生活に制限なく過ごせる期間を示す健康寿命(令和4年:男性72.57歳、女性75.45歳)の間には、男性で約8.5年、女性で約11.6年もの差が存在します

この「不健康な期間」は、医療や介護が必要になる可能性が高い期間を意味し、それは直接的に経済的な負担へと繋がります。

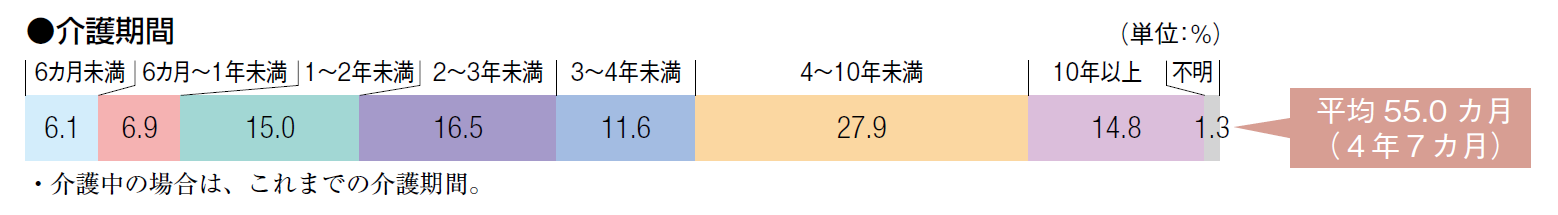

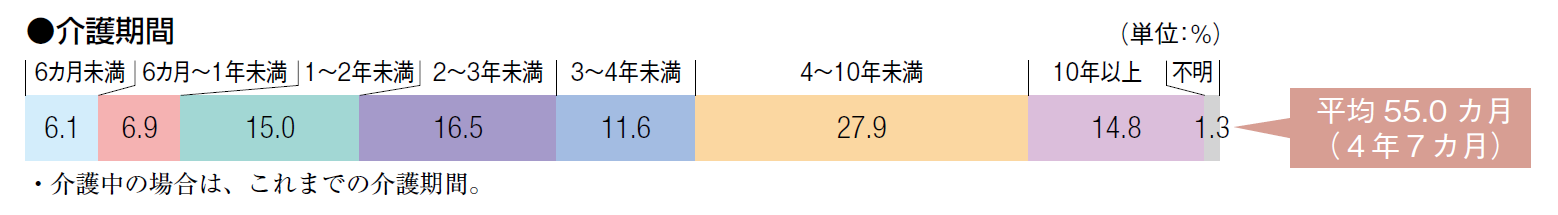

実際に介護が必要となった場合、その介護期間は平均で4年7カ月(55カ月)にも及びます。

介護にかかる費用は、住宅改修や介護用ベッドの購入といった一時的な費用が平均で74万円、さらに月々の費用が平均で8.3万円かかるとされています

単純に計算すると、月々の費用8.3万円に平均介護期間55カ月を掛けるだけで、約457万円となります。

これに初期費用74万円を加えると、総額で530万円以上の費用が見込まれることになります。

この金額の重みを理解するために、先ほど見た「ゆとりある老後生活費」と比較してみましょう。

夫婦2人のゆとりある老後生活費は月額37.9万円でしたが、これに介護費用の月額8.3万円が加わると、月額46.2万円もの支出になります。

さらに深刻なのは、介護が必要になる可能性の高さです。

生命保険文化センターの調査では、「自分が要介護状態になること」を58.5%の人が不安視しています。

つまり、約6割の人が不安に感じているリスクに、530万円以上の費用がかかるという現実があるのです。

また、平均寿命と健康寿命の差(男性約8.5年、女性約11.6年)を考えると、この「不健康な期間」のうち平均4年7カ月は介護が必要になる計算です。

これは決して他人事ではない、誰もが直面する可能性の高い現実なのです。

老後生活に必要な資金の現実的な金額

金融審議会 報告書の試算

「老後2,000万円問題」という言葉が話題になりましたが、実際に自分たちが迎える老後には、どれくらいの生活費が必要なのでしょうか。

まず、この「2,000万円」という数字の根拠を確認しましょう。

金融審議会の報告書によると、高齢夫婦無職世帯(夫65歳以上、妻60歳以上)の平均的な家計は以下のとおりです。

| 項目 | 金額(月額) |

|---|---|

| 実収入 | 約21万円(主に年金) |

| 実支出 | 約26.5万円 |

| 不足分 | 約5.5万円 |

この月額5.5万円の不足分に、老後期間30年(360カ月)を掛けると、5.5万円×360カ月=約2,000万円となります。

これが「老後2,000万円問題」の根拠です。

ただし、この計算の前提となる月額26.5万円の支出は、あくまで現在の高齢者世帯の「平均的な」生活水準です。

生命保険文化センターの調査によると、人々が考える老後の生活水準にはさらに幅があることがわかります。

夫婦2人が老後生活を送る上で必要と考える最低限の日常生活費は平均で月額23.2万円ですが、これに旅行や趣味など、ゆとりのある生活を送るための上乗せ額(月額14.8万円)を加えると、月額37.9万円が「ゆとりある老後生活費」の目安となります

つまり、「2,000万円」は現在の平均的な生活を維持するための最低ラインであり、多くの人が望む「ゆとりある老後」を実現するには、さらに大きな備えが必要になるのです。

年金収入が月額21万円とすると、ゆとりある生活(月額37.9万円)を送るには、毎月16.9万円もの不足が生じます。

これを30年間で計算すると、約6,000万円もの自己資金が必要になる計算です。

この「平均的な生活」と「ゆとりある生活」の差額、約11万円が、セカンドライフの質を大きく左右します。

50代から終活を始めれば、定年までの10年~15年という貴重な準備期間を活かせます。

NISAでの積み立て、取り崩しのイメージ

この期間を利用して、例えばNISA(少額投資非課税制度)などを活用し、計画的に資産形成を行うことで、この月々15万円の差額を埋める現実的な道筋を描くことができます。

これが65歳を過ぎてからとなると、同じ目標を達成するのは格段に難しくなります。

「老後のためになんとなく貯金する」のではなく、「豊かな老後のために月々15万円の上乗せ資金をどう作るか」という具体的な目標設定こそが、50代の終活の重要なテーマなのです。

「人生100年時代」と言われる現代において、50代はまさに人生の折り返し地点です。

セカンドライフの計画を立てる上で、「お金の寿命」を意識することが非常に重要になります。

公的年金だけに頼るのではなく、iDeCoやNISA、変額保険といった制度を最大限に活用し、自分年金を作っていく視点が求められます。

50代の今、家計を見直し、資産状況を正確に把握することが、豊かな老後への第一歩です。

相続税の課税対象者が急増している現実

「相続税なんて、お金持ちだけの話でしょう?」

そう考えているなら、注意が必要です。

2015年の税制改正により、相続税の基礎控除額が大幅に引き下げられ、状況は一変しました。

かつて「5,000万円+1,000万円×法定相続人の数」だった基礎控除額が、

「3,000万円+600万円×法定相続人の数」に縮小されました。

これにより、相続税の課税対象となる人の割合は、改正前の約4%から、令和4年(2022年)には9.6%へと倍増しています。

特に都市部ではこの傾向が顕著で、例えば東京都内では課税割合が20%を超える地域もあります。

相続財産の内訳を見ると、「現金・預貯金等」(35.1%)と「土地」(31.5%)が大部分を占めており、自宅不動産を持つ多くの中流家庭が、気付かないうちに課税対象となっているのです。

| 財産の種類 | 割合(%) |

|---|---|

| 現金・預貯金等 | 35.1% |

| 土地 | 31.5% |

| 家屋 | 5.0% |

| 有価証券 | 17.1% |

| その他(自動車、宝石、保険等) | 11.4% |

このリスクの高まりに対し、私たちの準備は追いついているでしょうか。

生命保険文化センターの調査によれば、相続準備として法的な効力を持つ「遺言の作成」を行っている人は、わずか6.2%に過ぎません

ここに、現代の相続における最も危険なギャップが存在します。

つまり、「相続税のリスクは増大しているのに、それに対する備えはほとんどなされていない」という現実です。

相続税は、原則として相続開始後10カ月以内に現金で一括納付しなければなりません。

遺産の大部分が不動産である場合、納税資金を捻出できず、やむなく思い出の詰まった自宅を売却せざるを得なくなるケースも少なくないのです。

50代からの終活は、この危険なギャップを埋め、家族を「争続」から守るための、まさに生命線と言えるでしょう。

まず始めるべき終活の具体的な5つのステップ

将来の不安を解消し、豊かなセカンドライフを実現するためには、具体的な行動計画が不可欠です。

ここでは、50代の今だからこそ取り組むべき5つの具体的なアクションプランを、専門家の視点から詳しく解説します。

一つひとつ着実に進めることで、あなたの未来はより確かなものになるでしょう。

ステップ1:断捨離とエンディングノートから始める

終活の第一歩として最も取り組みやすく、かつ効果が高いのが「断捨離」と「エンディングノートの作成」です。

これらは、単なる片付けや記録作業ではありません。

自分の人生を振り返り、これからの生き方を見つめ直すための重要なプロセスです。

断捨離は、不要なモノを手放すことで、快適な住空間を手に入れるだけでなく、家族が将来遺品整理で苦労する負担を軽減する目的があります。

50代は体力・気力ともに充実しているため、重い家具の移動や大量の不用品処分といった作業にも対応しやすい最適な時期です。

断捨離を成功させるコツは、まず「使うか、使わないか」という基準で判断することです。

「いつか使うかも」と迷うものは、思い切って手放す勇気も必要です。

ただし、家族の共有物や思い出の品を勝手に処分するとトラブルの原因になるため、必ず事前に相談しましょう。

そして、断捨離と並行して始めたいのがエンディングノートの作成です。

これは、あなたにもしものことがあった時に備え、家族に必要な情報やあなたの希望を書き記しておくノートです。

法的効力はありませんが、家族への想いを伝える大切なツールとなります。

エンディングノートに記載すべき主な項目は以下の通りです。

| 項目 | 内容の例 |

|---|---|

| 自分自身の情報 | 氏名、生年月日、本籍地、現住所、電話番号、メールアドレス など |

| 資産・財産の情報 | 預貯金口座、不動産、有価証券、保険(生命保険・医療保険など)、借入・ローン状況など |

| 医療・介護の希望 | 延命治療の希望の有無、臓器提供の意思、認知症などの場合の介護方針、希望する施設・在宅か など |

| 葬儀・お墓の希望 | 葬儀の形式(家族葬・一般葬など)、宗派、葬儀社の指定、連絡してほしい人のリスト、お墓の場所・納骨方法など |

| デジタル遺品 | SNS(Facebook、Instagram、Xなど)のアカウント情報、ネットバンクやサブスクのログイン情報、パスワードの保管場所など |

| 大切な人へのメッセージ | 家族・親族・友人・知人への感謝の言葉、伝えておきたい思い出や想い、アドバイスなど |

エンディングノートは、市販のものや、自治体、企業が無料で配布しているテンプレートを活用するのが手軽です。

一度にすべてを埋めようとせず、書けるところから少しずつ書き進め、年に一度は見直して情報を更新することが大切です。

エンディングノートって、何から書けばいいか迷っちゃいそう…

大丈夫です。

まずは銀行口座の一覧など、簡単なところから始めてみましょう。

完璧を求めず、少しずつ進めることが大切ですよ

私が担当するお客様の中で、エンディングノートを完成させた方は、一様に「心が軽くなった」とおっしゃいます。

それは、書類を完成させたこと自体が目的ではなく、これらの項目についてじっくりと考えるプロセスそのものが、漠然とした不安を解消し、心の平穏をもたらしてくれるからです。

ステップ2:遺言書作成と法務局保管制度の活用

エンディングノートが「想いを伝える手紙」だとしたら、遺言書は「財産と想いを法的に守る契約書」です。

エンディングノートに法的拘束力はないため、財産の分け方など法的な効力を持たせたい事柄については、必ず遺言書を作成する必要があります。

遺言書には主に「自筆証書遺言」と「公正証書遺言」の2種類があります。

それぞれの特徴を理解し、ご自身の状況に合った方法を選ぶことが重要です。

| 比較項目 | 自筆証書遺言 | 公正証書遺言 |

|---|---|---|

| 作成方法 | ・全文、日付、氏名をすべて自分で手書きし、押印する・パソコンや代筆は不可 | ・公証役場で、公証人に内容を伝えて作成してもらう・証人2名の立会いが必要 |

| 費用 | ・自分で作成すれば無料・法務局保管制度を利用する場合は3,900円 | ・財産額に応じて数万円~数十万円・専門家に依頼すると別途費用が必要 |

| 法的確実性 | ・書式や押印ミスで無効になるリスクあり | ・公証人が確認して作成するため、無効になる可能性は極めて低い |

| メリット | ・費用が安い・自宅で手軽に作成・修正できる | ・法的に確実・偽造や紛失の心配がない・家庭裁判所での検認が不要 |

| デメリット | ・紛失、改ざん、隠匿のリスクがある・家庭裁判所での検認が必要(保管制度未利用時) | ・作成に手間と費用がかかる・証人の確保が必要 |

特に注目したいのが、2020年7月に始まった「法務局の遺言書保管制度」です。

この制度を利用する最大のメリットは、紛失や改ざんのリスクがなくなること、そして、死後に家庭裁判所で行う「検認」という手続きが不要になることです。

これにより、自筆証書遺言の手軽さと、公正証書遺言の安全性の「良いとこ取り」が可能になりました。

どの方法を選ぶにせよ、遺言書は「争続」を防ぎ、あなたの最後の意思を確実に実現するための最も強力なツールです。

ステップ3:生命保険と生前贈与を戦略的に活用する

相続対策と聞くと難しく感じますが、実は身近な金融商品である「生命保険」が非常に有効なツールになります。

また、元気なうちから財産を渡しておく「生前贈与」も賢い選択肢の一つです。

生命保険を活用した相続対策

生命保険の死亡保険金は、相続税を計算する上で特別な非課税枠が設けられています。

という金額で、これは相続税の基礎控除(3,000万円+600万円×法定相続人の数)とは別枠で適用されます。

預金で1,500万円を遺すとそのまま課税対象になりますが、生命保険で遺すことで、この非課税枠をフルに活用し、相続税を圧縮できるのです。

さらに重要なのが、生命保険金がもたらす「即時性のある現金(流動性)」です。

相続税は現金での納付が原則です。

しかし、遺産の多くが不動産の場合、納税資金が不足しがちです。

その点、死亡保険金は受取人固有の財産として、銀行口座の凍結などに関わらず、比較的速やかに現金で受け取ることができます。

この現金を納税資金に充てることで、大切な自宅を売却せずに済む可能性が高まります。

このように、生命保険は単なる万一への備えではなく、遺産を円滑に承継させ、家族の生活を守るための戦略的な金融ツールなのです。

生前贈与の活用

生前贈与は、元気なうちに財産を次世代に渡すことで、将来の相続財産を減らし、相続税の負担を軽減する方法です。

主な制度には以下の2つがあります。

| 制度名 | 内容 | 注意点 |

|---|---|---|

| 暦年贈与 | ・1年間(1月1日~12月31日)に、1人あたり110万円以下の贈与であれば、贈与税はかからず申告も不要。 | ・毎年同じ時期・同じ金額で贈与すると、「定期贈与」とみなされて課税対象になる場合がある。 |

| 相続時精算課税制度 | ・原則、60歳以上の父母・祖父母から、18歳以上の子・孫への贈与で利用可能。・累計2,500万円までなら贈与税がかからない。 | ・贈与した財産は、贈与者が亡くなった際に相続財産に加算され、相続税が再計算される。 |

このほか、住宅取得資金や教育資金の贈与に関する特例もあり、これらを計画的に活用することで、効果的な相続対策が可能になります。

税制は複雑で改正も頻繁に行われるため、実行する際は税理士などの専門家に相談することをお勧めします。

ステップ4:医療・介護の希望を明確にしておく

50代の今、健康について考えることは、未来の自分と家族への最大の思いやりです。

事故や病気で自分の意思を伝えられなくなった時、家族は「本人はどうしてほしかったのだろう」と、計り知れない重圧と苦悩を背負うことになります。

そうした事態を避けるために、医療や介護に関する自分の希望を明確にし、書面に残しておくことが極めて重要です。

具体的には、以下の点について自分の考えを整理し、エンディングノートなどに記載しておきましょう。

| 項目 | 記載すべき内容 |

|---|---|

| 延命治療の 希望 | ・回復の見込みがない状態(例:意識が戻らない、末期がん等)になった場合、人工呼吸器・胃ろう・点滴などの延命措置を「希望する」か「希望しない」かを明記します。 |

| 臓器提供・ 献体の意思 | ・臓器提供を「希望する」か「しない」か。・医学研究への協力として「献体」を希望するか。・臓器提供意思表示カードや健康保険証での登録も有効です。 |

| 希望する 介護場所 | ・介護が必要になった場合に「住み慣れた自宅での介護」を望むか、「施設(有料老人ホーム、特養など)での専門ケア」を希望するかを記載。 |

| 介護費用の準備方法 | ・介護にかかる費用をどのように準備するか。例:預貯金、民間の介護保険、公的制度の活用など。・介護に備えた資金計画や加入済み保険の記載も有効です。 |

これらの意思表示は、法的な拘束力を持つものではありませんが、家族や医療関係者があなたの意思を尊重し、方針を決定する際の重要な指針となります。

延命治療のことなんて、考えたくもないわ…

お気持ちはよくわかります。

でも、あなたの意思を明確にしておくことは、愛する家族を最も辛い時期の過酷な決断から解放してあげる、最大の贈り物なんです。

これは単に自分のためだけではありません。

愛する家族を、最も辛い時期に「命の選択」という過酷な決断から解放してあげる、最大の贈り物なのです。

ステップ5:デジタル遺品を整理して家族の負担を軽減

現代の終活において、避けて通れないのが「デジタル遺品」の問題です。

スマートフォンやパソコンの中には、預金や株式といった財産的価値のある情報から、写真やメール、SNSアカウントといった個人的な思い出まで、膨大なデータが詰まっています。

これらを放置したまま亡くなると、家族は大きな困難に直面します。

デジタル遺品の整理で最低限やっておくべきことは、以下の通りです。

重要アカウントのリストアップ

利用している金融機関(ネット銀行、証券会社)、有料サービス(サブスクリプション)、SNSなどのアカウントを一覧にします。

IDとパスワードの管理

リストアップしたアカウントのIDとパスワードを一覧表にまとめます。

ただし、パスワードをエンディングノートに直接書き込むのはセキュリティ上危険です。

「パスワードを記録したファイルの保管場所」のみをエンディングノートに記すのが安全な方法です。

例えば、「書斎の机の2番目の引き出しにある青いUSBメモリ内、ファイル名は『重要情報』、パスワードは『〇〇』」といった具合です。

SNSの取り扱い方針決定

自分が亡くなった後、XやFacebook、InstagramなどのSNSアカウントをどうしてほしいか(追悼アカウントにするか、削除するかなど)を決めておきます。

不要なデータの削除

他人に見られたくない写真やファイルは、元気なうちに自分で削除しておきましょう。

これらの準備をしておくだけで、残された家族が各種サービスの解約手続きや財産の把握をスムーズに進めることができ、無用なトラブルや精神的負担を大幅に軽減できます。

パソコンが苦手で、パスワードの管理なんてできるかしら…

難しく考える必要はありません。

まずは手書きでも構いませんので、使っているサービスの一覧を作ることから始めてみましょう。

一つずつ進めれば簡単ですよ。

生命保険のお悩み、ご相談下さい。

生命保険でこのようなことでお悩みではありませんか?

- 持病があって加入できないと言われたことがある

- 生命保険の見直しを検討しているが保険料をもっと安くしたい

- 1社だけではなく、複数の保険会社から比較して保険を選びたい

- どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談下さい。

終活の成功と失敗を分ける3つの実例

終活の重要性は、具体的な事例を通して見ると、より一層身近なものとして感じられます。

ここでは、実際にあった3つの家族の物語を紹介します。

彼らの選択が、その後の家族の運命をどのように変えたのかを見ていきましょう。

成功例 円満な資産承継

田中さん(58歳)は、FPのアドバイスを受け、50代のうちに終活に着手しました。

彼は、自宅不動産と預貯金を妻と2人の子どもに円満に残すため、公正証書遺言を作成。

さらに、相続税の納税資金として、妻を受取人とする生命保険に加入しました。

数年後、田中さんが不慮の事故で急逝。

家族は深い悲しみに包まれましたが、遺言書があったおかげで、財産分割で揉めることは一切ありませんでした。

そして、相続税の納税期限が迫る中、生命保険金が速やかに支払われたことで、預貯金を切り崩したり、思い出の詰まった自宅を売却したりすることなく、無事に納税を済ませることができたのです。

田中さんの周到な準備は、残された家族に財産だけでなく、心の平穏という何物にも代えがたい贈り物を遺しました。

失敗例 凍結された資産

鈴木さん(65歳)は、ある日、認知症と診断されました。

終活は「まだ先のこと」と考えていたため、何の準備もしていませんでした。

症状が進行し、判断能力が低下すると、銀行は資産保全のために鈴木さん名義の預貯金口座を凍結。

夫は、妻の介護施設への入所費用や高額な医療費を支払うため、夫婦の共有財産であるはずの預金を引き出すことができなくなってしまいました。

成年後見制度の利用も検討しましたが、手続きには時間がかかり、費用もかさみます。

結局、夫は自身の退職金を切り崩し、親族から借金をして急場をしのぐことに。

鈴木さんのケースは、終活が「死」だけでなく、認知症などによる「判断能力の低下」にも備えるべきものであることを痛切に物語っています。

もし、元気なうちに任意後見契約や家族信託といった対策を講じていれば、家族がこれほどの経済的・精神的苦労を背負うことはなかったでしょう。

問題例 「争続」トラブル

佐藤さんのお母様は、エンディングノートも遺言書も残さずに亡くなりました。

長年にわたり、長女が実家の近くに住み、身の回りの世話や介護を一身に引き受けていました。

一方、長男は遠方に住み、たまに帰省する程度でした。

遺産分割協議の場で、長男は法律で定められた「法定相続分」通り、財産を均等に分けることを主張。

長女は「これまでの介護の貢献分(寄与分)を考慮してほしい」と訴えましたが、話し合いは平行線をたどり、かつて仲の良かった兄妹の関係には深い亀裂が入ってしまいました。

これは、相続が「争続」へと発展する典型的なケースです。

もしお母様が、エンディングノートに「長女のこれまでの苦労に感謝しており、財産を少し多めに渡したい」という一文を書き遺すだけでも、状況は大きく変わっていたかもしれません。

法的な効力はなくても、故人の「想い」は、遺された家族の心を動かし、円満な解決への道しるべとなるのです。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

よくある質問 50代の終活に関する5つの疑問

終活を始めようとすると、さまざまな疑問や不安が浮かんでくるものです。

ここでは、50代の方々から特によく寄せられる5つの質問について、FPの視点から具体的にお答えします。

Q1. まだ50代なのに終活を始めるのは早すぎませんか?

まとめ 50代から始める終活完全ガイド!失敗しない5つのステップとは?

ここまで、50代から始める終活の重要性と具体的な方法について、詳しく解説してきました。

終活は、決して後ろ向きな作業ではありません。

むしろ、これからの人生を自分らしく、安心して、そして豊かに生きるための、最も積極的で愛情深い「自己投資」であり「家族への贈り物」です。

この記事を読んで、「少し始めてみようかな」と感じていただけたなら、まずは最初の一歩を踏み出してみましょう。

お気に入りのノートを一冊用意して、エンディングノートの項目を参考に、自分の考えを書き出してみる。

あるいは、クローゼットの一番下の引き出しだけ、断捨離してみる。

その小さな行動が、大きな安心感へと繋がっていきます。

そして、ご自身の考えを整理した上で、特に相続税や保険の活用といった専門的な分野については、一度プロの視点からアドバイスを受けることを強くお勧めします。

客観的な分析と具体的なシミュレーションを通じて、あなたとご家族にとって最適なプランを一緒に描くことができます。