終活って、なんだか暗いイメージ…。

そろそろ考えないといけないのかなとは思っているけど、何から手をつけていいか分からないし、億劫だわ。

終活を進められない理由

- 作業量が多い

私物・書類・デジタルデータの整理は量も多く、時間や労力がかかります - 心理的ハードルが高い

「人生の終わり」を考えること自体が負担に感じられる場合があります 。 - どこから始めて良いか分からない

特にシニア層では「考えるのが面倒」「何から始めればよいか分からない」という理由が挙げられています。

終活は手間がかかり、面倒に感じる方が多いと言われていますが、一方で家族に迷惑をかけないため必要と考える人も多く、面倒と感じつつも、やらなければならないと思っているのが実情です 。

この記事では、相続対策のファイナンシャルプランナー(FP)として、終活をいつから始めるべきか、具体的に何をすべきかを分かりやすく解説します。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

終活を行う5つの目的とは

終活と聞くと「死への準備」というネガティブなイメージを持つ方も多いでしょう。

しかし、本当の終活は残りの人生を自分らしく、より豊かに、そして安心して過ごすための前向きな準備活動です。

終活には、主に5つの大切な目的があります。

- 遺族の負担を減らす

死後 7 日以内の死亡届提出から保険・年金の受給停止、金融・スマホ・動画配信の解約、車や住まいの名義変更まで、こなす手続きは 100 項目超、平均 200 時間とも言われます。

エンディングノートに必要書類と連絡先を一覧化し、葬儀・埋葬の希望と費用目安を残しておけば、遺族は「何を・いつまでに・誰に」やるか一目で分かり、時間と費用を大幅に節約しながら静かに故人を偲ぶ余裕が生まれます。 - 争族を防ぐ

相続トラブルは年間 1 万件を超え、その約 7 割が遺産総額 5,000 万円以下の「普通の家庭」で起きています。

公正証書遺言で分配割合と理由を明示し、生命保険金受取人や生前贈与の履歴を記録すれば、感情的対立が抑えられ、相続税申告や名義変更もスムーズになります。

結果として兄弟姉妹の関係を壊さず「お金で家族が壊れないようにする」という最後の愛情を形にできます。 - 判断力低下への備え

2025 年には 65 歳以上の約 5 人に 1 人が認知症という推計があります。

任意後見契約・医療介護事前指示書・財産管理委任契約は、元気なうちに結んでおくことが大切です。

銀行口座の凍結対策や延命治療の希望をあらかじめ文章で示しておけば、判断が難しくなったときでも代理人が法律に基づき迅速に対応できます。

その結果、ご自身の尊厳と資産を守りながら、ご家族の手続き負担も軽くなります。 - 経済・税務リスクの最適化

生命保険の非課税枠(500 万円×法定相続人)や教育資金贈与特例、家族信託を組み合わせれば、納税資金不足と介護赤字を同時に回避可能です。

たとえば保険を活用して 2,000 万円を非課税で移転し、信託口座で介護費用を分割管理することで、長寿リスクに耐えるキャッシュフローと節税を両立し、家計がパニックになることを未然に防ぎます。 - 人生をより豊かに楽しむ

終活は過去・現在・未来を整理するセルフコーチングの機会です。

「やりたい 100 のこと」や「感謝を伝えたい人リスト」を作り、必要資金と残り時間を見える化すると、漠然とした不安が具体的な計画に変わり、毎日の選択が前向きになります。

心に余白が生まれることで趣味や旅行、地域活動に挑戦しやすくなり、QOL と幸福度が大きく向上します。

終活は家族への思いやりと自分らしいこれからを同時にかなえる人生最大のプランニングです。

今日の小さな備えが、未来の大きな安心につながります。まずはお気軽に取り組んでみましょう。

なぜ今、終活が注目される6つの理由

1. 超高齢社会が一気に進んでいるから

内閣府が公表した「令和6年版高齢社会白書」によると、2023年10月1日時点で日本の総人口に占める65歳以上の割合(高齢化率)は29.1%に達し、約3.4人に1人が65歳以上という状況です。

さらに、2040年には約3人に1人が65歳以上に、2070年には約2.6人に1人が65歳以上になると推計されており、前例のない超高齢社会が到来します。

| 2023年 | 2040年 | 2070年 | |

|---|---|---|---|

| 高齢化率(65歳以上) | 29.1% | 35.3% | 38.7% |

| 75歳以上人口比率 | 15.9% | 23.3% | 27%超 |

| 65歳以上単身世帯数 | 742万世帯 | 977万世帯 | 1,065万世帯 |

| 要介護認定者数 | 712万人 | 896万人 | 1,030万人 |

家族だけで支え合う力が弱まり、年金など公的なサポートだけでは生活費や介護費が足りない場面が増えています。

だからこそ、「自分でお金を準備しておくこと」と「将来どうしてほしいか意思をはっきり示しておくこと」がこれまで以上に大切になっています。

2. おひとりさま世帯が増えているから

65歳以上の一人暮らしの者の動向

65 歳以上の単身世帯は 2023 年で 742 万世帯、2070 年には 1,065 万世帯 と見込まれます。

| 年 | 65歳上の単身世帯数 |

| 平成24年(2012) | 479万人 |

| 平成27年(2015) | 593万人 |

| 平成32年(2020) | 672万人 |

| 平成37年(2025) | 751万人 |

| 平成42年(2030) | 796万人 |

| 平成47年(2035) | 842万人 |

| 平成52年(2040) | 896万人 |

近くに頼れる親族がいないと、入院や葬儀、遺品整理をお願いする相手も限られます。

生前に連絡先リストや資金を用意し、身元保証や死後事務の契約を結んでおけば、いざというときスムーズに対応してもらえます。

3. 認知症の心配がぐっと身近になったから

| 年 | 各年齢の認知症有病率が一定の場合の将来推計人数/(率) | 各年齢の認知症有病率が上昇する場合の将来推計人数/(率) |

| 平成24年(2012) | 462万人15.0% | |

| 平成27年(2015) | 517万人15.7% | 525万人16.0% |

| 平成32年(2020) | 602万人17.2% | 631万人18.0% |

| 平成37年(2025) | 675万人19.0% | 730万人20.6% |

| 平成42年(2030) | 744万人20.8% | 830万人23.2% |

| 平成52年(2040) | 802万人21.4% | 953万人25.4% |

| 平成62年(2050) | 797万人21.8% | 1016万人27.8% |

| 平成72年(2060) | 850万人25.3% | 1154万人34.3% |

2025年には患者数 約700万人(65 歳以上の約 5 人に 1 人)という推計です。

65〜74歳で 約6%、75〜84歳で 約17%、85歳以上では 約32% が認知症と言われます

判断がむずかしくなる前に「延命治療・介護の希望」「財産の分け方」を書面に残しておくと、ご自身の思いがそのまま実現 できますし、家族の迷いも減ります。

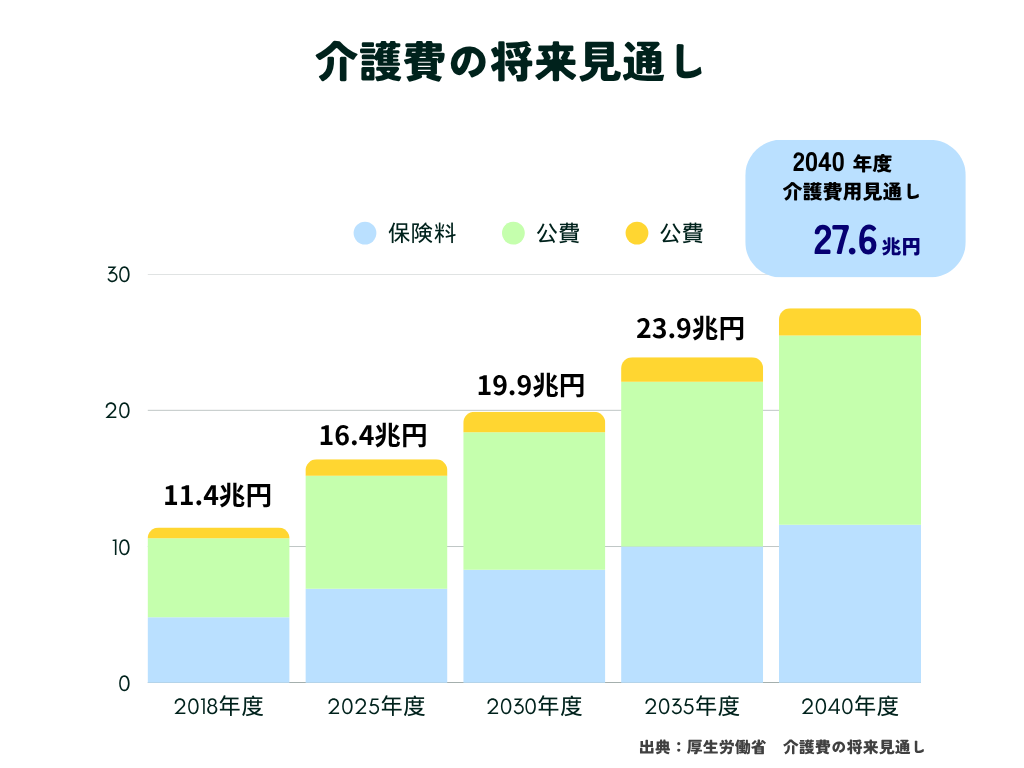

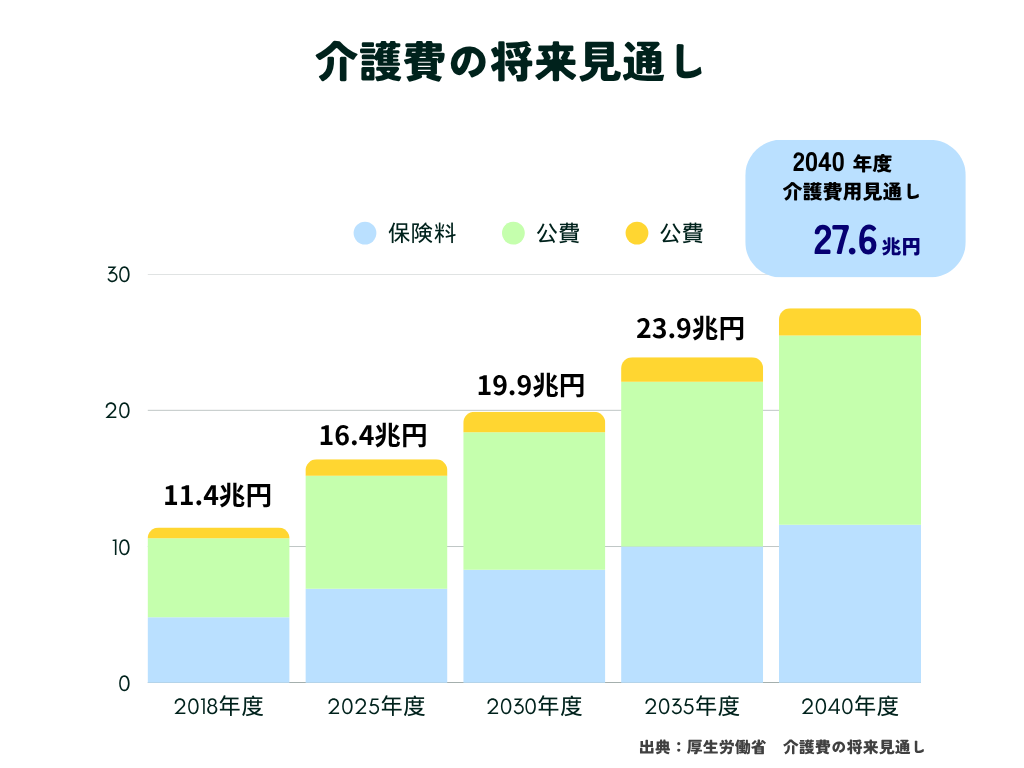

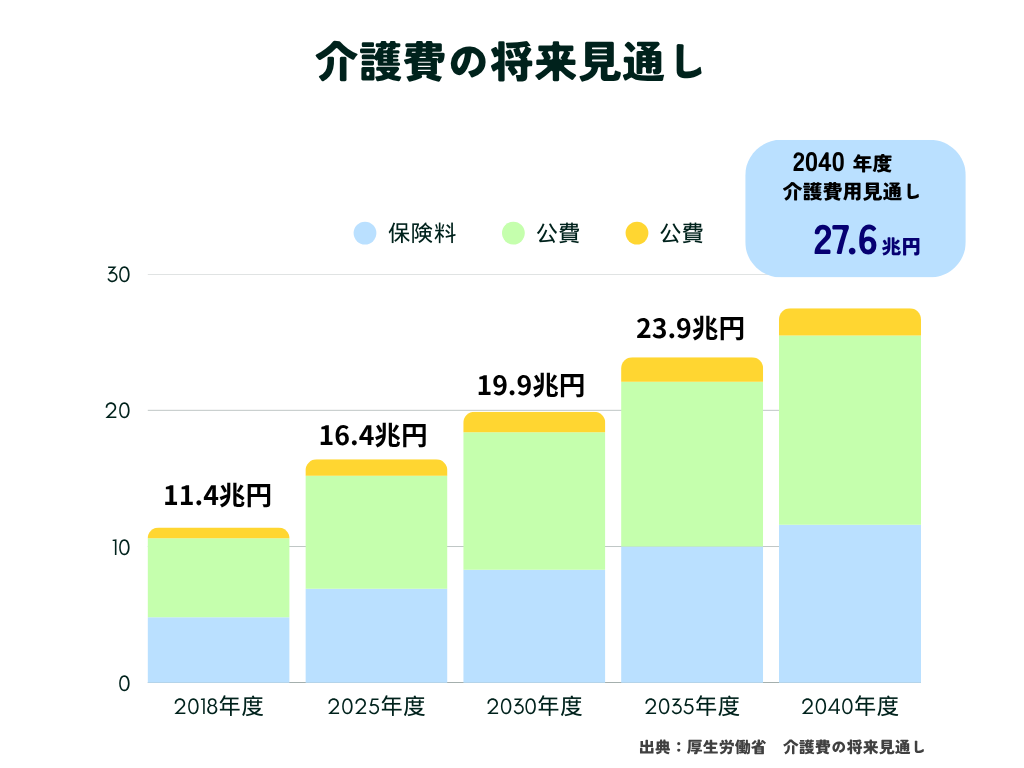

4. 介護・医療の費用が年々上がっているから

厚生労働省「介護費の将来見通し」によると、2040年には介護費用が現在の約1.7倍の27兆円にも及ぶと予想されており、介護費用の準備などの対策が必要となります。

在宅介護でも平均 月8~12万円、特別養護老人ホームは 月10~15 万円、民間ホームは 月20~30 万円 かかる例もあります。

「介護一時金がついた保険」や「家族信託」を使ってお金をあらかじめ分けておくと、将来お金が足りなくなる心配を減らせます。

5. デジタル資産が増えているから

ネット銀行・証券・ポイント・SNS などのデジタル遺産は、ご家族がパスワードを知らないと手続きできません。

金融庁「休眠預金等活用法 概要」資料によると、10年以上取引のない預金(事実上のデジタル資産)は、毎年1,200 億円超と推定されています。

- オンラインバンキング・ネット銀行口座の増加

通帳発行のないネット専業銀行が広まり、遺族が口座の存在を把握できず放置されるケースが急増。 - 決済アプリや電子マネー残高も同様の構造

残高情報がクラウド上にしか存在しないため、ID/パスワードが判明しなければ引き出し不可。 - ブロックチェーン型暗号資産との合わせ技

秘密鍵が分からず相続できないビットコイン等も、統計に含めれば1,200億円をさらに上回る可能性が高い。

ID・パスワード表やサブスク一覧をエンディングノートに残すことが、大切な財産をムダにしないコツです。

6. 準備を助ける制度やサービスがそろってきたから

- 2019 年から厚生労働省が「人生会議(ACP)」を推進

- 保険金を信託して使途を指定できる信託型保険

- 家族信託や遺言書オンライン請求など手続きの簡素化

- 各自治体の終活相談窓口や司法書士・社労士の無料セミナー

こうした仕組みが整ったことで、エンディングノートや小口の終身保険から「気軽に始められる終活」 が現実的になりました。

終活はいつから始めるべきか データを踏まえた現実的な目安

「終活が大切なのは分かったけど、具体的にいつから始めればいいの?」

結論から言うと、終活を始めるのに早すぎることはありません。

体力も判断力も十分なうちに始めるのが、後悔しないための最大のコツです。

多くの人が「60代」でスタート。でも理想はもっと早い?

終活や介護資金の準備は60代で始める人が最多ですが、健康寿命との差や脳卒中リスクを踏まえると50代、それ以前に動き始めたほうが資金形成や契約手続きに余裕が生まれ、将来の選択肢が大きく広がります。

健康寿命ギャップは 男性8.3年・女性11.7年

| 男性 | 女性 | |

|---|---|---|

| 平均寿命 | 81.05 歳 | 87.45 歳 |

| 健康寿命 | 72.68 歳 | 75.38 歳 |

| 平均寿命との差 日常生活に制限がある要支援・要介護期間 | 8.37 年 | 11.71 年 |

要介護になるリスクは、平均すると70代前半から一気に高まります。

また厚生労働省「介護保険制度をめぐる状況」(2023年度版)によると、新たに要介護認定を受ける人が最も多い年齢層は75〜79歳で、80代以降になると認定率はさらに急激に上昇します。

つまり、60代から準備を始めても実質的な猶予は15年足らずしかありません。

一方、50代以前に着手すれば25年以上の準備期間を確保できるため、介護資金の積立や相続設計を無理なく進めやすくなります。

判断能力を奪う脳卒中は「若年層でも25%」

厚生労働省「患者調査(2022)」を入退院票ベースで再集計すると、初めて脳卒中を発症した患者のおよそ4人に1人、つまり約25%が50代以下でした。

脳卒中は発症が突然で、短時間のうちに判断能力を失うことも珍しくありません。

もし50代前半で倒れてしまえば、そこから「終活を始めよう」と思っても、公正証書遺言や任意後見契約を自分の意思で作成することは事実上不可能になってしまいます。

なぜ早い方が有利なのか

| リスク | 60代開始 | 50代以前開始 |

|---|---|---|

| 資金準備(介護一時金付き保険・家族信託など) | 保険料が割高/信託財源が限られがち | 積立年数が長く、保険料総額を抑えやすい |

| 判断能力喪失リスク | 着手前に発症するとプランが宙に浮く | 任意後見・遺言・信託契約を元気なうちに完了 |

| 税制メリット | 相続税対策のタイムリミットが5〜10年 | 20〜30年の複利運用+生前贈与枠をフル活用 |

| 心理的負担 | 退職・親の介護と時期が重なり「後回し」になりやすい | 働き盛りのうちに計画→定年後は調整だけ |

60 代での着手は決して遅くありませんが、「健康寿命の終わり」までは平均であと 10 年足らずという現実もあります。

50 代なら選べる対策が一番多く、40 代から“メモを取る程度”でも始めておくと将来の手間を大きく減らせます。

終活を始める「5つのきっかけ」

では、実際にはどのような出来事が、終活を意識するきっかけになるのでしょうか。

代表的な5つのタイミングを見ていきましょう。

- 定年退職を迎えたとき

- 自分や家族の病気、体力の低下を感じたとき

- 子供の独立や結婚など、家族構成に変化があったとき

- 身近な人の死に直面したとき

- 還暦や古希など、人生の節目となる年齢を迎えたとき

これらのタイミングは、これまでの人生を振り返り、これからの生き方を考える良い機会となります。

最も重要な準備は「体力」と「気力」

ここまで様々なタイミングやきっかけを見てきましたが、実際に重要なのは、終活には「体力」と「気力」が不可欠だということです。

体調を崩してしまったり、判断能力が衰えてしまったりしてからでは、これらの作業は非常に困難になります。

場合によっては、自分の望む終活ができなくなってしまう可能性すらあります。

だからこそ、「まだ元気だから大丈夫」ではなく、元気な今だからこそ、始めるべきなのです。

終活は、未来の自分と家族への、最高の贈り物です。

その贈り物の準備は、心と体が最も輝いている時に始めるのが一番です。

生命保険のお悩み、ご相談下さい。

生命保険でこのようなことでお悩みではありませんか?

- 持病があって加入できないと言われたことがある

- 生命保険の見直しを検討しているが保険料をもっと安くしたい

- 1社だけではなく、複数の保険会社から比較して保険を選びたい

- どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談下さい。

終活でやるべき6つの基本リスト

「終活を始めよう!」と決意しても、何から手をつければ良いのか分からず、途方に暮れてしまうかもしれません。

ここでは、終活の専門家が推奨する「まずやるべき6つの基本リスト」をご紹介します。

やることがたくさんありそう…。

全部一度にやらないとダメなのかな?なんだか大変そうに感じてきたわ…

ご安心ください。

すべてを一度にやろうとせず、まずは全体像を掴むことが大切です。

できそうなことから一つずつ、ご自身のペースで始めてみましょう。

終活でやるべき6つの基本リスト

- 財産の整理と「財産目録」をつくろう

終活のいちばん大切な作業は、自分の財産をぜんぶ書き出すことです。

ポイントは次の3つだけです。

プラスの財産

・通帳にあるお金

・家や土地などの不動産

・生命保険

・株や投資信託などの有価証券

マイナスの財産

住宅ローンやカードローンなど、返さなければならないお金は「マイナスの財産」としてメモします。

一覧表にして「財産目録」を完成

プラスとマイナスを一つの表にまとめると、今、老後資金がどれだけあるか将来、誰に何を残せるかがすぐにわかります。 - 医療・介護の希望をはっきりさせよう

もしものときに自分の声が届かなくても、「こんなふうにしてほしい」が家族にわかるようにしておくと安心です。

治療について決める

人工呼吸器や心臓マッサージなどの延命治療を受けるかどうか

苦痛を抑える緩和ケアを優先するか など

最期を迎える場所を選ぶ

自宅で家族に囲まれて過ごしたい

病院やホスピスで専門的なケアを受けたい など

介護のかたちを考える

在宅介護か施設介護か

介護サービスを利用する場合の費用の上限や希望するサービス内容

書き残して家族と共有

「リビングウィル」や「事前指示書」の用紙を利用

エンディングノートにまとめ、保管場所を家族に知らせておく

こうしておけば、大切な場面で家族が迷わずあなたの意思を尊重できます。 - 葬儀とお墓の希望をはっきりさせよう

自分の最期を自分で選ぶ

どんな形で見送られたいか、あらかじめ決めておくことで、家族の負担も減ります。

葬儀のスタイルを決める

家族だけで静かに行う「家族葬」

通夜や告別式を省く「直葬」 など

お墓の形を選ぶ

代々の墓に入る

お寺が管理する「永代供養墓」

樹の下で眠る「樹木葬」 など

書いて家族に伝える

希望の内容と予算の目安、依頼したい葬儀社や寺院の連絡先をメモし、保管場所を家族に知らせておくと安心です。 - デジタル終活(デジタル遺品の整理)をしよう

見落としやすい財産を洗い出す

ネット銀行・証券口座、キャッシュレス残高、暗号資産、サブスク課金、SNS・メールアカウントなどをリストにまとめる。

IDとパスワードを一元管理

パスワード管理アプリに登録し、マスターキーを紙に書いて耐火金庫や信頼できる家族に預ける。

アカウントの取り扱い方を決める

「残高は相続人Aへ」「SNSは削除」「写真データはクラウドに保存して家族で共有」など、具体的にメモしておく。

定期的に更新する

新しいサービスを使い始めたときやパスワードを変更したときに、リストを必ずアップデート。

いざというとき家族が困らないよう、「どこに何があるか」と「どうしてほしいか」をはっきり残しておくことが、デジタル時代の新しい終活です。 - エンディングノートの作成

何を書く?

・これまでの歩み・大切な思い出

・家族や友人への感謝の言葉

・財産目録、医療・介護の希望、葬儀・お墓の希望、デジタル遺品の一覧・整理した情報をまとめて記載

なぜ必要?

あなたが話せなくなっても、家族があなたの考えをすぐに把握できる。迷いやトラブルを減らせる。

覚えておきたい注意点

・法的な効力はない

遺言書のように財産分けを決定する力はない。あくまで家族へのメッセージ+情報メモ。

・書いたら 保管場所を家族に伝える

引き出し・金庫・クラウドどこでも良いが、「ここにあるよ」と共有することが大切。

・定期的に更新

毎年の誕生日などに見直すと、内容が古くならない。

ポイント

エンディングノートは“もしものときの取扱説明書となります。

法的な裏付けが必要な財産分配は必ず遺言書で、気持ちや生活情報はエンディングノートでと役割を分けて準備しておくと、家族もあなたも安心です。 - 遺言書の作成

遺言書は、あなたの「こうしてほしい」を法律の力で守ってくれる唯一無二の強力なツールです。自筆であれ公正証書であれ、一度きちんと作成しておけば、

財産分けのルールを明確化

誰に何を渡すかを文章ではっきり示すだけで、家族が迷ったり争ったりする余地がほとんどなくなります。

手続きがスムーズ

遺言書があれば、銀行口座の解約や不動産名義の変更が円滑に進み、相続人の負担が大きく軽減されます。

想いまで形にできる

財産配分だけでなく、ペットの世話や形見分け、寄付の希望なども盛り込めるため、あなたの意思を丸ごと残せます。

このように、「将来の安心」と「家族の安心」を同時に叶えるカギが遺言書です。

まだ書いていない方は、今日から草案づくりを始めましょう。

相続の基本と「争族」を回避する遺言書の重要性

終活には「医療・介護」「財産整理」など いくつものテーマがありますが、その中でも 専門知識が不可欠で、家族仲にも大きく影響するのが「相続」 です。

相続は、法律・税金・感情が複雑に絡み合うため、準備を誤ると親族間の争い(いわゆる争族)を招きかねません。

ここでは、相続の基本的な仕組みと、最も重要なトラブル回避策である「遺言書」について、ご紹介します。

相続の基本ルールを簡単におさらい

まず、相続の基本となる2つのルールを押さえておきましょう。

法定相続人と法定相続分

遺言書がない場合は、このルールに基づいて遺産の分け方を相続人全員で話し合う必要があります。

相続税の基礎控除

相続税がかかるかの一つの目安が「基礎控除」です。

この金額を超える遺産がある場合に、相続税の申告と納税が必要になります。

2025年現在、基礎控除額の計算式は以下の通りです。

例えば、法定相続人が3人(配偶者と子供2人)の場合、

エンディングノートと遺言書の決定的違い

終活を始めた方が陥りがちな、最も危険な落とし穴が、エンディングノートと遺言書の役割を混同してしまうことです。

手軽に始められるエンディングノートに「長男に家を継がせたい」と書いたとしても、それは法的には何の意味も持たない「お願い」に過ぎません。

この二つのツールの違いを正しく理解することが、「争族」を避けるための第一歩です。

| 項目 | エンディングノート | 遺言書 |

|---|---|---|

| 法的効力 | なし | あり |

| 目的 | 家族への想いや情報を伝える | 財産の分け方を法的に指定する |

| 書式 | 自由 – 市販ノート、自作OK | 厳格 – 民法で定められた要件を満たす必要あり |

| 書ける内容 | 自由(自分のこと、医療、介護、葬儀、ペット等) | 法律で定められた事項(相続分指定、遺贈など) |

| 作成費用 | 0円~数千円 | 自筆証書:ほぼ0円 / 公正証書:数万円~ |

| 開封 | いつでも誰でも可能 | 家庭裁判所の検認が必要(自筆証書の場合) |

エンディングノートは「想いを伝える」手紙、遺言書は「想いを実現する」契約書と考えると分かりやすいですよ。

両方作成するのが理想的です。

なぜ専門家は「公正証書遺言」を勧めるのか

遺言書には、自分で書く「自筆証書遺言」と、公証役場で作成する「公正証書遺言」が主にあります。

多少費用がかかっても「公正証書遺言」の作成を強くお勧めします。

自筆証書遺言の方が費用もかからないし、手軽で良さそうだけど…やっぱりダメなんですか?

もちろん自筆証書遺言も有効ですが、形式の不備で無効になるリスクや、亡くなった後の手続きが煩雑になるデメリットがあります。

確実性を最優先するなら公正証書遺言が断然おすすめです。

推奨する理由は、主に以下の3つです。

- 無効になるリスクが極めて低い

- 偽造・紛失の心配がない

- 相続手続きがスムーズ

遺言書は、あなたの最後の想いを込めた大切なメッセージです。

その想いを確実に、そしてスムーズに家族へ届けるために、最も安全な方法を選ぶことが賢明な判断と言えるでしょう。

遺言書の有無で明暗が分かれる!相続対策の成功・失敗例

イメージしにくい相続対策も、具体的な事例を通じて見ることで、自分ごととして捉えやすくなります。

ここでは、実際に起こりがちな3つのケースを通じて、対策の重要性を学んでいきましょう。

成功例:遺言書と生命保険で円満解決

AさんはFPに相談し、「自宅不動産は長男に相続させる」という内容の公正証書遺言を作成。

同時に、長女が最低限相続できる権利(遺留分)に相当する1,000万円の生命保険に加入し、受取人を長女に指定しました。

結果、Aさんが亡くなった後、遺言書通りに自宅は長男の名義となり、長女は保険金を受け取りました。

遺産分割協議で揉めることなく、円満に相続を終えることができた成功例です。

失敗例:エンディングノートを信じて家を失いかけた

お父様は生前、エンディングノートに「家は、介護をしてくれた長女Bに譲りたい」と書き記していました。

しかしお父様が亡くなった後、弟は「法律に従って財産は半分ずつに分けるべきだ」と主張。

エンディングノートの記述には法的拘束力がなかったため、Bさんは父との思い出が詰まった家を失う危機に立たされました。

感謝の気持ちを法的に実現できるのは遺言書だけです。

トラブル例:介護の貢献が認められなかった

寝たきりのお母様を一人で介護したCさん(次女)は、遺言書がなかったため、お姉様と遺産分割で揉めてしまいました。

Cさんは介護に尽くした分を遺産に上乗せしてもらう「寄与分」を求めましたが、お姉様は認めず、家庭裁判所での調停にまで発展してしまいました。

お母様が「介護をしてくれたCに多く相続させる」という遺言書を遺しておけば、争いを避けられたはずです。

任意後見・家族信託という選択肢

終活は「亡くなった後」だけでなく、「亡くなる前」、つまり認知症などで判断能力が低下した場合に備えることも非常に重要です。

特に身近に頼れる人がいない「おひとりさま」にとっては、必須の準備と言えるでしょう。

判断能力低下後の「資産凍結」というリスク

もしあなたが認知症などになり判断能力が低下すると、法的には「意思能力がない」と見なされ、たとえ本人であっても預金の引き出しや不動産の売却が一切できなくなります。

これが「資産凍結」です。

たとえば認知症で判断能力を失い、金融機関が家族からの出金をすべてストップしたケースを想像してください。

次のような現実的な問題がすぐに表面化します。

| 発生タイミング | 実際に起こること | 影響額のめやす |

|---|---|---|

| 即日~1か月 | 在宅介護サービスの自己負担分(1~3割)を口座振替できず、事業者から「現金払い」を求められる。 | 月3万~8万円程度 |

| 1~3か月 | 介護用ベッドや車いすなど福祉用具の購入費・住宅改修費を立て替えなければならない。 | 一時金20万~50万円 |

| 3~6か月 | 特養・有料老人ホームの入居一時金や毎月の利用料(入居一時金0~数百万円、月額15万~30万円)を家族が肩代わり。 | 家族の預貯金を大幅に取り崩すリスク |

| 6か月以降 | 凍結解除のため家庭裁判所に「成年後見人」を申し立てるが、決定まで平均3~6か月、費用10万~30万円+後見人報酬(月2万~5万円)が継続発生。 | 年間30万~60万円超 |

このように資産凍結は 「口座のお金が使えない」→「介護費用が払えない」→「介護そのものが受けられない」 という負の連鎖を招く、想像以上に深刻な落とし穴なのです。

この深刻な問題を解決するために、以下の3つの「生前の契約」が存在します。

1. 任意後見契約(にんいこうけんけいやく)

目的と仕組み

元気なうちに「判断力が落ちたらこの人にお金や手続きを任せる」と決め、公証役場で契約する制度。発動は本人の判断力低下後、家庭裁判所が監督人を付けた時点。

できること/できないこと

後見人は生活費・医療費・介護費の支払い、預金管理、施設手続きなど“守り”の管理が中心。新規投資や不動産売買、生前贈与など“攻め”の資産運用は基本的に不可。

費用と安心感

契約時に公証役場手数料(約1万円)、発動後は監督人報酬が月1〜2万円程度。信頼できる人を自分で選べ、監督人がチェックするので財産横領や凍結リスクを減らせる。

活用例

介護費用の支払い役を決めたい人や、家族が遠方で専門家に任せたい人に向く。資産を積極的に動かしたい場合は、家族信託や遺言と組み合わせると効果的。

2. 家族信託(かぞくしんたく)

目的と仕組み

元気なうちに財産の名義や管理権限を信頼できる家族(受託者)へ移し、契約書に沿って運用・承継してもらう制度。信託財産は「管理用口座」に分けて透明化できる。

できること/できないこと

不動産の売却・建替え、預金の運用、家賃収入の管理など積極的な資産活用が可能。

一方で医療・介護サービスの契約など本人の身上監護は権限外なので、任意後見や代理権付与が別途必要。

費用とメリット

公証役場での信託契約公正証書作成が一般的(手数料数万円+司法書士等の報酬)。

成年後見と違い監督人報酬が不要で、裁判所を介さず柔軟に動かせる点が大きな利点。

活用例

認知症リスクに備えて“自宅売却→介護費用に充当”を家族に任せたい人や、二次相続まで見据えた財産承継プランを組みたい人に適している。なお、身上監護は任意後見と併用すると万全。

3. 死後事務委任契約(しごじむいにんけいやく)

目的と仕組み

元気なうちに財産の名義や管理権限を信頼できる家族(受託者)へ移し、契約書に沿って運用・承継してもらう制度。信託財産は「管理用口座」に分けて透明化できる。

できること/できないこと

不動産の売却・建替え、預金の運用、家賃収入の管理など積極的な資産活用が可能。一方で医療・介護サービスの契約など本人の身上監護は権限外なので、任意後見や代理権付与が別途必要。

費用とメリット

公証役場での信託契約公正証書作成が一般的(手数料数万円+司法書士等の報酬)。成年後見と違い監督人報酬が不要で、裁判所を介さず柔軟に動かせる点が大きな利点。

活用例

認知症リスクに備えて“自宅売却→介護費用に充当”を家族に任せたい人や、二次相続まで見据えた財産承継プランを組みたい人に適している。なお、身上監護は任意後見と併用すると万全。

家族信託と任意後見の合わせ技

「家族信託」と「任意後見」、どちらを選べば良いか迷われる方も多いでしょう。それぞれの特徴は以下の通りです。

| 家族信託 | 任意後見制度 | |

|---|---|---|

| 目的 | 柔軟な財産管理・承継 | 本人の生活・療養・財産保護 |

| できること | 財産管理に特化 | 財産管理+身上監護 |

| 柔軟性 | 高い – 契約内容を自由に設計 | 低い – 裁判所の監督下で財産を「守る」 |

| 裁判所の関与 | 原則なし | 必須 – 任意後見監督人が選任 |

| 効力発生時期 | 契約時 | 判断能力低下後、家裁への申立時 |

| 死後の手続き | 契約次第で可能 | 不可 – 契約は死亡時に終了 |

実務上、特にお持ちの財産に不動産が含まれるお客様には、「家族信託」と「任意後見契約」をセットで利用することをお勧めしています。

この二つを組み合わせることで、判断能力が低下した後も、財産面と生活面の両方で、隙のない万全な備えが実現できます。

これこそが、究極の安心を手に入れるための「合わせ技」なのです。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

終活に関するよくある質問

終活を進めるにあたって、多くの方が抱く共通の疑問にお答えします。

まとめ 終活はいつから始めるべき?プロが教える後悔しない準備の始め方

ここまで、終活を始めるタイミングから具体的な方法まで、幅広く解説してきました。

一番大切なメッセージはシンプルです。

終活は、未来への不安を解消し、「今」をより良く生きるためのポジティブな活動です。

そして、それを始めるのに最適なタイミングは、体力も気力も、そして判断力も充実している「今」この時しかありません。

あなたの意思を法的に実現するためには遺言書が不可欠であり、判断能力が低下した時の備えとして、任意後見や家族信託といった強力なツールがあることも、ぜひ覚えておいてください。

すべてを一度にやろうとする必要はありません。

この記事を読み終えたあなたが、後悔しない人生のために今すぐできる、とても簡単で、しかし非常に重要な最初の一歩があります。

それは、ノートを一冊用意して、ご自身が持っている銀行口座と、加入している保険の名前を書き出してみることです。

たったこれだけのアクションが、漠然とした不安を具体的な計画に変える、大きなきっかけとなります。

それは、あなた自身と、あなたの大切な家族へ贈る、最高の「安心」というプレゼントの始まりなのです。

より専門的なステップに進む際には、専門家にご相談いただくことで、安心して手続きを進めることができます。

当事務所では、お客様一人ひとりの状況に合わせた最適なプランをご提案するための無料相談も承っております。

あなたの次の一歩を、私たちが全力でサポートします。 どうぞお気軽にお声がけください。