テレビを付けると、保険会社のCMを見ない日はないぐらい、各社いろいろな種類の保険を販売しています。

「保険に入ったほうがいいのかな…」と思いつつ、どんな保険を選んだらいいのか、迷われる方も多いでしょう。

そもそも保険の知識がないから、「生命保険」と「医療保険」の違いもよくわからなくて…。

生命保険は大きくわけて、亡くなった時にもらえる保険と生きているときに使える保険の2つの保障があります。

亡くなった時にもらえる保険の代表は「死亡保険」、生きているときに使える保険の代表は「医療保険・がん保険・介護保険」などです。

本来は生命保険の種類の中に医療保険が存在するのですが、一般的には、生命保険は死亡や高度障害時の保障を、医療保険は入院や手術時の保障をしてくれる、という意味で使われています。

生命保険が販売された当初は、死亡時の保障をする内容がほとんどだったため、今も「生命保険=死亡を保障する保険」という意味合いが、今も一般的に使われることが多いのです。

わかりやすいように、この記事内でも「生命保険=死亡保障」という意味でご紹介していきますね。

この記事では、生命保険と医療保険の違いを中心に、生活スタイルによる必要な保険をご紹介していきます。

この記事を読めば、自分がどんな保険に入ればよいかが、分かるはずです。

- 生命保険と医療保険のいちばん大きな違いは、保障内容が死亡した場合か、入院や手術をした場合かの違い

- その他の違いには、「受取人・受取回数・受取金が課税対象が非課税か」などがある

- 万一のとき、残された大切な人を守るための保険が、生命保険

- 病気や怪我をした際のお金の不安を解消する保険が、医療保険

- 独身の方には、手厚い保障の医療保険がオススメ

- 既婚者で子育て中の方は、年齢により死亡保障と医療保障のバランスを変えることが重要

- 子どもが独立後のご夫婦には、終身タイプの生命保険と手厚い保障の医療保険がオススメ

おひとり おひとりのお悩みに

\ 最適な保険をご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

死亡保険と医療保険の違い

まずは、生命保険と医療保険の違いを大まかに確認してみましょう。

| 生命保険(死亡保険) | 医療保険 | |

|---|---|---|

| 保障内容 | 死亡時や高度障害状態のとき、保険金が受け取れる | ・入院や手術をしたときに、給付金が受け取れる ・所定の病気に該当した場合に一時金が受け取れる |

| 受取人 | 被保険者以外 | 被保険者本人 |

| 受取回数 | 1回のみ 保険金を受け取ったら、保険契約は終了する | 複数回 |

| 受取金の税金 | 課税対象 (高度障害保険金は非課税) | 非課税 |

「死亡の保障」か「治療の保障」かの違い

1つ目の違いは、保障内容の違いです。

生命保険(死亡保険)の保障内容

生命保険は、被保険者が死亡した際に保険金が支払われます。

また、ほとんどの死亡保険には高度傷害状態になったときにも保障される特約がついており、被保険者が高度障害状態と判断された場合にも死亡保険金額と同額の保険金が支払われます。

高度障害状態ってなに?

高度障害状態とは、下記のいずれかに該当した状態のことです。

高度障害状態と判断される状態

- 両眼の視力を全く永久に失ったもの

- 言語またはそしゃくの機能を全く永久に失ったもの

- 中枢神経系・精神または胸腹部臓器に著しい障害を残し、終身常に介護を要するもの

- 両上肢とも手関節以上で失ったかまたはその用を全く永久に失ったもの

- 両下肢とも足関節以上で失ったかまたはその用を全く永久に失ったもの

- 1上肢を手関節以上で失い、かつ、1下肢を足関節以上で失ったか、またはその用を全く永久に失ったもの

- 1上肢の用を全く永久に失い、かつ、1下肢を足関節以上で失ったもの

つまり、自分に万一のことがあった場合に、残された大切な人を守るためにあるのが、生命保険です。

医療保険の保障内容

一方、医療保険は、被保険者が入院や手術をした際に給付金が支払われます。

医療保険はメインとなる保障の主契約と、希望で付加できる特約で成り立っています。

■医療保険主契約の主な内容

| 名称 | 保障内容 | 給付例 |

|---|---|---|

| 入院給付金 | 病気や怪我で入院した場合、入院日数に応じて支払われる | 例:日額5,000円など (千円単位で選べる) |

| 手術給付金 | 手術を受けた場合に給付される | 例:入院中の手術1回につき10万円・日帰り手術1回につき2.5万円など |

■医療保険特約の主な内容

| 名称 | 保障内容 | 給付事例 |

|---|---|---|

| 先進医療特約 | 先進医療による療養を受けたときに給付される | 例:先進医療療養にかかった同額など |

| 特定疾病一時金特約 | がん・心疾患・脳血管疾患の3大疾病と診断された場合に一時金が給付される | 例:それそれ1回につき100万円など |

| がん特約 | がんと診断された場合に一時金が給付されたり、入院日額が上乗せされたりする | 例:がん1回につき100万円・がんで入院した場合に入院日額が5,000円上乗せされるなど |

| 入院一時金特約 | 給付金の対象になる入院をした場合に一時金が給付される | 例:1回の入院につき5万円など |

| 通院特約 | 退院後(商品によっては入院前も)の通院をした場合に給付される | 例:1日5,000円など |

| 死亡保障特約 | 死亡した場合に保険金が支払われる | 例:死亡保険金100万円など |

| 健康祝金特約 | 保険を使わずに健康で過ごした場合に祝金が給付される | 例:5年ごとに5万円など |

| 女性疾病特約 | 女性特有の疾病による入院をしたときに給付される | 例:1日5,000円など |

病気や怪我はいつ起こるかわかりません。

病気や怪我をした際のお金の不安を解消できるのが、医療保険です。

保険金の受取人・受取回数の違い

2つ目の違いは、保険金の受取人と受取回数の違いです。

死亡保険は、亡くなったときに保険金のお支払いがある保険なので、受取人は被保険者以外の親族となり、受取回数は1回となります。

また、保険金を受け取った段階で、保険契約は消滅します。

高度障害状態で保険金を受け取った場合でも、受け取った段階で、保険契約は消滅します。

一方、医療保険は入院や手術した場合に保険金のお支払いがある保険です。受取人は被保険者本人とすることが多く、受取回数は1回だけでなく複数回となります。

医療保険の給付金は被保険者本人の治療に充てるため、複数回受け取れることが特徴です。

受取金が課税対象か非課税かの違い

3つ目の違いは、受取金が課税対象になるか・非課税かの違いです。

生命保険の死亡保険金は、課税対象になります。

「契約者・被保険者・受取人」の関係によって、税金の種類は変わるので、詳しくは下記の記事をご参考ください。

死亡保険金は相続人に対して、非課税枠を除き、相続税の課税対象になりますが、高度障害保険金を受け取った場合は、非課税となります。

一方、医療保険で受け取った給付金や一時金は、課税対象にはなりません。

自分の治療のためにもらえる金には、税金はかからないんだね。

ただし、医療保険でも、保険金を受取る前に被保険者が亡くなってしまった場合は、課税対象になるので注意が必要です。

生命保険(死亡保険)と医療保険の種類

生命保険と医療保険には、それぞれ複数の種類があります。

ここでは代表的な4つの種類をご紹介致します。

注目すべきところは、保険の期間と保険の形です。

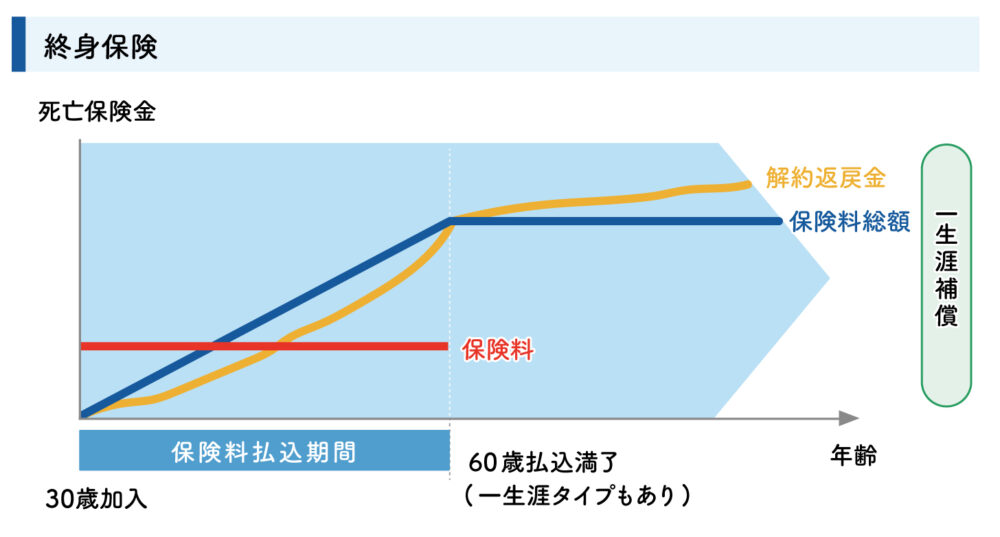

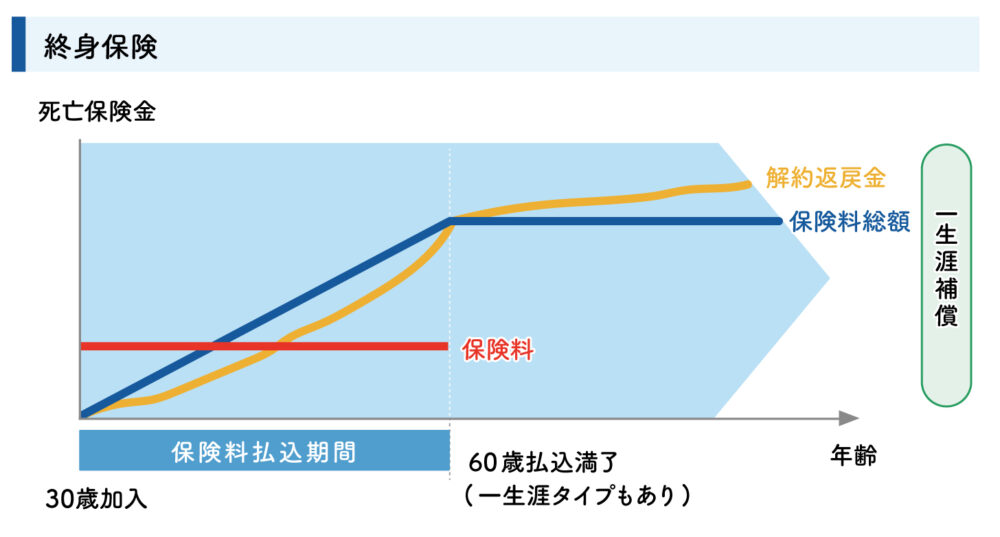

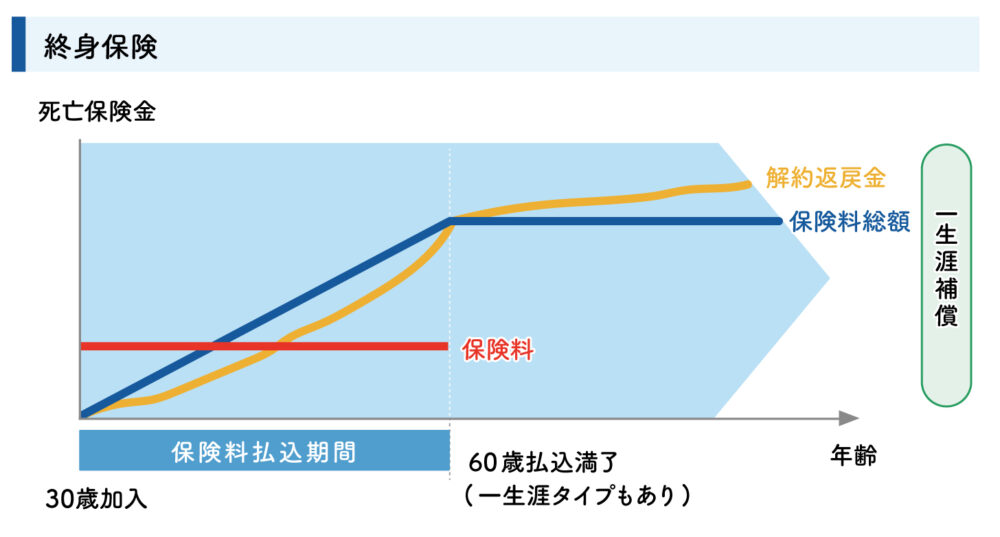

保険期間が「終身タイプ」の保険

保険期間が終身の場合は、保険料が加入時から変わらないことや、解約返戻金が貯まっていくことが特徴です。

死亡保険、医療保険共に、保険期間が終身タイプの商品があります。

終身タイプは、長期間保険を継続する予定の方にオススメです。

また、終身タイプの生命保険(死亡保険)は、解約返戻金が貯まっていくため、貯蓄を目的として加入される方もいます。

ただし、保険料は、保険期間が「定期タイプ」の保険と比べると割高になりますので、大きな死亡保障を用意するのには不向きな特徴もあります。

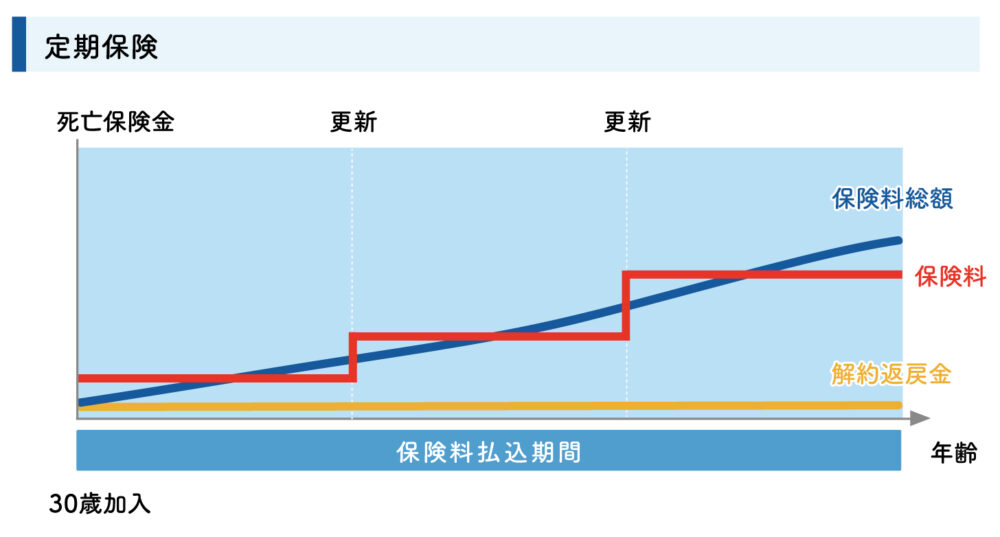

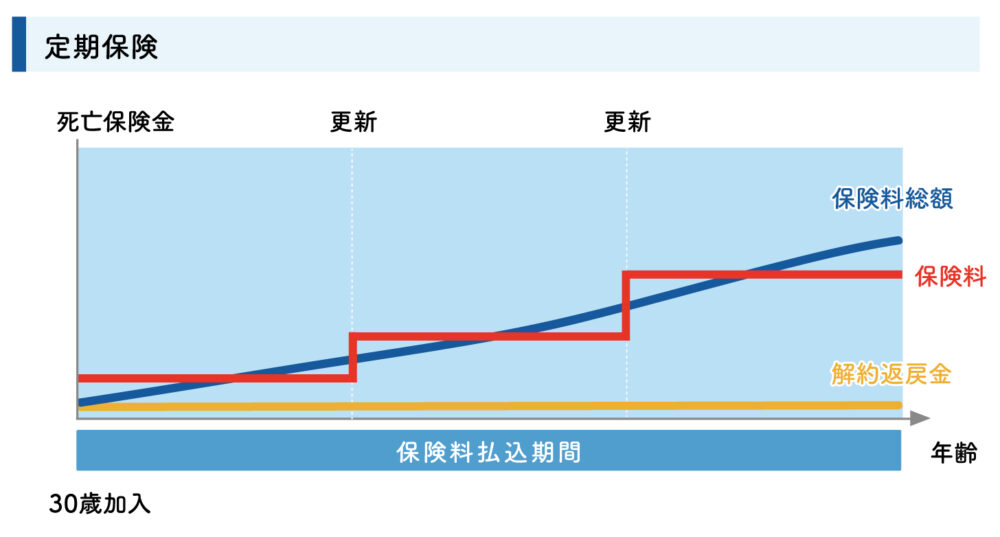

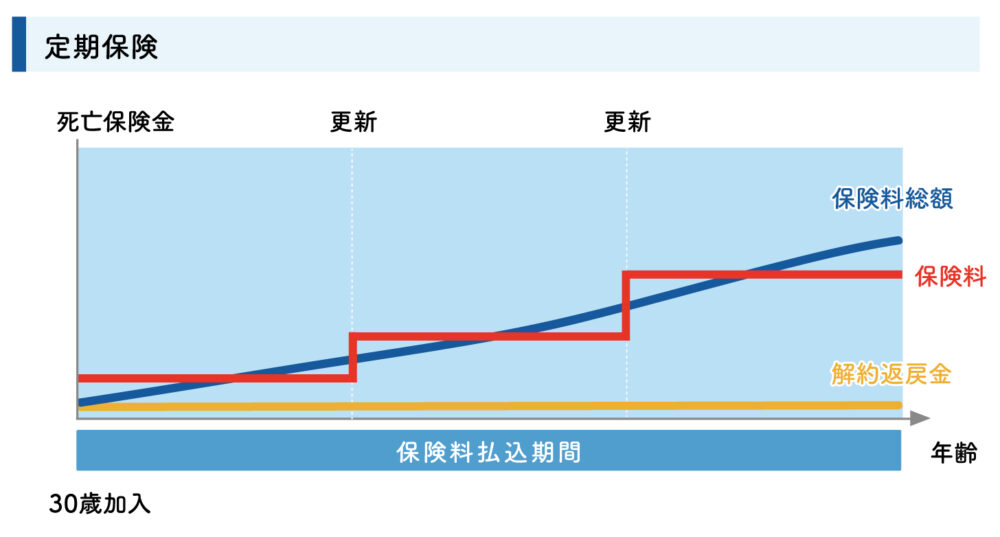

保険期間が「定期タイプ」の保険

期間満了後は更新することで継続することが可能ですが、保険料は更新時の年齢で計算されることになるため更新する度に、保険料は高くなります。

また、一生涯更新できるわけではなく、更新可能な期限は80歳~90歳を限度としてる保険が多いため、一生涯の保障ではないということを注意しておきましょう。

また、定期タイプの場合、解約返戻金はほとんど貯まらず、保険期間内に給付金を支払う事由が生じなかった場合は、いわゆる「掛け捨て」の保険となります。

ただし「掛け捨て」の分、定期タイプは、終身タイプの保険に比べ、保険料は割安です。

子供が大学を卒業するまでなど、準備したい保障期間が決まっている方や、大きな死亡保障を割安な保険料で用意したい方にオススメです。

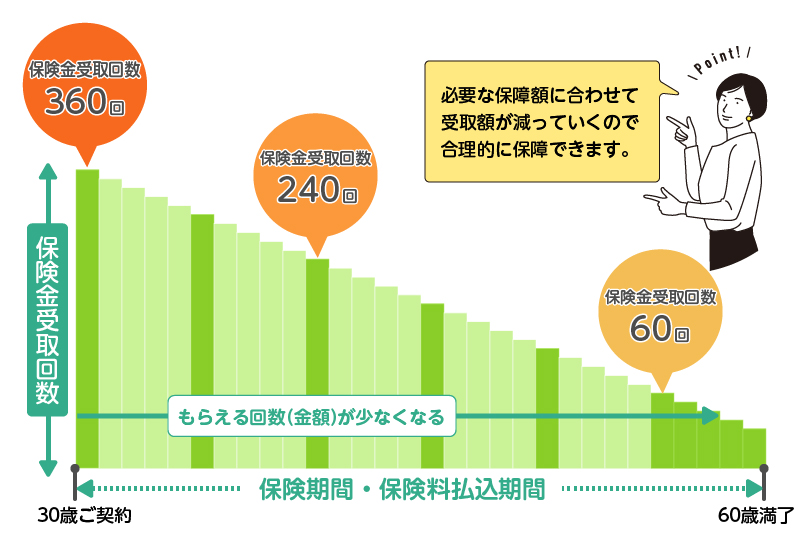

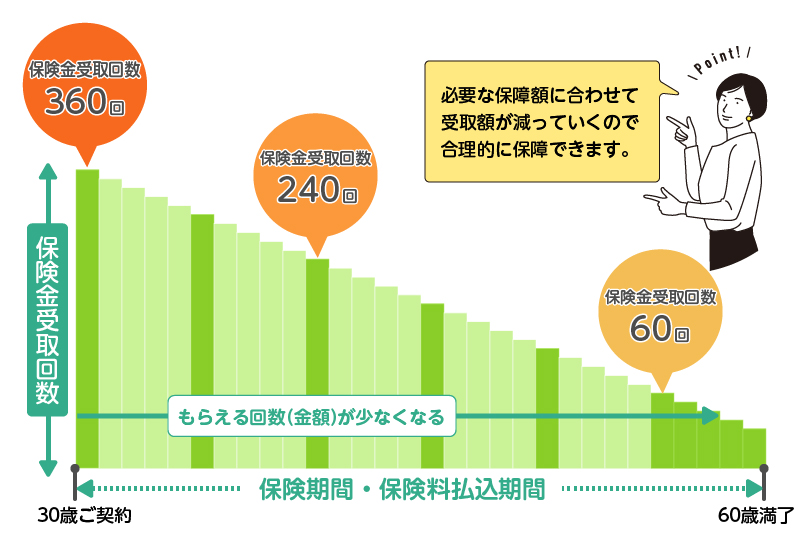

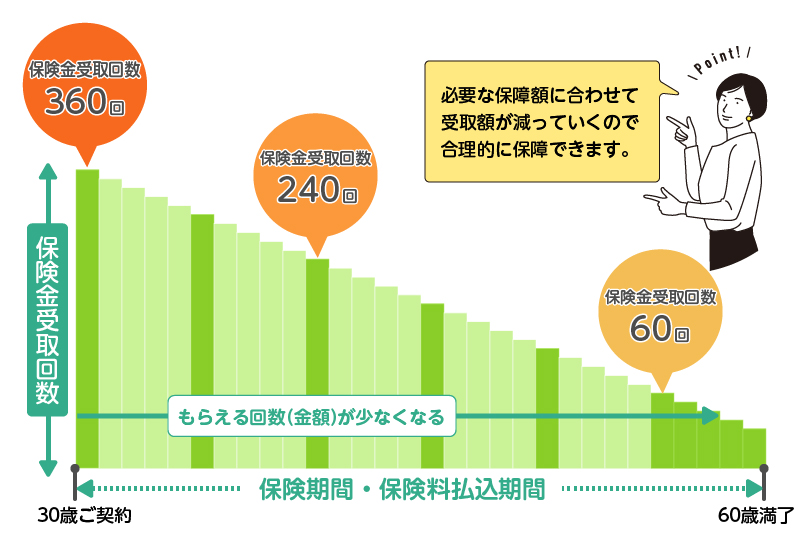

収入保障保険

収入保障保険とは、保険金を毎月受け取れるタイプの定期保険です。

「収入保障」という名前の通り、給与を受け取るようなかたちで分割で毎月保険金を受け取れます。

保障期間と毎月受け取れる金額は加入時に決まっているため、一定期間、大きな死亡保障を準備したい方にオススメです。

保障が少なくなるって言われたら心配だな。それで大丈夫なの?

お給料と同じ金額が毎月もらえるのであれば、今までと同じ生活が送れるということになります。必要な保障額を合理的に用意できる保険なんです。

残されたご家族の生活を守るための大きな死亡保障を準備したい方に、オススメの保険です。

おひとり おひとりのお悩みに

\ 最適な保険をご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

引受基準緩和型保険

生命保険や医療保険を契約する際には、健康状態の告知が必要になります。

引受基準緩和型保険とは、一般の保険より、健康状態の告知内容を緩くしている保険のことです。

持病がある方でも加入しやすいことから、近年、人気のある保険で、生命保険(死亡保険)、医療保険共に、販売されています。

一般の生命保険との違いにはどんなことがあるの?

違いを理解するために、引受基準緩和型保険のメリットとデメリットを確認しておきましょう。

のメリット

のデメリット

一般の生命保険と引受基準緩和型生命保険の大きな違いは以下の3点です。

- 一般の保険より健康告知や手続きが簡単なこと

- 持病の悪化も保障の対象になること

- 一般の保険より保険料が割高なこと

一般の生命保険や医療保険は、加入時に健康状態の詳細な告知が必要で、告知内容によっては、加入できなかったり、特別条件が付加されたりする可能性があります。

特別条件とは、加入者間の公平を保つため、病気や怪我のリスクが高い人へ一定の条件をつけることで、下記のような内容があります。

主な特別条件の内容

- 保険金・給付金の削減:一定期間もしくは全期間、保険金や給付金が何割か削減される

- 特別保険料の徴収:保障内容は変わらないけれど、通常の保険料より多い金額を徴収する

- 特定部位・特定疾病不担保:一定期間もしくは全期間、特定の部位や特定の疾病が不担保になる

- 特定障害不担保:一定期間もしくは全期間、特定の障害状態が不担保になる

なるほど…。一般の保険で希望通りの保障が準備できなかった場合に、引受基準緩和型保険を検討するといいんだね。

あなたにはどの保障が必要?状況別でご紹介

最後に、あなたにはどの保障が必要なのかを確認しておきましょう。

下記の記事では、40代の方を中心にした必要な保険をご紹介しています。

合わせて、ご参考ください。

独身の方は手厚い保障の医療保険が必要

独身の方は自分で生計をたてる必要があるため、病気や怪我をした際でも収入が安定していることが重要です。

そのために、まず医療保険に加入することを検討しましょう。

基本的な入院や手術の保障はもちろん、大きな病気になった際の一時金や、通院の保障があると安心です。

最近では、お仕事ができなくなってしまった時に保障してくれる「就業不能保障」の保険も人気です。

ご自身の生活を守るために合わせて検討するといいでしょう。

つまり、 独身の方は、生きているときに使える保険を充実させる必要があります。

「医療保険・がん保険・就業不能保険・介護保険」などがオススメですね。

生命保険は?独身でも死亡保障って必要なのかな?

独身の方は、基本的に大きな死亡保障は必要ありません。

ただし、残された人のために、自分のお葬式代はあると安心です。

独身で、貯蓄がある方は死亡保障の必要はありませんが、貯蓄が少ない方は、保険金200万円程度の生命保険に加入しておくと安心ですよ。

既婚者の方は年齢により医療保障と死亡保障のバランスを変えることが必要

既婚者の方は、家族構成や年齢により医療保障と死亡保障のバランスを変えることが重要です。

子どもが独立していない家庭の場合

子どもが独立していないご家庭の場合、世帯主の死亡保障と家族の医療保障が必要です。

確かに…。自分に万一のことがあっても子どもが大学卒業できるぐらいの教育費は残しておきたいな。

一定期間、大きな死亡保障を準備したい方には、定期保険や収入保障保険がオススメです。

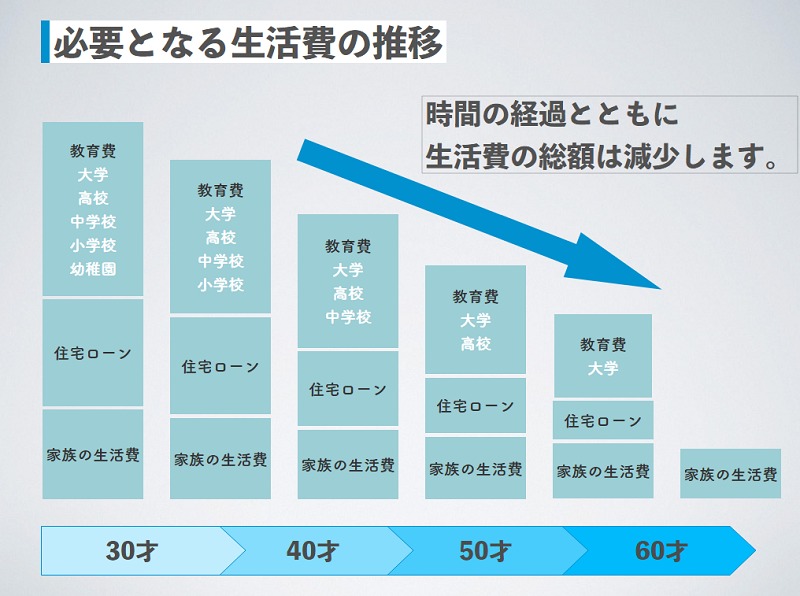

子どもがいる家庭の必要保障額は、以下のように時間の経過とともに減少していきます。

特に、収入保障保険は、加入時に必要保障額と同額程度の保険金を準備すれば、無駄なく死亡保障を準備できるので合理的な保険です。

大きな保障を無駄のない保険料で用意できるのでおすすめです。

また、ご主人様の保障ばかり重点を置いてしまい、奥様の保障がおろそかなになっているご家庭が多いです。

しかし、今は共働きの家庭が多く、奥様の収入も重要な収入源でしょう。

奥様に万が一があった場合には、今と同じ生活水準を送れない可能性があるため、世帯主だけでなく配偶者の保障も、しっかり準備しておくことが重要です。

でも、二人分の保険料の負担は大きくて・・。やっぱり保険は主人だけになってしまうかな。

保険料が厳しい場合は、保険期間を定期タイプにしたり、入院日額を少なくしたり、ちょっとした工夫で保険料が節約できますよ。

保険料の試算も可能なので、迷った場合はぜひ私たちにご連絡ください。

おひとり おひとりのお悩みに

\ 最適な保険をご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

子どもが独立した家庭の場合

子供が独立するタイミングでは、親も病気やケガが心配になってくる年齢になっています。

高齢になればなるほど、入院や手術のリスクは上がります。

死亡保障に充てていた保険料を削り、医療保障や介護保障を充実させることが重要です。

ご家庭の事情にもよりますが、大きい金額で死亡保険金を準備していた方は、お葬式代を残せるぐらいに減らしても問題ないでしょう。

その際の生命保険(死亡保険)は、終身タイプで準備することが重要です。

また今まで、がんや特定疾病の一時金や通院保障を準備していなかった方は、この機会に準備することをオススメします。

生命保険と医療保険の違いは何?状況別のオススメ保険もご紹介!まとめ

この記事では、生命保険と医療保険の違いについてご紹介してきました。

最後に大事なポイントをおさらいしておきましょう。

- 生命保険と医療保険のいちばん大きな違いは、保障内容が死亡した場合か、入院や手術をした場合かの違い

- 万一のとき、残された大切な人を守るための保険が、生命保険

- 病気や怪我をした際のお金の不安を解消する保険が、医療保険

- 独身の方には、手厚い保障の医療保険がオススメ

- 既婚者で子育て中の方は、年齢により死亡保障と医療保障のバランスを変えることが重要

- 子どもが独立後のご夫婦には、終身タイプの生命保険と手厚い保障の医療保険がオススメ

必要な保障はライフスタイルによって変化するため、人それぞれです。

そのため、保険に加入した後も、定期的な見直しやメンテナンスが必要です。

自分にどのような保障が必要なのか、迷ったときには弊社へご相談ください。

生命保険や医療保険を複数扱う弊社では、経験豊富なファイナンシャルプランナーがあなたに適切な保険をご提案いたします。

弊社の強味は、複数の保険商品を扱っていること。

自社の商品を売らなくては…という思いがないため、平等な目線で、あなたに適している保険をご紹介いたします。

お電話やオンラインでのご相談も大歓迎です。

ぜひ、お気軽にご連絡ください。