死亡保険金や死亡退職金を受け取った、あるいはこれから受け取る可能性がある方は必見です。

「みなし相続財産」という言葉をご存知でしょうか?

初めて耳にする方もいるかもしれません。

みなし相続財産とは、亡くなった方が生前に所有していたわけではないのに、相続税の計算上は“相続した財産”として扱われるものをいいます。

らいおんくん

らいおんくんややこしい…普通の相続財産と何が違うの?

相続財産は、被相続人(亡くなった人)が持っていた不動産や預貯金などを思い浮かべますよね。

それに対して、みなし相続財産は生命保険の死亡保険金など、亡くなったことをきっかけに新たに発生する財産が該当します。

みなし相続財産は、相続税の対象となるため、税金を計算するうえでとても重要です。

もし申告漏れがあると、ペナルティとして加算税などが課され、結果的により多くの税金を支払わなくてはいけない可能性があります。

一方で、みなし相続財産を正しく理解し、適切な対策を講じることができれば、税金の負担を減らして資産をより多く手元に残すことも可能です。

この記事では、みなし相続財産についての基礎知識から計算方法、注意点までを丁寧に解説していきます。

ぜひ最後までお読みいただき、相続税についての理解を深めてください。

- みなし相続財産とは何か

- みなし相続財産に該当する具体的なもの

- 死亡保険金・死亡退職金には非課税枠がある

- 生前贈与されたものと、みなし相続財産の違い

- みなし相続財産にあてはまらない、相続税がかからないもの

- 相続放棄した場合は受け取れるのか?その他、注意点

- みなし相続財産のうち、特に生命保険の死亡保険金は相続税対策に使える

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

※弊社ほけんの王様 LINEに遷移します。

みなし相続財産とは?

みなし相続財産とは、被相続人が生前に所有していたわけではないのに、亡くなったことで新たに発生する財産のことです。

具体的には、生命保険会社から支払われる死亡保険金や、勤務先から支給される死亡退職金などがあてはまります。

こうした財産は「受取人の固有財産」として扱われるため、原則として遺産分割協議の対象にはなりません。

死亡保険金や死亡退職金は、受け取った人だけの財産になるから、遺産を分けるときに他の相続人と分け合わなくて良いってことだね?

基本的にはそうだね!

ただし、相続人のうち誰かが多額の死亡保険金を受け取った場合、他の相続人と不公平になってしまうことがあります。そのため、遺産分割の話し合いで『保険金も考慮に入れよう』という意見が出てくるケースもあります。公平性の観点で注意が必要ですね。

一方、相続税法上では、みなし相続財産は「実際の相続財産と同じように課税する」と決まっているため、相続税の課税対象となります。

相続財産との違い|なぜ「みなし相続財産」があるのか

相続財産は、亡くなった方が生前に所有していた預貯金や不動産などを指し、民法で定められています。

民法は、遺産分割協議など「相続人がどのように財産を分けるか」のルールを定めている法律です。

一方、みなし相続財産は、被相続人が亡くなったタイミングで新たに発生する財産で、そもそも被相続人が所有していたわけではありません。

しかし「相続財産と同じ経済的メリットを得られるもの」として相続税の課税対象に含められています。これを定めているのが相続税法です。

相続税法は、課税対象となる財産を定義していて「どの財産に税金がかかるか」を決める法律です。

つまり「民法上は相続財産に入らないけれど、税金を計算する上では相続財産として扱うもの」がみなし相続財産です。

こうした仕組みがある理由は、課税の公平性を保つためです。

もし死亡保険金や死亡退職金に相続税がかからなければ、「すべての財産を保険や退職金の形にしておけば相続税を払わなくて済むのでは?」と考える人が出てきてしまいます。

財産を保険金に置き換えるだけで税金がかからず、現金や不動産にしておくと課税されるのでは、不公平ですよね。

そこで相続税法では、民法上は遺産分割の対象ではない保険金や退職金なども「みなし相続財産」と位置づけ、相続財産と同じように相続税を計算するルールを定めています。

死亡保険金や死亡退職金も含めることで、相続全体として公平に課税されるんだね。

みなし相続財産の具体的な種類をわかりやすく解説

みなし相続財産には下記のものが含まれます。詳しく見ていきましょう。

みなし相続財産に含まれる主なもの

- 死亡保険金

- 死亡退職金

- 弔慰金(社会通念上妥当な範囲を超える金額)

- 生命保険契約に関する権利(解約返戻金、満期保険金など)

- 定期金に関する権利(個人年金など)

- 特別縁故者への相続財産の分与

- 低額で譲渡された財産の差額

- 債務免除された金額

- 信託による利益(信託受益権) など

死亡保険金

死亡保険金は、生命保険の被保険者(保障の対象となる人=被相続人)が亡くなると、保険会社から支払われるお金です。もともと被相続人の財産ではありませんが、死亡によって新たに受け取る財産として「みなし相続財産」とされます。

相続税の負担が軽減される制度がある(非課税枠)

死亡保険金には一定の非課税枠が設定されており、遺族が受け取る保険金の一部を相続税から免除できる仕組みがあります。

死亡保険金の非課税枠=500万円×法定相続人の数

この非課税枠をうまく利用することで、税金の負担を軽減し、大切な家族により多くの現金を残せます。

具体的な計算方法や契約のポイントは、「生命保険を活用した相続税対策」の章で詳しくお伝えします。

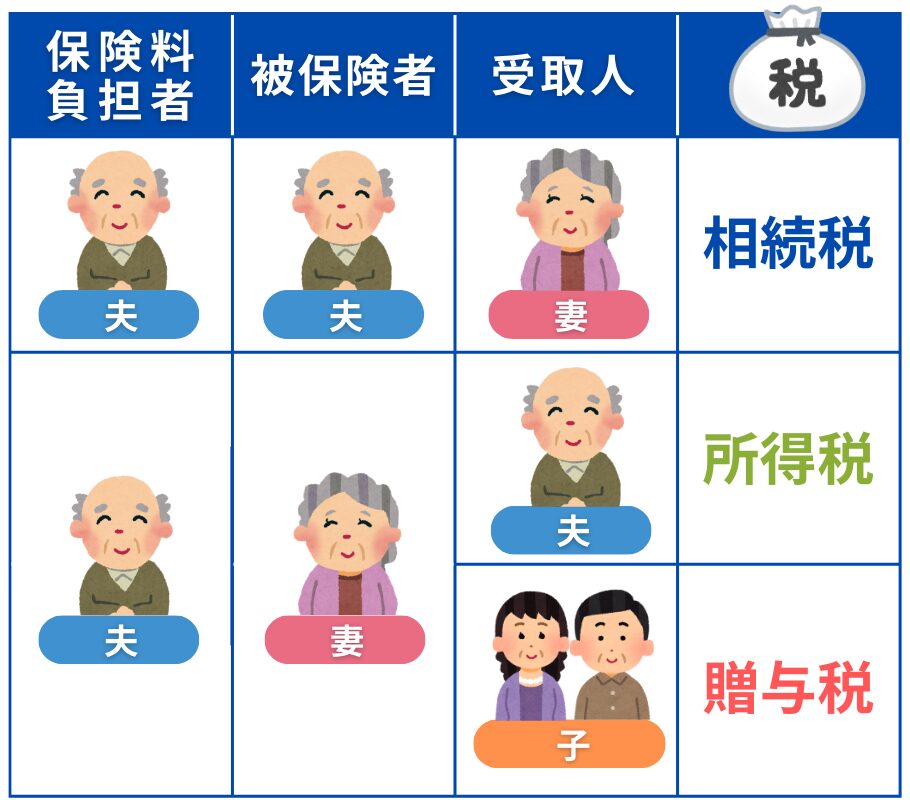

【注意】契約内容で税金の種類が変わる

保険料の負担者が被相続人でない場合は、相続税ではなく所得税や贈与税の対象になる可能性もあります。

相続税・所得税・贈与税は控除額や税率が異なるため、同じ保険金額を受け取ったとしても、税の種類によって税金額が変わります。

誰が保険料を払っていたか、被保険者は誰か、保険金の受取人は誰かといった契約次第で、課税の扱いが変わる点に注意が必要です。

詳細:「死亡保険金の注意!保険料負担者・被保険者・受取人によって税金の種類が変わる」

死亡保険金は相続税の課税対象だけど、非課税枠があるんだ!

うまく活用すると節税できて、受取人にとってはありがたいね。

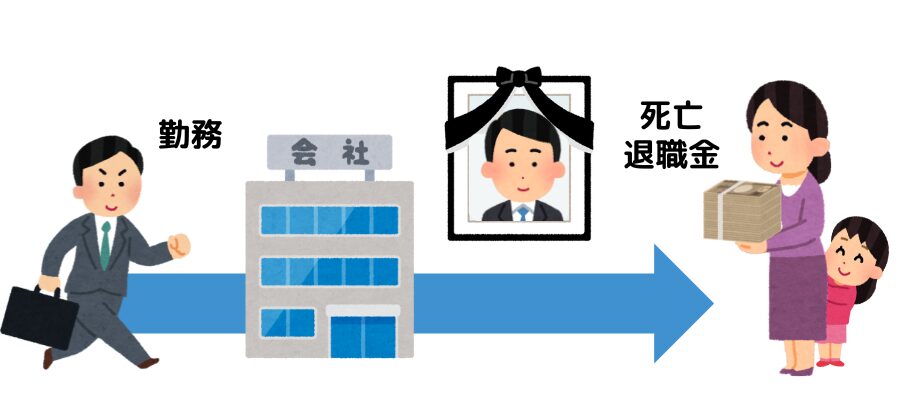

死亡退職金

死亡退職金とは、被相続人が在職中に亡くなったことで、勤務先から相続人に支払われる退職手当金のことです。

名前は「退職金」でも、実際に支給されるのは「亡くなった後」なので、「みなし相続財産」とされています。

相続税の負担が軽減される制度がある(非課税枠)

死亡退職金にも、死亡保険金と同様に非課税枠があります。

死亡退職金の非課税枠=500万円×法定相続人の数

死亡退職金がこの枠内におさまれば相続税はかかりませんが、超えた分には相続税がかかります。

【注意】支給される時期で税金の種類が変わる

被相続人の死亡後 3年以内 に支給が確定した退職手当金は相続税の対象となります。

3年を超えて支給が確定した場合は、所得税(受取人の一時所得)として課税されます。

死亡退職金の支給が遅れたり、支給確定が死亡後3年より長引いたりする場合、相続税ではなく所得税になることがあります。受け取る時期や会社の制度を確認しておきましょう。

弔慰金(※社会通念上妥当な範囲を超える金額)

弔慰金とは、企業や団体などが故人を弔い遺族を慰める気持ちを表す意味合いで、遺族に渡す金銭のことです。支給額は勤続年数や社内規定などによって決められるのが一般的で、あくまで「お悔やみ金・お見舞い金」という性質をもちます。社会通念上妥当とされる金額であれば、原則として非課税となります。

支給額があまりにも高額であったり、実質的に死亡退職金と同じ性質をもつと判断された場合は、みなし相続財産として相続税の課税対象となります。

弔慰金がみなし相続財産として課税対象となるのは、次の通りです。

被相続人が死亡した状況によって金額が変わります。

- 業務上の死亡の場合:「死亡当時の普通給与×3年分」を超えた部分

- 業務上の死亡以外の場合:「死亡当時の普通給与×6か月分」を超えた部分

この範囲を超えた部分に、相続税がかかります。

なお、名目が「慰労金」「花輪代」「葬祭料」といった名称で支給されても、実質的に同じ性質をもつものは同様です。

たとえば、業務外で亡くなった方の当時の普通給与が30万円だった場合、6か月分=180万円を超えた部分が課税されます。

仮に弔慰金が300万円だった場合、300万円-180万円=120万円が課税対象となります。

生命保険契約に関する権利|解約返戻金や満期保険金など

生命保険には、途中で解約すると「解約返戻金」が戻ってきたり、契約満了時に「満期保険金」が受け取れたりする商品があります。

被相続人が保険料を負担していた契約の場合、それらの受取権利は『被相続人が生前に築いた財産』とみなされ、みなし相続財産として相続税の課税対象になります。

たとえば、以下のようなケースが該当します。

- 相続人が、被相続人が支払っていた保険を解約して返戻金を受け取る

- 被相続人が支払っていた保険契約を相続人が引き継ぎ、満期時に保険金を受け取る

上記の、被相続人が生前に負担していた部分がみなし相続財産となり、相続税の対象になります。

なお、相続税は「これまでに支払った保険料」ではなく、解約返戻金相当額や満期保険金などの『保険契約の価値』をもとに算定されます。

父が生前に300万円の保険料を払っていた保険契約を、僕が解約して100万円の解約返戻金を受け取ったら、その100万円が相続税の課税対象になるんだね。

その通り!解約返戻金の具体的な金額や計算方法は保険会社によって異なるため、不明な場合は問い合わせが必要です。

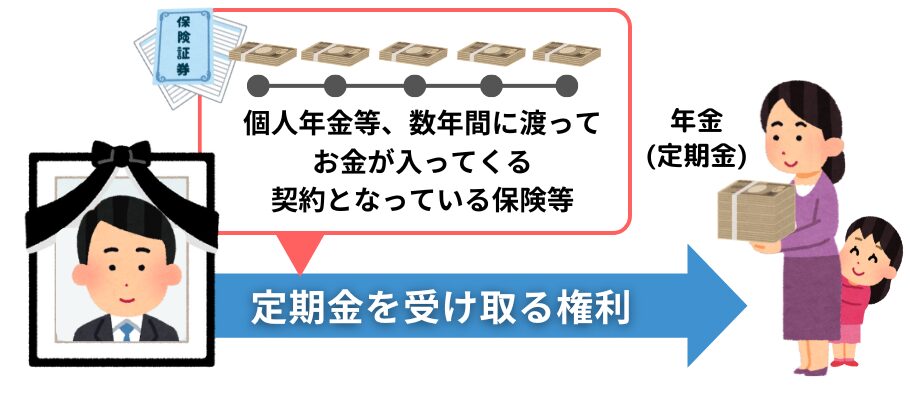

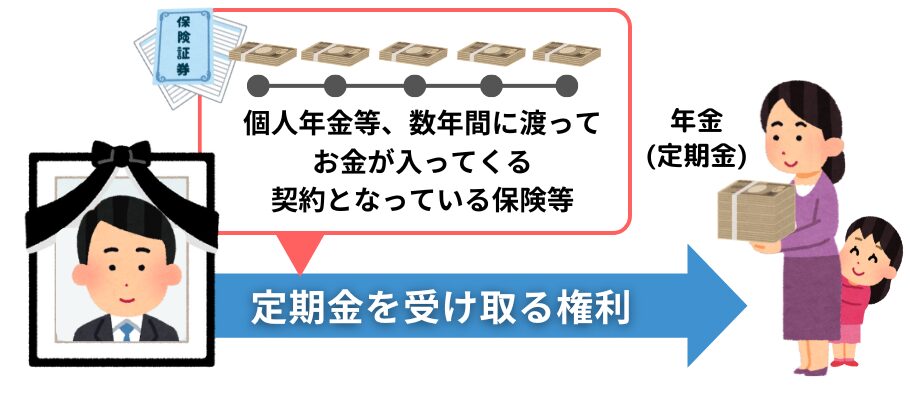

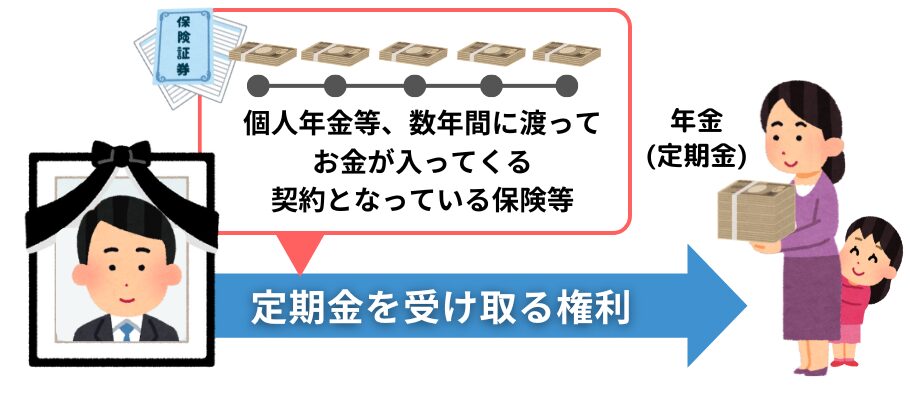

定期金に関する権利|個人年金など

定期金とは、個人年金など、一定の条件や期間にわたって定期的に支給されるお金を指します。

被相続人が個人年金保険等に加入して保険料を負担していた場合、死亡をきっかけにその年金(定期金)を受け取る権利が相続人などに移転すると、みなし相続財産として相続税の課税対象になります。

個人年金の例

- 被相続人が生前に個人年金保険の掛金を支払っていた

- 被相続人の死亡後、配偶者や子どもがその年金を継続して受け取る

この場合、移転された年金受給権が、みなし相続財産に該当します。

定期金の受給権が相続人に移転した時点で課税対象になりうるため、相続が発生する前に契約内容や保険会社の規約を把握しておくと安心です。

特別縁故者への相続財産の分与

特別縁故者とは、被相続人に法定相続人がいない場合、家庭裁判所が「特別な縁故がある」と認めた人を指します。

たとえば、長年介護を続けていた友人・知人や親族以外のパートナーなどが該当する可能性があります。

※法定相続人とは?

この特別縁故者が家庭裁判所の審判で財産の分与を受けた場合、その取得分は遺贈扱いとなり、みなし相続財産として相続税が課されます。

なお、相続税の2割加算が適用される点にも注意しましょう。

低額で譲渡された財産の差額

被相続人が亡くなったあと、遺言や相続人の合意などで財産を「著しく低い価格」で譲渡した場合、評価額と実際の売却額の差額がみなし相続財産になり、相続税の課税対象になります。

名目上は「売却」でも、実質的にはタダ同然で譲っているとみなされるため、不当な節税を防ぐ仕組みです。

たとえば、被相続人の遺言書に、評価額4,000万円の土地を200万円で第三者に譲渡するよう指示されていた場合、残りの3,800万円がみなし相続財産となり、相続税が課されます。

なお、譲渡によって得られた200万円は、被相続人の財産として最終的に相続人が受け取るため、売却額も含めて遺産の一部として扱われます。

財産に対する評価額が著しく低額だった場合の譲渡のみが対象です。

債務免除された金額

債務免除された金額は、みなし相続財産として相続税の対象になります。

具体的には、以下の場合が該当します。

- 遺言により、相続人が被相続人へしていた借金が免除された

- 遺言により、相続人が第三者へしていた借金を被相続人が肩代わりした

例えば、相続人が被相続人へ500万円の借金があり、遺言により免除された場合、免除された500万円全額が、みなし相続財産として相続税の課税対象になります。

信託による利益(信託受益権)

信託受益権とは、信託された財産から生まれる運用益や配当を受け取る権利のことです。

たとえば、被相続人が生前に自分の財産を信託銀行に預けて、運用を委託していたとします。

相続人が信託による利益を受け取る権利を取得した場合、みなし相続財産として相続税の課税対象となります。

課税対象となる金額は、信託内容や財産の種類によって異なるため、信託を依頼している銀行や専門機関に確認しましょう。

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

みなし相続財産ではないが相続税がかかる「生前贈与加算」

「生前贈与加算」は、みなし相続財産ではありませんが、被相続人が亡くなる直前の数年に行った贈与を、「いったん相続財産の中に戻して」相続税を計算するルールです。

これは、駆け込みで贈与して持っている財産を減らすことで、相続税を不当に減らそうとする行為を防ぐ目的で設けられています。

つまり、亡くなる少し前に財産をあげても、それは相続税の対象に含めますよ、という仕組みなんだね。

生前贈与加算の制度概要とポイント

生前贈与加算が適用される期間

2025年の現行では「死亡前3年以内の贈与」が対象ですが、法改正により令和6年(2024年)以降、段階的に“最大7年”まで拡大されることが決まっています。

みなし相続財産との違い

みなし相続財産は「死亡によって新たに発生する財産」の課税枠、生前贈与加算は「生前に贈与された財産」を相続税の課税対象に持ち戻す(足し戻す)仕組みで、法律上は別枠です。

すでに支払った贈与税は、相続税の計算時には二重課税にならない

すでに納めた贈与税は相続税から差し引かれるため、同じ財産に二重で税金がかかることはありません。

早めの対策が重要

死亡直前に贈与をしても、相続税の計算で課税対象として合算されるため、相続税対策は早いうちから計画的に進めることが大切です。

生前贈与加算はみなし相続財産ではありませんが、結果的には相続税の課税対象となる点で似ています。

贈与を検討する際は、十分な時間をもって早めに行いましょう。

相続財産・みなし相続財産・生前贈与加算にも該当しない:相続税がかからないもの

相続税は「相続財産」や「みなし相続財産」、そして「生前贈与加算」の対象となる財産にかかりますが、それらに当てはまらないケースも存在します。ここでは、相続税がかからない代表的なものを紹介します。

香典

お葬式の場で遺族に渡される香典は、相続財産・みなし相続財産・生前贈与加算のいずれにも該当しないため、相続税はかかりません。

香典は、故人と遺族へのお悔やみ・お見舞いの意味合いが強く、社会通念上の慣習として扱われるからです。

ただし、著しく高額で常識を超えるような場合は課税対象となるケースもあり、税務当局の判断次第で課税リスクがゼロではありません。

課税対象となるケースはごく稀なので、一般的なお葬式における香典は非課税と考えて差し支えありません。

弔慰金(社会通念上の一定額まで)

あれ?弔慰金はみなし相続財産の中に入るんじゃ…?

一定額を超えると「死亡退職金」と同じ扱いになって、みなし相続財産として相続税がかかるんだ。

逆に言えば、限度額内であれば非課税ということだね。

企業や団体から支給される弔慰金は、亡くなった方の功労や遺族へのお見舞いの気持ちを示すものとして支払われます。

社会通念上の非課税限度額の目安は、被相続人が死亡した状況によって変わります。

- 業務上の死亡の場合:「死亡当時の普通給与×3年分」まで

- 業務上の死亡以外の場合:「死亡当時の普通給与×6か月分」まで

これを超える部分、あるいは実質的に死亡退職金と同じ性質を持つと判断される場合は、みなし相続財産として課税対象になることがあります。

公的な遺族年金(国民年金や厚生年金など)

国民年金・厚生年金などの公的年金制度にもとづいて支給される遺族年金は、相続による財産承継ではなく、加入していた年金制度の規定により給付されるため、相続税の課税対象外です。

墓地や仏壇、位牌など

墓地や仏壇、位牌などの祭祀財産(さいしざいさん)は、経済的価値を生むものではないと考えられ、相続税がかかりません。

これは先祖供養や宗教的慣習のためのもので、遺産分割や課税の対象から除外されます。

これらはあくまで一般的な事例で、例外もあります。

個別のケースで分からないことは税理士や税金の専門家に相談しましょう。

みなし相続財産に関する注意点

みなし相続財産は、死亡保険金や死亡退職金など、被相続人が死亡してから新たに発生する財産で、相続税の計算では“相続した財産”として扱うしくみです。

ここまで概要を解説してきましたが、遺産分割の場面で混乱しやすいポイントや、節税に役立つ性質など、みなし相続財産ならではの注意点があります。詳しく見ていきましょう。

相続放棄をしても受け取れる=課税される

通常、相続放棄をすると、被相続人の財産はいっさい受け取れません。

しかし、生命保険金や死亡退職金、信託受益権などの「みなし相続財産」は、亡くなった方の財産ではなく受取人固有の財産とみなされるため、相続放棄をしても受け取れるのが特徴です。

ただし、相続放棄をしていても相続税の課税という面では、みなし相続財産を受け取る以上、課税されます。

さらに、非課税枠(500万円×法定相続人の数)は、原則として相続放棄した人には適用されません。

また、一親等の血族や配偶者以外が受け取る財産には相続税が2割加算される制度があるため、相続税額が通常より高額になる可能性にも注意が必要です。

結局のところ、“相続放棄=すべての財産や税金の放棄” にはなりません。死亡保険金・死亡退職金や信託受益権などを受け取るなら、課税リスクがある点に注意が必要です。

基本的に遺産分割の対象にならない|受取人固有の財産

みなし相続財産は、民法上は受取人固有の財産とみなされるため、遺産分割協議の対象になりません。

たとえば、生命保険金や死亡退職金は、あらかじめ受取人が指定されていることが多く、受取人がそのまま取得する形になります。

ただし、この点が相続人同士のトラブルにつながるケースもあります。

たとえば、相続人が2人いる場合、一方(相続人A)が高額な死亡保険金(みなし相続財産)を単独で受け取り、もう一方(相続人B)が不動産などの「遺産分割の対象となる財産」をすべて相続したとします。

すると、相続人Aは民法上の財産を取得していない状態になり、取得額のバランスが崩れてしまいます。

その結果、遺留分をめぐって争いが生じる可能性があります。

みなし相続財産は原則として遺産分割協議の場で分け合えないため、相続人の間で不公平感が生じないよう、事前に家族や専門家と十分に話し合っておくと安心です。

相続税の申告漏れに注意|見落としがちな保険請求

みなし相続財産は、死亡保険金や死亡退職金など、通常の遺産とは別で、相続が発生してから支払われることが多く、相続税の申告で見落とされがちです。

もし受け取りを忘れていたり、そもそも亡くなった方が生命保険に加入していた事実を遺族が知らないまま税の申告を行わなかった場合、延滞税や加算税などのペナルティが課される恐れがあります。

最近では「終活ノート」を活用して生前に資産をまとめ、万が一のときに家族が困らないよう準備をする人も増えています。こうした取り組みは相続時の混乱を減らすうえで、とても有効です。

また相続人の方は、家族にもしものことがあった際は、被相続人の勤務先や加入していた保険会社、信託銀行などに早めに問い合わせて、相続発生時に支給されるお金を正確に把握し、確実に申告することが大切です。

亡くなった人が加入していた生命保険が分からない場合は?

万が一、亡くなった方がどの保険会社の保険に加入していたか不明な場合でも、生命保険協会の「契約照会制度」など公的な仕組みを使って確認することが可能です。

詳しい手順は政府広報オンラインで紹介されているので、相続が発生した際に早めに照会すると、申告漏れや受け取り忘れを防げます。

生命保険のほかにも、少額短期保険や損害保険、クレジットカードに付帯されている無料の傷害保険など、加入内容や亡くなった際の状況しだいで請求できる可能性がある保険は意外と多いものです。請求し損ねがないよう、合わせて確認しましょう。

死亡保険金・死亡退職金には非課税枠があり節税できる

前述の通り、死亡保険金と死亡退職金には、それぞれ「500万円 × 法定相続人の数」という非課税枠が設けられています。

この枠内の金額なら相続税がかからず、超えた分だけが課税対象になる仕組みです。

たとえば相続人が配偶者と子1人の2名なら、500万円×2=1,000万円まで非課税となります。

ただし、非課税枠が適用されるのは死亡保険金と死亡退職金のみです。

定期金や信託受益権など、他のみなし相続財産には当てはまりません。

また、受取人が法定相続人以外であったり相続放棄をした人の場合は、非課税枠を適用できません。

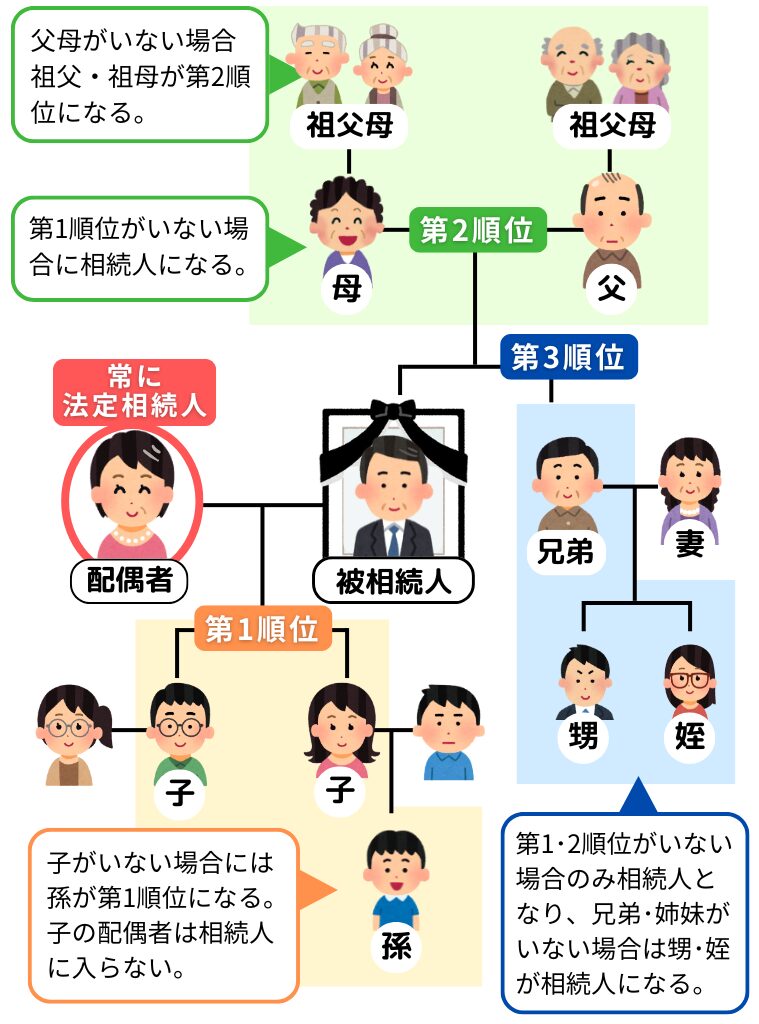

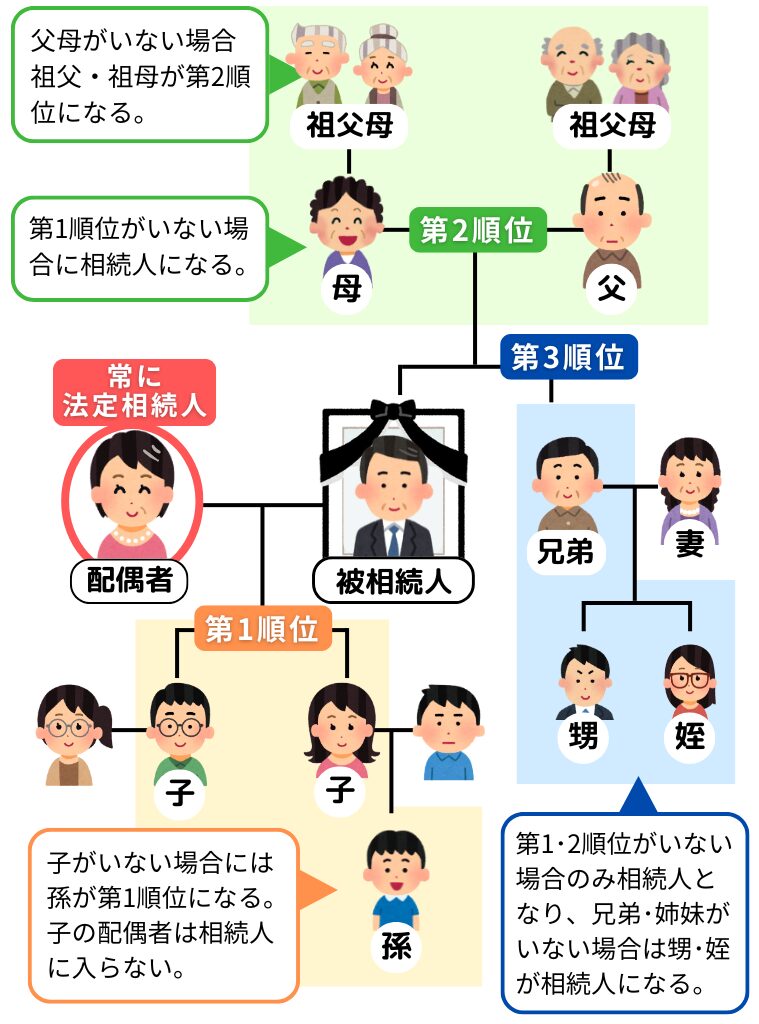

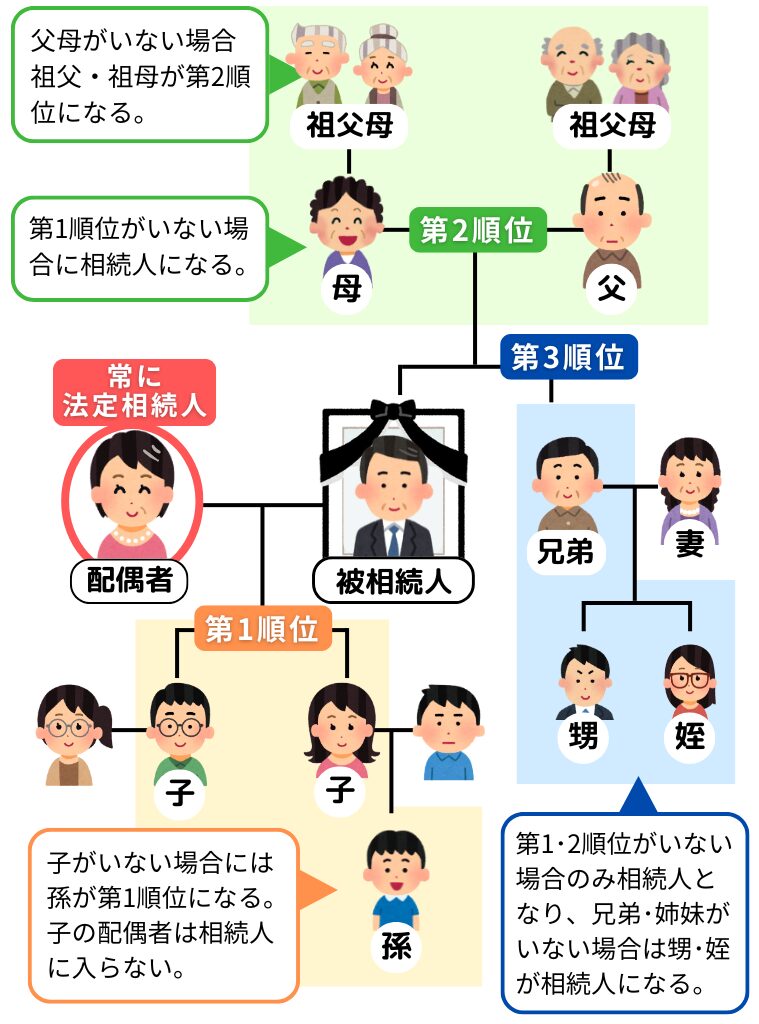

法定相続人とは?

非課税枠を計算する際の「法定相続人」とは、被相続人(亡くなった方)の配偶者と血族を指します。

血族の順位は以下の通りです。

- 第1順位:子ども(すでに死亡している場合は孫)

- 第2順位:父母(すでに死亡している場合は祖父母)

- 第3順位:兄弟姉妹(すでに死亡している場合はその子ども)

なお、配偶者は常に法定相続人となりますが、血族の中で相続順位が優先されるため、上位の順位に該当する人がいる場合、下位の順位の人は相続人にはなりません。

また、養子が法定相続人に含まれる場合、以下の制限があります。

- 実子がいる場合:養子1人までが非課税枠の計算対象

- 実子がいない場合:養子2人までが非課税枠の計算対象

死亡保険金の注意|保険料負担者・被保険者・受取人によって税金の種類が変わる

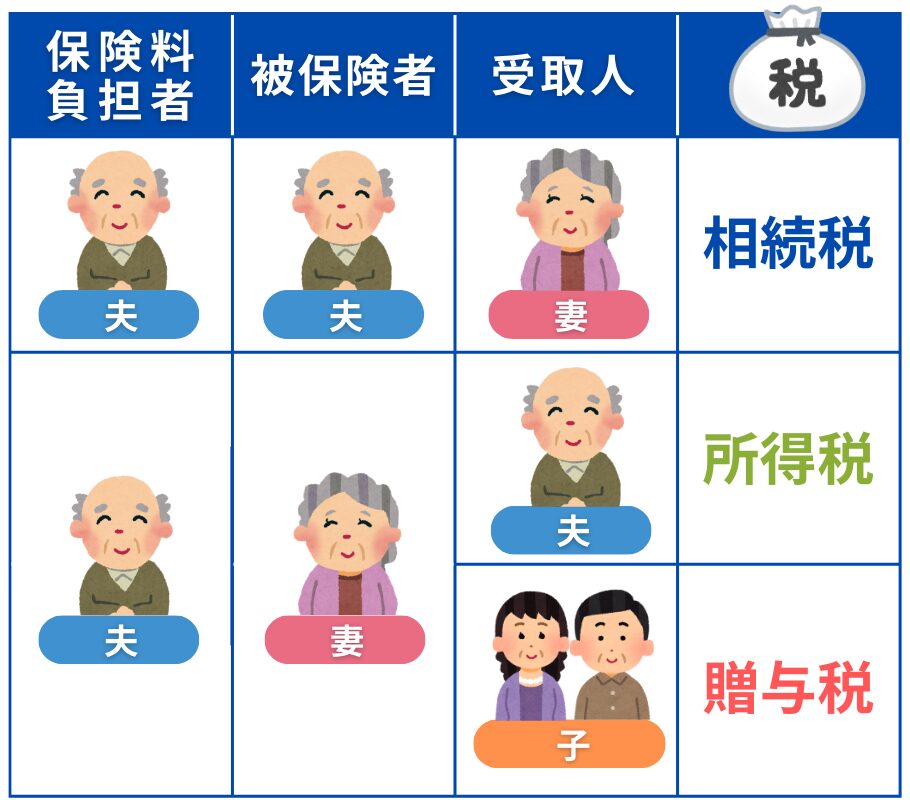

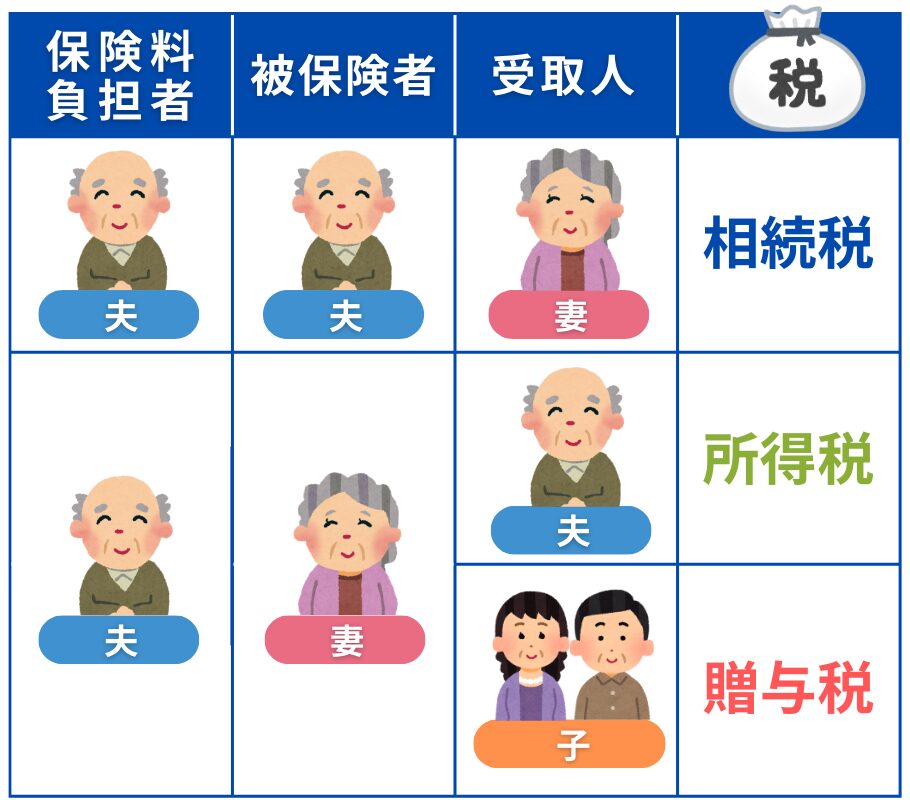

生命保険(死亡保険)の契約では、保険料負担者・被保険者・受取人の関係性によって、課税される税金の種類が変わります。

| 保険料負担者 | 保険料を支払う人 |

| 被保険者 | 保障の対象となる人(亡くなった人) |

| 受取人 | 死亡保険金を受け取る人 |

具体例は以下の通りです。

【契約者=保険料負担者とは限らない】

多くの場合、保険料負担者と契約者は同一人物ですが、契約内容によって異なる場合もあります。

たとえば、保険料を契約者以外の口座やクレジットカードで支払うケースなどが該当します。

税の種類の判断基準で重要なのは、契約者ではなく保険料負担者です。

例えば、夫が自身のために契約していた死亡保険金を妻が受け取る場合、相続税が課されます。

一方、保険料支払者と被保険者が異なり、さらに受取人が第三者の場合には、所得税や贈与税が課される可能性があります。

ここで重要なのは、死亡保険金の非課税枠(500万円 × 法定相続人の数)が適用できるのは、死亡保険金にかかる税金の種類が「相続税」の時です。

保険金にかかる税金が所得税・贈与税の場合は適用できないので、保険契約時には注意してください。

保険契約の内容次第で税金の種類が変わっちゃうんだね!

非課税枠を使うなら「相続税」の課税対象として設定しなきゃ!

保険を検討する時は、私たちファイナンシャルプランナーにご相談ください。特に相続税対策となると、家族構成や資産状況などによって1人ひとり条件が変わるので、専門家と一緒に考えましょう!

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

【特に注目したい】生命保険金(死亡保険金)は相続税対策に有効

死亡保険金は、相続税の負担を軽減しつつ、家族間のトラブルを防ぐための有効な手段です。

ここでは、死亡保険金が相続税対策としてどう役立つのかを紹介していきます。

相続税対策における死亡保険金のメリット

- 生命保険の非課税枠を活用

死亡保険金にかかる税金の種類が相続税で、「500万円×法定相続人の数」という非課税枠の適用条件を満たした場合、課税額を減らせます。

つまり非課税枠が適用できれば、現預金を財産としてそのまま残すよりも、同じ金額を保険に置き換えるだけで、課税対象となる財産の金額を減らし、節税できます。 - 現金の即時確保

死亡保険金は通常、受取人の口座に直接入金されるため、葬儀費用や相続税の納税資金をすぐに準備できます。 - 遺産分割の円滑化

不動産など、分割しづらい財産が中心だと家族間の話し合いが難航しがちです。そこに保険金という“現金”が入ることで、相続人が互いに調整をしやすくなり、相続トラブルを回避しやすくなります。 - 被相続人の希望通りに財産を残せる

契約時に受取人指定をすることで「特定の家族に多く残したい」という願いにも柔軟に対応できます。

死亡保険金は受取人固有の財産=遺産分割の対象にはならないので、財産をのこす人の希望を反映しやすい手段です。

死亡保険金の非課税枠の計算

非課税枠が適用できると具体的にどう節税に繋がるの?

死亡保険金の非課税枠=500万円×法定相続人の数

実際に相続税がかかるのは「受取保険金 − 非課税枠」の部分だけです。

もし受け取った死亡保険金額が非課税枠を超えない場合、相続税はかかりません。

例:死亡保険金が相続税の対象で総額2,100万円・法定相続人の数が3人の場合

非課税枠:500万円×3人(法定相続人の数)=1,500万円

死亡保険金の課税対象額:2,100万円(受取保険金)- 1,500万円(非課税枠)=600万円

結果

死亡保険金のうち600万円に相続税が課税される

上記の例で、仮に非課税枠が適用できない場合、課税対象額は2,100万円全額となります。

非課税枠の適用の有無で、相続税の課税対象となる額が大きく変わります。

うわ!2,100万円に課税されるのと600万円に課税されるのとでは大分違いそうだね。仮に税率10%だとしたら、税額が210万円か60万円になるのかな?それは大きな差だね。

実際に相続税を計算する際は、基礎控除や、財産を受け取る人ごとの控除(配偶者控除など)、細かい決まりごとも含めて計算が必要だよ。

だけど、非課税枠があるなら使った方が節税に繋がるね!

生命保険に関する相続税計算の例を詳しく知りたい方、もっとメリットを詳しく知りたい方は、こちらの記事をご覧ください。

みなし相続財産:よくある質問

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

まとめ|専門家への相談がおすすめ

本記事では、みなし相続財産について解説しました。

みなし相続財産とは、亡くなった方の死亡をきっかけに新たに発生する財産(例:生命保険金・死亡退職金)を、相続税の計算で「相続財産」と同様に扱うしくみです。相続放棄をしていても受け取れる一方で、遺産分割協議の対象にはならないという特徴があります。

また、通常の相続財産と違い、もともと手元に存在しない財産であるため、相続税の申告時に見落とされやすい点に注意が必要です。申告漏れがあると、延滞税や加算税などのペナルティを課される恐れがあるため、早めに専門家や金融機関に確認することをおすすめします。

さらに、死亡保険金や死亡退職金には「500万円 × 法定相続人の数」の非課税枠が設けられており、これを活用すれば相続税の負担を軽減できます。

ただし、保険料の負担者・被保険者・受取人の設定によって、かかる税金の種類が変わるため注意が必要です。非課税枠はあくまでも相続税の課税対象になる場合に適用される制度であり、受取人が相続人以外の場合は使えないケースもあります。

こうした特性を踏まえると、生命保険は相続税対策として非常に有効です。保険金を受け取る際の非課税枠や、現金の即時確保など、多くのメリットが期待できます。

保険選びや契約形態の検討に際しては、ぜひ専門家である私たちファイナンシャルプランナーにご相談ください。

ご家族の状況や財産規模に合わせて、最適な相続プランをご提案いたします。