「終活ってなんだか難しそう…」と思っていませんか?

終活は人生をもっと前向きに、家族の事を想いながら、安心して楽しむための第一歩です。

この記事では、終活の基本から具体的な始め方、押さえておくべきポイントまでを分かりやすく解説します。

人生をさらに豊かにするためのヒントを、一緒に見つけていきましょう。

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

※弊社ほけんの王様 LINEに遷移します。

終活の基本を知ろう!人生を豊かにするための第一歩

終活とは、「人生の最後に向けた準備」のことです。でも、ただ「死に備える」というわけではありません。

これからの時間をもっと楽しく、豊かに過ごすための活動でもあります。

例えば、財産や契約を整理したり、医療や介護の準備をしたり。

自分の気持ちを形にすることで、これからの生活に安心感を持つことができます。

最近では、厚生労働省が推進している「人生会議」が注目されています。

これは、医療や介護についての希望を事前に家族や医療関係者と共有する取り組みで、終活の一部として取り入れる方も増えています。

終活をすることで、自分らしい生き方を見つめ直すきっかけになり、家族も安心できる準備が進められます。

大切な人との未来を考える、前向きな活動です。

終活を始める理由:具体的な目的とその背景

終活を始める理由は人それぞれですが、主な目的を挙げると次の3つがあります。

- 家族への負担を減らすための準備:遺品整理や遺産相続の手続きに必要な情報を整理しておく。

- 自分の人生を見つめ直す活動:これまでの経験を振り返り、やりたいことをリストアップして実行する。

- 老後をより安心して過ごすための計画:医療や介護についての希望をまとめたり、資産管理を見直したりする。

終活を始める理由を理解したら、次にそのメリットとリスクについて知ることが重要です。

「終活ってリスクもあるんだね。やらない方が良い場合もあるのかな?

いえ、実は終活のリスクというのは、やらないことで将来起こり得る問題のことなんです。

次でその詳しい内容をお話ししますね!

終活のメリットとリスクを知ろう!安心して始めるためのポイント

終活を始めることで得られる利点と、取り組まなかった場合のリスクについて、それぞれ詳しく解説します。

人生をより前向きに過ごすため、そして家族の負担を軽くするために、終活を行うことの意義を理解していきましょう。

終活で得られる3つの大きなメリットとは?

終活には、自分自身の人生を見つめ直し、家族との未来を安心して迎えるための大きなメリットがあります。

1|自分の気持ちを整理し、人生を見つめ直せる

終活を通じて、自分の半生を振り返り、今後の生き方を見直すことができます。

これにより、やり残したことを実行に移し、より充実した人生を送ることができるでしょう。

具体例:

- 親しい友人と再会し、楽しい時間を共有する。

- 思い出の地を訪れる旅行を計画し、実行する。

- 自分史を作成して、これまでの経験や感謝を形に残す。

2|老後の不安を解消し、安心して暮らせる環境を整える

終活を通じて、老後の医療や介護、資産管理について計画を立てることで、将来の不安を軽減できます。

これにより、限られた人生を安心して楽しむことができます。

具体例:

- 定期的な健康診断や生活改善を行い、健康的な老後を目指す。

- 延命治療や介護施設の希望を家族に伝えておく。

- 資産管理を見直し、老後資金の準備を整える。

3|家族の負担を軽減し、相続やトラブルを防ぐ

終活によって、死後の準備や財産の整理を生前に済ませることで、家族の負担を減らすことができます。

また、遺産相続について明確な取り決めを行うことで、家族間の争いを未然に防ぐことができます。

具体例:

- エンディングノートに財産や葬儀の希望を記録しておく。

- 遺言書を作成し、財産の分配方法を明確にしておく。

- 知人や関係者の連絡先リストを作成し、家族が困らないようにする。

終活をしないリスクとは?家族や自分に起こり得る問題

終活をしないことで、家族や本人の双方にさまざまなリスクが生じる可能性があります。

次に、それぞれのリスクを具体的に見ていきましょう。

1|家族の負担と混乱の発生

終活をしない場合、必要な情報が整理されていないため、家族が対応に困り、混乱を招くことがあります。

具体例:

- 重要書類(保険証券、銀行口座情報など)の所在が不明で手続きが遅れる。

- 葬儀後の手続きや連絡がスムーズに進まず、家族が疲弊する。

- 故人の家や私物の整理をどのように進めるべきか分からず、家族が困惑する。

2|葬儀や親戚対応の不備

準備不足が原因で、葬儀や知人・親戚への連絡がスムーズに進まず、問題が発生する可能性があります。

具体例:

- 知人や親戚への訃報の伝え方、連絡先が分からず、連絡が遅れる。

- 葬儀の形式や規模に対する意見が家族間で割れる。

3|相続を巡るトラブル

遺産分割に関する準備がない場合、相続時に家族間で争いが生じるリスクがあります。

具体例:

- 不動産が遺産に含まれており、分割方法で意見が対立する。

- 財産の分配割合に不満が出て親族間で対立する。

- 遺言書がないため、法定相続分についての話し合いが長引く。

- 生前贈与や節税対策が行われておらず、相続税が多額になり家族にとって経済的な負担となる。

4|人生や老後の質が低下するリスク

終活を怠ることで、老後の準備不足や人生を見つめ直す機会を失い、不安や後悔を抱える可能性があります。

具体例:

- 介護や医療の希望が家族に伝わらず、延命治療や施設選びに迷いが生じる。

- 必要な医療費や介護費用が不足し、生活が困難になる。

- 親しい人と再会する機会や、やりたかった趣味や旅行に挑戦する時間を逃す。

- 自分の過去を振り返り、感謝や満足感を得る機会が失われる。

終活って大事だって分かったけど、いつ頃から始めるのがいいのかな?

早すぎても遅すぎても困りそうだし…。

終活は思い立ったときが始めどきだよ!

早めに取り組むことで余裕を持って準備できるし、どのタイミングでも少しずつ始めれば大丈夫。一緒に進め方を考えていこう!

終活を成功させるために知っておきたい注意点

終活は人生の大切な準備ですが、進め方によっては思わぬ問題が生じることがあります。

以下では、終活をスムーズに行うために知っておきたい注意点を解説します。

1. 一人で抱え込まず家族や周囲と協力しよう

終活をすべて一人で進めようとすると、準備の大変さや自分の死を意識することで、不安やストレスを感じてしまうことがあります。

特に、遺産分割や相続の問題は複雑な場合が多く、自力で解決するのが難しいことも少なくありません。

対策:

家族や友人と内容を共有し、相談しながら進めることで、気持ちの負担を軽減できます。

話し合うことで家族の理解を得る機会にもなります。

2. デジタルデータの整理も忘れずに

スマホやパソコンに保存されたデータ、SNSのアカウント、サブスクリプションサービスなど、デジタル面での整理も重要です。

これらを放置すると、家族が利用状況を把握できず、解約漏れやデータの悪用などの問題が発生する可能性があります。

対策:

主要なアカウントやサービスの情報をリスト化し、エンディングノートに記載しておくと安心です。

また、重要なパスワードは信頼できる家族に伝えておくか、安全な方法で保管しましょう。

3. 専門家を活用して安心な終活を

終活には財産整理、相続、法的手続きなど、多岐にわたる準備が含まれます。

すべてを自己判断で進めると、誤解や手続きミスが生じる可能性があります。

対策:

以下の専門家に相談することで、不安を解消し効率的に進めることができます。

弁護士・司法書士など:遺言書の作成や相続問題の解決。

税理士:相続税の計算や節税対策。

ファイナンシャルプランナー:老後資金や財産管理の計画やアドバイス。

4. 家族と意思を共有して終活をスムーズに

終活の計画や希望を家族に伝えないと、亡くなった後に家族が手続きをスムーズに進められない場合があります。

また、意思疎通が不足していると、家族が希望を理解せず、予期せぬトラブルが発生することもあります。

対策:

エンディングノートに加えて、家族との会話を通じて、具体的な希望や計画を共有しましょう。

これにより、終活の内容が家族にとっても安心材料となります。

終活を成功させるには、適切なサポートを得ながら、自分のペースで進めることが重要です。

これらの注意点を意識しながら進めることで、安心感と充実感を得られる終活が実現します。

終活って、自分だけで頑張ればいいと思ってたけど、家族や専門家のサポートが大事なんだね!

その通り!

「弁護士や司法書士への相談はハードルが高い」と感じる人は、まずは私たちファイナンシャルプランナーに気軽に相談してください!

次は具体的なやることリストを見てみよう!

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

終活やることリスト|具体的な準備方法を紹介

【1】断捨離で身の回りと契約を整理する

終活というと、物品整理をして断捨離を思い浮かべる人も多いでしょう。

ただ物を整理するだけでなく、生活に関わる契約の見直しも含まれます。

以下のポイントを押さえながら進めましょう。

物の整理

身の回りの不要な物を片付けることで、家族が遺品整理にかかる負担を軽減できます。

使わなくなった服や家電、本などは、リサイクルショップで売却したり、寄付する方法もあります。

また、思い出の品は写真に撮ったりデータ化することで、コンパクトに保存することが可能です。

不要な契約の解除・解約

物の整理に加え、以下のような契約を見直し、必要に応じて解除・解約しましょう。

- 使っていないクレジットカード

- サブスクリプションサービス

- 定期購入しているもの

- 利用していない銀行口座

特に銀行口座は、残された家族が手続きに苦労することが多いため、最小限の数に絞ると良いです。

デジタルデータの整理

SNSやネット銀行の口座情報、クラウドサービス、携帯電話などのデジタル契約も見直しが必要です。

残す必要があるIDやパスワードをまとめておけば、あとで家族がスムーズに対応できます。

不要な物や契約を整理することで、暮らしがシンプルになり、終活をスムーズに進めることができます。

【2】財産をリスト化して見える化する

次に、財産を整理し、リスト化しましょう。

自身の財産がどのように管理され、どのように引き継がれるかを把握することで、家族の負担を減らし、相続手続きもスムーズに進められます。

財産を種類別にすべて洗い出してみましょう!

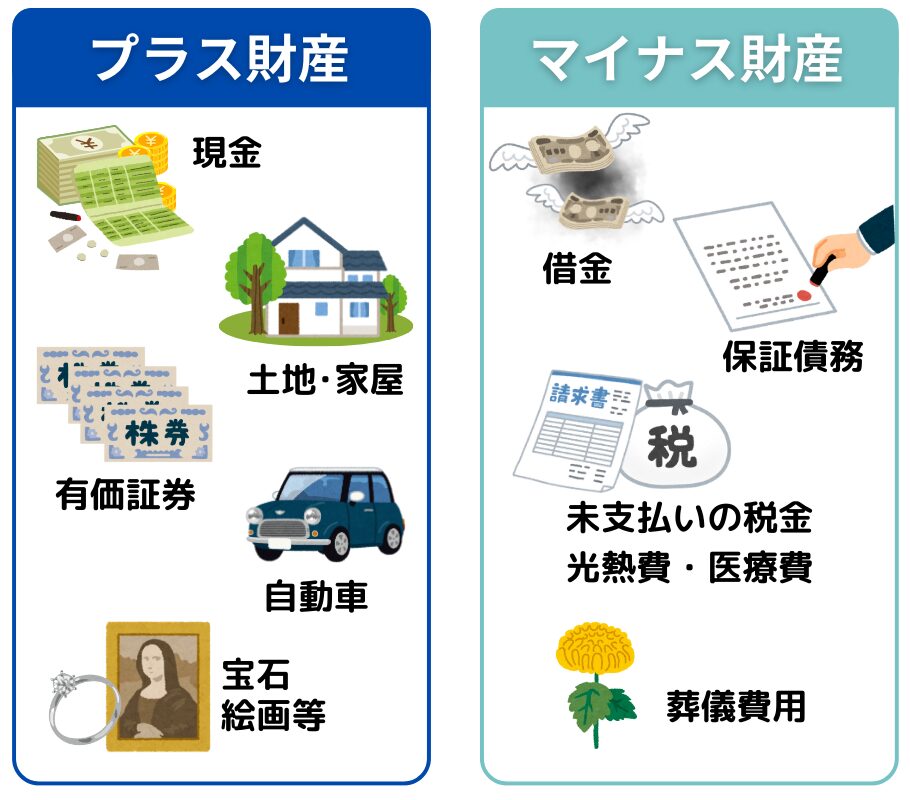

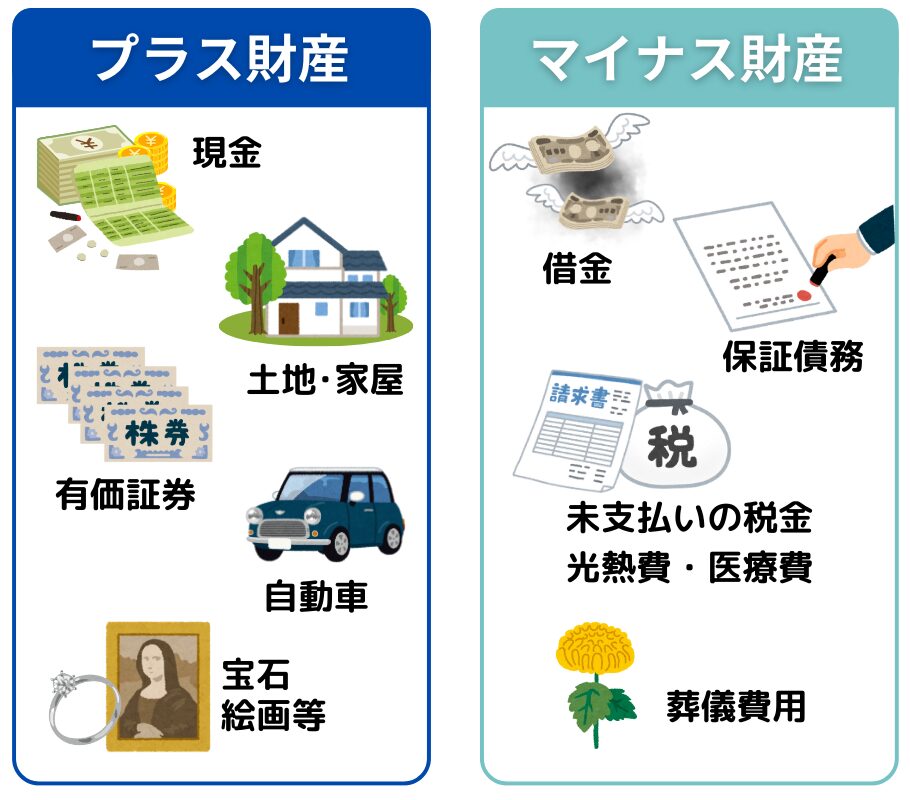

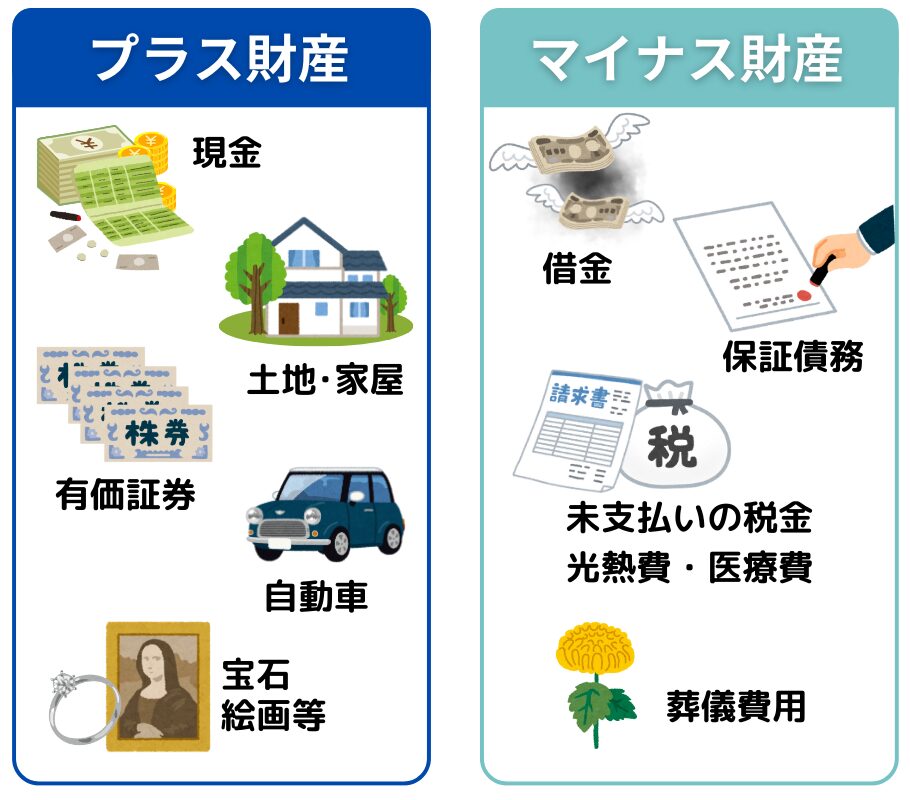

財産には、プラスの財産とマイナスの財産があります。例として次の項目があります。

| プラスの財産 | マイナスの財産 |

|---|---|

| 預貯金(銀行名、支店名、口座番号を記録) 不動産(登記簿や固定資産税納付書を保管) 株式や投資信託(証券会社の情報も含む) 貴金属や骨董品 生命保険の契約(保険会社名や契約番号) | 借金やローン(契約書や残債額を記録) クレジットカードの利用残高 未払金や保証債務 |

財産の所在を明確にする

財産の保管場所を明確にし、一覧にまとめておくことで、家族が困る事態を防げます。

例えば、以下の情報を記載します。

- 銀行や保険などの金融機関の支店や担当者の連絡先

- 不動産の書類保管場所

- デジタル財産のIDやパスワード(ネット銀行や証券口座)

財産に関する希望を記録する

財産の分配方法や管理について、自分の希望がある場合は明記しておきましょう。

遺産分割でのトラブルを防ぐためにも、具体的な内容をエンディングノートや遺言書に記載しておくことをおすすめします。

財産の整理は、相続手続きの円滑化だけでなく、自分自身の財産状況を改めて確認する機会にもなります。

エンディングノートについては後で詳しく記載しますね!

【3】残っている契約をリストアップする

【1】のように断捨離をして残った契約内容をリスト化しておくことで、家族が手続きに困る事態を回避できます。

契約の種類ごとに整理し、分かりやすく記載しましょう。

具体的にリストに含めるべき契約内容

以下の契約内容を網羅的にリスト化しましょう。契約内容に応じて、契約先や連絡先も記載します。

- 金融機関の口座

- 銀行名、支店名、口座番号

- ネット銀行のIDとパスワード(必要に応じて)

- 保険契約

- 生命保険、医療保険、損害保険の契約内容

- 保険会社名、契約番号、保険金受取人の情報

- 定期購読やサブスクリプション

- 利用中のサービス名、契約ID、解約方法

- 公共料金・通信関連

- 電気、ガス、水道、インターネット、携帯電話の契約情報

- ローン・借入金

- 住宅ローン、車のローン、その他の借入金の契約書情報

- デジタル契約

- SNSアカウント、メールアドレス、クラウドサービスなどのログイン情報

見やすい契約リストの作り方

リストは手書きでもデジタル形式でも構いませんが、次のような形式で整理すると分かりやすいです。

重要なパスワードは信頼できる家族に伝えておくか、安全な方法で保管しましょう。

| 契約種別 | 契約内容 | 契約先・連絡先 | 備考 |

|---|---|---|---|

| 生命保険 | 医療保険(契約番号123) | ○○保険会社(012-345-6789) | 保険金受取人:長男 |

| 銀行口座 | 普通預金(口座番号456) | ○○銀行△△支店 | ログインID:xxxx パスワード:xxxx 暗証番号:xxxx |

| サブスクリプション | 音楽配信サービス | アカウント:xxxx@gmail.com パスワード: xxxxx | 月額500円 |

【4】医療・介護の準備を整える

医療や介護について事前に準備したり、自身の希望をまとめておくことで、万が一の際に家族が迷うことを防ぎ、希望通りのケアを受けやすくなります。以下のポイントをおさえて進めましょう。

医療に関する希望を明確にする

自分が受けたい医療について、事前に家族や医療関係者に伝えておきましょう。

次のような項目を検討すると安心です。

- 延命措置の希望(たとえば、人工呼吸器の使用や心肺蘇生の希望)

- 希望する治療方針(積極的治療か緩和ケアか)

- 信頼しているかかりつけ医や病院の情報

家族が医療方針の決断をするのって、きっと精神的につらいよね。

そうだよね。本人の希望が無くて家族が方針を決断する時、揉め事になることもしばしばあります。

家族のことを考えて、事前に伝えられると良いですね。

介護方針を決めて計画する

将来的に介護が必要になった場合に備え、以下の点を検討しましょう。

- 希望する介護の形(自宅介護、施設利用、訪問介護サービスなど)

- 介護費用の見積もりと確保方法(年金や保険の活用)

- 家族の負担を減らすためのサポート体制(介護サービスの利用など)

医療・介護保険を確認する

加入している保険の内容を確認し、医療費や介護費用がどの範囲で保障されるかを把握します。

公的な高額療養費制度や介護保険制度なども併せて確認しておくと良いでしょう。

緊急時の連絡先をリスト化する

万が一の際に迅速な対応ができるよう、次の情報をリスト化しておくと便利です。

- 緊急連絡先(家族、近親者)

- 主治医や利用予定の介護施設の連絡先

- 保険会社や契約内容の詳細

【5】住まい・不動産の希望を整理する

自宅や保有する不動産に関して、自分が亡くなった後の取り扱いを考えておくことは、家族の負担軽減に直結します。不動産は価値が大きいだけでなく、相続や売却手続きが複雑になるため、事前に希望を整理しておきましょう。

相続トラブルを避けるためにも、ここは要注意です。

自宅の扱いを決める

以下のようなポイントを考慮して、自宅の扱いを決めておくことが重要です。

- 家族に住み続けてもらう場合:修繕や維持管理の費用をどうするかを検討。

- 売却する場合:相続人同士での意見の相違を防ぐため、売却希望を明記。

- 賃貸に出す場合:賃貸収益の使途や管理者を決めておく。

他の不動産の整理

自宅以外に保有する不動産がある場合、その活用方法や管理についても決めておきましょう。

- 収益物件:家族が管理を続けるのか売却するのかを明確に。

- 農地や遊休地:相続後の利用方法や売却計画を検討。

- 共有不動産:共有者がいる場合、売却や名義変更の希望を記録。

不動産の必要情報をまとめる

不動産の手続きをスムーズに進めるため、次の情報を一覧にまとめておくと便利です。

- 不動産の所在地、登記簿謄本の保管場所

- 固定資産税納付書や評価証明書

- 担当している不動産業者や管理会社の連絡先

- 住宅ローンが残っている場合の契約内容

住まいや不動産に関する希望を事前にまとめておくことで、相続時の混乱や家族間のトラブルを防ぐことができます。

【6】葬儀の希望を考え、お墓の準備をする

葬儀やお墓に関して、最近では多様な選択肢が増えており、自分らしい形を考える人が増えています。

希望がある場合は、考えてまとめましょう。

葬儀の形式や希望を明確にする

葬儀はさまざまな形式があります。

次のようなポイントを考慮し、自分の希望をまとめましょう。

- 葬儀の規模:一般葬、家族葬、一日葬、直葬など

- 宗教や宗派:特定の宗教がある場合はその旨を記載

- 呼んでほしい人:連絡先リストを作成しておく

お墓の種類と希望を具体的にまとめる

お墓についても、自分の希望を整理しておきます。以下のポイントを考慮すると良いでしょう。

- お墓の種類:伝統的な墓地、納骨堂、樹木葬、散骨など

- 跡継ぎの有無:継承する人がいる場合といない場合で選択肢が異なる

- 宗教や予算:宗派のしばりや費用感を考慮

費用の見通しをつけてまとめる

葬儀を上げたり、お墓を建てたりするのもお金がかかります。その費用をあらかじめ考えておくことも重要です。

必要な場合は、以下の点を家族と共有しましょう。

- 費用の目安をリストアップ(葬儀費用、墓地の永代使用料など)

- 希望する費用の支払い方法(預金、保険金の活用など)

生前予約とか生前墓って、先の話だと思ってたけど、準備しておくと安心だね!

そうだね。事前に希望を伝えておくことで、自分も家族も安心して過ごせますよ!

【7】大切な人の連絡先リストを作成する

自分に万が一のことがあったとき、誰に伝えればよいかを明確にしておくことで、連絡する家族の負担も軽減されます。

長い人生の中で築いた関係を大事に振り返りながら、友人の名前や関係性、電話番号やメールアドレス等をまとめてリストを作成しましょう。

家族が知らない友人もいるだろうから、必ず関係性も書いておきたいね。

高校、大学、趣味仲間、昔住んでた家のお隣さん、とかね。

あと最近では、「年賀状じまい」なんて言葉も耳にするね。今回の年賀状で最後にさせてもらいます、という旨を書いて挨拶するような年賀状だね。

送る人は、相手と築いてきた関係性を考えて、近況や感謝を伝えると良いのかもしれないね。

【8】エンディングノートを活用して整理する

終活で整理した資産や医療・介護に関する希望を、エンディングノートにまとめてみませんか?

エンディングノートは、自分の思いや必要な情報を家族と共有するための大切なツールです。

このノートにまとめておくことで、突然の万が一が起きた際にも、家族が何をどうすればいいのか迷わず対応できます。

また、ノートを作成する過程で、自分の意思や希望を再確認できるのも魅力の一つです。

エンディングノートに記入しておきたい主な内容としては以下のようなものがあります:

- 財産情報:銀行口座、不動産、株式、保険など、どこに何があるのか。

- 契約リスト:電気やガス、携帯電話、サブスクリプションサービスなど、解約や継続が必要な契約。

- 医療・介護の意向:延命治療の方針や希望する介護施設など。

- 葬儀・墓に関する意向:葬儀の規模や場所、お墓に関する希望。

- 友人や知人のリスト:訃報を知らせたい人や連絡先。

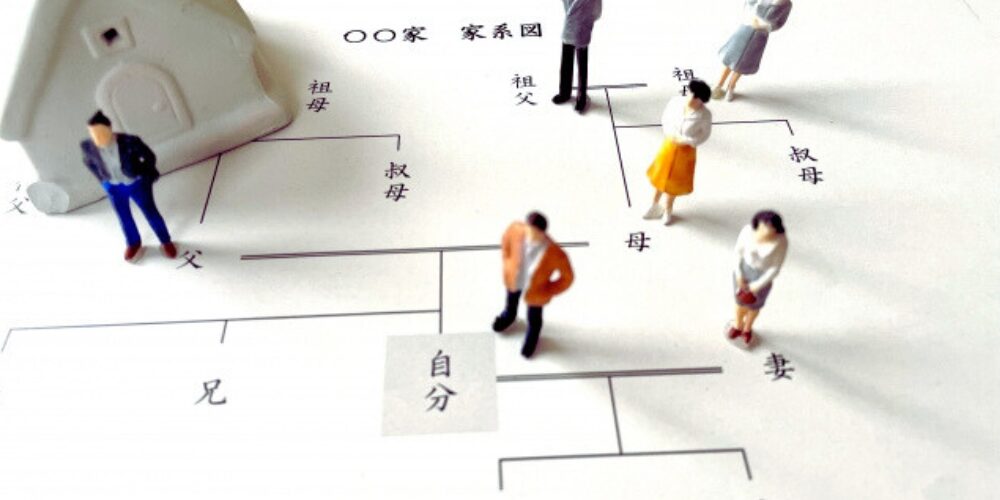

- 家系図:相続人や親族関係を一目でわかるように。

これらの情報を一つにまとめておくことで、家族間での認識の違いを減らし、手続きの際の混乱を防ぐことができます。

さらに、親しい人たちとこれまでの思い出話を共有する良い機会にもなるかもしれません。

エンディングノートは、100円ショップや文具店で手軽に購入できるほか、インターネットから無料のテンプレートをダウンロードすることもできます。

また、保険会社や銀行がサービスの一環として配布している場合もあります。

自分に合った形式を選び、無理なく少しずつ記入を進めてみましょう。

【9】家系図を作り、法定相続人を確認する

終活を進めるうえで、家族や相続人の関係を整理することはとても重要です。そのためには、まず家系図を作成することをおすすめします。家系図を作ることで、法定相続人が誰なのかを明確に把握でき、相続トラブルを未然に防ぐ助けになります。

家系図が必要な理由とは?

家系図を作成すると、以下のような利点があります:

- 法定相続人を特定できる

相続には法律で定められた「法定相続人」が関係します。家系図を作成することで、誰がどの程度の権利を持つのかが明確になります。 - 相続の話し合いがスムーズに進む

関係者全員が分かる状態で話し合いを進められるため、無駄なトラブルを防げます。 - 家族の絆を深める

「この人って誰?」と親戚を見直すきっかけになり、昔の話や家族の思い出話に花が咲くかもしれません。職業や趣味、特徴などを書き込む家系図を作ると、より和やかな雰囲気が生まれます。

家系図の作り方

- 基本情報を集める

まずは家族全員の名前、生年月日、続柄を整理します。戸籍謄本を取り寄せると正確な情報が確認できます。 - 法定相続人を確認する

配偶者や子ども、兄弟姉妹などの相続権がある人を把握し、相続の優先順位を理解します。 - 分かりやすく図にする

紙やアプリを使って家族のつながりを図式化します。最近は、簡単に家系図を作れる無料のツールも多数あります。

家系図を作る際の楽しみ方

家系図は単に法定相続人を整理するだけではなく、家族の歴史を感じるツールとしても活用できます。

- 職業や趣味、好きな食べ物などを書き込むことで、個性豊かな家系図を作成。

- 「この人ってこんなことしてたんだ!」と親戚への理解が深まり、関係が良好になることも。

- 家族全員で昔のアルバムを見ながら作ると、会話も弾みます。

注意点

- 離婚や再婚がある場合

過去の配偶者やその間に生まれた子どもも相続に関わる場合がありますので、漏れがないように確認しましょう。 - 親族との確認を怠らない

家系図に記載する内容について、親族に確認を取るとトラブルを防ぎやすくなります。

家系図を作成することは、終活の大切なステップのひとつです。法定相続人を把握することで、「この人ってどんな人だったんだろう?」という新たな発見も得られ、家族の会話が増えるきっかけにもなります。

次の相続対策や財産整理へとつなげる準備を始めましょう。

【10】相続税対策を始める|生命保険で節税する方法

相続税が心配な方にとって、生命保険を効果的に活用することで、相続税対策に役立てることができます。

特に死亡保険金には「非課税枠」という制度があり、これを使えば相続税の負担を大幅に軽減できる可能性があります。

たとえば、法定相続人が3人いる場合、500万円 × 3人=1,500万円までの死亡保険金が非課税となります。

この非課税枠を利用することで、現金よりも効率よく資産を遺すことが可能です。

さらに、生命保険金は受取人の口座に直接振り込まれるため、被相続人の銀行口座が凍結されていてもすぐに使うことができます。

葬儀費用や納税資金、急な出費にも対応できるのが魅力です。

生命保険で相続税の負担が減らせるなんて、本当なの?どんな仕組みなのかもっと知りたいな!

その通り!生命保険には、相続税対策として非常に役立つ仕組みがありますよ。次で詳しく説明しますね。

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

相続税対策で生命保険を活用しよう

相続税対策を考える際に、生命保険が効果的な手段の一つであることをご存じでしょうか?

死亡保険金には特有の非課税枠が設けられており、相続税の負担を軽減する効果が期待できます。

また、保険金は受取人の口座に直接振り込まれるため、葬儀費用や納税資金としてすぐに活用できるという大きなメリットもあります。

次に、生命保険の死亡保険金が持つ具体的な利点について、非課税枠の仕組みや現金化の利便性などを詳しく見ていきましょう。

生命保険の死亡保険金には非課税枠がある:現金より資産を遺せる

生命保険の死亡保険金は、相続税対策において大きなメリットを持つ財産の一つです。

以下では、非課税枠を活用した相続税の軽減や、その具体的な利点について解説します。

メリット:1| 非課税枠で相続税を軽減

生命保険の死亡保険金には、「500万円 × 法定相続人の人数」という非課税枠が設けられています。

この仕組みを利用することで、現金よりも効率的に資産を遺すことが可能です。

たとえば、相続人が配偶者と子ども2人の合計3人の場合、非課税枠は500万円 × 3人=1,500万円となり、この金額までは税金がかかりません。

メリット:2| 現金化のスピードが早い

被相続人が亡くなると、その名義の銀行口座は凍結され、資金の引き出しには煩雑な手続きが必要になります。

一方で、生命保険の死亡保険金は、保険金受取人の口座に直接振り込まれるため、葬儀費用や納税資金として速やかに活用できるのが特徴です。

メリット:3| 受取人を指定できるため、希望する人に確実に遺せる

死亡保険金は受取人固有の財産とされるため、相続放棄をした場合でも受け取ることが可能です。

また、受取人を自由に指定できるため、特定の相続人や大切な人に確実に資産を遺すことができます。

このように、生命保険の死亡保険金は、相続税対策だけでなく、資産をスムーズかつ効果的に次世代へ引き継ぐ手段として非常に有効です。

生命保険で資産を守る!現金を安全に管理する方法

現金をそのまま手元に残しておくと、詐欺や悪徳商法などの犯罪のターゲットになるリスクがあります。

特に高齢者を狙った詐欺や強盗では、手元の現金が被害を広げてしまうことも少なくありません。

そのため、現金を生命保険に置き換えることで、資産を安全に守る方法を考えてみてはいかがでしょうか?

たとえば、手元の現金をすべて銀行に預けるような感覚で、生命保険の一時払い保険料として預け入れることで、詐欺や搾取のリスクを減らすことができます。

- 詐欺や悪徳商法などの犯罪から資産を守る

現金を生命保険に切り替えることで、手元の現金を少なくすることができます。

これにより、万が一詐欺や不正な請求、押し売りなどの犯罪に巻き込まれた場合でも、手元の現金が少ないことで被害を抑えることが可能です。 - 計画的な資産管理が可能

生命保険を活用することで、資産を効率的に管理する選択肢が広がります。

一部の保険商品では、現金をただ保管しておくよりも資産を増やす仕組みがある場合もあります。

また、資産を守る目的でも利用できるため、自分のニーズに合わせた計画的な管理が可能です。 - 確実に家族へ資産を遺せる

生命保険は受取人をあらかじめ指定できるため、大切な人に確実に資産を遺すことができます。

これにより、家族間でのトラブルや不公平感を防ぐことも可能です。

現金をそのまま手元に置くよりも、生命保険を活用して管理することで、詐欺被害などの犯罪から未然に防ぎながら必要な保障を確保することができます。

これにより、将来の家族の安心を支えるとともに、資産を守る効果も期待できます。

大切な資産をより安全に管理する方法として、生命保険の活用を検討してみてはいかがでしょうか。

終活を始める際によくある質問 Q&A

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

まとめ

終活とは、自分の人生を見つめ直し、これからの生活を安心して楽しむための準備です。

家族への負担を減らし、トラブルを防ぐために、財産や契約の整理、医療・介護の希望の共有、そして葬儀やお墓の準備を進めることが大切です。

また、生命保険を活用することで、相続税対策を効率的に行い、大切な家族に資産をより多く遺すことができます。

これらをエンディングノートにまとめることで、家族が困ることなく対応できる環境を整えられるでしょう。

終活は「まだ早い」と感じるかもしれませんが、早めに始めることで余裕を持って準備ができます。

自分と家族の未来のために、少しずつ進めてみませんか?

終活について困ったことや不安があれば、私たちファイナンシャルプランナーにお気軽にご相談ください。専門的な視点から、あなたに合った解決策を一緒に考えていきます。