相続財産には目に見えるものだけでなく、権利や義務も含まれるため、見落としがちです。

また、相続財産と相続税が課税される財産の範囲が異なる点にも注意が必要です。

この記事では、相続財産に含まれるものや相続税の対象になる財産との違いを解説します。

相続に悩む方や相続税の範囲について知りたい方はぜひご参考ください。

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

相続財産の基本:何が含まれるのか、何が含まれないのか

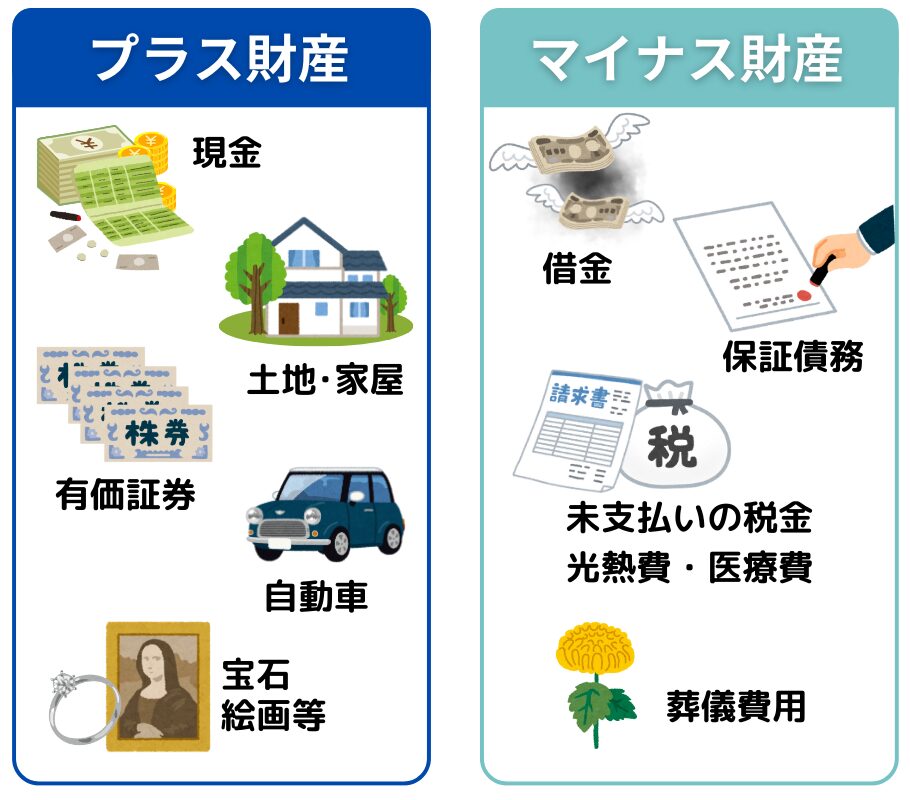

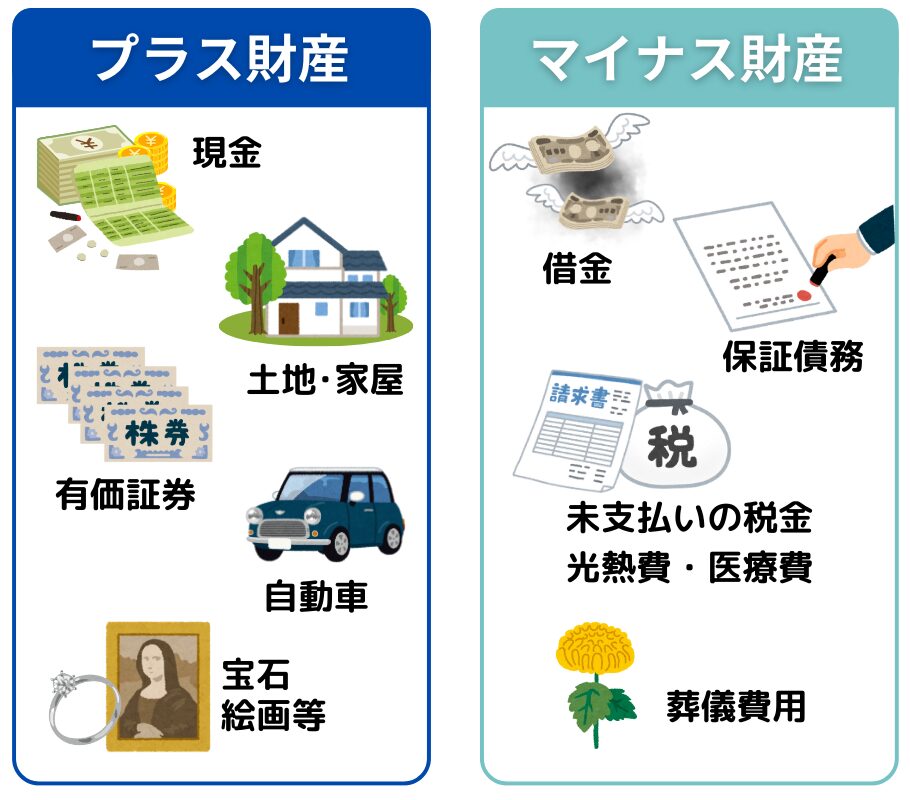

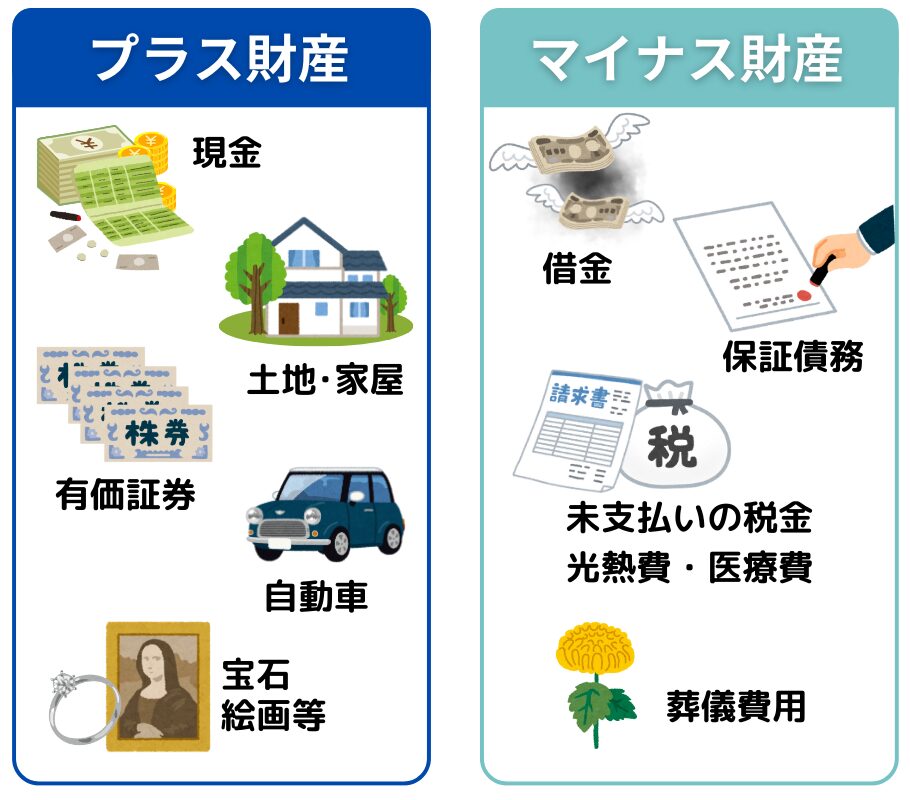

相続財産とは、亡くなった人(被相続人)が持っていた財産や義務のことです。

つまり、死亡時点で所有していたプラスの財産とマイナスの財産すべてが含まれます。

相続財産に含まれるもの:不動産・預貯金やローンや債務も!?

相続財産は、被相続人が亡くなった時点で持っていたすべての権利や義務です(民法第896条)。

具体例として、以下のものが挙げられます。

| プラスの財産の例 | マイナスの財産の例 |

| ・現金や預貯金 ・有価証券(株式、債券、ゴルフ会員権など) ・不動産(土地や建物) ・不動産の権利(借地権や抵当権など) ・動産(自動車、貴金属、骨董品など) ・知的財産権(著作権など) ・被相続人が受け取る予定だった生命保険金 | ・借入金やローン ・未払いの税金や医療費 ・保証債務や損害賠償義務 |

形のない権利や義務も含まれるため、すべてを正確に把握することが大切です。

また、借金などマイナスの財産が多い場合は、相続放棄を検討しましょう。

相続放棄をすれば財産は相続できませんが、借金の返済義務もなくなります。

手続きは家庭裁判所で行い、期限は相続を知った日から3か月以内です。

相続財産にならないもの:死亡保険金・死亡退職金など

相続財産には、被相続人が持っていたすべての権利や義務が含まれますが、一部例外があります。

以下のものは相続財産に含まれません(民法第896条ただし書、897条)。

| 相続財産に含まれない例 |

| ・一身専属の権利や義務(例:年金受給権、親権、国家資格) ・死亡保険金(受取人固有の財産) ・死亡退職金や埋葬料(受取人固有の財産) ・祭祀財産(墓地、仏壇、家系図など) ・香典や弔慰金 ・未支給の公的年金 |

なお、これらが相続財産に該当しなくても、税法上は相続税の対象になる場合があります。

たとえば、死亡保険金や死亡退職金は一定額を超えると課税対象です。

相続財産って、思ったよりいろんな種類があるんだね。でも、相続財産にならないものもあるなんてちょっと複雑だなあ。

そうだね。

さらに、みなし相続財産という特別な仕組みもあるんだよ。

次はその基本と具体例について説明していくね!

みなし相続財産とは?仕組みと具体例を解説

遺産相続には専門用語が多く、わかりづらいと感じる方も多いかと思います。

しかし、重要なことを知らずに進めると、本来受け取れるはずの遺産を見逃してしまうことがあります。

そのため、相続に関する知識を正しく理解しておくことが大切です。

例えば、生命保険金や死亡退職金が該当します。

これらは税法上「相続財産」として扱われ、相続税がかかる場合があります。

この記事では、みなし相続財産の基本と代表的な例について解説します。

内容を理解することで、相続の際に損をしないための知識を得られるはずです。

みなし相続財産の代表例

① 生命保険金

生命保険金は、被相続人が契約者で保険料を支払っていた場合、相続税の課税対象になります。

ただし、法定相続人が受け取る場合は「500万円×相続人の人数」の非課税枠が適用され、一定額まで税金がかかりません。

② 死亡退職金

被相続人が亡くなった後、勤務先から支給される死亡退職金もみなし相続財産に含まれます。

こちらも生命保険金と同様、非課税枠が適用されますが、3年以内に支給が確定したものが対象です。

その他のみなし相続財産

他にも以下のようなものがみなし相続財産として扱われます:

- 定期金の権利:年金や保険金を定期的に受け取る権利。

- 生命保険契約に関する権利:解約返戻金や満期保険金を受け取る権利(掛け捨て保険は対象外)。

- 債務免除:遺言で借金が免除された場合、その金額相当が課税対象。

みなし相続財産の特徴

みなし相続財産は、被相続人が亡くなった後に受け取る財産のことです。

生前の財産ではなく、死亡時に発生するものであるため、法律上「財産」とは少し異なる扱いになります。

具体的な特徴は以下の通りです:

- 相続税の対象になる。

- 相続放棄しても受け取れる(受取人が指定されている場合)。

- 遺産分割の対象外で、受取人の固有財産とみなされる。

みなし相続財産って、普通の遺産とはちょっと違うんだね。

でも、具体的にどう気をつければいいの?

いい質問だね!

みなし相続財産については、特に知っておくべきポイントがあるんだ。

次で詳しく説明するから、一緒に確認してみよう。

みなし相続財産について知っておくべき4つのポイント

みなし相続財産は「相続財産」という言葉が含まれていますが、厳密には通常の相続財産とは異なります。

そのため、扱い方に特有の注意点があります。

ここでは、みなし相続財産について知っておくべき4つの重要なポイントを解説します。

ポイント1| 相続放棄しても受け取れるみなし相続財産

みなし相続財産は、相続放棄をしても受け取ることが可能です。

これは、みなし相続財産が厳密には「相続財産」ではなく、相続をきっかけに発生する財産とされるからです。

例えば、生命保険金や死亡退職金は、受取人が指定されていれば、相続放棄をしていても受け取ることができます。

ただし、被相続人が生前に受け取る予定だった未請求の保険金(例:入院保険やがん保険の未請求分)は、相続財産として扱われます。

このため、相続放棄をした場合には、これらの保険金を請求することはできません。

注意点

相続放棄をすると、生命保険金の「非課税枠」を利用できなくなり、受け取った保険金が課税対象となる場合があります。

非課税枠を活用するには、相続放棄の前に慎重に検討することが大切です。

ポイント2|死亡保険金や死亡退職金は一定額まで非課税

みなし相続財産の中でも、生命保険金(死亡保険金)や死亡退職金は一定額までは非課税となります。

具体的には以下の計算式が適用されます:

生命保険金の非課税枠:500万円 × 法定相続人の人数

死亡退職金の非課税枠:500万円 × 法定相続人の人数

たとえば、相続人が母と子ども2人の合計3人の場合、非課税枠は500万円×3人=1500万円です。

この金額を超えた分だけが相続税の対象となります。

相続人ではない人が生命保険金や死亡退職金を受け取る場合、非課税枠の対象外となるため注意が必要です。

ポイント3| 節税に活用できる生命保険の非課税枠

相続税を減らす方法の一つとして、現金をそのまま相続するのではなく、生命保険を活用する方法があります。生命保険には「非課税枠」があり、この仕組みを利用することで、家族の税負担を軽減できる場合があります。

「どのように活用すればいいの?」と思う方もいるかもしれません。次に、具体例を紹介します。

節税に役立つ生命保険の活用例

現金をそのまま相続すると相続税がかかる場合がありますが、生命保険を活用することで、非課税枠を利用できます。

具体例:

- お父さんが現金1000万円を持っているとします。

- その現金を使って「一時払い終身保険」という保険に加入します。

- お父さんが亡くなったとき、保険金1000万円が相続人(お母さんと子ども1人の2人)に支払われます。

- このとき、非課税枠(500万円 × 2人 = 1000万円)内なので、相続税はかかりません。

このように、現金を保険に変えることで、家族に多くの財産を残しつつ、税金を抑えることができます。

一時払い終身保険を使った相続対策の注意点

一時払い終身保険は、保険料を一括で支払うタイプの生命保険で、非課税枠を最大限に活用しやすいのが特徴です。

また、健康状態によっては加入が難しい保険もありますが、持病があっても加入しやすい商品も存在します。

年齢制限:契約時の年齢が一定以下である必要がある場合があります(例:90歳未満)。

契約内容:受取人や保険金額を適切に設定することで、より効果的な相続対策が可能になります。

持病があっても一時払い終身保険なら加入できる場合もあるんだね!

そのとおり!だから節税対策として活用する人が多いんだ!

ポイント4|みなし相続財産は遺産分割協議の対象外

みなし相続財産は、遺産分割協議の対象になりません。

これは、受取人があらかじめ指定されているため、その人の固有の財産とみなされるからです。

そのため、相続人同士で配分を話し合う必要がありません。

「みなし相続財産」についての基本的なポイントを理解したところで、次に注意すべきなのが『特別受益』です。

これは相続の公平性を保つための重要な仕組みですが、誤解や認識不足がトラブルの原因になることもあります。

ここからは、特別受益の具体例や影響について詳しく見ていきましょう。

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

特別受益に注意!公平な相続を保つための基礎知識

相続では、遺産を公平に分けるために「特別受益」という仕組みがあることをご存じですか?

これは、生前に特定の相続人が受けた支援や贈与だけでなく、遺言による遺贈など、特別な利益が対象になることもあります。

「特別受益って何?」「どんな場面で関係してくるの?」と思った方も多いかもしれません。

この仕組みを理解しておかないと、相続を進める中でトラブルになることも。

ここでは、特別受益の具体例や注意すべきポイントについて詳しく解説します。

特別受益とは?相続の公平性を保つための仕組み

特別受益とは、相続人の中で特定の人が被相続人から特別な利益を受け取っていた場合、その分を相続財産に加えた上で遺産の分配を行う仕組みです。

この制度は、他の相続人との間で相続の公平性を保つことを目的としています。

特別受益の対象は、生前の支援や贈与だけでなく、死亡時に発生する特定の利益も含まれる場合があります。。

特別受益の具体例と対象になるケース

1. 生前に受けた援助や贈与

・結婚や住居購入のための資金援助(婚姻時の持参金や住宅資金贈与など)

・事業の開業資金や運営資金の提供

・生前贈与された不動産や多額の現金

2. 死亡時に受け取る特定の利益

・多額の生命保険金

生命保険金の中でも、被相続人が保険料を負担し、受取人が特定の相続人である場合、保険金の金額が相続財産として考慮されることがあります。これにより、他の相続人との間で遺産分配の公平性を保ちます。

これらは特別受益として考慮され、遺産の配分に影響を与えます。

特別受益が相続財産に与える影響

特別受益が認められる場合、その受益分を相続財産に加えた「みなし相続財産」を基準に遺産分割を行います。

たとえば、以下のように計算されます:

【特別受益の基本的な計算方法】

被相続人の遺産総額(例:2000万円)

特定の相続人が受け取った特別受益(例:500万円)

みなし相続財産:【相続開始時の財産】+【特別受益とされる生前贈与額】

2000万円 + 500万円 = 2500万円

この2500万円を相続人全体で分ける形で計算します。

この計算により、特別受益を受けた相続人が不公平に多く受け取ることを防ぎます。

特別受益が問題になるケースと解決方法

特別受益が問題になるのは、相続人間で意見の食い違いがある場合です。

たとえば、

- 生前に贈与された金額が明確でない

- 特別受益に該当するかどうかで争いが生じる

こうした場合、家庭裁判所で遺産分割調停や審判が行われることがあります。

トラブル回避!特別受益に備える3つのポイント

特別受益をめぐるトラブルを避けるには、以下の点を事前に確認しておくことが重要です:

- 生前贈与があった場合は、内容や金額を記録しておく

- 被相続人が遺言書を作成し、特別受益分を明確にする

- 相続人間での話し合いを事前に行う

特別受益は、相続の公平性を保つための仕組みですが、誤解や認識不足によってトラブルの原因になることがあります。相続をスムーズに進めるためにも、特別受益の内容を事前に確認し、必要に応じて専門家に相談することをおすすめします。

特別受益って、ちょっと難しいけど、ちゃんと知っておかないとトラブルになるんだね!

そうだね!

ところで、生命保険には死亡保険金だけじゃなく、他にも相続財産として扱われるものがあるんだよ。次で詳しく見てみよう。

死亡保険金以外は?生命保険の給付金が相続財産に含まれる場合

生命保険といえば、まず思い浮かぶのは死亡保険金かもしれません。

でも、それだけが全てではありません!

実は、生命保険には他にも相続財産として扱われるケースがあり、それが相続手続きや課税に大きく関わることがあります。

たとえば、個人年金や未請求の医療保険金はどう扱われるのでしょうか?

死亡保険金と一緒に受け取る保険金の課税は?

これらをしっかり理解しておくと、相続の際の負担や混乱を減らすことができます。

次に、それぞれの具体例を挙げながら詳しく見ていきましょう。

個人年金保険の年金受給権と相続税の扱い

個人年金保険では、被保険者が亡くなった場合に遺族が年金受給権を取得することがあります。

その際、保険料を負担した人の立場によって課税内容が異なります。

| 被保険者が保険料を負担していた場合 | 相続税が課税されます。 |

| 別の人が保険料を負担していた場合 | 所得税や住民税が課税される場合があります。 |

課税対象の判断は、被保険者、保険料負担者、年金受給権取得者の関係性によって決まるため、正確な確認が必要です。

入院保険やがん保険の未請求保険金の相続財産としての扱い

入院保険やがん保険に未請求の保険金がある場合、それも相続財産として扱われることがあります。

これは、被相続人が生前に発生した医療費や治療費に対応する保険金で、まだ請求されていないものが該当します。

未請求保険金の注意点

① 請求できるのは相続人

未請求分の保険金は、相続人が保険会社に請求することで受け取ることができます。

被相続人が亡くなった場合、その保険金の請求権は相続人に移ります。

② 課税の対象になることもある

受け取った保険金は相続財産に含まれるため、相続税が課される場合があります。

具体的な課税ルールは、保険金の金額や相続財産全体の額に応じて異なるため、注意が必要です。

③ 治療途中でも請求可能

入院保険やがん保険の請求は、「治療が終わってから」と思い込んでいる方も多いですが、実際には治療の途中でも請求が可能です。

例えば、入院中の費用や一時金などは早めに受け取れる場合があります。

保険会社に確認することで、必要なサポートを受けられる可能性があります。

死亡保険金と未請求保険金を一緒に受け取る場合の課税ルール

死亡保険金と同じ契約に付随する入院保険やがん保険の未請求分を、死亡保険金と一緒に受け取るケースもあります。この場合、それぞれの保険金の課税ルールが異なるため、分けて考えることが重要です。

死亡保険金

みなし相続財産として扱われ、法定相続人が受け取る場合は非課税枠(500万円×相続人の人数)が適用されます。

入院保険やがん保険の未請求分

相続財産として扱われ、相続税が課される場合があります。

入院保険とか、治療が終わってからじゃないと請求できないと思ってたけど、途中でもできるんだね!早めに相談したほうが良さそう!

その通り!請求方法や課税ルールも大切だから、死亡保険金と未請求の保険金を分けて確認しておくと安心だよ。

リビング・ニーズ特約による生前給付金の特徴と税務上の取り扱い

リビング・ニーズ特約は、被保険者が医師から「余命6か月以内」と診断されたときに、死亡保険金の一部または全部(上限3,000万円)を生前に受け取れる仕組みです。

この給付金は「生前給付金」と呼ばれ、税金の扱いにも特徴があります。

リビング・ニーズ特約の税務上の取り扱い

リビング・ニーズ特約で受け取る生前給付金には、以下のような税務上の特徴があります:

所得税・住民税は非課税

生前給付金は法律上「非課税所得」に該当するため、所得税や住民税はかかりません。

相続税がかかる場合がある

生前給付金を受け取った後、使い残しが相続時に預金として残っている場合、その金額は相続財産として課税対象になることがあります。

【例1】:医療費や生活費にすべて使い切った場合、相続財産には含まれません。

【例2】:一部が残り、預金として相続時に残存している場合、その残額が相続税の対象となります。

リビング・ニーズ特約を利用する際の注意点

- 給付の条件:医師から余命6か月以内と診断されること。

- 給付金の金額:死亡保険金の一部または全部(上限3,000万円)。

- 受取人:基本的に被保険者本人。代理請求人(配偶者など)が受け取ることも可能。

- 特約保険料:不要(主契約の保険料に含まれています)。

生命保険に関連する財産は、死亡保険金以外にも相続財産として扱われるケースがあります。

それぞれのルールを理解し、適切に対応することが重要です。

生命保険っていろいろな仕組みがあるんだね。

積立型の保険も相続でどうなるのか、気になるなぁ。

そうだね。積立型の保険には、相続における特別な特徴があるんだ。

次で詳しく見ていこう。

積立型生命保険の相続で注意すべきポイントとは?

積立型の生命保険は、貯蓄性のある保険として多くの方に利用されています。

被相続人が積立型保険を保有していた場合、その解約返戻金や満期保険金が相続財産として扱われるケースがあります。具体的な取り扱いについて見ていきましょう。

解約返戻金は相続財産になる?取り扱いの基本

積立型保険の大きな特徴の一つが、解約時に返戻金が支払われることです。被相続人が保険を解約する前に亡くなった場合、その解約返戻金相当額が相続財産として計上されます。

ポイント

解約返戻金は、被相続人が生前に支払った保険料の一部が返金されるもの。

相続財産に含まれるため、相続税の課税対象となる。

保険契約の内容によって返戻金の額が異なるため、詳細は保険会社に確認することが必要です。

満期保険金の課税ルールと注意点

積立型保険の満期保険金は、保険期間が満了したときに支払われる金額です。

被相続人が満期を迎える前に亡くなった場合、その保険金は「みなし相続財産」として扱われます。

課税の仕組み

被相続人が保険料を支払っていた場合:相続税の課税対象。

保険料負担者が別の人の場合:所得税や住民税が課税される場合も。

保険契約内容に基づく判断が必要なため、保険会社に確認することが重要です。

積立型の保険って、解約返戻金とか満期保険金とか、思ったよりいろいろあるんだね。どんな場合に注意が必要なんだろう?

そうだね。次のQ&Aでは、積立型保険を含む相続や生命保険に関するよくある質問をまとめているから、一緒に確認してみよう!

相続財産に関するよくある質問

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

まとめ

相続財産と生命保険の取り扱いについて理解を深めることで、相続手続きがスムーズに進み、トラブルを防ぐことができます。相続財産には現金や不動産だけでなく、生命保険金やみなし相続財産が含まれる場合があり、それぞれ異なる課税ルールや取り扱いが適用されます。

特に、非課税枠の活用や積立型保険の取り扱いなど、生命保険を相続対策に役立てる方法は多岐にわたります。

相続に不安がある方は、専門家に相談しながら準備を進めることで、安心して財産を次世代に引き継ぐことができるでしょう。