相続では、「どの財産を誰にどれだけ渡すか」を巡って悩むケースが多く見られます。

例えば、被相続人が「この家は特定の人に引き継いでもらいたい」や「この人には多めに財産を渡したい」と考えることがあります。

しかし、その一方で他の相続人が「もっと公平に分けてほしい」と感じることも少なくありません。

こうした意見のすれ違いで、遺留分を巡るトラブルにつながることがあります。

遺留分とは、簡単に言うと法律で定められた最低限の相続分のことで、特定の相続人が全く財産を受け取れない事態を防ぐための制度です。

この記事では、遺留分の基本を押さえたうえで、生命保険を活用した遺留分対策の方法を具体的にご紹介します。

ファイナンシャルプランナー

ファイナンシャルプランナー相続トラブルを避けるためのヒントとして、ぜひ最後までお読みください。

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

※弊社ほけんの王様 LINEに遷移します。

遺留分とは?まずは基本を押さえよう

相続では、亡くなった人(被相続人)が「遺言書」を使って、自分の財産を誰にどのように分けるかを自由に決めることができます。

しかし、特定の相続人が全く財産を受け取れない場合、不公平だと感じることがあります。

このような事態を防ぐために法律で定められているのが「遺留分」です。

遺留分

配偶者や子どもなど一部の相続人に保障された、被相続人の財産のうち最低限の取り分を受け取る権利のことです。

例えば、被相続人(財産を残す人)の財産が1,000万円だった場合を考えてみましょう。

相続人が子ども2人だけの場合、法律で定められた遺留分は財産の2分の1、つまり500万円です。

相続財産の金額=遺留分ではないんだね!

この500万円を、2人の子どもが平等に分け合うため、1人あたり250万円がそれぞれの遺留分となります。

遺留分(いりゅうぶん)とは、たとえ遺言書や亡くなった人(被相続人)の希望で財産の分け方が決められていても、相続人が法律で守られた取り分として受け取ることができる権利です。

遺留分が認められる相続人とは?

遺留分が認められるのは、兄弟姉妹以外の法定相続人に限られます。

具体的には以下の人々が対象となります。

- 配偶者

- 子ども、孫などの直系卑属

- 親、祖父母などの直系尊属

兄弟姉妹に遺留分は無いんだね。

遺留分の割合と計算方法

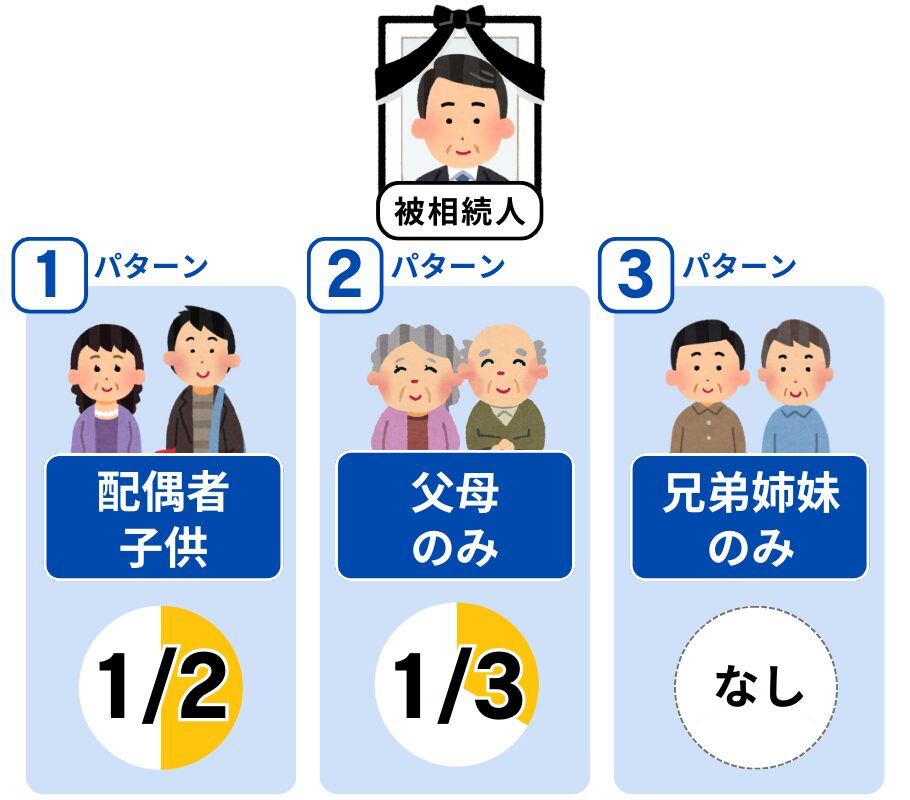

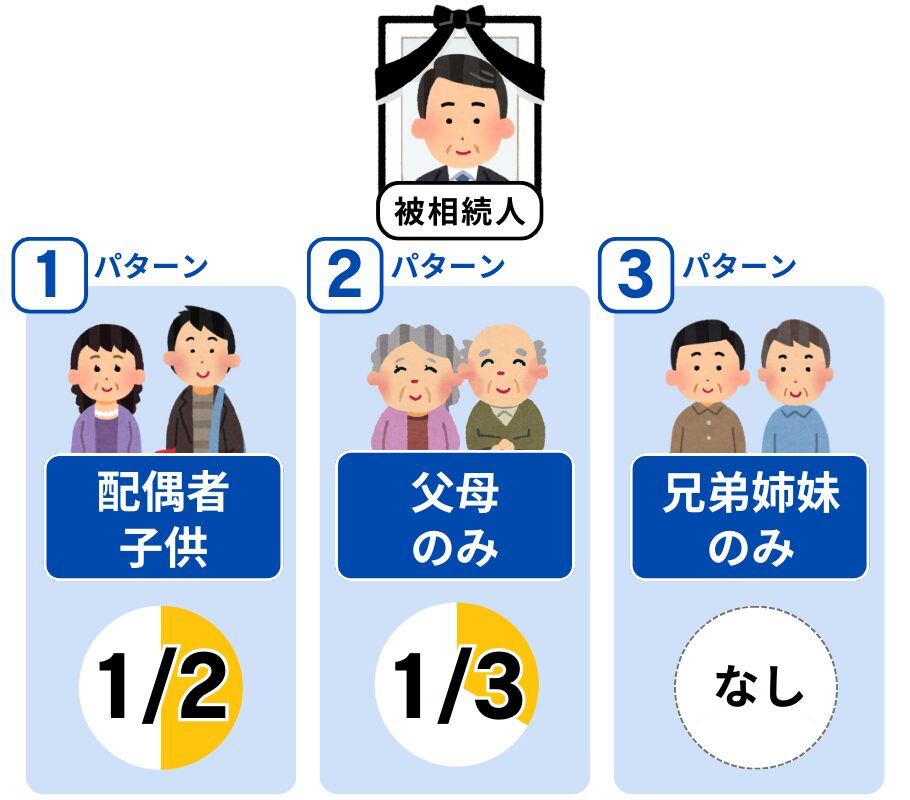

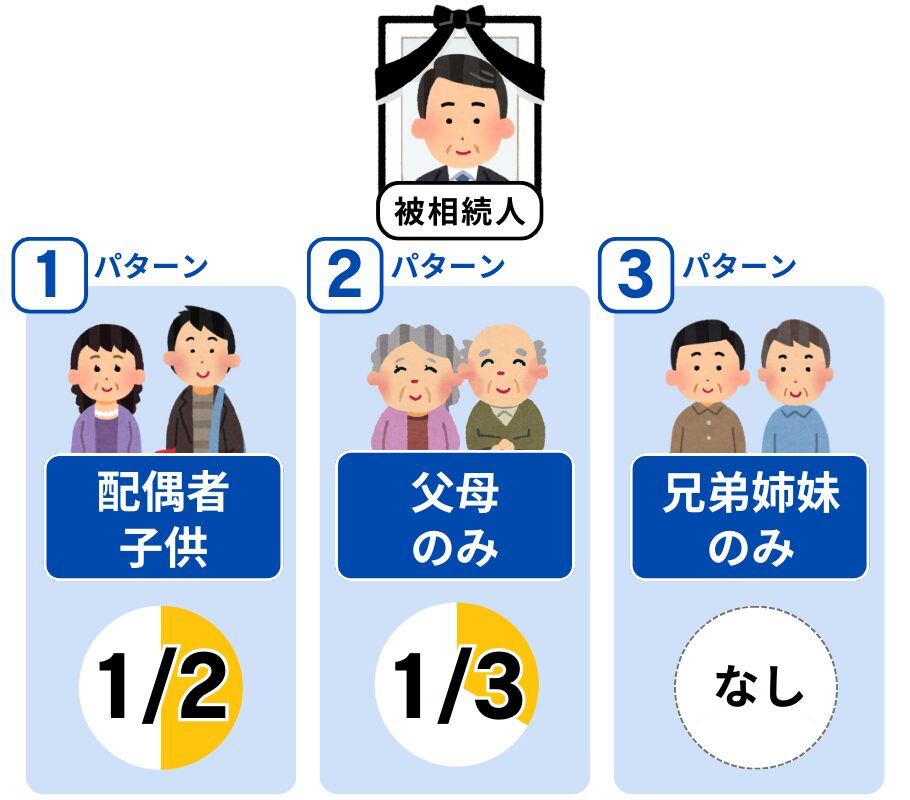

遺留分の割合は、誰が相続人となるかによって異なります。

| 相続人 | 遺留分 |

|---|---|

| 配偶者や子ども | 相続財産全体の1/2(配偶者と子ども全員分の合計) |

| 親のみ | 相続財産全体の1/3(親が2人いた場合は2人分の合計) |

| 兄弟姉妹のみ | 遺留分はなし |

被相続人と相続人の関係性によって変わるんだね!

また、各相続人の遺留分は、それぞれの法定相続分を基準に割り振られます。

例として、配偶者と子ども1人が相続人の場合、次のように計算されます。

配偶者の遺留分

相続財産の4分の1(相続財産全体の2分の1 × 法定相続分2分の1)

子どもの遺留分

相続財産の4分の1(相続財産全体の2分の1 × 法定相続分2分の1※)

※子どもの法定相続分は配偶者:子ども全員=1:1のため、子ども全員で2分の1です。

子どもが複数人いる場合、この2分の1を均等割りをします。

遺留分は法定相続分の割合を基に計算されますが、相続人の組み合わせによって異なります。

遺留分割合を早見表にまとめました。

| 相続人の構成 | 相続財産全体の 遺留分割合 | 各相続人の遺留分割合(相続財産全体のうちの割合) | |||

|---|---|---|---|---|---|

| 配偶者 | 子ども | 親 | 兄弟姉妹 | ||

| 配偶者のみ | 2分の1 | 2分の1 | – | – | – |

| 配偶者と子ども1人 | 2分の1 | 4分の1 | 4分の1 | – | – |

| 配偶者と親 | 2分の1 | 3分の1 | – | 6分の1 | – |

| 配偶者と兄弟姉妹 | 2分の1 | 2分の1 | – | – | なし |

| 子どものみ | 2分の1 | – | 2分の1 | – | – |

| 親のみ | 3分の1 | – | – | 3分の1 | – |

| 兄弟姉妹のみ | なし | – | – | – | なし |

なんか、ちょっと難しそう・・・。

全体の遺留分割合と相続する人数が関係しているよ!

一般的なケース:配偶者と子ども2人が相続人の場合

相続人が複数いる場合、遺留分は等分されます。

例えば、配偶者と子ども2人が相続人の場合、遺留分は下記のとおりです。

配偶者の遺留分:相続財産の4分の1

(全体の2分の1 ×法廷相続分 2分の1)

子ども1人あたりの遺留分:相続財産の8分の1

(全体の2分の1 ×法定相続分 2分の1 × 子どもの人数分の1)

※ここでは子どもの人数は2人

遺留分を巡るトラブルの原因とは?

相続では、亡くなった人(被相続人)や財産を受け取る人(相続人)それぞれに、自分の希望や考えがあります。

しかし、それを実現しようとすると、他の相続人や親族との間でトラブルが起こることが少なくありません。

被相続人の想い

「前妻の子どもには財産を渡したくない」

「子どもたちが揉めないようにしたい」

「全財産を配偶者に残したい」

相続人の想い

「この家に住み続けたい」

「介護を頑張った分、多くもらいたい」

「生前に親をサポートしたから、それに見合った財産を受け取りたい」

それぞれの想いはどれも理解できるものですが、これらが重なり合うと、遺留分を巡るトラブルに発展するケースがあります。「自分の希望を叶えたい」という気持ちが、結果的に他の相続人の不満につながってしまう恐れがあります。

生命保険を活用した遺留分対策

遺留分を巡るトラブルを防ぐための効果的な方法の一つが、生命保険の活用です。

生命保険を使うことで、被相続人の希望を叶えつつ、相続人同士の争いを回避しやすくなります。

生命保険が相続トラブルにも役に立つんだね!

生命保険は、次のような効果をもたらすため、遺留分対策として非常に有効です。

- 被相続人の希望を実現できる

保険金受取人に指定すれば、特定の相続人に直接現金をのこすことができます。 - 相続財産の分配をスムーズにする

不動産のように現金化しにくい財産を残した場合でも、生命保険金を使えば、遺留分請求に対応しやすくなります。

生命保険に加入して、受取人を特定の相続人に指定しておくと、相続が発生したときに生命保険金はその受取人の固有の財産として直接支払われます。

この生命保険金を使えば、他の相続人から「遺留分を支払ってほしい」と請求された場合に現金で対応したり、財産の分け方をスムーズに進めたりすることができます。

たとえば、相続財産が不動産ばかりの場合、不動産を相続する人を生命保険金の受取人にしておくと、他の相続人に遺留分を支払うための現金を確保できます。これによって、不動産を売らなくても済み、相続に関するトラブルを防ぐことができるのです。

不動産の評価額は遺留分に大きく影響する

相続財産の中で多くの割合を占めるのが、家や土地などの不動産です。

日本では「家を買って自分のものにする」ことが一般的とされてきたこともあり、財産のほとんどが不動産で、預貯金が少ないケースもよく見られます。

不動産は評価額が高くなることが多いため、相続の際に現金が不足していると、遺留分の支払いに対応できず、不動産を売却せざるを得ないケースが発生することがあります。

えっ!家を手放さないといけないの!?

そうならないために、しっかり確認しよう!

以下に、具体的な事例を見ながら、このような問題がどのように発生するのかを説明します。

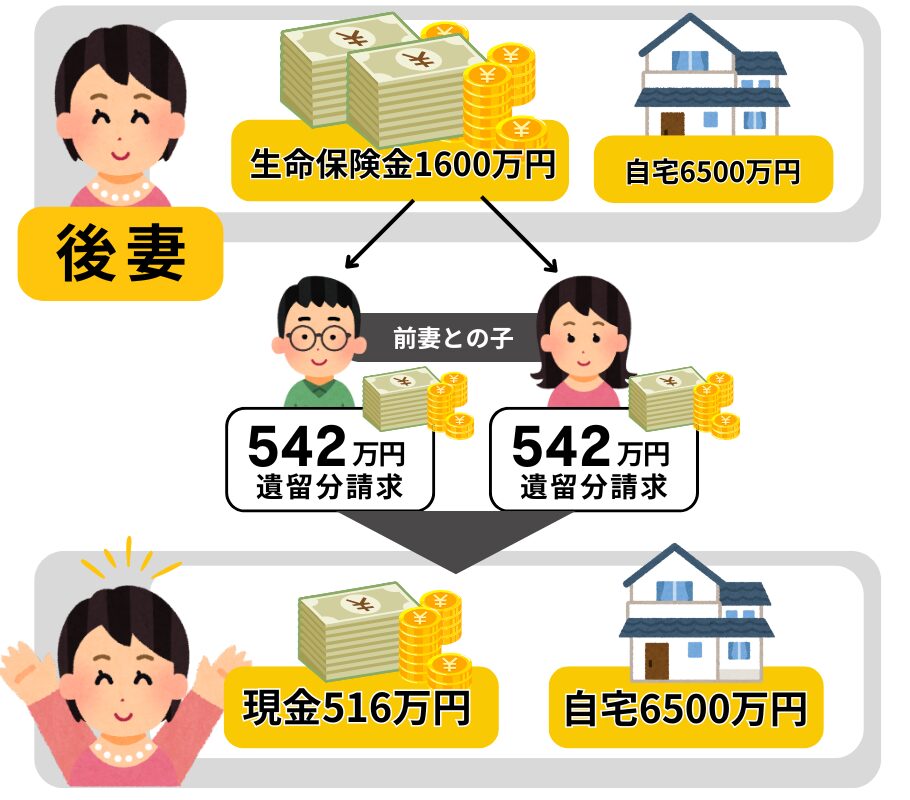

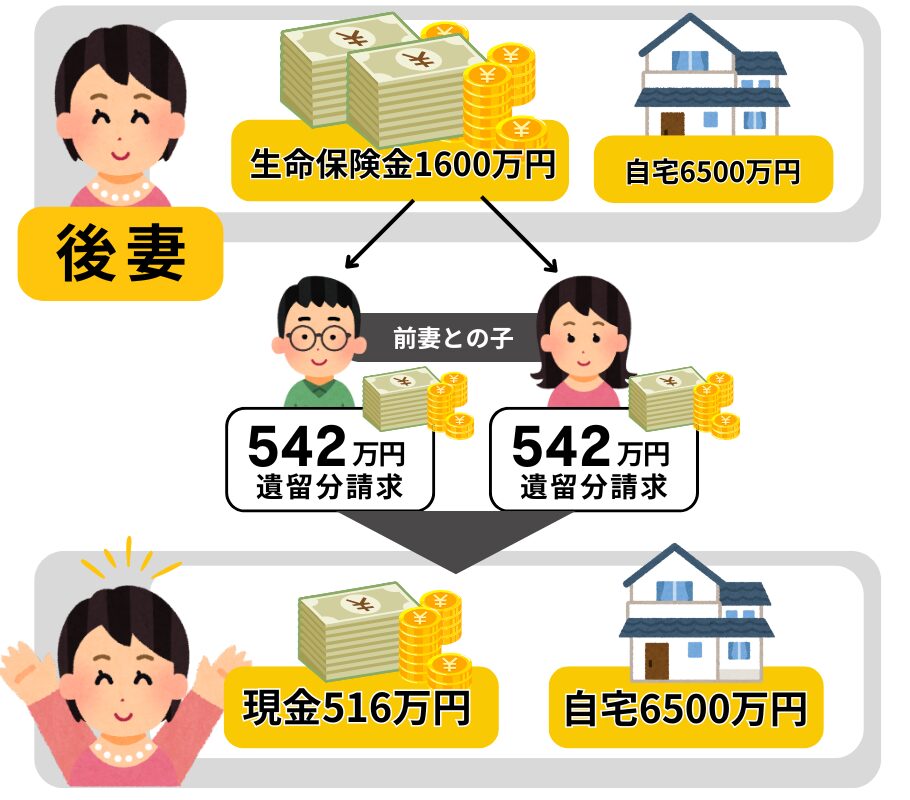

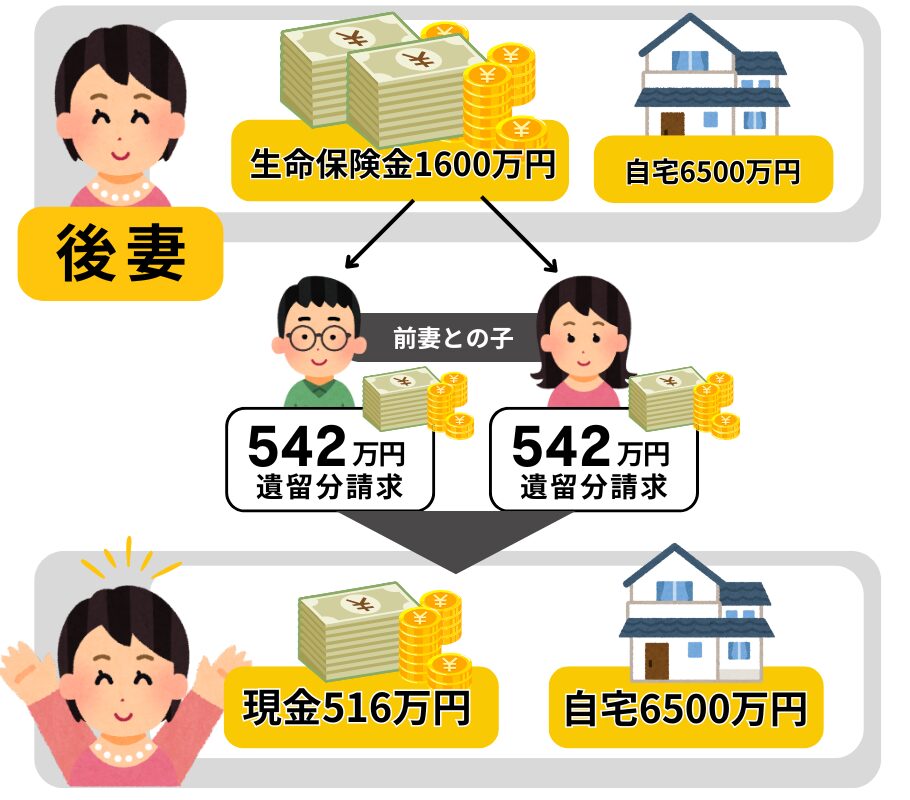

【事例】後妻に全財産を残したい夫:離婚歴がある場合

家族構成:夫(被相続人)と後妻と子供1人の3人暮らし

夫の背景:離婚歴があり、前妻との間に子ども2人がいる

財産内容:時価6,500万円の自宅(土地・建物)と、預貯金1,600万円の合計8,100万円

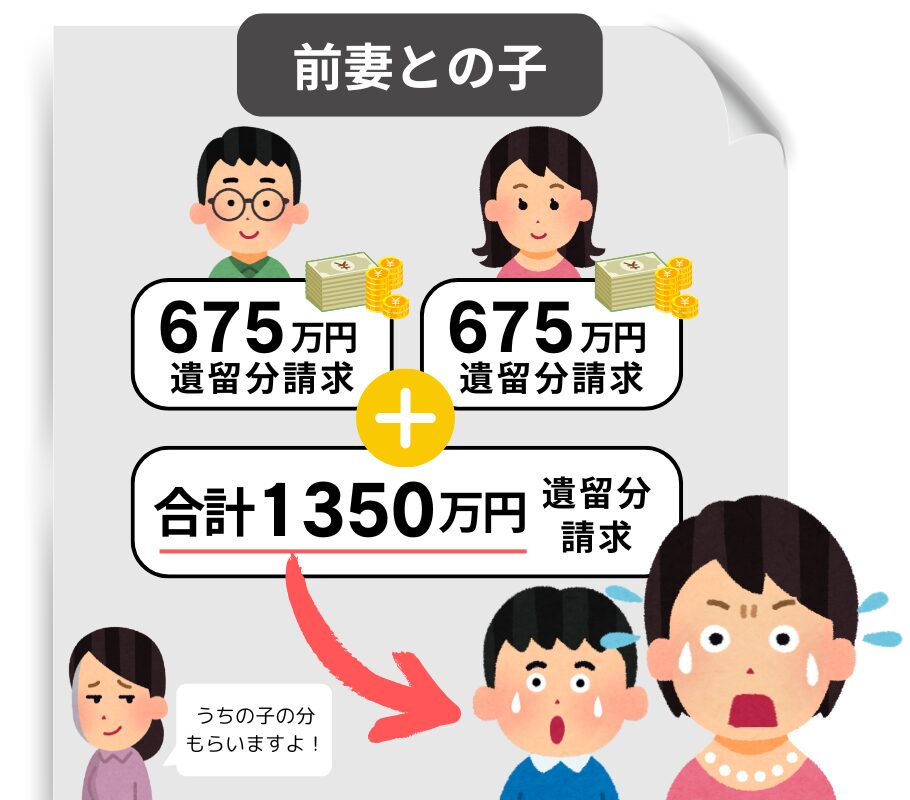

夫は「一緒に住んでいる妻と子の2人にすべての財産を相続させたい」と考えていますが、前妻の子どもたちからの遺留分請求が心配です。

それはたしかに心配だね。

今まで、あまり連絡を取り合っていない人とお金の話をするのでトラブルになりやすいですよね。

遺留分請求の計算例とそのリスク

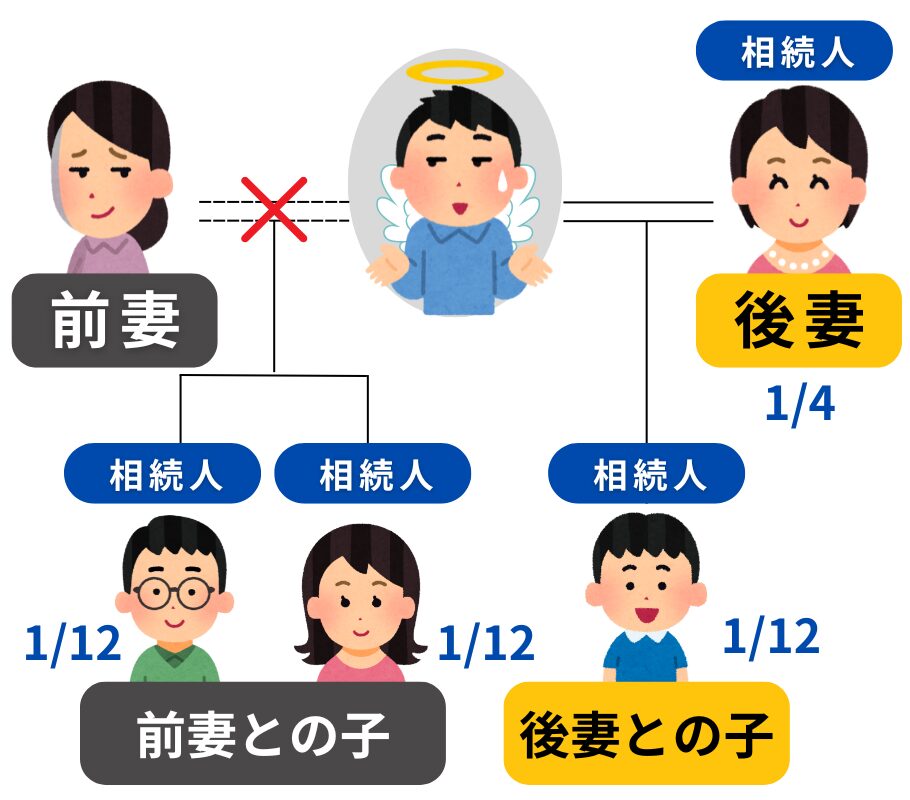

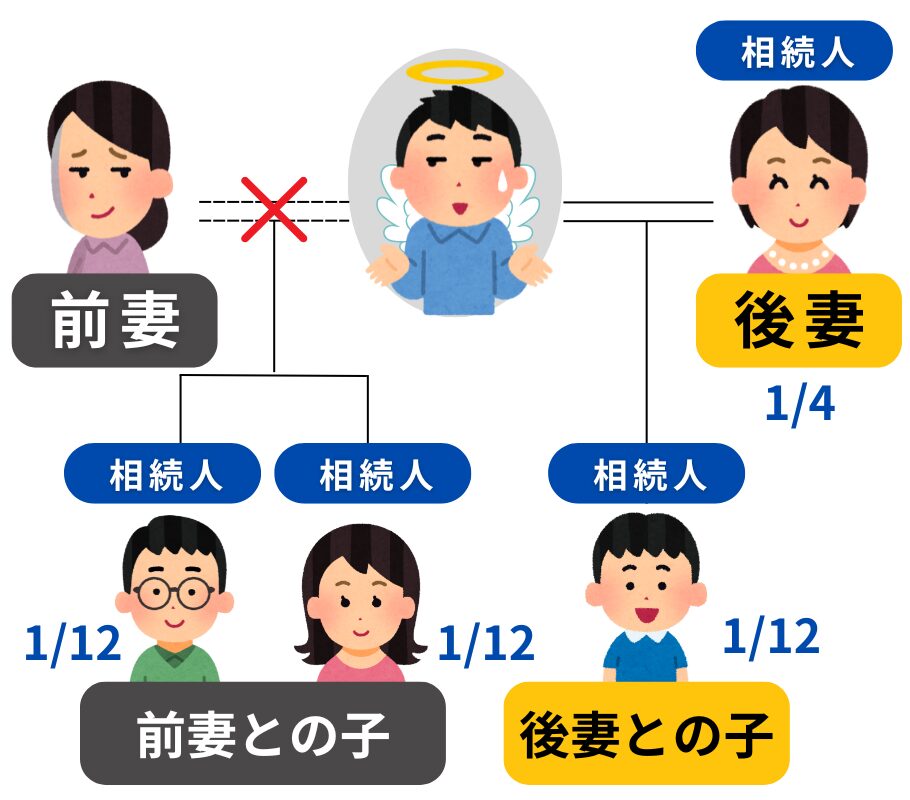

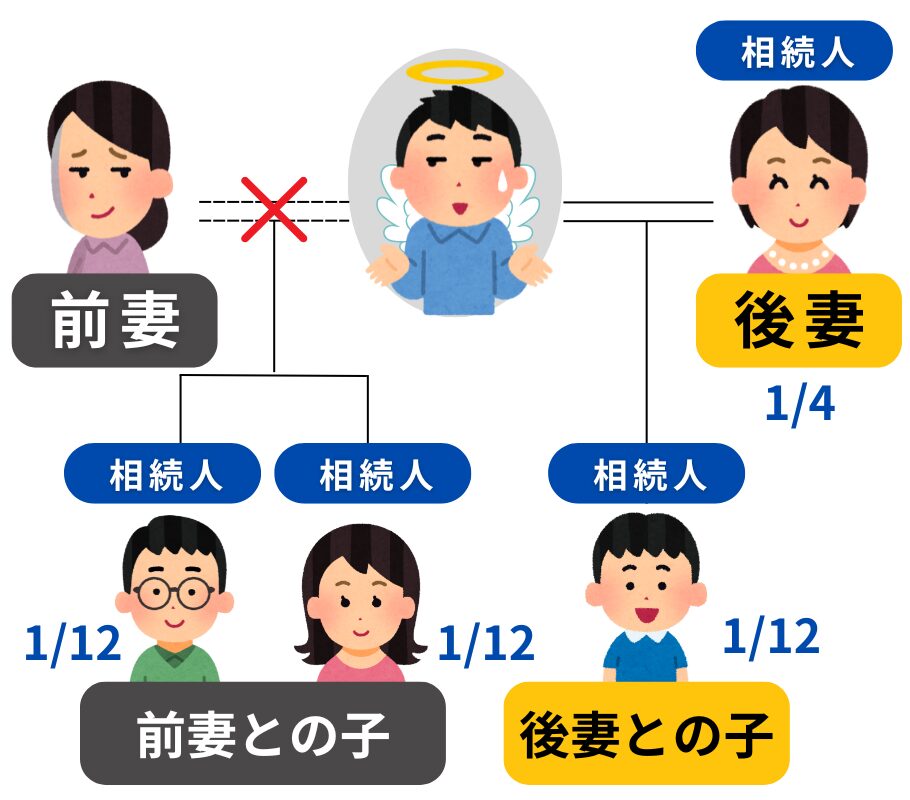

このケースでは、現在の妻とその間に生まれた子、そして前妻の子ども2人の計4人が相続人となります。

遺留分を計算すると、前妻の子ども2人のそれぞれの遺留分は、総財産の12分の1ずつとなります。

これは次のように算出されます。

子ども1人あたりの遺留分割合

法定相続分(6分の1)× 遺留分割合(2分の1)=12分の1

子ども1人あたりの遺留分請求額

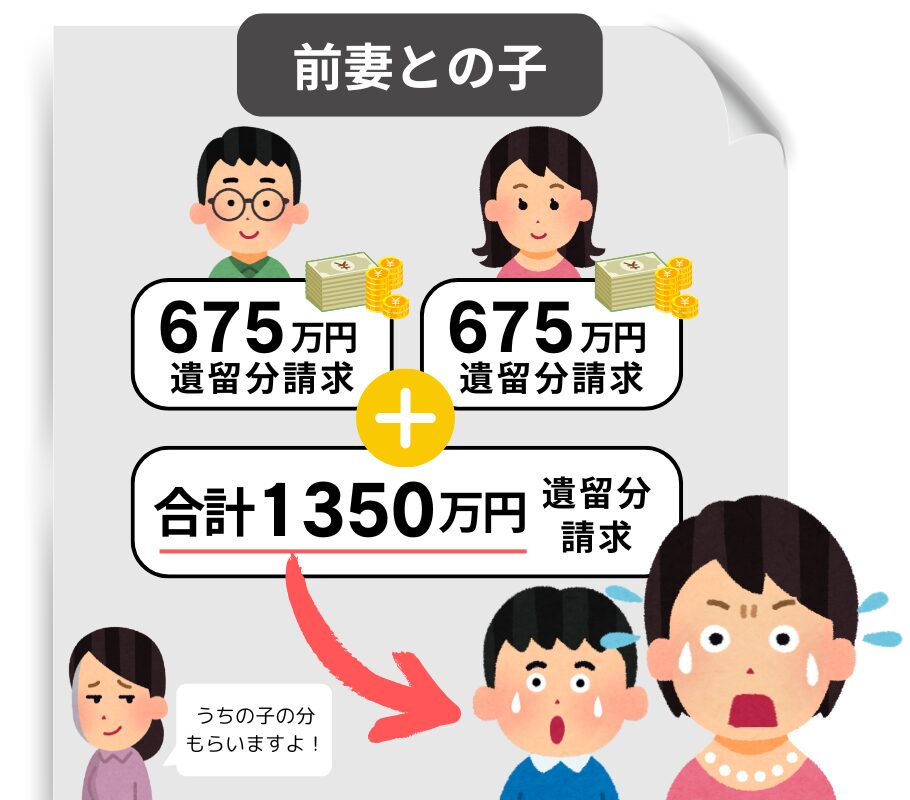

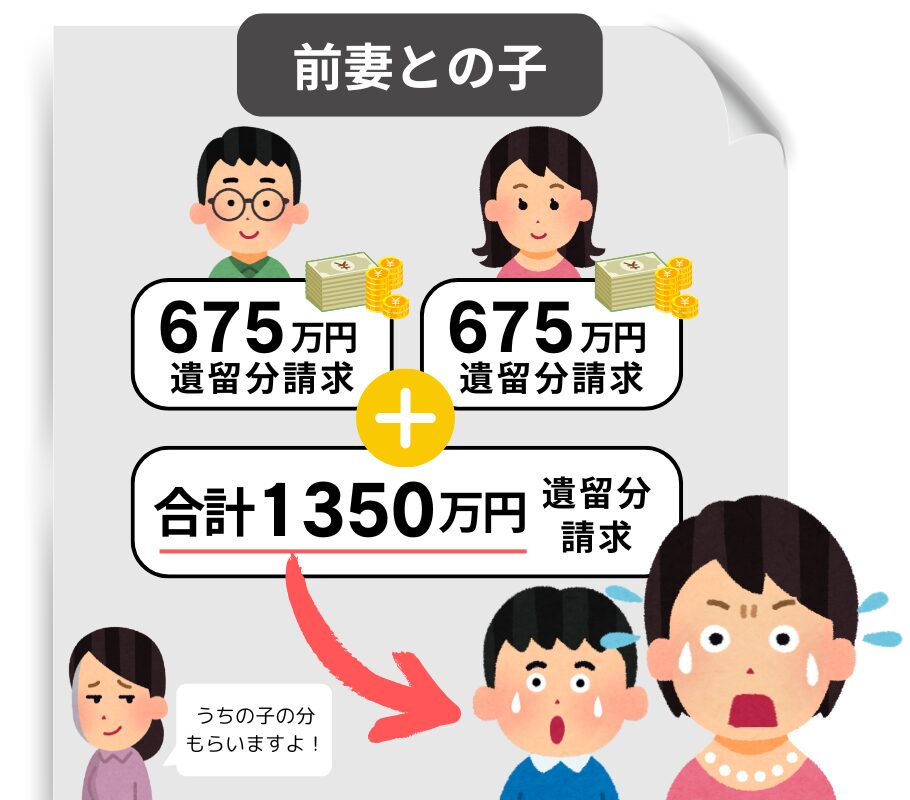

総財産8,100万円 × 12分の1 = 675万円

つまり、妻は相続開始後、前妻の子どもたち2人からそれぞれ675万円の遺留分請求を受けるリスクがあります。

法定相続人が「現在の妻(配偶者)」と「実子」、そして「前妻の子2人」の合計4人の場合、たとえ妻と実子だけに相続させたいと考えて遺言書を作成しても注意が必要です。

遺産分割を進めるには「遺産分割協議書」への捺印が必要になります。

この協議書には、法定相続人全員の署名と押印が求められます。

そのため、前妻の子2人にも必ず通知され、協議の内容が知られてしまうことになります。

不動産が遺留分請求への対応を難しくする:住む家を失う可能性

妻が相続で自宅を受け取り、そのまま住み続けたいと考えている場合でも、預貯金などの金融資産が少ないと、遺留分の請求があった際に対応が難しくなる可能性があります。

その結果、自宅である不動産を手放さなければならなくなる場合も考えられます。

住む家がなくなるのは困るね・・・。

不動産はすぐに現金化できるわけではなく、売却までに時間がかかるうえ、市場の状況によっては予定よりも低い価格で手放さざるを得ないリスクもあります。

妻にとっては、住む場所を失うだけでなく、経済的にも大きな負担となるでしょう。

住む家を守るために生命保険を活用

こんな問題を防ぐには、大事な家を守りながら、生命保険を使って現金を準備する方法を考えることが大切です。

たとえば、生命保険を利用すれば、遺留分を請求されたときに現金で支払うことができるので、家を売らずに済む可能性が高まります。

生命保険は、遺留分のトラブルを避けながら、家を守るための強い味方になります。

次のセクションでは、生命保険を使った具体的な対策例について詳しく説明します。

遺留分の問題で困らないためのヒントを見ていきましょう。

遺留分トラブルを未然に防ぐための具体策を見ていきましょう。

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

生命保険を活用した遺留分対策:遺産総額を減らす

相続対策として効果的なのが、以下の条件で生命保険を契約する方法です。

| 保険契約者 | 被相続人(財産を残す人) |

| 被保険者 | 被相続人(財産を残す人) |

| 受取人 | 後妻 |

この方法により、遺留分を巡るトラブルを未然に防ぐことが可能です。

生命保険を活用するメリット

生命保険は、受取人の固有の財産として扱われます。

そのため、遺産分割の対象とはならず、相続財産にも含まれません。(最判昭和40年2月2日)

その結果、以下のような効果が期待できます。

- 相続財産を減らすことができる

現金を生命保険に組み替えることで、相対的に相続財産を減額できます。 - 遺留分の請求額を抑えられる

相続財産が減るため、遺留分も少なくなります。

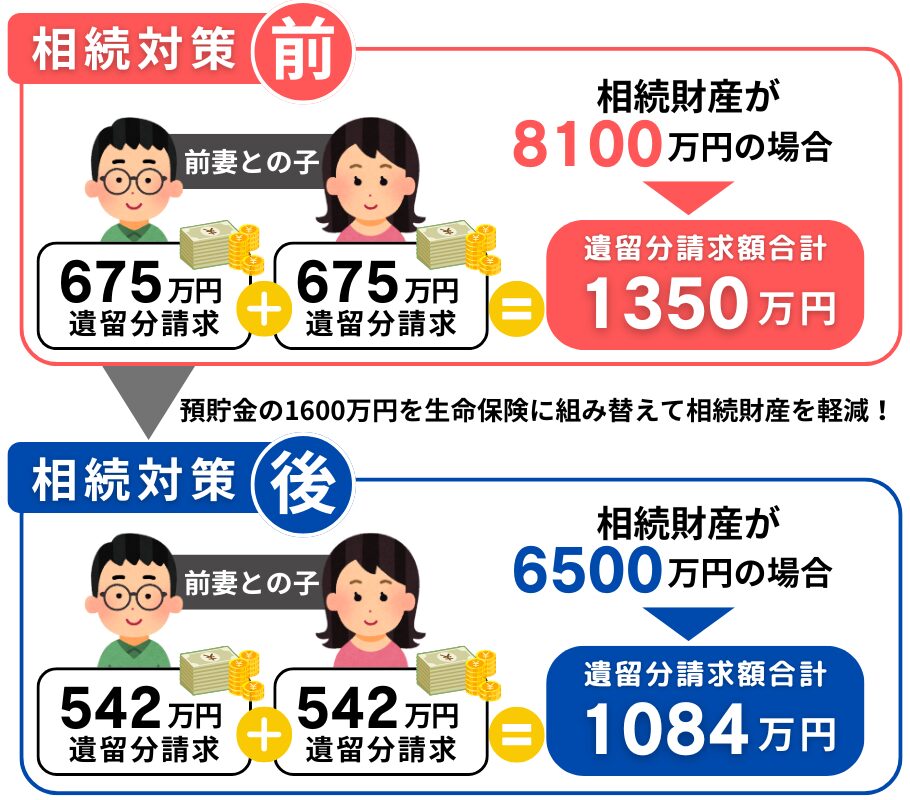

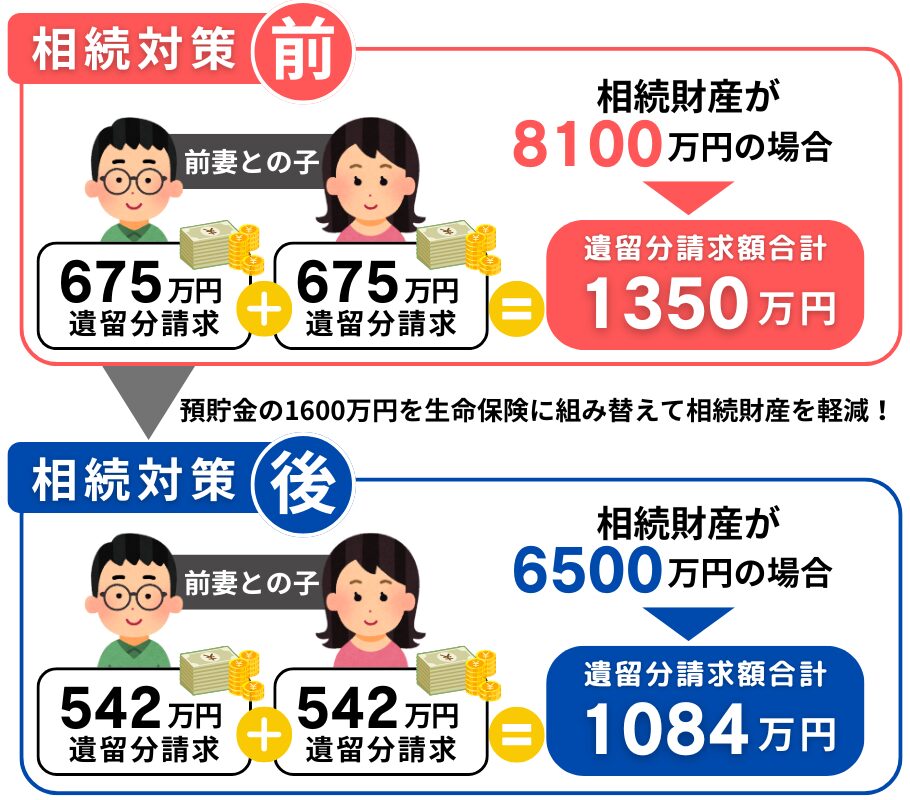

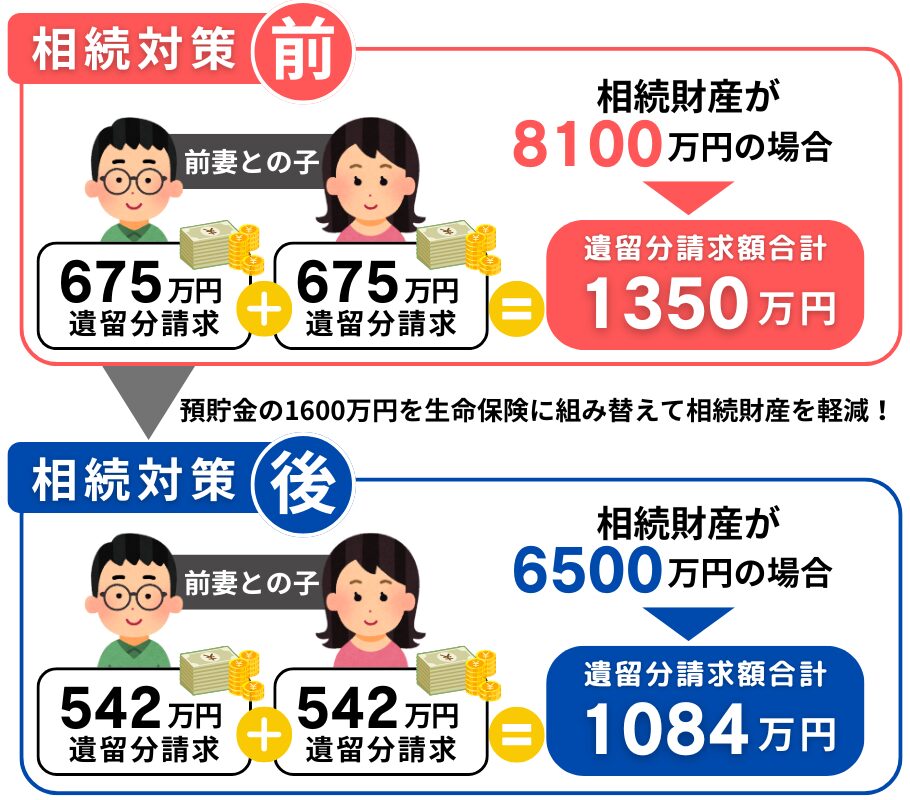

【事例】生命保険で遺留分を軽減したケース

先ほどの事例を使って考えてみましょう!

財産内容:6,500万円の自宅と1,600万円の預貯金

生命保険に組み替える金額:1,600万円

受取人:後妻

この場合、預貯金の1,600万円という現金を生命保険に組み替えることで、

相続財産は6,500万円の自宅のみとなります。

その結果、前妻の子ども2人それぞれの遺留分は次のように減額されます。

遺留分割合:6,500万円 × 12分の1 = 542万円(1人あたり)

もし生命保険を活用しなかった場合、前妻の子どもたち全員から遺留分を請求された場合、

後妻は総額1,350万円(1人あたり675万円×2人分)を支払う必要があります。

しかし、生命保険を活用すれば、遺留分請求額を1,084万円(542万円×2人分)に抑えることができます。

死亡保険金で遺留分の支払い:家を失わずに済む

生命保険を活用すれば、受取人である後妻が生命保険金の1,600万円を固有の財産として受け取ることができます。

この保険金を使うことで、遺留分を支払う際に自己資金をほとんど使わずに対応することが可能です。

これなら、家を手放さずに遺留分を支払うことができるね!

そうだね!

保険金を活用して遺留分に対応すれば、不動産を売らずに済むよ。

遺留分を請求されても、保険金から充当することができるので、不動産はそのまま相続することが出来ます。

遺留分を見越して生命保険を組むことで、老後の生活に必要な資産を守ることができます。

生命保険は有効な相続対策

金融資産が少なく、遺留分を支払う余裕がない場合、生命保険を活用することは非常に有効な対策です。

現金を生命保険に組み替えることで、トラブルを回避しながら、相続人それぞれの権利を調整できます。

遺留分対策を考える際は、専門家に相談しながら計画を立てることをおすすめします。

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

【注意】生命保険には非課税限度額がある

生命保険を活用する際には、非課税限度額に注意が必要です。

先程の事例では、預貯金の1,600万円を全額生命保険に組み替えることができましたが、非課税枠を超える部分には相続税が課税される可能性があります。

生命保険の非課税枠とは?

生命保険の非課税枠は、法定相続人1人あたり500万円です。

この額に法定相続人の人数を掛けた金額が、非課税限度額になります。

たとえば、事例のように法定相続人になりうる人が4人(後妻と子、前妻の子ども2人)いる場合

非課税限度額=500万円 × 4人(法定相続人) = 2,000万円

そのため、このケースでは1,600万円を生命保険に設定しても非課税限度額の範囲内ですが、仮に2,500万円を設定した場合、超過分の500万円は相続税の課税対象となります。

なるほど!法定相続人になりうる人が何人いるか把握する必要があるんだね!

死亡保険金の受取人が複数いる場合は?

今回の事例では受取人が妻1人でしたが、生命保険の受取人が複数人いる場合は、各人の受け取る金額に応じて非課税枠が分配されます。

たとえば、2,000万円の保険金を妻と前妻の子ども1人で受け取る場合、それぞれの受取額に応じて非課税額も按分されます。

生命保険を活用する際のポイント

生命保険は遺留分対策として非常に有効ですが、非課税限度額を超えると税負担が増える可能性があります。

事前に非課税枠を確認し、適切な金額設定を行うことが重要です。

非課税限度額を上手に活用することで、生命保険をさらに効率的な相続対策として活用できます。

相続の計画を立てる際には、税制の仕組みも考慮して最適なプランを作りましょう。

生命保険の活用が行き過ぎると特別受益になる場合も

「それなら、財産のすべてを生命保険に組み替えたらどうなるの?」と考える方もいるかもしれません。

たしかに、生命保険は契約に基づいて受取人の固有財産として扱われ、遺産分割の対象にはなりません。

しかし、保険金の額が遺産全体に対して極端に多くなると、特別受益として扱われる可能性があるため注意が必要です。

えっ、保険金にもそんなリスクがあるんだ!

そう。だから、適切な額でバランスを取ることが大事なんだよ。

特別受益の対象になるケース

特別受益とは、一部の相続人が被相続人から他の相続人よりも特別に多くの利益を受けていた場合に適用される制度です。

この制度は、相続人同士の公平を図ることが目的とされています。

最高裁の判例では、次のように示されています:

「相続人同士の不公平が到底是認できないほど著しい場合、生命保険金が特別受益として扱われることがある」

たとえば、生命保険金が他の相続人が受け取る財産に比べて圧倒的に多い場合、不公平とみなされる可能性があります。

その結果、生命保険金の一部が「特別受益」として相続財産に持ち戻される(相続財産総額に加算される)ことがあり、想定していた相続計画が崩れてしまうこともあります。

それじゃあ、せっかくの対策が台無しになっちゃうね。

適切な相続対策を考えるために

生命保険を活用して遺留分対策や税務対策を行うことは有効ですが、過剰になりすぎるとトラブルの原因になり得ます。専門的な知識を持った司法書士や税理士、ファイナンシャルプランナーに相談しながら、適切なプランを立てることをおすすめします。

まずは気軽に相談できるファイナンシャルプランナーに話を聞いてみるといいね!

そうだね。自分で悩むより、専門家の意見をもらったほうが安心だよ。

相続を考える第一歩は専門家への相談から

生命保険は遺留分対策や税務対策として非常に有効な手段ですが、特別受益や税金などの問題も考慮しなければなりません。そのため、まずは専門家に相談することが重要です。

特に、相続全体を考慮したバランスの取れた対策を行うには、ファイナンシャルプランナー(FP)のような専門家のサポートが役立ちます。FPは、相続財産全体を整理し、生命保険の適切な活用方法や遺留分のリスクを踏まえたアドバイスを提供します。

相続でお悩みの方は、まず気軽にFPに相談してみてはいかがでしょうか?

生命保険を含めた相続対策の第一歩として、専門家の知識を活用することで、安心して相続を進められるようになります。

相続を考える第一歩として私たちを利用してください!

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

生命保険を活用した遺留分対策に関するよくある質問

まとめ:生命保険を活用した遺留分対策で相続を円滑に

遺留分を巡る相続トラブルは、多くの家族にとって避けたい課題です。この記事で解説したように、生命保険を活用することで、現金を迅速に用意し、遺留分請求に対応することができます。

特に不動産を中心とした相続では、保険金を活用することで、家を守りつつ公平な財産分配が可能です。

さらに、生命保険の非課税枠を活用することで、一定額までの保険金が非課税となり、相続税の負担を軽減できます。

生命保険金は相続財産には含まれず、遺留分の計算基準からも外れるため、遺留分の請求額を抑える効果があります。ただし、保険金が遺産全体に対して極端に多い場合、特別受益として扱われ、遺産分割協議の対象となる可能性があるため注意が必要です。

これらを考慮し、契約時には適切な保険金額を設定することが重要です。

相続対策でお悩みの際は、ぜひ私たち専門家にご相談ください。

おひとりおひとりに最適な相続対策を一緒に考え、サポートいたします。