Kさん

Kさん「父が亡くなって兄弟で遺産分割をすることになりました。

私は長年父の介護を続けてきたのに、他の兄弟と同じように遺産を分けるのが当たり前なのでしょうか」

「実家の店を継ぐために、若い頃から無給同然で働いてきました。

親の財産が増えたのは自分の頑張りもあったはずです。

なのに他の兄弟と相続分が一緒というのは納得できません」

大切な家族が亡くなられた後の相続では、深い悲しみとともに遺産分割という現実的な問題に直面します。

特に、被相続人のために他の相続人よりも多くの時間や労力、金銭的な負担を捧げてきた方は、「自分の頑張りは相続の際にきちんと評価されるのだろうか」という切実な思いを抱くことがあるでしょう。

この記事では、相続における寄与分という制度について、わかりやすく解説します。

どのような貢献が寄与分として認められ、相続分に影響を与える可能性があるのか、その条件や具体的な事例、実際に主張するためのステップまで、専門知識がない方にもご理解いただけるよう丁寧にご説明します。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

相続における寄与分の基本概念

寄与分とは何か?

例えば、長年にわたり両親の介護を一身に引き受けてきた場合や、家業を無給同然で手伝い続けて財産が増えた場合、借金を肩代わりして自宅を守った場合などが該当します。

もし寄与分という制度がなければ、特別な努力や貢献は法的に評価されず、他の相続人と全く同じ割合で遺産を分けることになってしまいます。それでは頑張った人が報われない不公平な結果になりかねません。

そこで民法では、寄与分の制度を設け、特別な貢献をした相続人がその貢献度に応じて相続分を増やせるようにしています。これは相続人間の実質的な公平を保つための大切な仕組みです。

寄与分制度は相続トラブルを防ぐ

日本は世界でも有数の超高齢社会であり、介護を必要とする高齢者が増加しています。

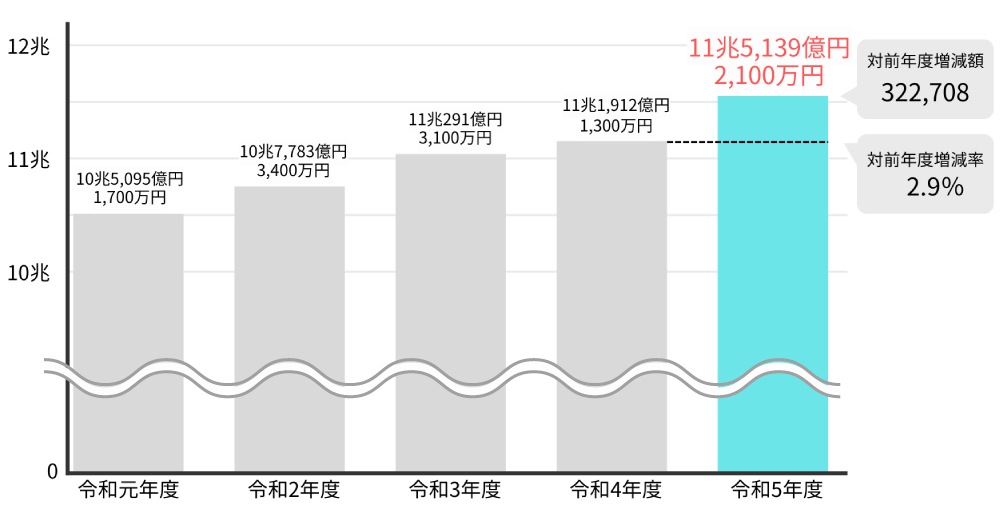

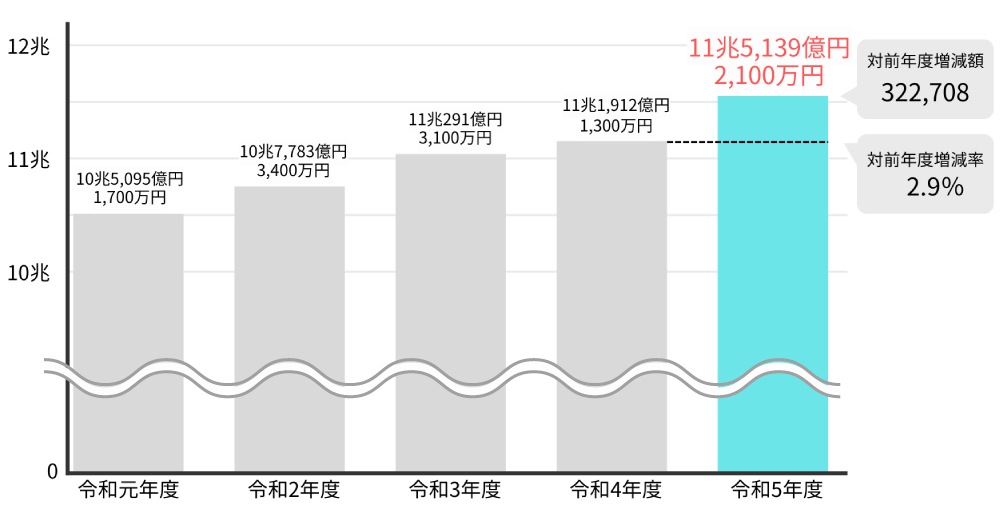

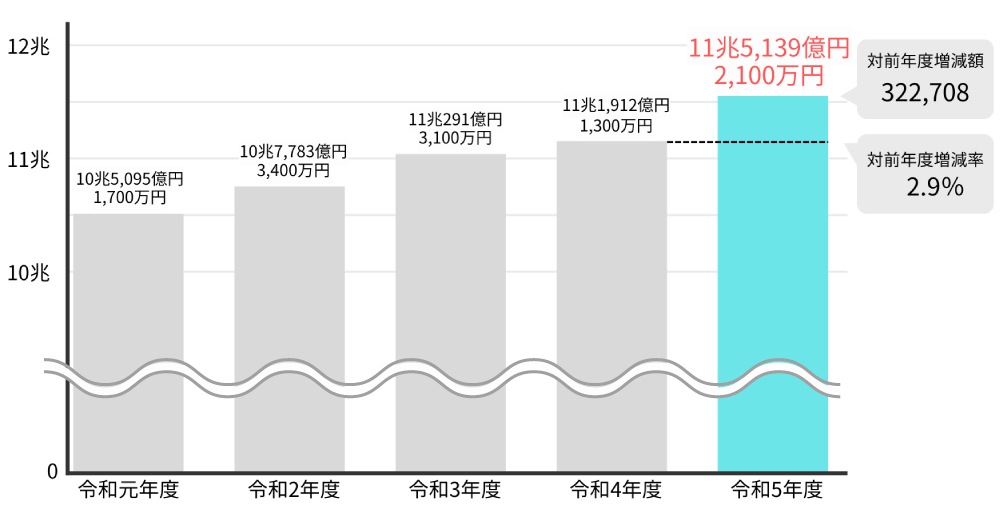

厚生労働省 令和5年度 介護給付費等実態統計の概況によると、2023年度の介護費用総額は約11兆5139億円に達しました。

費用額累計の年次推移

注:費用額とは審査月に原審査で決定された額であり、保険給付額、公費負担額及び利用者負担(公費の本人負担額を含む)の合計額である。市区町村が直接支払う費用(償還払い)は含まない。

要介護認定者数も増加傾向にあり、令和6年3月時点で約700万人に迫っています。

このような状況下で、家族による介護の負担は依然として大きく、特定の相続人にその負担が集中することも少なくありません。

献身的な介護は、高額な介護施設の利用やヘルパーの依頼を避けることにつながり、結果として被相続人の財産の維持に大きく貢献することになります。

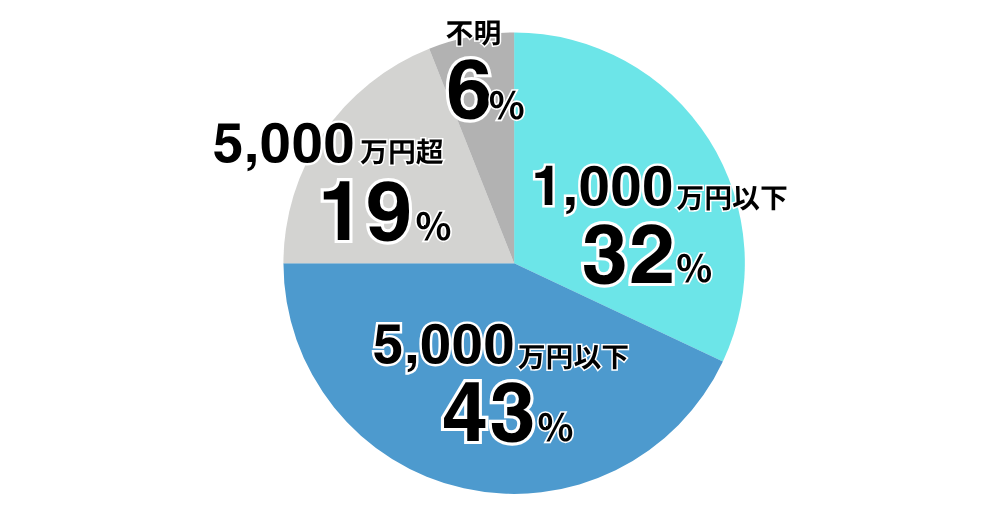

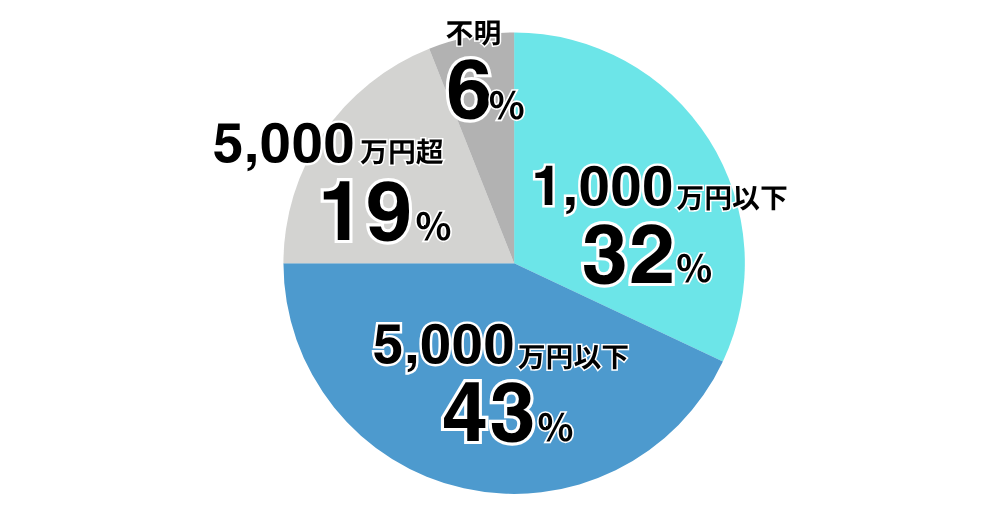

一方で、相続は「争続」と揶揄されるほど、親族間でのトラブルが発生しやすい場面でもあります。

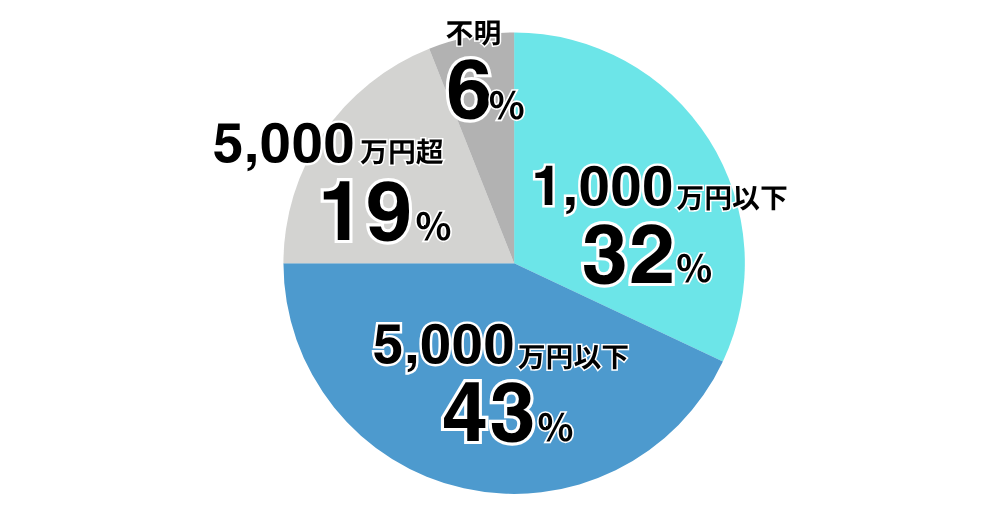

家庭裁判所に持ち込まれる遺産分割事件の件数は年々増加しており、これらの紛争の多くは遺産総額が5000万円以下の一般的な家庭で発生しています。

相続の争いってお金がある家庭に多い問題何だと思ってた!

実際はそうでもなんです。

寄与分制度は、このような社会背景の中で、相続における公平性を実現し、紛争を未然に防ぐ重要な役割を担っています。

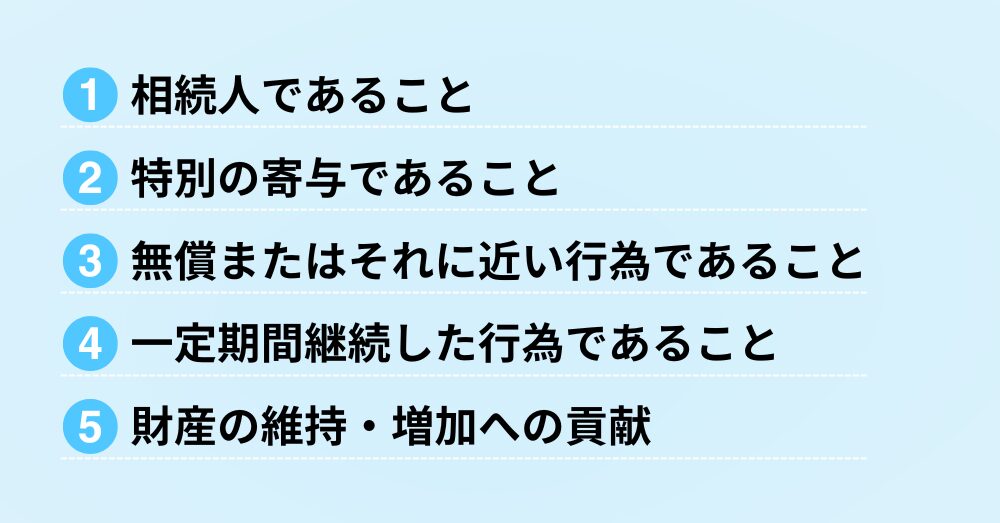

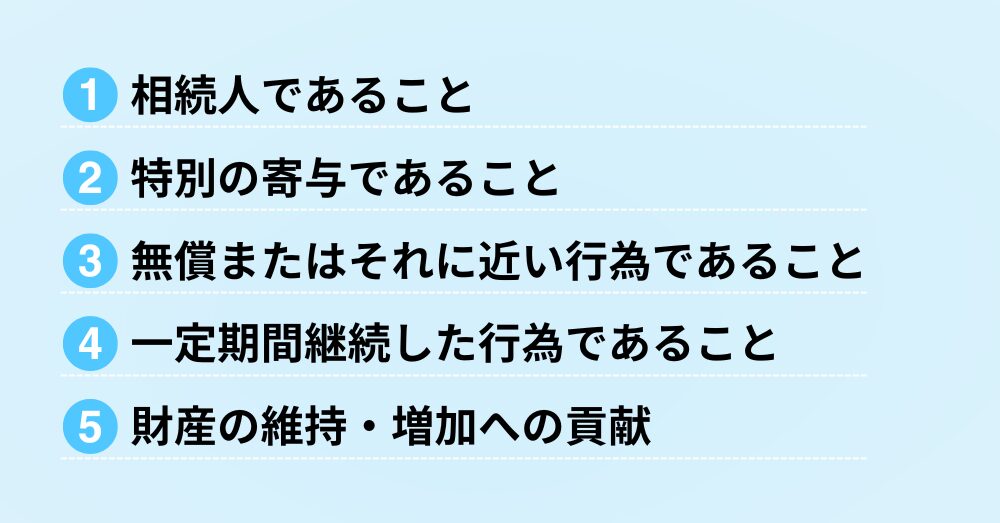

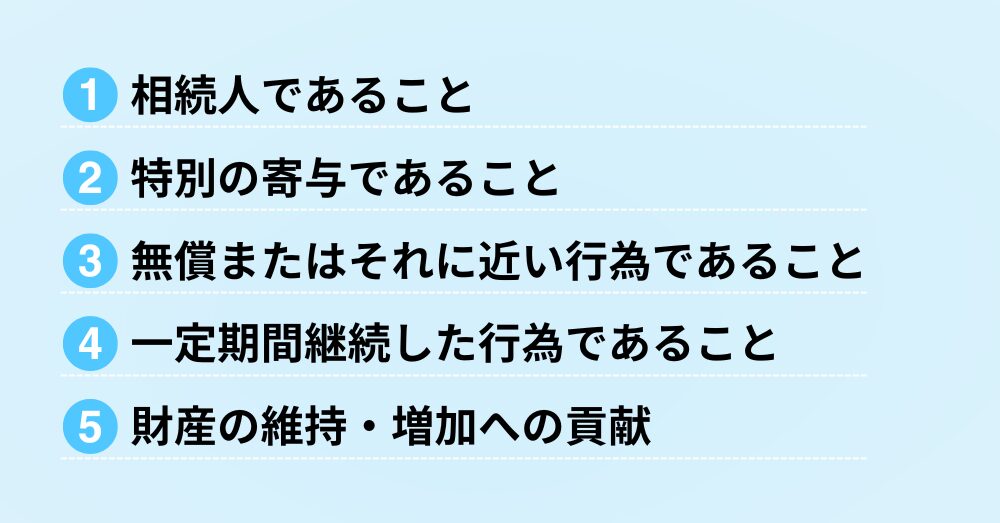

寄与分が認められるための5つの条件

寄与分が法的に認められるためには、以下の5つの条件をすべて満たす必要があります。

条件1 相続人であること

まず、寄与分を主張できるのは原則として法定相続人に限られます。

具体的には、配偶者は常に相続人となります。

配偶者以外の相続人には順位があり、

配偶者以外では、

- 第一順位が子(子が既に亡くなっている場合は孫)

- 第二順位が親(親が既に亡くなっている場合は祖父母)

- 第三順位が兄弟姉妹(兄弟姉妹が既に亡くなっている場合は甥姪)

となります。

注意点

長男の嫁が長年義理の親の介護に尽くしてきた場合でも、その嫁は原則として法定相続人ではないため、寄与分を主張することはできません。

このようなケースに対応するため、2019年の民法改正で「特別寄与料」という新しい制度が設けられました。

条件2 特別の寄与であること

貢献が被相続人の財産の維持または増加に対して、通常期待される範囲を超える「特別な」貢献であったことが必要です。

親族間では互いに助け合う義務があると考えられているため、配偶者が日常的な家事を行うこと、子が親にたまに身の回りの世話をすることなどは、通常期待される範囲内とみなされ、特別の寄与とは認められにくい傾向にあります。

条件3 無償またはそれに近い行為であること

貢献に対して、被相続人から給料や十分な対価を受け取っていなかったことが原則です。

家業を手伝っていても他の従業員と同じように給与をもらっていた場合や、介護の対価として毎月一定額の金銭を受け取っていた場合には、その貢献は「無償」とは言えず、寄与分が認められない可能性が高くなります。

ただし、受け取っていた報酬が第三者に同じ行為を依頼した場合の費用と比べて著しく低い場合には、その差額分が寄与分として考慮されることもあります。

条件4 一定期間継続した行為であること

一時的な手伝いや短期間の援助ではなく、ある程度の長期間にわたって継続的に貢献していたことが求められます。

法律で明確な期間の定めはありませんが、一般的には数ヶ月程度では短すぎると判断され、数年以上の継続性が一つの目安とされることが多いようです。

条件5 財産の維持・増加への貢献

貢献行為と被相続人の財産が維持されたこと、または増加したことの間に直接的なつながりが認められる必要があります。

例えば、献身的な介護により高額な介護施設への入所費用を支払わずに済んだため被相続人の預貯金が大きく減るのを防げた場合、無給で家業を手伝ったことで売上が伸びて財産が増えた場合などがこれにあたります。

寄与分の5つの累型と具体例

寄与分は貢献の内容によって主に5つの類型に分けられます。

1:療養看護型(介護による貢献)

被相続人の病気の看護や日常的な介護を行った場合が療養看護型の寄与にあたります。

認められる可能性が高い例

- 10年間にわたり仕事を辞めて24時間体制で重度の要介護状態の親を自宅で介護

- 高額な施設費用や介護サービス費用を大幅に節約

- 他の兄弟姉妹の協力や金銭的援助がほとんどない状況

認められにくい例

- 週に数回実家に通い、食事の準備や身の回りの世話を手伝う程度

- 短期間の入院中の付き添い

- 軽度の認知症の日中の見守り程度

療養看護型の計算方法

2:家業従事型(事業への貢献)

被相続人が経営していた事業を無償または著しく低い給料で長期間にわたり手伝い、その事業の維持・発展に貢献した場合です。

認められる可能性が高い例

- 20年以上にわたり父親の飲食店をほとんど給料をもらわずに手伝い

- 仕入れから調理、接客、経理まで実質的に一人で店を切り盛り

- 店の評判を守り、売上を維持・向上させることで安定した収入を確保

家業従事型の計算方法

3:金銭出資型(資金援助による貢献)

被相続人の借金を肩代わりして支払ったり、事業資金や不動産購入資金を援助したりすることで、財産の減少を防いだり増加させたりした場合です。

認められる可能性が高い例

- 事業の運転資金として銀行から借りた多額の借金の返済が困難になった際に、自身の退職金500万円を父親に渡して借金の一部返済に充当

- 自宅不動産が差し押さえられ競売にかけられる状況を防ぐ

金銭等出資型の計算方法

4:扶養型(生活支援による貢献)

被相続人が経済的に困窮しており、相続人が長期間にわたって生活費を負担し続けることで、被相続人自身の財産の減少を防いだ場合です。

ただし、親子や夫婦間には法律上の扶養義務があるため、その義務の範囲を超える「特別な」扶養であったと認められる必要があります。

扶養型の計算方法

5:財産管理型(不動産管理等による貢献)

被相続人が所有する賃貸不動産の管理を無償で行い、不動産業者への管理委託費用を節約した場合などが該当します。

認められる可能性が高い例

- 遠方に住む高齢の父親に代わり、父親所有のアパート数棟の管理を10年以上無償で実施

- 入居者募集、契約手続き、家賃回収、クレーム対応、修繕手配など

- 年間数十万円の管理委託料を節約

財産管理型の計算方法

注意点

裁量的割合とは、貢献の内容、期間、被相続人との関係性などを考慮して裁判所が判断する調整割合のことです。

これらの計算方法はあくまで目安であり、最終的な寄与分の額は個別の事情を総合的に考慮して決定されます。

相続人以外の貢献者のための特別寄与料制度

特別寄与料とは

2019年7月1日の民法改正により、相続人ではない親族の貢献に報いるため「特別寄与料」という新しい制度が設けられました。

例えば、長男の嫁が義理の親の介護を何年にもわたって献身的に行ってきた場合などが対象となります。

寄与分と特別寄与料の違い

| 項目 | 寄与分 | 特別寄与料 |

|---|---|---|

| 請求できる人 | 法定相続人 | 相続人以外の一定の親族 |

| 対象となる貢献 | 財産の維持・増加への特別の寄与全般 | 無償の療養看護その他の労務の提供 |

| 請求相手 | 他の共同相続人 | 相続人 |

| 請求できるもの | 相続分の増額 | 金銭の支払い |

| 請求期限 | 相続開始から10年以内 | 相続開始等を知ってから6か月以内 |

特別寄与料の請求要件

特別寄与料を請求できるのは、被相続人の親族(配偶者、6親等内の血族、3親等内の姻族)で、相続人、相続放棄をした者、相続欠格・廃除により相続権を失った者以外の人です。

また、対象となる貢献は「被相続人に対する無償の療養看護その他の労務の提供」に限られており、単に金銭を出資しただけでは特別寄与料の対象にはなりにくいとされています。

寄与分を主張する手続きの流れ

相続人全員での話し合い(遺産分割協議)

まず、相続人全員で遺産分割協議を行います。

この協議の中で、どのような貢献をし、それが被相続人の財産の維持や増加にどれほど役立ったのか、そして寄与分の額はいくらなのかを具体的に説明します。

客観的な証拠を提示できると、他の相続人の理解を得やすくなります。

必要な証拠の例

- 療養看護の場合 介護日誌、医療機関の領収書、要介護認定通知書

- 家業従事の場合 タイムカード、業務日誌、確定申告書、帳簿

- 金銭出資の場合 銀行の振込明細、借用書、不動産売買契約書

家庭裁判所での調停

相続人全員での話し合いで合意が得られない場合、家庭裁判所に「遺産分割調停」または「寄与分を定める処分調停」を申し立てることができます。

調停では、裁判官と調停委員が中立的な立場で当事者双方の言い分を聴きながら、話し合いによる円満な解決を目指します。

調停不成立の場合は審判へ

調停でも合意に至らない場合は、自動的に「審判」という手続きに移行します。

審判では、裁判官が寄与分の有無やその額、具体的な遺産分割方法について法的な判断を下します。

寄与分を主張できる期間の制限

2023年4月1日に施行された改正民法により、

相続が開始してから10年が経過すると、原則として家庭裁判所における遺産分割の手続きにおいて寄与分を考慮した分割ができなくなりました。

え!期日があるの!?

このため、寄与分を主張したい場合は、この10年という期間を意識し、早めに行動を起こす必要があります。

寄与分と他の相続制度との関係

寄与分と遺留分の関係

寄与分が認められたとしても、それによって他の相続人の遺留分を不当に侵害することはできません。

家庭裁判所が寄与分の額を決定する際には、他の相続人の遺留分についても配慮し、全体のバランスを考慮して判断する傾向にあります。

寄与分と特別受益の関係

特別受益を持ち戻す場合、以下のステップに従って進めていきます。

実際の相続財産から寄与分の額を控除し、その残額に特別受益の額を加算して「みなし相続財産」を算出します。

「みなし相続財産」にそれぞれの法定相続分にかけてそれぞれの具体的な相続分を計算する。

寄与分のある相続人は最後に寄与分を加算して各人の最終的な取得分を計算します。

相続対策としての生命保険・不動産の賢い活用法

相続における寄与分の問題は、相続が発生した後に顕在化することが多いですが、実は生前の対策によって、将来の紛争リスクを軽減したり、貢献した方への感謝の気持ちをスムーズに形にしたりすることが可能です。

ここでは、特に効果的な生命保険と不動産を活用した相続対策について、寄与分の視点も交えながら詳しく解説します。

生命保険 感謝を形に、納税資金や代償分割にも役立つ

寄与への配慮・感謝の伝達における戦略的活用

生命保険は、相続対策において極めて有効なツールとなります。

被相続人が特定の相続人(例えば、長年介護をしてくれた子など)の貢献に報いたいと考えている場合、その相続人を受取人とする生命保険に加入しておくことは、非常に効果的です。

死亡保険金は原則として受取人固有の財産となり、遺産分割の対象外となるため、被相続人の意思通りに、貢献してくれた相続人へ確実に財産を渡すことができます。

これは、相続開始後に寄与分として主張し、他の相続人と協議や調停を行う手間や精神的負担を軽減する効果も期待できます。

〈具体的活用例〉

長男が10年間にわたり、介護サービスに換算すると月額20万円ほどに相当する支援を続けてきた場合、その累計は2,400万円にもなります。

こうした長年の献身に対し、父親が3,000万円の終身保険に加入し、長男を保険金の受取人とすることで、介護への感謝の気持ちを形にするとともに、将来的な「寄与分」をめぐる相続トラブルを未然に防ぐことができます。

納税資金確保と流動性の確保

相続税は相続開始を知った日の翌日から10か月以内に、原則として現金で一括納付しなければなりません。

遺産が不動産中心で現金が少ない場合、納税資金の準備に苦労することがあります。

生命保険の死亡保険金は、保険会社から受取人の口座に直接、比較的速やかに支払われるため、相続税の納税資金として非常に役立ちます。

さらに、相続財産の大部分が不動産である場合、売却に時間がかかることが多く、相続税の納付期限に間に合わない恐れもあります。

納付期日が迫ってくると、不動産を早く手放したくなって売却希望金額を下げてしまうかも・・

こうした際に生命保険があれば、現金をすぐに受け取ることができるため、納税資金の確保に役立ち、慌てずに手続きを進めることができます。

代償分割への戦略的活用

遺産の中に不動産など分けにくい財産があり、特定の相続人がその不動産を相続する場合、他の相続人に対してその相続分に見合う代償金を支払う「代償分割」という方法があります。

この代償金の原資として、死亡保険金は極めて有効です。

〈具体的活用事例〉

相続財産が5,000万円の自宅不動産のみで、相続人が長男・次男の2人の場合、長男が自宅を相続し、次男に2,500万円の代償金を支払う必要があります。

この2,500万円を現金で用意するのは困難ですが、事前に2,500万円の生命保険に加入し長男を受取人とすることで、スムーズな代償分割が可能になります。

非課税枠による節税効果の最大化

相続人が受け取る死亡保険金には、

「500万円 × 法定相続人の数」という非課税枠が設けられています。

例えば、法定相続人が3人(配偶者と子2人)の場合、1,500万円までの死亡保険金には相続税がかかりません。

これは、預貯金などで同じ額を遺す場合と比べて、相続税の負担を大幅に軽減できる重要なメリットです。

不動産 貢献の評価と円満な分け方・活かし方

不動産関連の寄与分の具体的評価

不動産は相続財産の中で大きな割合を占めることが多く、その評価や分け方、そして寄与分との関連で問題が生じやすい資産です。

不動産関連の寄与として認められる可能性があるもの

不動産購入資金の援助

(頭金1,000万円を援助した場合など)

固定資産税の長年の肩代わり

(年間20万円×15年=300万円の貢献)

賃貸物件の管理を無償で実施

(管理会社への委託費用年間50万円×10年=500万円の節約)

大規模修繕費用の負担

(屋根・外壁リフォーム500万円を負担)

不動産評価の複雑性と対策

相続財産としての不動産の評価額は、

- 相続税路線価

- 固定資産税評価額

- 実勢価格

など複数の基準があり、どれを採用するかで大きく変わります。

寄与分を考慮した遺産分割では、この評価額が公平な分配の基準となるため、適正な評価が極めて重要です。

評価額の違いによる影響例

同じ土地でも、

固定資産税評価額2000万円

相続税路線価2800万円

実勢価格3500万円

と大きく異なることがあります。

どの評価額を基準とするかで、各相続人の取得額が数百万円変わることも珍しくありません。

効果的な分割方法の選択

不動産は現金のように簡単に分けられないため、相続人間でトラブルになりやすい財産です。

税制特例の戦略的活用

小規模宅地等の特例による評価減

| 区分 | 評価減割合 | 限度面積 | 備考 |

|---|---|---|---|

| 居住用宅地 | 80% | 330㎡まで | 被相続人が住んでいた宅地等 |

| 事業用宅地 | 80% | 400㎡まで | 被相続人が事業に使用していた土地 |

| 貸付事業用宅地 | 50% | 200㎡まで | 不動産貸付などに使われていた土地 |

(例)5,000万円の土地でも、居住用宅地として特例が適用されれば1,000万円の評価になり、相続税が大幅に軽減されます。

空き家特例では、相続した空き家を売却する際、譲渡所得から最高3,000万円が控除されます。

ただし、昭和56年5月31日以前に建築された家屋であることなど、細かい要件があるため事前の確認が重要です。

生命保険と不動産の組み合わせ戦略

最も効果的なのは、生命保険と不動産を組み合わせた総合的な相続対策です。

組み合わせパターンの例

- 不動産を長男が相続し、生命保険で他の相続人への代償金を準備

- 不動産管理を担う相続人に対して、将来の管理報酬相当額を生命保険で準備

- 不動産売却時の税金対策として生命保険の非課税枠を活用

この組み合わせにより、寄与分問題を根本的に解決しつつ、税務上のメリットも最大化することが可能になります。

生命保険も不動産も、寄与分の問題を考慮した上で生前から計画的に準備・活用することで、より円満で有利な相続を実現する大きな助けとなります。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

よくある質問

まとめ 相続時に寄与分を主張する方法!親の介護が報われる手続きとその条件

相続における寄与分は、被相続人の財産維持や増加に特別な貢献をした相続人が、その頑張りに応じてより多くの遺産を受け取ることができる重要な制度です。

介護に尽力された方、家業を支え続けた方、金銭的な援助で家族を救った方など、その貢献の形は様々です。

寄与分が認められるためには複数の条件を満たす必要があり、その主張は相続人同士の話し合いから始まり、合意に至らない場合は家庭裁判所の調停や審判に進むことになります。

また、相続人ではない親族の貢献については特別寄与料という制度があること、寄与分を主張できる期間には10年という時効が設けられたことも重要なポイントです。

相続は家族にとって非常にデリケートな問題ですが、正しい知識を持ち、自身の権利を理解し、家族間でしっかりとコミュニケーションを取ることで、無用な争いを避け、円満な解決を目指すことは十分に可能です。

あなたのこれまでの貢献が、これからの家族の未来にとって、より良い形で活かされることを願っています。この記事が、そのための一助となれば幸いです。

相続や寄与分について、さらに詳しく知りたい方、ご自身のケースで具体的にどうなるのかご不安な方は、ぜひ専門家にご相談ください。経験豊富なファイナンシャルプランナー、宅地建物取引士、相続診断士が、法律、税金、不動産、そして何よりも家族の感情という多角的な視点から、最適なアドバイスを提供いたします。