医療保険は、病気やケガで入院・手術をしたときに保障が受けられる、いざという時に役立つ頼もしい保険です。

今、健康だから、医療保険は入らなくても大丈夫かなあ。

医療保険に加入しても、病気にならなかったから保険料もったいないわよね。

医療保険は形のない商品のため、同じように思う方は多いでしょう。

しかし、病気やケガは突然起こってしまうものです。

病気やケガをして「医療保険に入りたい!」と思ったときは、希望通りの保障が準備できない可能性もあります。

あの時入っておけばよかった…と後悔しないように早めに準備しましょう。

この記事では、医療保険に加入らなくて後悔した方の声とともに、医療保険の必要性や選び方のポイントを解説します。

- 医療保険に入らなくて後悔した方の声には、「自己負担額が大きかった」「治療の選択肢が少なくなった」「入院による収入の減少」「精神的な不安」などがある。

- 医療保険に入ることで、貯蓄を減らさずに病気やケガのリスクに備えられる。

- 医療保険は生命保険料控除の対象となるため、税金対策になる。

- 後悔しない医療保険選びのポイントは、「加入目的を明確にする」「加入のタイミングを逃さない」「保険期間を検討する」こと。

おひとり おひとりのお悩みに

\ 最適な保険をご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

医療保険に入らなくて後悔した方の声

公的医療保険があるから、入院しても大丈夫と思っていたら、予想外に費用がかかって大変だったよ。

個室を選ぶつもりはなかったが、病院の都合で差額ベッド代がかかる部屋になり、入院費用が高くついたわ。

健康診断の結果が悪かったから、医療保険に入ろうと思ったけど、もう入れなかったよ。

これらは、弊社に寄せられた、お客様の声です。

「入院してもなんとかなる!」と考えていても、実際に病気やケガをしたときは、医療保険に入っておけばよかったと後悔する方が多いことがわかります。

どんなに健康な人であっても、この先も病気やケガをしないとはいえません。

医療保険に入らなくて後悔した、主な4つの理由をみていきましょう。

入院時の自己負担額が大きかった

医療保険に入らず後悔した方の声1つ目は、入院時の自己負担額が大きかったことです。

でも、高額医療制度があるから、そんなに医療費はかからないんじゃない?

たしかに、高額医療費制度を利用すれば、治療費は一定額までしかかかりません。

しかし、治療費以外にもさまざまな費用が必要になります。

治療費以外にかかる費用は、たとえば以下のものがあります。

- 差額ベッド代

- 入院時の食事代

- 入院時の日用品代

- 退院後の治療費

- お見舞いの方の交通費 など

差額ベッド代は、通常の大部屋より、条件のよい個室等を利用したときに支払う差額費用です。

厚生労働省 令和元年9月「第422回中央社会保険医療協議会」によると、1日あたりの差額ベッド代平均は6,258円です。

また、入院時の食事代は1食460円と決まっています。(2022年3月現在)

仮に、差額ベッド代がかかる入院の場合、平均差額ベッド代と食事代だけで1日7,638円かかってしまうのです。

治療費以外にもけっこうお金がかかるんだね。

貯金で賄えたとしても、入院が長期化したり、治療を繰り返したりした場合、さらに自己負担額は大きくなります。

治療の選択肢が少なくなった

医療保険に入らなくて後悔した方の声2つ目は、治療の選択肢が少なくなったことです。

症状にもよりますが、費用面の準備ができないと、受けたい治療が受けられない可能性があります。

医療技術は日々進化しています。

たとえば、がんの治療は、抗がん剤治療や放射線治療が一般的ですが、身体に負担が少ない上に治療効果が高い「重粒子線治療や陽子線治療」などもあります。

重粒子線治療や陽子線治療は先進医療のため、費用は全額自己負担、約300万円の費用がかかります。

約300万円自己負担になるのは大変だな…

しかし、医療保険の「先進医療特約」に加入していると、先進医療の給付金を受け取れます。

病気に不安は付き物です。

治療の選択肢が増えることで、安心感が得られる方が多いようです。

収入減により生活が苦しくなった

医療保険に入らなくて後悔した方の声3つ目は、収入減により生活が苦しくなったことです。

長期間にわたる入院は、治療費としての支出を増やすだけでなく、働けなくなることによる収入の減少という、逸失収入のリスクも発生します。

短期間の入院や福利厚生のしっかりした会社であれば、傷病手当金などにより、逸失収入を抑えられるかもしれません。

しかし、自営業の方は健康保険が無いため、収入に対する保障がありません。

そのため、入院のために休業する期間が、そのまま逸失収入につながる可能性が高くなります。

医療保険には働けないときの収入を保障してくれる特約もあるんですよ。詳細は、お気軽にお問合わせください。

おひとり おひとりのお悩みに

\ 最適な保険をご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

精神的な不安が大きかった

医療保険に入らず後悔したこと4つ目は、精神的な不安が大きかったことです。

ただでさえ入院しているときは、精神的な負担が大きくなりますが、費用の心配が重なると、さらに不安が大きくなります。

たしかに…。「いつまで入院するのか…」「貯金は足りるのか…」考えれば考えるほど不安になるかもしれない。

医療保険で治療費の準備をしていると、精神的負担を軽減し、治療に専念できますね。

また、老後の医療費について考えると、不安になるという方も多いです。

以下は人口10万人に対する、医療施設で受療した患者数です。

年齢別に見た受療率(人口10万人あたり)

| 年齢 | 入院 | 外来 |

|---|---|---|

| 30~39歳 | 293人 | 3,153人 |

| 40~49歳 | 354人 | 3,572人 |

| 50~59歳 | 655人 | 4,857人 |

| 60~69歳 | 1,151人 | 7,051人 |

| 70~79歳 | 2,080人 | 11,148人 |

| 80~89歳 | 4,479人 | 12,079人 |

高齢になると受療率が増加しており、老後の時点でも医療保険は必要なことがわかります。

でも、高齢になると公的な医療制度があるから大丈夫じゃない?

たしかに、高齢になると公的な医療制度は充実します。

しかし、あくまでも現時点での保障に過ぎないことを念頭に置く必要があります。

昔の公的医療保険は、70歳以上医療費無料、高額療養費も現在より低い金額でした。

公的医療制度の自己負担が増えた理由として、当然、少子高齢化があります。

少子高齢化によって、国の社会保障が減ることは、ほぼ確実です。

自分の老後を想像してみてください。

数十年後、公的医療保険が大きく変わっていたら、自己負担が予想以上に大きくなるかもしれません。

想定外の医療費は、老後の生活にとっては大きな危険です。

将来の不安を自助努力で解決するために、医療保険は老後にこそ必要です。

医療保険に加入するメリット

医療保険に加入することで、どんなメリットが得られるのでしょうか?

ここでは、医療保険のメリット4つをお伝えします。

貯蓄を減らさずに病気やケガのリスクに備えられる

医療保険に加入するメリット1つ目は、貯蓄を減らさずに病気やケガのリスクに備えられることです。

入院した場合、医療保険未加入時と医療保険加入時で自己負担額の差がどれくらいあるのかを確認してみましょう。

給付金受取事例

まずは、医療保険に加入していなかったときの費用です。

公的な健康保険に加入している場合でも、病気やケガをすればある程度の自己負担が発生します。

下の表は、過去5年間の入院したときの自己負担額ごとの割合です。

| 自己負担額 | 割合 |

|---|---|

| 5万円未満 | 7.6% |

| 5万円~10万円未満 | 25.7% |

| 10万円~20万円未満 | 30.6% |

| 20万円~30万円未満 | 13.3% |

| 30万円~50万円未満 | 11.7% |

| 50万円~100万円未満 | 8.4% |

| 100万円以上 | 2.7% |

生命保険文化センター令和元年度「生活保障に関する調査」より作成

治療費・食事代・差額ベッド代・交通費・衣類日用品などを含む。

上の表から、10万円~20万円を自己負担した方が多いことがわかります。

生命保険文化センターの令和元年度「生活保障に関する調査」によると、過去5年間の入院自己負担額の平均は20.8万円です。

これは高額療養費制度を適用した上での自己負担額です。

次に、医療保険に加入していたときの費用を見てみましょう。

医療保険の保障内容は、契約のプランによって異なりますが、生命保険文化センター令和元年「生活保障に関する調査」・厚生労働省の「平成29年 患者調査」による、平均入院日額、平均入院日数で検証してみます。

- 入院給付金:1日10,000円

- 手術給付金:入院時1回10万円

- 入院日数:30日

入院日額10,000円×30日+手術給付金10万円=40万円

医療保険から40万円受け取れます。

入院の自己負担費用が20万円であったなら、医療保険の給付でカバーできます。

医療保険に加入していると、貯蓄の目減りを防げますね。

貯蓄と保険の違い

「医療保険は元が取れないから、この分貯蓄に回したい」と考える方も多いでしょう。

実際に、入院してもお金の心配をしなくていいほど貯蓄が多い方は、医療保険は不要かもしれません。

しかし、医療保険は万一のときのリスクを軽減できるお守りのようなもの、目的が貯蓄とはまったく異なるのです。

また、仕組みにも大きな違いがあります。

仮に、入院費に20万円かかるとして、貯蓄で準備した場合と医療保険で準備した場合を比較してみましょう。

- 月々5,000円貯蓄した場合→20万円になるまで40か月必要

- 保険料月5,000円の医療保険に入った場合→契約成立後は、加入期間に関わらず給付金が受け取れる

同じ5,000円でも、大きな違いがあることがわかります。

コツコツ貯金している間に入院してしまうと、費用の用意ができないこともありますね。

「元を取りたい」という考えが強い方には医療保険は向いていないかもしれませんが、少しでも病気やケガの心配がある方には、医療保険をオススメします。

一時金の保障もオススメ

貯蓄を減らさず病気やケガのリスクに備えるには、一時金の保障もオススメです。

入院日数に関係なく定額で受け取れます。

短期入院や、入院をしない治療でもまとまった金額を受け取れるので、備えると安心な保障です。

一時金での保障には以下のようなものがあります。

一時金の種類

| 保障の名前 | 保障内容 | 支払例 |

|---|---|---|

| 入院一時金 | 1日以上入院したときに受け取れる | 1入院30万円など |

| がん診断一時金 | がんと診断されたときに受け取れる | 1回100万円など |

| 生活習慣病一時金 | 所定の七大生活習慣病の治療目的として1日以上入院したとき受け取れる | 1回50万円など |

保険商品によって支払条件や給付額が異なりますので、加入前に確認しましょう。

一時金は使い方が自由なので、一部を生活費に充てることもできますね。

給付金が受け取れるためよりよい治療方法が選べる

医療保険に加入するメリット2つ目は、給付金が受け取れるため、よりよい治療方法が選べることです。

もし、あなたが病気になったとき、どこまでの治療を望みますか?

より病気が改善する可能性があるなら、できる限りの治療を受けたいと、先進医療や自由診療を受ける人も増えています。

高額な費用の準備もできる医療保険は、治療の選択肢を少なくしないためにも必要な備えです。

また、費用を準備することで、病院の部屋の選択など治療環境の選択肢も増えます。

大部屋だとほかの入院患者もいる中で、大きなストレスがかかることもあるでしょう。

医療保険で差額ベッド代の準備をしておくことで、快適な空間で治療に専念できます。

医療保険に加入していると、治療方法や治療環境の選択肢を増やせますね。

生命保険料控除が利用できる

医療保険に加入するメリット3つ目は生命保険料控除が利用できることです。

控除された分、所得が低くなることにより、所得税、住民税の節税ができます。

生命保険料控除は「一般生命保険料控除」「個人年金保険料控除」「介護医療保険料控除」の3つの枠があり、一般的な医療保険は介護医療保険料控除の対象になります。

実際にいくら控除されるのか、確認してみましょう。

新制度(2012年1月1日以降契約分)での控除額の計算方法は以下の通りです。

| 年間払込保険料 | 控除額 |

|---|---|

| 所得税:20,000円以下 住民税:12,000円以下 | 年間払込保険料全額 |

| 所得税:20,000円超40,000円以下 住民税:12,000円超32,000円以下 | 所得税:年間払込保険料×2分の1+10,000円 住民税:年間払込保険料×2分の1+6,000円 |

| 所得税:40,000円超80,000円以下 住民税:32,000円超56,000円以下 | 所得税:年間払込保険料×4分の1+20,000円 住民税:年間払込保険料×4分の1+14,000円 |

| 所得税:80,000円超 住民税:56,000円超 | 所得税:一律40,000円 住民税:一律28,000円 |

また、控除限度額は以下の通りです。

| 一般生命保険料控除 | 個人年金保険料控除 | 介護医療保険料控除 | 控除額合計 | |

|---|---|---|---|---|

| 所得税 | 4万円 | 4万円 | 4万円 | 12万円 |

| 住民税 | 2.8万円 | 2.8万円 | 2.8万円 | 7万円 |

医療保険は「介護医療保険料」の対象になるため、支払った保険料の金額により、所得税で最大4万円、住民税で最大2.8万円が所得から控除されます。

仮に、生命保険料控除を利用した人の節税効果が6,800円だった場合、これを30年間続けることで、204,000円の節税効果があるんですよ。

尚、2011年12月31日以前に契約した保険に関しては、以下の計算方法および控除限度額になるので注意しましょう。

| 年間払込保険料 | 控除額 |

|---|---|

| 所得税:25,000円以下 住民税:15,000円以下 | 年間払込保険料全額 |

| 所得税:25,000円超50,000円以下 住民税:15,000円超40,000円以下 | 所得税:年間払込保険料×2分の1+12,500円 住民税:年間払込保険料×2分の1+7,500円 |

| 所得税:50,000円超100,000円以下 住民税:40,000円超70,000円以下 | 所得税:年間払込保険料×4分の1+25,000円 住民税:年間払込保険料×4分の1+17,500円 |

| 所得税:100,000円超 住民税:70,000円超 | 所得税:一律50,000円 住民税:一律35,000円 |

また、控除限度額は以下の通りです。

| 一般生命保険料控除 | 個人年金保険料控除 | 控除額合計 | |

|---|---|---|---|

| 所得税 | 5万円 | 5万円 | 10万円 |

| 住民税 | 3.5万円 | 3.5万円 | 7万円 |

治療に専念できる

医療保険に加入するメリット3つ目は、治療に専念できることです。

病気やケガで働けない期間に収入が途絶えても、子どもの教育費や家のローンはかかります。

貯金を切り崩しながらやりくりしても、いつか底をつくのでは…という不安は常に隣合わせになるでしょう。

医療保険に加入することは、精神的な不安を軽減することにもつながります。

精神的負担が軽減されれば、治療に専念できますね。

おひとり おひとりのお悩みに

\ 最適な保険をご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

後悔しない医療保険の選び方

医療保険は、ネット広告やテレビCMなど、見ない日はないほどたくさんの商品が販売されています。

たくさん商品があって、何を選んだらいいのかわからないなあ。

まずは、医療保険の基本保障を理解していきましょう。

医療保険の主契約となる、基本的な保障内容は以下の通りです。

- 入院給付金:入院したとき、「1日10,000円」などあらかじめ設定した入院日額が受け取れる。

- 手術給付金:公的医療保険の対象となる手術を行った場合に、「手術1回につき10万円」など、あらかじめ設定した金額が受け取れる

現在販売されている大半の医療保険は、上記の保障内容を主契約とし、他にほしい保障を特約として付加する形式が一般的です。

医療保険=主契約+特約

以上を踏まえた上で、選ぶポイントを確認していきましょう。

加入目的を明確にする

後悔しない医療保険の選び方1つ目は、加入目的を明確にすることです。

医療保険に加入する目的はさまざまでしょう。

加入目的によって、付ける保障を選択する必要があります。

たとえば、以下のように加入目的によって、医療保険の選び方、必要な特約は変わります。

| 加入目的の例 | 付ける保障例 |

|---|---|

| 急な入院や通院に備えたい | 入院給付金 手術給付金 通院給付金 など |

| 高額な医療に備えたい | 先進医療特約 がん特約 など |

| 入院したときの収入減少に備えたい | 就業不能保障特約 など |

上記の中でも、とくに罹患者が増加し、治療が長期化する可能性の高い、がんや生活習慣病にはしっかり医療保険で備えることをオススメします。

がんや生活習慣病の保障を手厚くするのもオススメ

がんや生活習慣病は、高額な医療費や治療が長期にわたることもあるので、手厚い保障の準備が必要です。

七大生活習慣病の患者数は、厚生労働省「平成29年患者調査の概況」によると、日本の全人口の約15%にあたる1,850万人です。

また、七大生活習慣病が死因に占める割合は以下の表のとおりになります。

主な死因別死亡数の割合

| 死因 | 割合 |

|---|---|

| がん | 27% |

| 心疾患 | 15% |

| 脳血管疾患 | 7% |

| 腎疾患 | 3% |

| 肝疾患 | 1% |

| 糖尿病 | 1% |

| 高血圧性疾患 | 1% |

| その他 | 44% |

上の表から、七大生活習慣病による死亡割合は、全体の死亡数の約56%です。

患者数が全人口の約15%であるものの、死因としては50%を超えることは、それだけ七大生活習慣病が重い病気であることがわかります。

個別の症状によっても異なりますが、生活習慣病になると、「治療が長期にわたること」「治療費が高額になること」「休職、退職を余儀なくされること」が可能性として考えられます。

とくに、世帯主や自営業の方には、生活習慣病に関する特約をオススメします。

また、生活習慣病は、完治しても、症状が再発する可能性もあります。

何回治療を受けても保障金額が少なくならない保険や、一時金の給付回数に上限がない保険がオススメです。

ただし、特約を追加していくとその分保険料が高くなっていきます。

保険料が高すぎて日常の生活に支障が出てくると本末転倒です。

保険料と保障のバランスがとれているか確認しましょう。

加入や見直しのタイミングを逃さない

医療保険に入らなければと思いつつ、いつがベストのタイミングが悩むなあ。

まだ若くてリスクも少ないから、まだ加入しなくても大丈夫かな。

医療保険はできるだけ早く加入したほうがいいとはいえ、保険料が発生するため、気軽に加入出来るものではありません。

しかし、加入するタイミングを逃すと、希望の保障が準備できない可能性もあります。

ここでは、医療保険加入や見直しのタイミングをご紹介します。

健康なうちに加入することが鉄則

医療保険は健康なうちに加入するのが鉄則です。

加入時に健康状態の審査があるため、状況によっては加入できないこともあります。

とくに病気をした直後であれば、医療保険に加入できない可能性が高いです。

健康なときは医療保険の必要性を感じない気持ちはわかりますが、実は、健康なときほど医療保険加入のベストタイミングなんですよ。

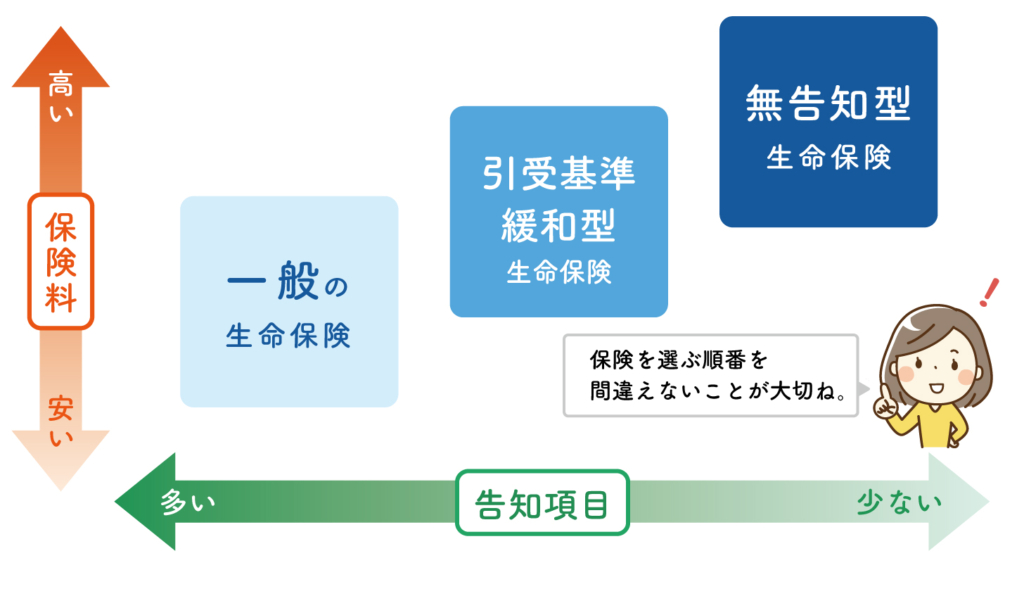

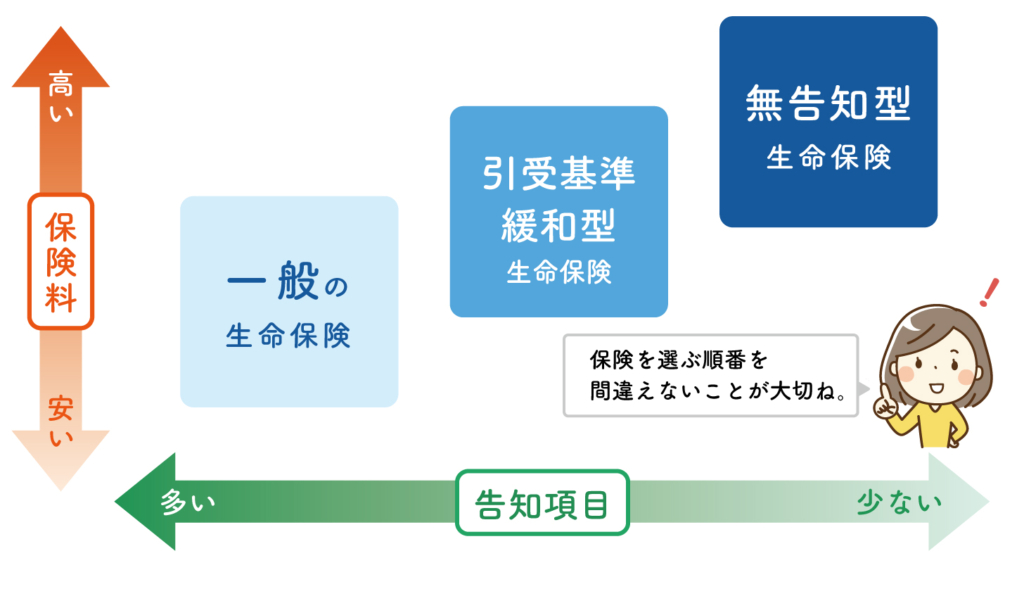

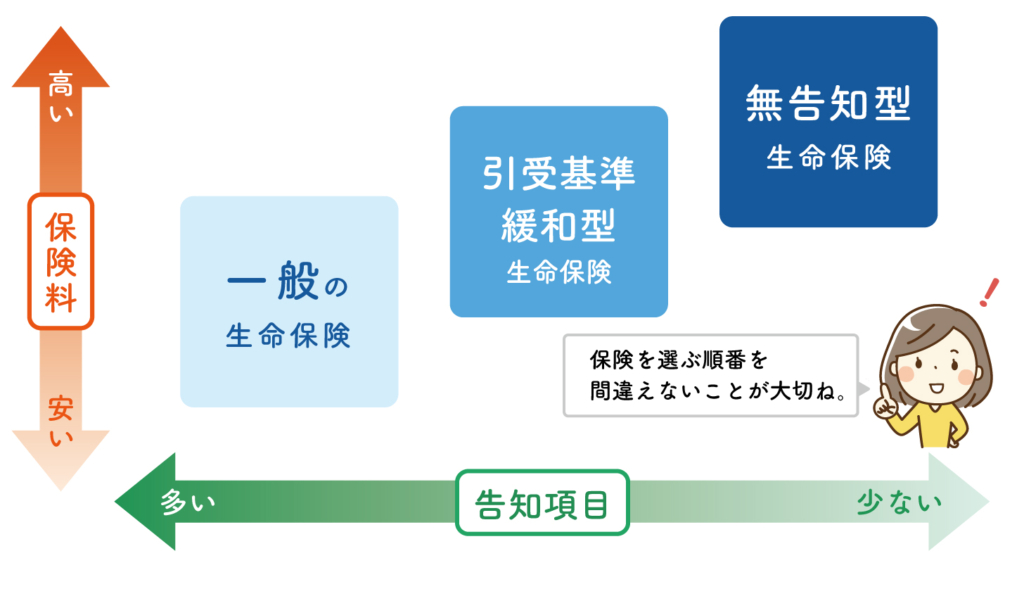

ただし、医療保険を検討している時点で、すでに持病の治療中の方や既往歴がある方もいるでしょう。

そんな方のために、通常の医療保険より加入基準を緩和した医療保険や、告知の必要がない医療保険も販売されています。

引受基準緩和型医療保険は、一般の保険よりも加入基準が緩和されていますが、保険料が高めに設定されているなどのデメリットもあるので、内容をしっかり理解してから加入を検討しましょう。

以下の記事で詳しく説明しています。

就職したとき

就職したときも医療保険に加入するいいタイミングです。

就職したときに加入するメリットは2つあります。

- 保険料が安い

- 健康面で加入しやすい

保険料は加入する年齢が上がるとともに、高くなっていくため少しでも若い年齢での加入がオススメです。

また、若い世代は病気のリスクも少ないため、病気をしていない若い時が加入しやすいです。

結婚したとき

結婚したときも医療保険に加入するタイミングです。

今まで自分一人での生活だったものが、家族が増えることを考えると、十分な医療保障が必要になってきます。

すでに医療保険に入っている方は、見直しにもちょうどいいタイミングですね。

家族が生活費に困らないように入院日額を上げたり、一時金がついた特約を選んだりと、内容を手厚い保障への見直しもオススメです。

また、将来子どもをもつ予定の方も、医療保険はオススメです。

妊娠・出産は、予想外のトラブルも保障の対象であることが多く、出産時の「帝王切開」も保障の対象になります。

妊娠してからでは、希望の保障内容を準備できない可能性も高いため、早めに検討してみましょう。

以下の記事でも女性の医療保険について詳しく説明しています。

結婚や出産などライフイベントの際は、今度の生活や計画の見通しを考えることが大切になります。

しかし、自分でライフプランを作るのはなかなか、難しいのではないでしょうか。

弊社に問い合わせいただきますと、ライフプランニングのプロが、お客様それぞれのライフプランを作成し、ご案内します。

ぜひお気軽にお問い合わせください。

おひとり おひとりのお悩みに

\ 最適な保険をご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

保険期間を検討する

医療保険の保険期間の種類は主に、「定期」と「終身」に分かれます。

医療保険に加入を検討するならば、終身保険がオススメです。

定期タイプとは:「10年間」など一定の期間保障するタイプ。満期後は更新し、継続することが可能。

保険料は更新時の年齢で計算されるので更新するたびに高くなる

終身タイプとは:保障期間が一生涯のタイプ。保険料も一生涯変わらない

定期保険のほうが、保険料安いって聞いたけど、なぜ終身保険がオススメなの?

理由は主に、「保険料が変わらないこと」「一生涯の保障がある」ことです。

終身保険は、加入時に保険料の払い込み期間を決めるため、払込期間終了後は「保険料の支払いはないが保障は亡くなるまで続く」という状況が作れます。

保険料は定期タイプより終身タイプの方が高いですが、加入時の保険料は上がることはありません。

そのため、比較的若いうちに終身タイプに加入し、一生涯の医療保障を準備しておくことで、大きな安心を手にできます。

でも若い時から加入すると、保険料の総額が高くなりそうだよね。

もう少し年を取ってからでもいいんじゃないかな?

実は終身医療保険は若いうちに加入した方が、保険料総額も安くなります。

実際の保険料を確認してみましょう。

下記は、ある保険会社を参考にした契約年齢別の保険料総額を比較したものです。

加入内容

- 入院給付金:1日5,000円

- 手術給付金:入院10万、日帰り2.5万円

- 先進医療特約あり

契約年齢別の保険料総額比較表

| 加入時の年齢 | 保険料払込期間 | 月額保険料 | 保険料総額 |

|---|---|---|---|

| 30歳男性 | 65歳(35年間) | 2,115円 | 888,300円 |

| 40歳男性 | 65歳(25年間) | 3,192円 | 957,600円 |

| 50歳男性 | 65歳(15年間) | 6,007円 | 1,081,260円 |

| 60歳男性 | 65歳(5年間) | 20,391円 | 1,223,460円 |

若いうちに医療保険に入ると保険料が安いため、支払期間は長くても保険料総額は安くなります。

「いつか医療保険に入るつもり」の方は早めの加入がオススメです。

よくある質問

おひとり おひとりのお悩みに

\ 最適な保険をご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

医療保険に入らないと後悔する!?必要性と選び方を徹底解説!まとめ

この記事では、医療保険に入らず後悔した方の声や選び方についてご紹介してきました。

最後に大事なポイントをおさらいしておきましょう。

- 医療保険に入らなくて後悔した方の声には、「自己負担額が大きかった」「治療の選択肢が少なくなった」「入院による収入の減少」「精神的な不安」などがある。

- 医療保険に入ることで、貯蓄を減らさずに病気やケガのリスクに備えられる。

- 医療保険は生命保険料控除の対象となるため、税金対策になる。

- 後悔しない医療保険選びのポイントは、「加入目的を明確にする」「加入のタイミングを逃さない」「保険期間を検討する」こと。

この記事では医療保障の必要性をご紹介してきましたが、どの保障が自分にあっているかはライフスタイルによって変化するため、一概には言い切れません。

とくに医療保険は、保障内容や特約など数多くの種類が販売されており、それぞれ保障内容も異なります。

そのため、「保障されると思っていたが、実は保障されなかった」と加入してから気づく方もいるのです。

加入してから後悔しないためには、保険に詳しいファイナンシャルプランナーに相談するのが一番です。

医療保険を複数扱う弊社では、経験豊富なファイナンシャルプランナーが一人ひとりにあわせ必要な保障をご案内いたします。

お電話やオンラインでのご相談も大歓迎です。

ぜひ、お気軽にご連絡ください。