突然ですが、今、相続が発生した際、相続財産にはどのようなものがあるかご存じですか?

う~ん…。おそらく、預貯金はそれほどなさそうだから、実家と土地くらいかな。

相続財産の内訳を見ると、相続財産の30%前後は家や土地などの不動産です。

では、相続人が複数人いた場合、不動産はどうやって分けるのでしょうか?

不動産を売ってお金にするしかないのかな。でも、土地は手放したくないわよね。

多くの方が、同じような考えを抱くと思います。

安心してください。生命保険を活用すれば、遺産分割の悩みは解決できるんですよ。

ただし、相続が発生してからでは遅過ぎます。

遺産分割をトラブルなく行うには、被相続人が生存しているうちに準備をすることが重要なのです。

この記事では、生命保険を活用した遺産分割の方法をご紹介します。

「自分の家には財産なんてない」と思っている方でも、家と土地を保有している方は多いはずです。

まずは、この記事を読んでいつ発生するかわからない相続の準備を行いましょう。

- 遺産分割には「現物分割」「換価分割」「代償分割」の3通りの方法がある

- 生命保険を活用すればトラブルのない遺産分割が行える

- 生命保険の保険金は、遺産分割の対象に含まれない

- 代償分割では、代償金が贈与税の対象にならないよう金額に注意が必要

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

※弊社ほけんの王様 LINEに遷移します。

遺産分割の種類

遺産分割とは、相続が発生した場合に、共有財産を相続人で分割することです。

財産のうち、誰がどの財産を相続するか、話し合いで決めていきます。

遺産分割には3通りの方法があります。

■現物分割

■換価分割

■代償分割

まずは、それぞれの方法がどのような内容なのかを確認してみましょう。

現物分割

現物分割とは、相続財産を現物のまま各相続人にわける方法です。

現物分割の例

■配偶者は、家と土地を相続

■子どもは、株式を相続

■子どもは、預貯金を相続

現物分割では、上記のように財産をそのまま分けます。

でもこの方法だと公平じゃない感じがするよね。家と土地の名義を3人にするのはダメなの?

家や土地のような不動産を複数名義にすることは、将来的にはオススメできません

不動産の複数名義には注意が必要

不動産の売却時には、不動産を共有している人全員の承諾が必要です。

上記のケースの場合、最初に相続が発生した段階(一次相続)ではさほど問題はないでしょう。

しかし、相続した人が亡くなった場合(二次相続)には、亡くなった方の配偶者や子どもが土地を引き継ぐ可能性が考えられます。

すると、どういうことが起こるでしょう?

家と土地の所有者は何代にも渡り引き継がれ、「複数人で不動産を所有している」という現象が起こります。

この状態で不動産を売却しようと考えた場合、不動産を所有している全員の署名・押印を集めなければならないのです。

全員に連絡しようと思っても連絡先が不明なことも多いため、不動産を売却することは厳しくなります。

取り壊すことも売ることもできず放置されている不動産が多いのは、不動産を複数人で所有することが原因です。

現物分割は財産が預貯金や株式などの場合は問題ありませんが、不動産が多い場合には適していないことを覚えておきましょう。

換価分割

換価分割とは、財産を売却し、売却金額を相続人で分ける方法です。

不動産などの分配しづらい財産を現金化することで、公平な遺産分割ができます。

換価分割の例

■相続人は被相続人の子ども3人

■相続財産は「不動産・株式・預貯金」

- 不動産と株式を売却し、「不動産1,400万円・株式500万円・預貯金500万円」の現金を得た

- 合計2,400万円の現金を1人800万円ずつ分け、遺産分割完了

換価分割は現金で公平に分配できますが、相続人全員が納得の上、財産を売却しなければならないことが難しいポイントです。

代償分割

代償分割とは、相続人のうち1人(または複数人)が財産を相続し、他の相続人に代償金を与える方法です。

代償分割の例

■相続人は被相続人の子どもAさん・Bさん・Cさんの3人

■相続財産は、実家(3,000万円)

- Aさんが実家を相続する代わりに、Bさん・Cさんに1,000万円ずつ支払った

代償分割は、被相続人が残した家に住み続けたい場合など、財産に不動産が含まれる場合に多く使われます。

不動産は分割しづらいから代償分割が向いているんだね。

代償分割は、不動産以外にもすぐに手放したくない株式などの財産も向いています。

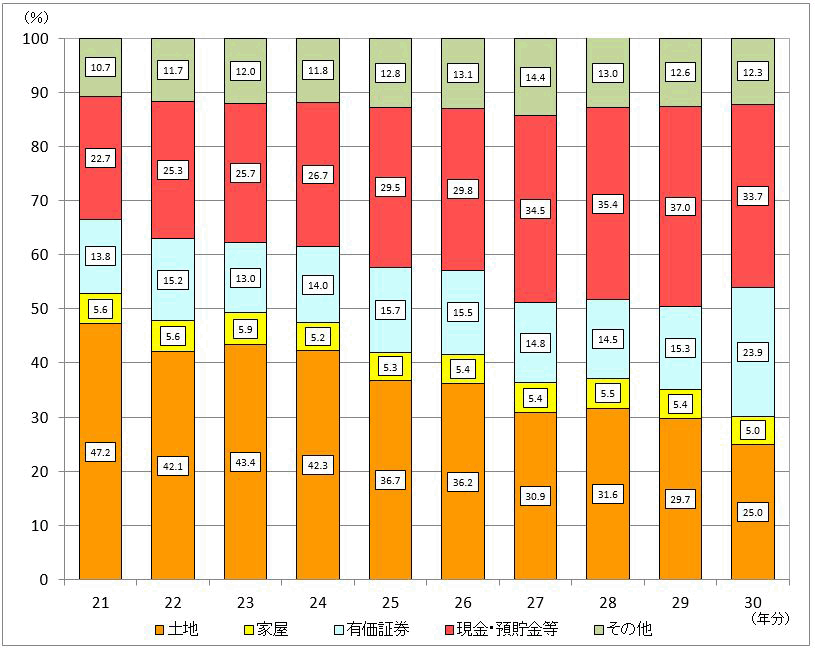

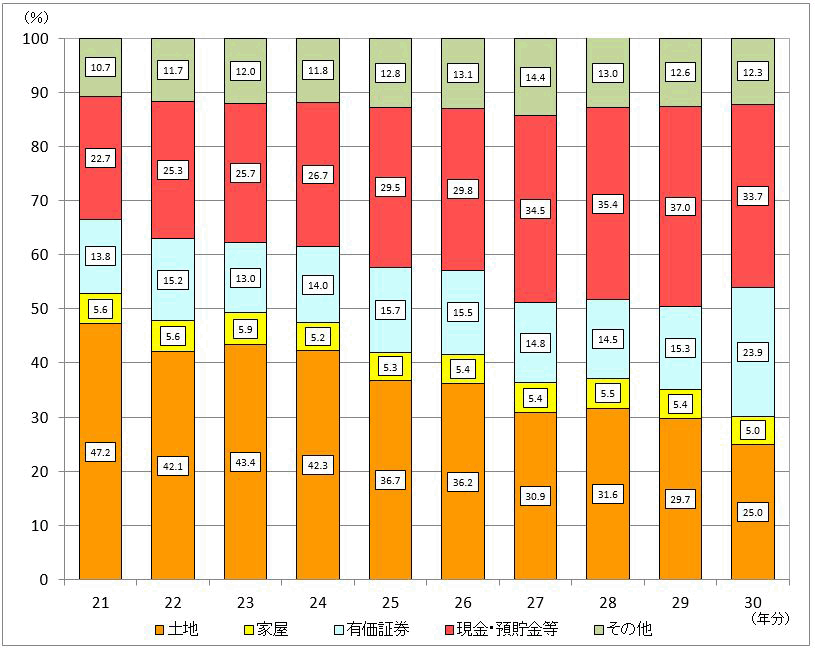

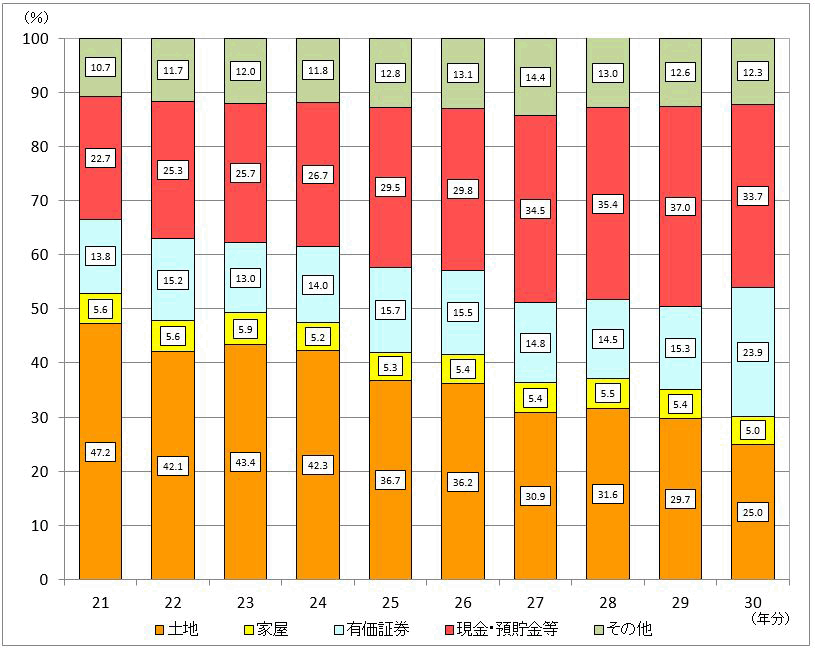

「国税庁・平成30年分の相続税の申告状況」によると、相続財産のうち30%が不動産・株などの有価証券が23.9%、不動産と有価証券を合わせると財産の半分以上の割合を占めることがわかります。

でも、実家を相続するAさんのように2,000万円もの大金を準備できる人は少ないわよね?

安心してください。生命保険を活用すれば問題ありません。

生命保険を活用した代償分割4つのポイント

正しい代償分割を行うために、生命保険を活用した代償分割の4つのポイントを確認していきましょう。

代償金を支払う人が相続する

1つ目は、代償金を支払う人が相続をすることです。

保険金を受け取っただけでは相続をしたことにはなりません。

必ず、代償金を支払う方が相続の手続きをする必要があります。

代償金を支払う人を受取人にする

2つ目は、被相続人が、代償金を支払う人を受取人に指定した生命保険に加入することです。

代償分割は、相続財産を引き継ぐ代わり(代償)に、代償金を支払う方法です。

そのため、保険金は代償金を支払う人が受け取る必要があります。

手間を省くために、相続しない人を受取人にすればいいんじゃないの?

その場合、トラブルが発生する可能性があるんです。

先ほどの例「相続人は被相続人の子どもAさん・Bさん・Cさんの3人」でAさんが財産を相続するケースで考えてみましょう。

Bさん・Cさんを受取人にした場合、下記のようになります。

■Aさんは3,000万円の価値の実家を相続する

■Bさん・Cさんはそれぞれ1,000万円の保険金を受け取る

一見問題なさそうですが、Bさん・Cさんは保険金を受け取った上に、Aさんに対し財産(3,000万円)の分配要求ができてしまうのです。

保険金は受取人固有の財産のため、他の相続人に分配する必要はなく、遺産分割の対象にもならないからです。

上記のようなトラブルを発生させないためには、必ず代償金を支払う人を受取人に指定する必要があります。

代償金額が積極財産を超えない

3つ目は、代償金額が積極財産を超えないことです。

積極財産を超えた代償金を支払うと、超えた分が贈与税の対象になります。

相続関係でない者が、財産を超えるお金の受け渡しをした場合は、単なる贈与とみなされるためです。

ここで、生命保険と税金の関係について確認しておきましょう。

代償分割で受け取った金額は相続税の対象

生命保険の保険金は、受取時に「相続税」「所得税」「贈与税」のいずれかの課税対象になります。

保険金は受取人固有の財産のため遺産分割の対象には含まれませんが、税務上「みなし相続財産」とされ、相続税の対象になります。

ということは、代償分割で受け取った金額にも税金がかかるのかな?

はい。代償分割で受け取った金額は相続税の対象になります。

相続税とは、相続関係にある者の間でお金の受け渡しがあったことによって発生する税金。

一方、贈与税とは、相続関係以外の人の間でお金の受け渡しがあったことによって発生する税金です。

代償分割で兄弟姉妹間でお金の受け渡しをする行為は、一見、贈与税に該当しそうですが、相続財産を引き継いだ対価として代償金を支払っているため、被相続人の財産を引き継いでいるとみなされます。

そのため、贈与税ではなく相続税の対象になるのです。

ちなみに、相続税の申告をする際には、代償金を支払った人は「相続財産-代償金」の金額を、代償金を受け取った人は「相続財産(ある場合)+代償金」の金額を申告します。

ただし、代償金が相続財産を超える場合は贈与税の対象になってしまうので、注意が必要です。

一般的には、贈与税は相続税より高くなる傾向があるので、注意しましょう。

遺産分割協議書を作成する

4つ目は、遺産分割協議書を作成することです。

遺産分割協議は相続人全員の合意が必要になります。

尚、この場合の相続人に、相続放棄した人は含まれません。

遺産分割協議に決まった様式はありませんが、下記の内容は必ず記載しましょう。

遺産分割協議書に記載すべき内容

- 被相続人の氏名と死亡した日

- 相続人全員が遺産分割(代償分割)の内容に合意していること

- 相続財産の具体的な内容(預貯金の場合は銀行名・支店名・口座番号なども記載)

- 相続人全員の氏名・住所・押印(実印)

そして、上記の内容を記載した遺産分割協議を相続人全員が1通ずつ保管します。

代償分割を行ったことを記載した遺産分割協議書を作成することにより、相続トラブルを防げるだけでなく、代償金が贈与でないことを示す証になります。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

生命保険を活用した代償分割の事例

最後に代償分割の事例を3つご紹介します。

相続税の対象になる成功事例と、贈与税の対象になる失敗事例をご紹介していますので、参考にしてください。

【成功事例】相続税の対象になる事例

まずは、代償金が相続税の対象になる成功事例です。

上記の場合、BさんからCさんに代償金1,000万円を支払うことで、両者の相続財産は2,000万円ずつになります。

この方法なら揉めることがなさそうだね。

被相続人Aさんの生存中に生命保険に加入していることにより、代償金を支払うBさんの負担もありません。

[失敗事例]贈与税の対象になる事例

次は、贈与税の対象になってしまう失敗事例です。

反面教師として、参考にしてください。

代償金が相続財産を超えている

失敗事例1つ目は、代償金が相続財産を超えている事例です。

上記の場合、Cさんの相続財産は2,300万円(800万円+1,500万円)。

積極財産である1,800万円(土地1,000万円+預貯金800万円)を超えてしまいます。

そのため、積極財産を超える500万円(2,300万円-1,800万円)が贈与税の対象になります。

代償金の金額には注意が必要です。

代償金を支払う人が財産を相続していない

失敗事例2つ目は、代償金を支払う人が財産を相続していない事例です。

Bさんは保険金は受け取りましたが、財産を相続していません。

その結果、BさんからCさんへのお金の受け渡しは贈与とみなされ、2,000万円が贈与税の対象になります。

代償金を支払う人が相続しないと贈与税の対象になってしまうので、注意が必要です。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

生命保険を活用した遺産分割の方法をご紹介!まとめ

この記事では、生命保険を活用した遺産分割についてご紹介してきました。

最後に大事なポイントをおさらいしておきましょう。

- 遺産分割には「現物分割」「換価分割」「代償分割」の3通りの方法がある

- 生命保険を活用すればトラブルのない遺産分割が行える

- 生命保険の保険金は、遺産分割の対象に含まれない

- 代償分割では、代償金が贈与税の対象にならないよう金額に注意が必要

遺産分割をスムーズに行うために使われる生命保険。

相続トラブルを防ぐには事前の準備が不可欠です。

どのような保険にどのような方法で加入するか、間違った方法を選ぶと、相続トラブルを招く他、余計な税金を支払う可能性もあります。

事前準備を検討している方は、弊社にご相談ください。

相続案件に精通した経験豊富なプランナーが、各家庭に適したプランをご提案いたします。