近年、「終活」という言葉がメジャーになってきました。

終活とは、人生の終わりのための活動を意味する言葉。

つまり、自分の人生の最後を迎えるためのさまざまな準備のことです。

長寿大国の日本でも、70歳過ぎると意識し始める方が多いのではないでしょうか?

また、子どもが親の預貯金や財産がどれだけあるのか心配になり、相続の知識を勉強したり、実際に相続対策の準備を始める方もいるでしょう。

うちの親は生命保険に加入しているのかな?もし加入していなかったら、70歳過ぎても入れる死亡保険ってあるの?

安心してください。70歳はもちろん、85歳まで入れる保険もあるんですよ。

そこでこの記事では、終活の第一歩である、死亡保険についてご紹介していきます。

70歳以上の高齢者の方やそのお子様が、生命保険を具体的にどのように活かすことができるのかの参考にしていただければと思います。

おひとり おひとりのお悩みに

\ 最適な保険をご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

70歳過ぎても死亡保険に加入できるのか?

そもそも生命保険は何歳まで加入できるのでしょうか?

保険会社や保険の種類によっても異なりますが、おおよそ85歳まで死亡保険に加入することができます。

ただし、生命保険に加入する際には、医師に健康状態を確認してもらったり、健康状態を告知書に記入することもあるので、全員が必ず加入できるわけではありません。

70歳過ぎても死亡保険に加入した方が良いのか?

70歳過ぎても死亡保険は必要なのかしら?

おそらくこの質問は、多くの方が悩むポイントでしょう。

死亡保険は被保険者が亡くなった場合や高度障害になった場合に保険金が支払われるため、被保険者のためではなく、保険金受取人のために加入する保険です。

そのため、家庭の状況によって、加入すべきかすべきでないかは変わってきます。

70歳過ぎて死亡保険に加入すべき人

70歳過ぎても死亡保険に加入すべき人は、下記のような方です。

70歳過ぎても死亡保険に加入すべき人

- 現段階で預貯金が少ない人

- 遺族にある程度の生活資金を残したい方

- 相続対策をしたい方

70歳すぎて死亡保険へ加入する方のいちばん多い目的は、自分の葬儀費用を確保することです。

葬儀費用の全国平均

195.7万円

出典 一般社団法人日本消費者協会 2017年1月 第11回「葬儀についてのアンケート調査」

そのため、現段階で預貯金に余裕のない方は、保険金額200万円の死亡保険に加入しておくと安心です。

また、配偶者などの残された家族が生活に困らないくらいの資金を残したい方も、死亡保険への加入をオススメします。

いずれにしても、自分の葬儀代を保険金で支払えれば、預貯金が減ることはありません。

70歳過ぎてから死亡保険へ加入する必要性の少ない人

70歳過ぎてから死亡保険の必要性の少ない方は、下記のような方です。

70歳過ぎてから死亡保険へ加入する必要性の少ない人

- 預貯金が多くある人

- 今後、満期保険金や解約返戻金などの受け取り予定がある方

預貯金が多くあったり、今後、大きな金額を受け取る予定があったりする方は、保障としての死亡保険の必要性は低いです。一方で、生命保険には相続税の非課税枠がありますので、相続税を減らすことを検討されている場合には、預貯金のある方は加入をオススメします。

相続対策に関しては、のちほど詳しくご紹介いたします。

人は長生きすればするほど生活資金も多くかかります。

長寿大国である日本では年々、平均寿命は延びています。

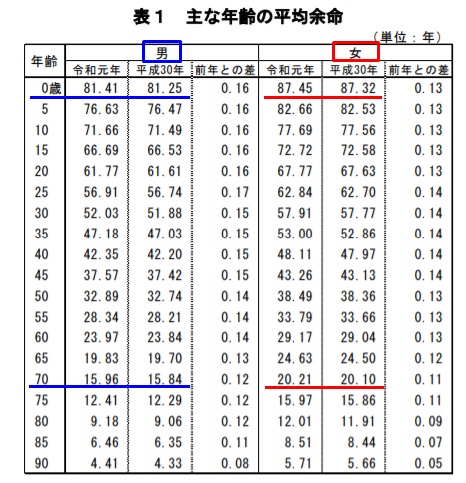

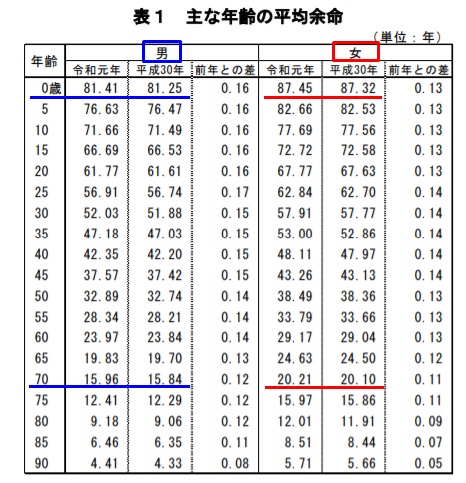

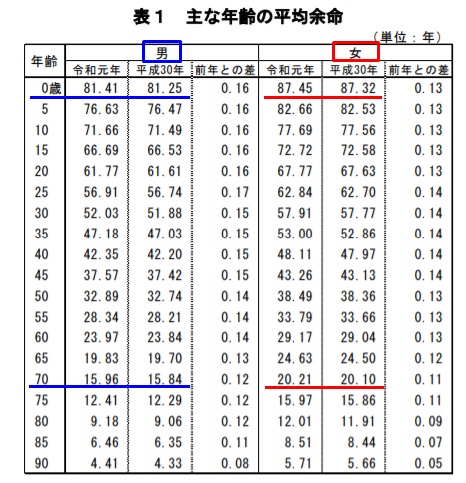

下記をご覧ください。

これは、年齢別の平均余命を表したものです。

2019年の平均寿命は、男性81.41歳・女性87.45歳です。

また、70歳の平均余命は、男性15.96歳・女性20.21歳となるため、70歳の段階で15年~20年間生活できる資金が必要なことがわかります。

年金などの定期的な収入で生活している方は問題ありませんが、少しずつでも貯蓄を切り崩して生活している方は、死亡保険に加入していた方が安心できるかもしれません。

70歳過ぎても入れる死亡保険の種類

死亡保険とは、被保険者が死亡した場合もしくは所定の高度障害になった場合に保険金が支払われる保険です。

死亡保険には、

- 一生涯の保障がある「終身保険」

- 一定期間の保障をする「定期保険」

の2種類があるため、それぞれの特徴を確認し、自分が必要としている死亡保険を選択しましょう。それぞれの特徴をご紹介します。

必ず保険金が受け取れる 終身死亡保険

終身死亡保険は、保険期間が一生涯の死亡保険のことです。

人は必ず亡くなりますので必ず保険金を受け取れることが最大の特徴です。

「自分が亡くなった後、お葬式代を遺族に残したい」

「相続税対策のために非課税枠を利用したい」

と考える方に向いていますね。

他には下記のようなメリットがあります。

- 解約返戻金があるため(一部、無い商品もあり)掛け捨てにならないこと

- 保険料は加入時から変わらないこと

反対にデメリットには

- 同じ保障金額で加入した場合、定期保険より保険料が割高なこと

- 保険料払込期間や被保険者の亡くなる年齢により、死亡保険金より払込保険料の方が多くなる可能性があること

が挙げられます。

70歳からでも大きな保険金が設定できる 定期死亡保険

定期死亡保険は、保険期間が一定期間に定められている保険です。

メリットは「安い保険料で大きな死亡保障を準備できること」です。

一方、デメリットは

- 保険金を支払う事由が発生しなかった場合には、掛け捨てになってしまうこと

- 定期保険加入後に満期を迎えた際に、年齢を理由に保険を更新できないこと

デメリットを具体例でご紹介します。

定期保険 加入の悪い例

契約年齢 76歳

保険期間 10年

満期時の年齢 86歳

76歳~86歳までの10年間を無事に過ごすことができました。

保険料は全額掛け捨てで、86歳以降は保険を更新することができないため、86歳以降は無保険となってしまいました。

70才以上の方の場合には、住宅ローンの残債がある方や遺族に生活費を残したい方など、多額の保険金を一定期間準備したい場合に検討することができます。

ただし、満期を過ぎてしまうと、その瞬間から保障は受けられないので、必ず保険金を受け取れる終身死亡保険を選ばれる方の方が多いのが実情です。

健康状態が不安な方へ 引受基準緩和型死亡保険

70歳を過ぎると持病や既往歴がある方が多くなってきます。

現在、日本人の健康寿命は下記の年齢と発表されています。

日本人の健康寿命

- 男性の健康寿命:72.14歳

- 男性の平均寿命:80.98歳

- 女性の健康寿命:74.79歳

- 女性の平均寿命:87.14歳

男性も女性も、70歳を超えると、健康寿命を迎え、何らかの病気を抱えながら生活していくことになるのです。

一般的な死亡保険は加入時に審査があり、持病や既往歴があると、加入できなかったり特別条件が付いたりすることもめずらしくありません。

特別条件とは、持病や傷病歴のある方と健康な方との平等性を図る目的で、給付金支払条件や保険料に一定の条件がつけられることで、主な内容は以下の通りです。

特別条件の主な内容

- 保険金・給付金の削減:一定期間もしくは全期間、保険金や給付金が何割か削減される内容

- 特別保険料の徴収:保障内容は変わらないけれど、通常の保険料より多い金額を徴収する内容

- 特定部位・特定疾病不担保:一定期間もしくは全期間、特定の部位や特定の疾病が不担保になる内容

- 特定障害不担保:一定期間もしくは全期間、特定の障害状態が不担保になる内容

例えば、緑内障と診断され、手術などを受けていない方の場合は、「目」を原因とする死亡については不担保になることがあります。

死亡保険の場合、とくに注意すべきは、「保険金・給付金の削減」です。

保険金・給付金の削減が付加されると、決められた期間、保険金が少なくなってしまうため、万一のとき、希望の金額を受け取れない可能性がでてきてしまいます。

保険金が半分になってしまっては困るな…。保険に加入する意味もなくなってしまいます。

そのような場合は「引受基準緩和型死亡保険」を検討することをオススメします。

引受基準緩和型保険とは

引受基準緩和型保険は、保険会社によって決められた3つ程度の質問に「はい」か「いいえ」で答えるだけで告知が終了します。

すべて「いいえ」の場合は、引受基準緩和型保険の申し込みをすることが可能で、加入できる可能性も高くなります。

つまり、持病がある方でも加入しやすく、告知が簡単なのが引受基準緩和型保険の特徴です。

現在、多くの保険会社から引受基準緩和型の死亡保険が販売されています。

持病があるからと生命保険への加入を諦める前に健康状態に不安のある方は引受基準緩和型保険も検討に入れることをオススメします。

下記のリンクでは、持病があっても入れる死亡保険の選び方を解説していますので、持病をお持ちの方は参考にしてください。

葬儀保険とはどんな保険?

死亡保険を検索している中で、「葬儀保険」をいう商品を見つけた方もいるかもしれません。

葬儀保険とは、少額短期保険の一種で主に葬儀費用の確保を目的とした死亡保険のことです。

つまり保険期間1年の定期保険のようなものですね。

加入時の告知も簡単な上、持病がある人でも加入しやすいため、70歳過ぎてから死亡保障を準備する方法としては有効的な手段の1つです。

ただし、加入1年目の少額短期保険の保険料が、民間生命保険会社の終身死亡保険より安くても、更新の度(1年ごと)に保険料は上がっていき、時間の経過とともに保険料が高すぎて保険を継続できなくなることがあります。

そのため、長期的な保障を希望するのであれば、定期保険や終身保険の方が総保険料は安くなるため、保険の加入時には1年目の保険料だけではなく、数年先の保険料まで考慮して、保険を選択することがムダのない保険選びとなります。

おひとり おひとりのお悩みに

\ 最適な保険をご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

終身死亡保険・定期死亡保険・引受緩和型死亡保険・葬儀保険の保険料比較

それぞれの商品の特徴がわかったところで、気になる保険料の比較を見ていきましょう。

下記はある保険会社を参考にした、保険金を200万円に設定した場合の月額保険料を表したものです。

| 保険種類 | 保険期間または保険料払込期間 | 70歳男性 | 70歳女性 |

|---|---|---|---|

| 終身保険 | 80歳払い込み終了 | 18,298円 | 16,814円 |

| 終身払い | 10,718円 | 8,180円 | |

| 引受基準緩和型終身保険 | 終身払いのみ | 16,496円 | 11,534円 |

| 定期保険 | 10年満了 | 5,316円 | 2,696円 |

| 90歳満了 | 8,362円 | 4,776円 | |

| 引受基準緩和型定期保険 | 10年満了 | 11,258円 | 5,620円 |

| 90歳満了 | 14,444円 | 8,510円 | |

| 葬儀保険 | 1年目 | 6,880円 | 2,860円 |

| 5年目 | 9,480円 | 4,180円 | |

| 10年目 | 14,900円 | 7,120円 | |

| 15年目 | 23,920円 | 12,620円 |

この図をご覧の通り、

- 終身死亡保険よりも、一定期間を保障する定期死亡保険が保険料が割安となる。

- 少額短期保険の1年目の保険料は割安だが、期間が経過するほど保険料は高くなる。

- 一般の死亡保険と比べ、引受基準緩和型死亡保険の保険料は1.5倍~2.1倍程度の割高となるものの、終身死亡保険の場合では、割高感は薄まり1.5倍程度の保険料となる。

それぞれの保険で一長一短あるため、どのタイプがオススメかは人によって変わってきます。

FPに具体的に相談してみたいという方は下記からお問い合わせください。ご相談は無料です。

新たに死亡保険に加入する前に行うべきこと

預貯金もそんなに多くないし、死亡保険に加入しなくちゃ…。

ちょっと待ってください。その前に確認してほしいことがあります。

生命保険文化センター・2019年度生活保障に関する調査によると、60代以上の方が死亡保障を準備している割合は75%前後となります。

この記事を読んでいただいている方も、すでに何らかの生命保険に加入している方が多いのではないでしょうか?

これは死亡保険に限ったことではありませんが、新たに保険に加入する際には、すでに加入済の保障内容を確認する必要があります。

保障内容を確認することで、保障の重複を防ぎ、新たに保険に加入する必要があるのかハッキリするからです。

まずは、現在加入している保険証券から内容を確認していきましょう。

具体的な確認項目は以下の通りです。

- 保険期間を確認する

- 保険料を確認する

- 保険金の金額はいくらか

- 満期保険金や解約返戻金があるか

- 保険金受取人は誰か

保険期間を確認する

まずは加入中の保険期間を確認しましょう。

保険期間とは、保障される対象期間のことです。

80歳までなどの「歳満了」の記載や、10年間などの「年満了」の記載があります。

「○年○月○日まで」のような記載がないことがほとんどなので、保障を受けられる最終日はいつなのかを必ず確認しておきましょう。

また日系大手生命保険会社では、主契約は終身となっていても、特約は途中で切れてしまうことが非常に多いのです。

「わたしの保険は終身(一生涯)だから安心です」と勘違いされている方が多いのですが、主契約部分は終身保障でも、特約は保障期間10年間などの定期保障になっているケースは非常に多いので、保険証券をよく確認するようにしましょう。

分からなければ、現在加入中の保険会社に連絡すれば、教えてもらえますので、面倒でも確認するようにしましょう。

保険料を確認する

保険料を確認しましょう。

若いうちに加入しそのまま継続している方の中には、自分がいくら保険料を支払っているのか把握していない方も多くいます。

今、いくら保険料を支払っているのか把握することで、新たに加入する保険に毎月いくら充てられるのか目安が付きます。

保険金の金額はいくらか

保険金の金額は死亡保険で最も重要な部分です。

確認する際は、死亡保険に加入しているかだけでなく、医療保険に「定期保険特約」や「終身保険特約が付加されていないか、もしっかり確認しましょう。

医療保険の主契約に死亡保障が含まれている商品もあるので、よく確認してください。

満期保険金や解約返戻金があるか

満期保険金や解約返戻金があるかどうかも重要なポイントです。

何歳のときにいくら受け取れるのかを確認しておきましょう。

受け取ったお金を自分の生活費にするのか、葬儀代などのご遺族への資金にあてるのかで、新たに加入する保険金の設定金額が変わってきます。

保険金受取人は誰か

最後に、保険金受取人を確認しましょう。

確認ポイントは、「保険金受取人を誰が受け取るのか」「保険金受け取る際に税金はかかるのか」です。

生命保険金は、民法上受取人固有の財産となるため、保険金受取人に指定された方のみに、保険金を受取る権利があります。

指定された人だけが受け取れるという意味では、「遺言」と似たような機能があります。

特に兄弟・姉妹がいる場合には、保険金を誰が受け取るかは、相続争いを避ける意味でも重要となりますので、慎重に決定する必要があります。

死亡保険金は、契約者、被保険者、保険金受取人が誰かによって、税金の種類や納税額が変わるため、できるだけ課税金額が少ないような契約形態にすることが大切です。

生命保険と税金の関係に関しては下記の記事で詳しく解説しています。

70歳過ぎてからの死亡保険を選ぶ際のポイント

加入済の保険の内容を確認したら、足りない保障を新たな保険で準備しましょう。

ここでは、70歳過ぎてからの死亡保険を選ぶ際のポイントをご紹介します。

加入目的を明確にする

70歳過ぎてから死亡保険を選ぶポイント1つ目は、加入目的を明確にすることです。

保険金を「誰のために」「何のために」残したいかを明確にしましょう。

70歳過ぎてから死亡保険に加入する方の目的は主に以下の3つです。

- 自分の葬儀費用のため

- 遺族の生活費のため

- 相続対策のため

自分の葬儀費用のため

「葬儀費用は準備しておきたい」70歳過ぎてからは、この理由で死亡保険へ加入する方がいちばん多いかもしれません。

葬儀費用っていくらぐらい必要なのかな?

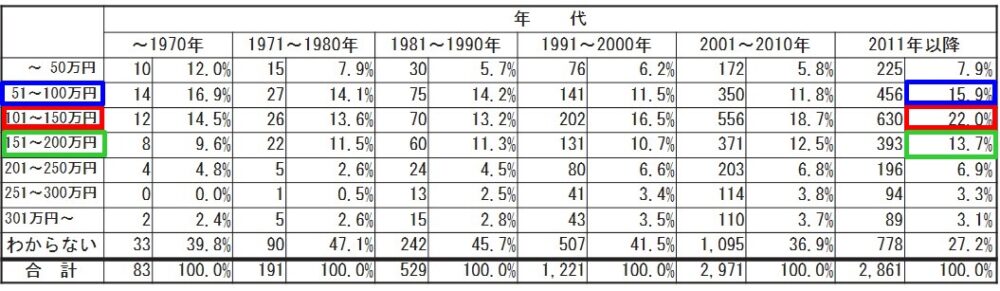

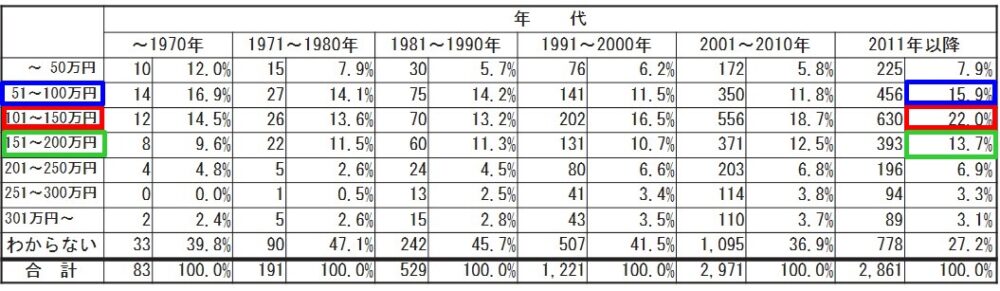

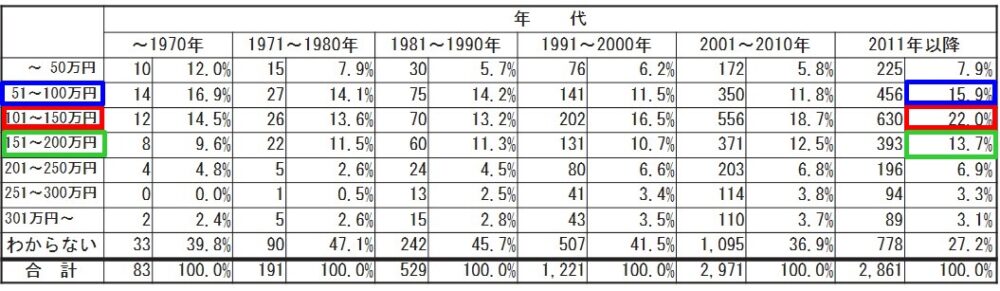

下記をご覧ください。

引用:一般社団法人 全日本冠婚葬祭互助協会・冠婚葬祭1万人アンケート

これは、お布施を除いた葬儀費用の平均額を表したものです。

ほとんどの方が、100万円~200万円の費用をかけていることがわかります。

この結果から、葬儀費用を残したいと考えている方は、保険金を200万円準備しておくことがオススメです。

遺族の生活費のため

遺族の生活費のためにお金を残したい、と考える方も多いでしょう。

とくに配偶者や独立していない子どもがいる方は、自分が亡くなった後の家族の生活が心配だと思います。

総務省統計局「家計調査報告[家計収支編]2019年平均結果の概要」によると、年齢階級別の二人以上世帯の消費支出は以下の通りで、少なくても月額20万円以上は必要ということがわかります。

二人以上世帯の月間消費支出

- 70~74歳:283,000円

- 75~79歳:231,000円

- 80~84歳:226,000円

- 85歳以上:219,000円

仮に配偶者が亡くなり1人暮らしになったとしても、固定費を考えるとそれほど大きな減少はしないでしょう。

遺族の生活費のために保険金を残したい方は、年金や不動産収入など定期的に入る収入を考慮した上で、残された家族が生活していけるだけの資金を計算しないとなりません。

相続対策のため

財産が多く、自分が亡くなった後の相続税が心配な方にも死亡保険はオススメです。

「相続対策には生命保険を活用するのがオススメ」と聞いたことはありませんか?

これは、生命保険金には「相続税の非課税枠」があるからです。

被保険者(契約者も同一人物の場合)が亡くなり、保険金受取人が配偶者や子供などの法定相続人が受け取った場合保険金のうち「500万円×法定相続人の数」の額については相続税の課税対象に含まれません。

つまり、現金で2,000万円を持っていれば2,000万円がそのまま相続税の対象になりますが、配偶者と子ども3人がいる方が保険金2,000万円の死亡保険に加入すれば、相続税は非課税枠の利用によって0円になるのです。

また、死亡保険金は必ず相続税の対象になる訳ではありません。

死亡保険金は「契約者・被保険者・受取人」の関係により、「所得税・相続税・贈与税」のうちいずれかの対象になるため、契約形態を工夫することにより、節税効果が高くなるのです。

生命保険を活用した節税対策については、下記の記事をご覧ください。

現在の健康状態から加入できそうな死亡保険を選ぶ

70歳過ぎてから死亡保険を選ぶポイント2つ目は、現在の健康状態から加入できそうな死亡保険を選ぶことです。

持病や既往歴がない方

持病や既往歴がない方は、一般の死亡保険を検討しましょう。

一般の死亡保険や医療保険に加入する際は、審査があり、健康状態を問われます。

その際、過去の傷病歴や現在の治療や投薬の有無を告知しなければなりません。

告知内容により生命保険会社が「加入可能」「特別条件付きで加入可能」「加入不可能」を判断します。

特別条件がつくことにより希望の保障が準備できなかった方や、健康状態に不安のある方は、引受基準緩和型保険を検討しましょう。

持病や既往歴がある方

持病や既往歴のある方や、特別条件がつくことにより希望の保障が準備できなかった方には、引受基準緩和型保険がオススメです。

引受基準緩和型保険については、下記の記事でも詳しく解説しています。

保険期間・保険金の金額から選ぶ

70歳過ぎてから死亡保険を選ぶポイント3つ目は、保険期間や保険金の金額から商品を選ぶことです。

ポイント1つ目の「加入目的」が明確になった段階で、保険金の設定金額の目安はついているはずです。

次は、必要な保険金の金額を準備するための保険期間と保険料を検討しましょう。

下記は、ある保険会社を参考にした、70歳の方が終身保険もしくは定期保険で死亡保険に加入した場合の月額保険料を表したものです。

■終身保険

| 保険金 | 保険料払込期間 | 70歳男性 | 70歳女性 |

|---|---|---|---|

| 200万円 | 80歳払込終了 | 18,298円 | 16,814円 |

| 終身払い | 10,718円 | 8,180円 | |

| 500万円 | 80歳払込終了 | 45,300円 | 41,590円 |

| 終身払い | 26,355円 | 20,005円 | |

| 10,00万円 | 80歳払込終了 | 90,500円 | 83,080円 |

| 終身払い | 52,610円 | 39,910円 |

■定期保険

| 保険金 | 70歳男性 | 70歳女性 |

|---|---|---|

| 200万円 (90歳満了) | 8,362円 | 4,776円 |

| 500万円 (90歳満了) | 20,760円 | 11,790円 |

| 1,000万円 (90歳満了) | 41,420円 | 23,480円 |

思ったより保険料が高いのね…。

生命保険は、死亡リスクが高くなればなるほど保険料は上がる仕組みになっています。

そのため、「若い人より高齢者」「女性より男性」の保険料が高くなってしまうのです。

また、払い方や被保険者が亡くなる年齢によっては、保険金の金額より払い込む保険料の方が多くなってしまう場合もあるので、判断が難しいところでしょう。

例えば500万円を残したい場合、「200万円を死亡保険で・残りの300万円を貯蓄で準備する」など、死亡保険と貯蓄を組み合わせるのも1つの方法ですね。

おひとり おひとりのお悩みに

\ 最適な保険をご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

70歳過ぎて死亡保険に加入するメリット

高齢者が死亡保険への加入を検討する際に、本人やご家族からこんな質問を受けます。

70過ぎてから死亡保険に加入するメリットってあるの?自分でお金を貯めればいいんじゃない?

被保険者が亡くなる年齢や払い方次第で保険料の方が高くなってしまう可能性もあるので、この質問は多くの方が抱いて不思議はありません。

しかし、死亡保険に加入することで得られるメリットもたくさんあるのです。

保険料より多くの保険金を受け取れる可能性がある

さきほど、「被保険者が亡くなる年齢や払い方次第で保険料の方が高くなってしまう可能性もある」とお伝えしましたが、死亡保険ではこの逆もあり得ます。

端的にお伝えすると、払込保険料が死亡保険金より少ない期間中に被保険者が亡くなった場合がそうです。

死亡保険金は被保険者が亡くなった場合(もしくは高度障害になった場合)に保険金が支払われる保険。

加入期間は関係ありません。

つまり、加入してから1ヶ月後に被保険者が亡くなった場合でも、所定の保険金は受け取れるため、保険料より多くの保険金を受け取れる可能性もあるのです。

遺族がすぐにお金を受け取れる

遺族がすぐにお金を受け取れることも死亡保険のメリットです。

「亡くなった人の預貯金口座は凍結され、遺産分割が終わるまでお金をひきだせない」という内容を聞いたことはありませんか?

銀行口座が凍結されるっていうのは聞いたことがあるかも。

今は「預貯金仮払い制度」があるため一定額は引き出しが可能ですが、残された家族がすぐに必要となる葬儀費用や当面の生活費などは、すぐに手元にないと不安なものです。

法定相続分とは、法定相続人に決められた相続財産に対する割合のことで、以下のように分配します。

| 法定相続人 | 受取割合 |

|---|---|

| 配偶者と子供 | 配偶者:2分の1 子供:2分の1 |

| 配偶者と父母 | 配偶者:3分の2 父母:3分の1 |

| 配偶者と兄弟姉妹 | 配偶者:4分の3 兄弟姉妹:4分の1 |

このように預貯金仮払い制度だとすぐに使えるお金に制限がありますが、生命保険の保険金なら手続き終了後平均3~4日程度で受け取れることが多いため、遺族の不安を少なくすることが可能です。

渡したい人へお金を残せる

死亡保険は、保険金の受取人があらかじめ決まっているため、渡したい人へ確実にお金を残すことができます。

預貯金でお金を残していると誰が受けとるかわかりませんが、死亡保険ならそのようなことは起きません。

また、仮に受取人が相続の放棄をしても、保険金は受取人固有の財産のため、影響はないのです。

保険金は被保険者からの大切な想いでもあります。この大切な想いを伝えたい人へ届けられるのは嬉しいことですよね。

おひとり おひとりのお悩みに

\ 最適な保険をご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

70歳過ぎても入れる死亡保険はある?必要性から選び方まで徹底解説!まとめ

この記事では、70歳過ぎても入れる死亡保険についてご紹介してきました。

最後に大事なポイントをおさらいしておきましょう。

- 70歳過ぎても入れる死亡保険はある

- 持病や既往歴がある方は「引受基準緩和型保険」がオススメ

- 新たに死亡保険へ加入する前に、加入中の生命保険の内容を確認することが重要

- 死亡保険に加入する際は、加入目的を明確にし、保険料を考慮しつつ、必要な保険金の設定をすることが重要

- 70歳過ぎて死亡保険へ加入するメリットには、「お金を渡したい人へ確実に早く渡せること」「保険料より多くの保険金が受け取れる可能性があること」「相続対策になること」などがある

死亡保険への加入を検討し始めると、新たに疑問がわいてくることが多いでしょう。

実際に

- 保険に加入した方が良いのか、加入せず預貯金で持っておいたほうが良いのか

- 加入中の保険証券を見てみたけれど、保障内容がよくわからない

- 終身保険と定期保険どっちがいいの?

- 保険金の金額をいくらに設定していいのかわからない

- 持病があるけど入れるの?

など、弊社にも多くの問い合わせがあります。

そんなときは弊社のファイナンシャルプランナーにご相談ください。

ご家庭の事情や希望をうかがいながら、最適なプランをご提案いたします。

お電話やオンラインでご相談から契約まで、日本全国のお客様のサポートをさせていただきますので、お気軽にご相談ください。