こんにちは。保険相談ラボ編集部です。

持病をお持ちの方の保険加入実績が多数ある弊社には、下記のような質問が多く寄せられます。

糖尿病なのですが、死亡保険には加入できないのでしょうか?

うつ病で通院しているのですが、死亡保険には加入できますか?

死亡保険は、自分に万一のことがあったときに残された家族を守る大切な保障です。

持病があるからといって死亡保障を準備できないと、残されたご家族の人生を変えてしまうこともあるでしょう。

安心してください。持病をお持ちの方でも加入できる死亡保険はあります。

ただし、持病の治療状況によって、加入できる死亡保険のタイプは変わります。

この記事では、持病をお持ちの方でも残されたご家族を守れる「持病があっても入れる死亡保険」についてご紹介します。

入院や手術などを保障する医療保険や、がんになっても入れる保険については下記の記事をご参考ください。

おひとり おひとりのお悩みに

\ 最適な保険をご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

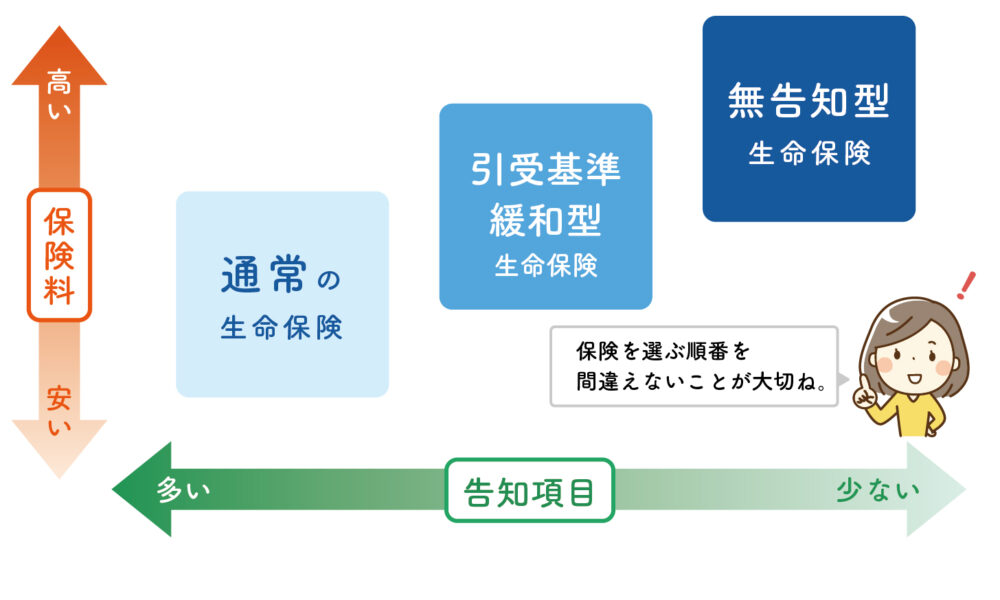

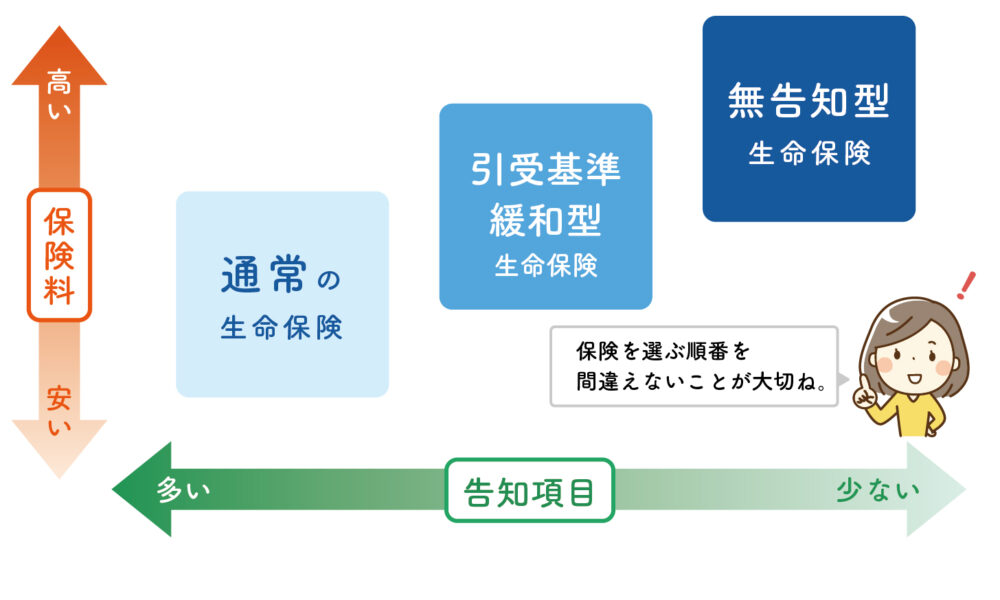

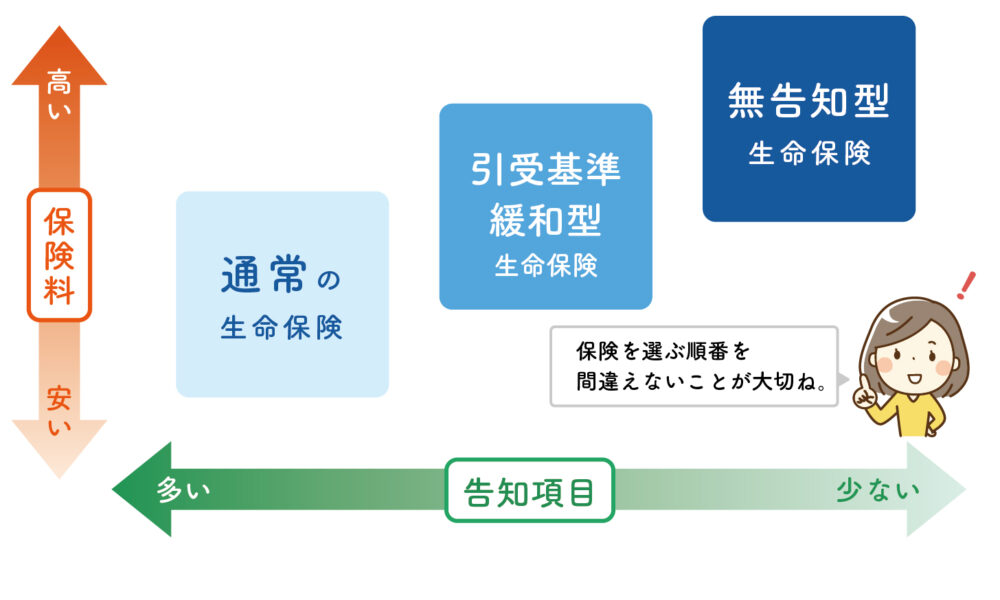

持病があっても入れる死亡保険は3つ!

持病があっても入れる死亡保険は3つあります。

- 一般の死亡保険

- 引受基準緩和型死亡保険

- 無告知型死亡保険

それぞれの特徴を見ていきましょう。

持病があっても入れる死亡保険①一般の死亡保険

1つ目は、一般の死亡保険です。

一般の死亡保険に加入する際には、詳細な告知が必要となります。

告知項目に該当しない場合には問題なく加入することが可能ですが、死亡保険金の金額によっては、健康診断の結果表の提出や医師の診察が必要な場合があります。

一般の保険に申し込んだことがあるけれど、「薬の服用はいつからか」とか「持病を初めて受診したのかいつか」とか…告知が多くて大変だった記憶はあるな。

そうですよね。おそらく、持病のある方ですと告知項目の1つや2つ、該当するでしょう。

保険会社は、告知内容を基に加入審査を行い、下記のいずれかの結果をだします。

- 無条件で加入可能

- 特別条件付きで加入可能

- 加入不可

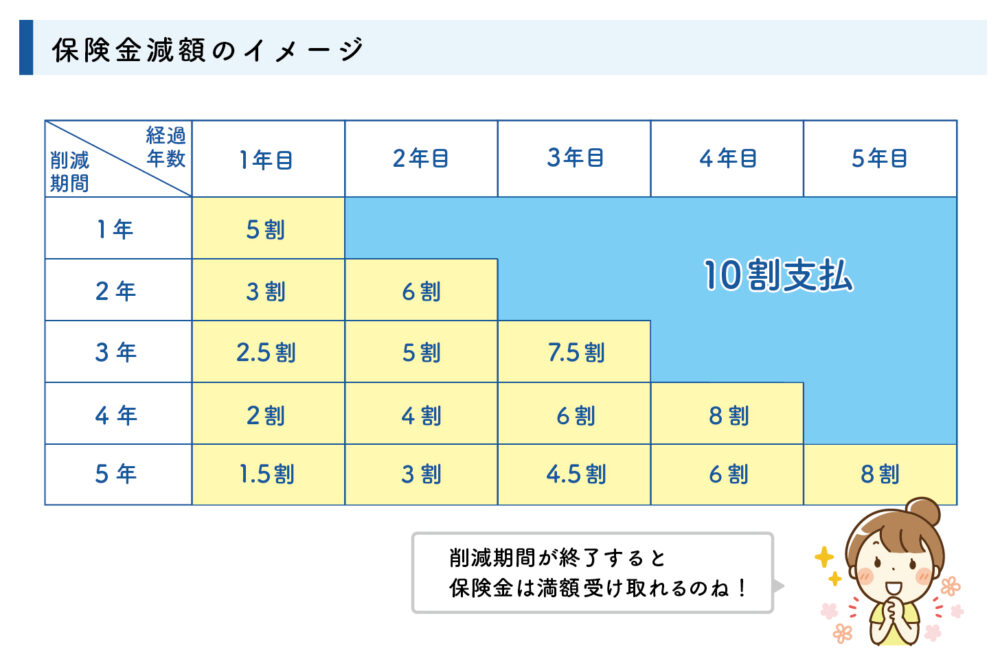

死亡保険の特別条件は[保険料の割増]や[保険金の削減]が多い

特別条件の内容は以下の通りです。

特別条件の内容

- 保険料の割増・・・通常の保険料に特別保険料を加算すること

- 保険金の削減・・・保険会社が指定した一定期間中、死亡保険金額および高度障害保険金額を削減すること

- 特定疾病・部位不担保・・・保険会社が指定した身体部位、または、特定疾病に対して給付金をお支払いしないこと

- 特定障害不担保・・・特定障害に対して、高度障害保険金を支払わないこと

死亡保険の場合は「保険料の割増」もしくは「保険金の削減」が付加される可能性が高いです。

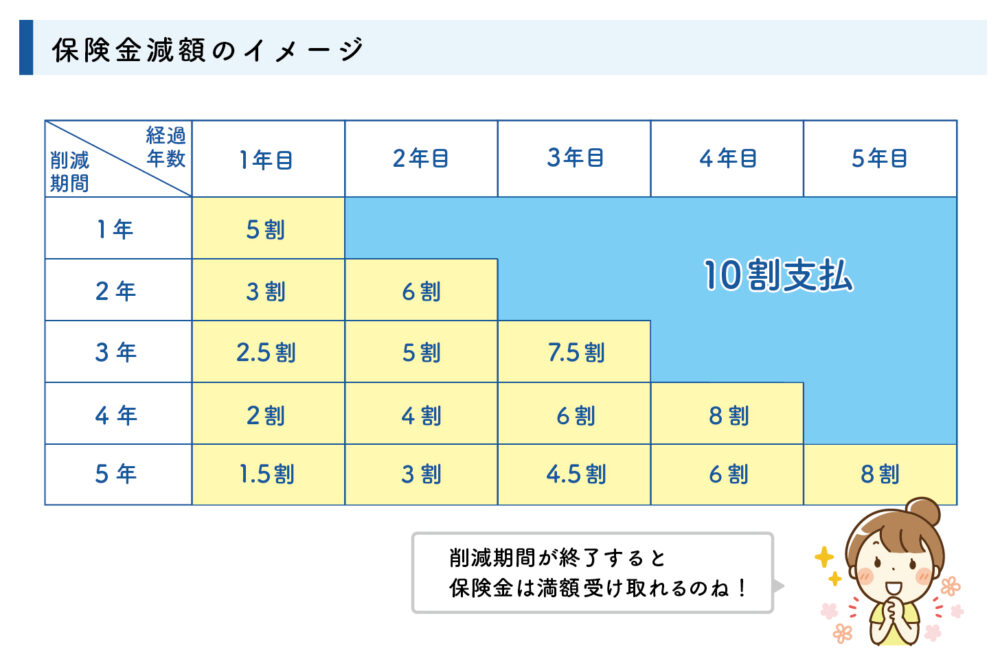

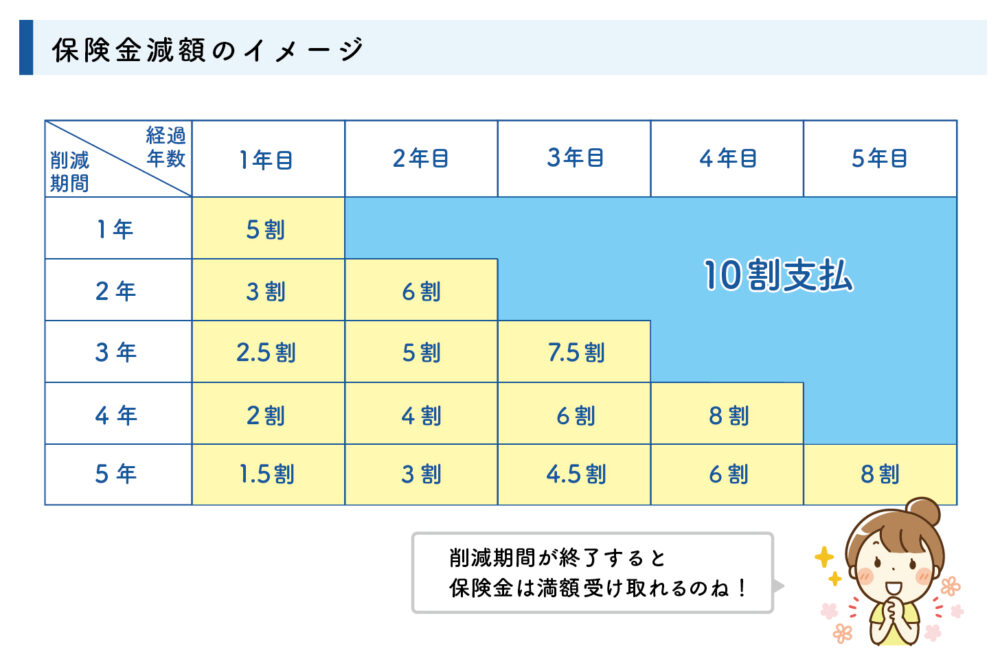

保険金削減の方法は保険会社により、上記のように1年ごとに段階的に緩和していくタイプと、「一定期間は50%削減で期間を過ぎると100%(5年間は50%・6年目以降は100%など)」という2通りのタイプがあります。

特別条件が付加された場合は条件の内容を確認し、条件を承諾しても必要な保障が準備できるのか、充分に検討することが重要です。

もし、特別条件を承諾できない場合は、別の保険会社の一般の死亡保険、もしくは、引受基準緩和型死亡保険を検討しましょう。

1つ目の保険会社で加入を断られたら、他の保険会社も同じじゃないの?

いいえ。「A社は加入できなくてもB社では加入できる」というケースは多いので、トライしてみる価値はありますよ。ただし、詳細な告知は再度行う必要があります。

持病があっても入れる死亡保険②引受基準緩和型死亡保険

2つ目は、引受基準緩和型死亡保険です。

引受基準緩和型死亡保険は、告知事項を限定しているため、持病や傷病歴がある方でも加入しやすい保険になっています。

引受基準緩和型死亡保険の告知は[はい・いいえ]の2択で簡単

引受基準緩和型医療保険の告知項目は、「はい」「いいえ」の2択で答えられる質問がほとんどです。

すべての告知項目が「いいえ」の場合は、加入できる可能性も高くなります。

告知の内容は保険会社により異なりますが、主な項目は以下の3点です。

引受基準緩和型死亡保険の主な告知内容

- 最近3カ月以内に、医師から入院や手術、検査(定期的な検査を除く)をすすめられたことがあるか

- 過去2年以内に、入院や手術をしたことがあるか

- 過去5年以内に指定の病気(保険会社により異なる)で、医師の診察・検査・治療・投薬のいずれかを受けたことがあるか

過去5年以内の告知に指定される病気は、以下の内容が多いです。

| ジャンル | 病名 |

|---|---|

| がん | がん・白血病・肉腫・悪性リンパ腫など(上皮内新生物を含む場合もある) |

| 肝臓 | 肝硬変など |

| 精神 | 認知症・統合失調症・アルコール依存症など |

私は、引受基準緩和型死亡保険の告知項目に該当が無かったから、加入できるんだよね?

はい。今は多くの保険会社がノックアウト方式を採用しているため、「告知項目に該当しない場合は加入できる」というわかりやすい保険になっています。

また、告知事項は保険会社によって異なるため「A社は加入できなくてもB社なら加入できる」ということも多々あります。

各保険会社のホームページやパンフレット等で告知内容の確認もできるため、1社ではなく複数の商品を比較することをオススメします。

引受基準緩和型死亡保険のメリットは持病も保障されること

持病のある方の頼もしい味方である「引受基準緩和型死亡保険」。

他にどのような特徴があるのか気になりますよね?

まずは、「メリット・デメリット」を確認していきましょう。

| メリット | デメリット |

|---|---|

| ■告知項目に該当しなければ持病があっても加入できる ■持病も保障の対象になる ■告知が少ないため手続きが簡単 ■診断書の提出が不要 | ■保険料が割高 ■加入後の1年間は保障が減額される商品もある ■付加できる特約が少ない |

最大のメリットは、「持病があっても加入できること」や「持病も保障の対象になること」です。

このメリットにより、一般の死亡保険で特別条件がついた方のニーズが満たせます。

また、簡単な告知で加入できるため、医師による診断書の提出も不要で面倒な手続きがありません。

うちの親は80歳なんだけど、今からでも入れるのかしら?

対象年齢は20歳~85歳の商品が多いので、安心してください。

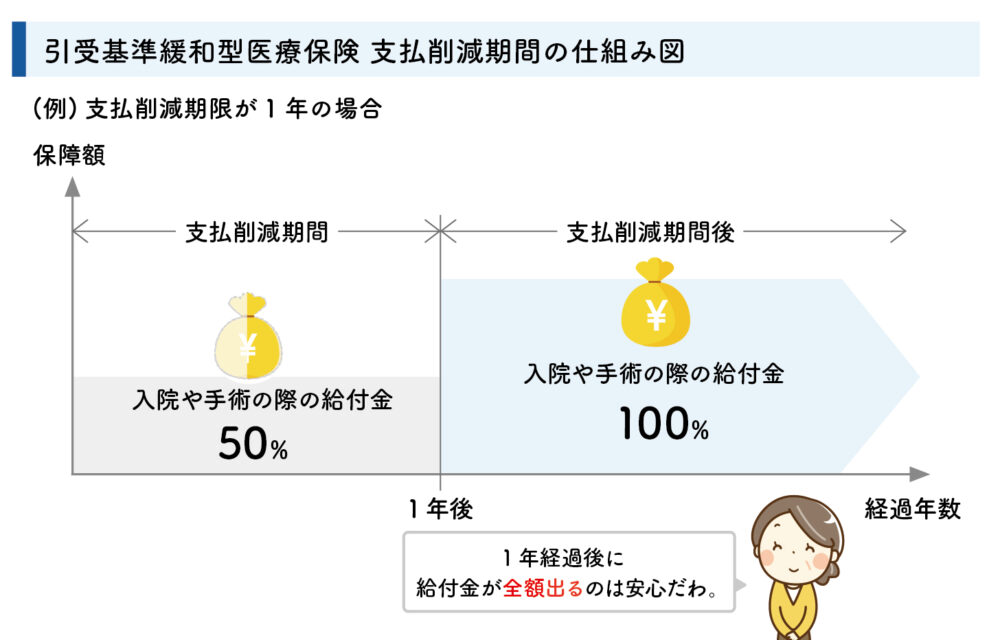

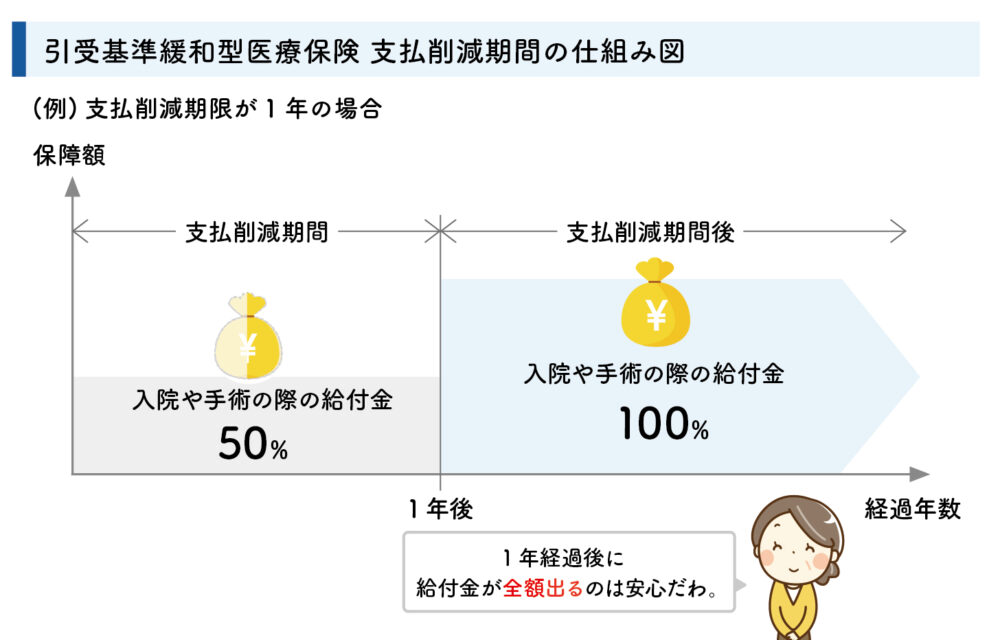

デメリットは、一般の生命保険に比べ保険料が割高なことと、加入後1年間は保障が減額される商品もあることです。

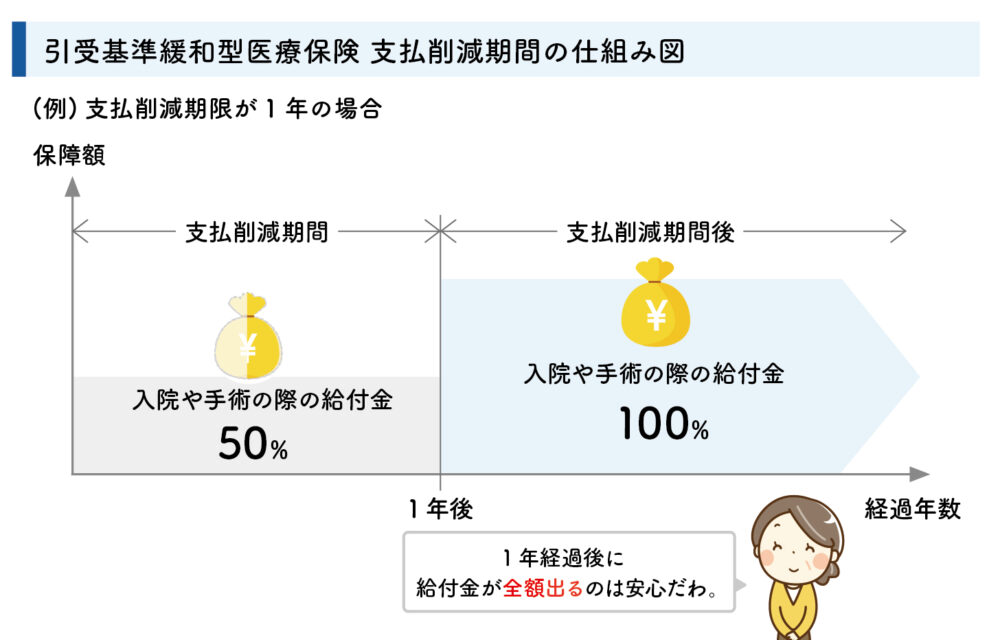

たとえば、「契約後1年間は保険金が50%に削減される」という内容です。

削減される期間と内容は、各保険会社によって異なります。

最近は支払削減期間の制限を設けない生命保険も出てきましたが、全ての保険会社ではありませんのでしっかり確認する必要があります。

万一、引受基準緩和型死亡保険に加入できなかった場合は、無告知型死亡保険を検討してみましょう。

おひとり おひとりのお悩みに

\ 最適な保険をご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

持病があっても入れる死亡保険③無告知型死亡保険

3つ目は、無告知型死亡保険です。

無告知型死亡保険とは、健康告知や医師の審査が不要な死亡保険です。

無告知型死亡保険のメリットは既往歴のある人でも加入できること

無告知型保険死亡保険のメリットは、通院中や傷病歴のある方でも加入できることです。

告知の必要がないため、手続きも非常に簡単です。

ただし、入院中の方や余命宣告を受けている方などは、無告知型死亡保険に加入できないので、ご注意ください。

デメリットは、一般の生命保険に比べ保険料が割高なことと、加入後一定期間は保障が減額される、または、無い場合もあることです。

無告知型死亡保険は、保険会社が保険金を支払うリスクが高い分、保険料が割高に設定されています。

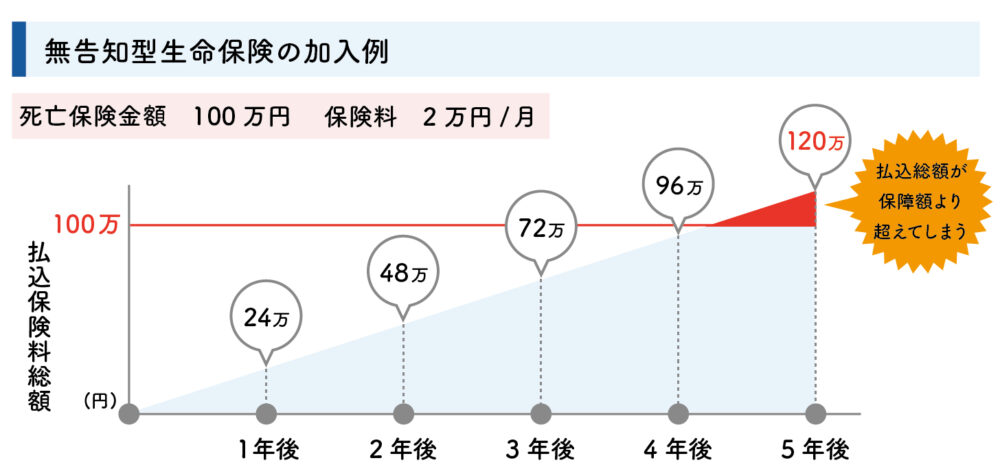

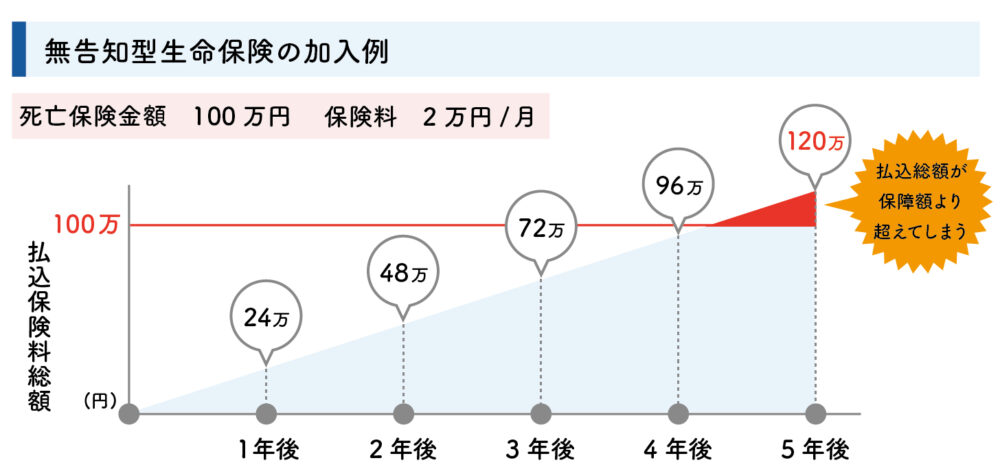

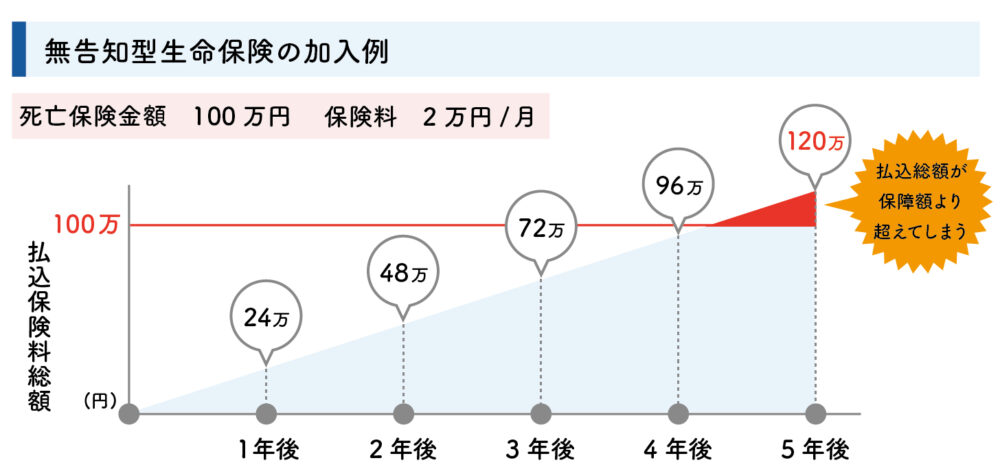

保険料と保険加入期間によっては、保険料総額が保険金額を超えてしまう場合もあるため、保険で準備すべきか貯蓄で準備すべきか、充分に検討することが重要です。

無告知型生命保険の加入例

- 死亡保険金額:100万円

- 月額保険料:2万円

◇払込保険料総額◇

・1年後・・・24万円

・2年後・・・48万円

・3年後・・・72万円

・4年後・・・96万円

・5年後・・・120万円

この例では、加入後50ヶ月目に払込保険料総額が保険金額と同額の100万円となります。

50ヶ月目以降は、支払った保険料より少ない保障額となってしまいます。

無告知型死亡保険は、「保険料が割高なため、短期間で保障額を保険料総額が超えてしまう場合がある」ことをよく理解した上で、検討を進めましょう。

また、一定期間、保障が制限されることにも注意が必要です。

保険会社にもよりますが、加入してから2年のうちに病気で亡くなった場合には契約時に設定した死亡保障ではなく、今までに支払った保険料相当額が死亡保障となることがあります。

死亡保険金の支払い例

- 死亡保険金500万円/月額保険料20,000円の場合

・1年後に病気で亡くなった場合の死亡保険金 : 24万円

・1年後にケガで亡くなった場合の死亡保険金 : 500万円

・3年後に病気で亡くなった場合の死亡保険金 : 500万円

加入の際は、上記のようなケースが起こることも想定して、貯蓄か保険かどちらが自分の希望に合っているのか、しっかり検討しましょう。

一時払いの死亡保険は相続対策にもオススメ

「相続対策には一時払い終身保険を活用することがオススメ」と聞いたことはありませんか?

生命保険の保険金には非課税枠があり、非課税枠を活用することで相続税を減らす効果があるのです。

無告知型の死亡保険の中に一時払い終身保険ってあるのかな?

残念ながら、無告知型の死亡保険では一時払い終身保険はほとんど販売されていません。ただし、「無選択型」の終身保険なら一時払い商品があります。

無選択型死亡保険は告知が限定されているため、持病がある方でも入りやすい保険です。

また、一時払い終身保険も販売されているため、「相続税の対策をしたいが持病があって一般の終身保険の加入が難しい」と思っている方にオススメです。

ただし一時払い終身保険は、加入時に保険料を一括で支払うため、ある程度のまとまった資金が必要になります。

相続税対策で加入する一時払終身保険

死亡保険金 1,000万円

保険料 1,000万円(一時払)

1,000万円の現預金が、1,000万円の保険に置き換わっただけとも言えます。

これって何の意味があるの?

現金や預貯金を生命保険に置き換えることで相続財産を減らすことができ、相続税の節税効果があるんです。

相続税の対象になる生命保険の死亡保険金には、 500万円×法定相続人の数が非課税になる制度があります。

1,000万円を預貯金で持っている場合には1,000万円に対して相続税が課税されますが、生命保険金1,000万円であれば、法定相続人の数によって非課税となるのです。

相続税対策の生命保険はこちらの記事で詳しく解説していますので、参考にしてください。

死亡保険で人気なのは[終身保険][定期保険][収入保障保険]!

死亡保険には、大きく分けて「終身保険」と「定期保険」の2つの保険があります。

さらに定期保険の中には「逓減定期保険」があり、代表的な商品として「収入保障保険」があります。

今回は、死亡保険の中でも人気の3つの保険をご紹介します。

- 終身保険

- 定期保険

- 収入保障保険

それぞれの特徴を確認していきましょう。

特徴を知ることで、自分に合った死亡保険はどのタイプなのかが見えてくるはずです。

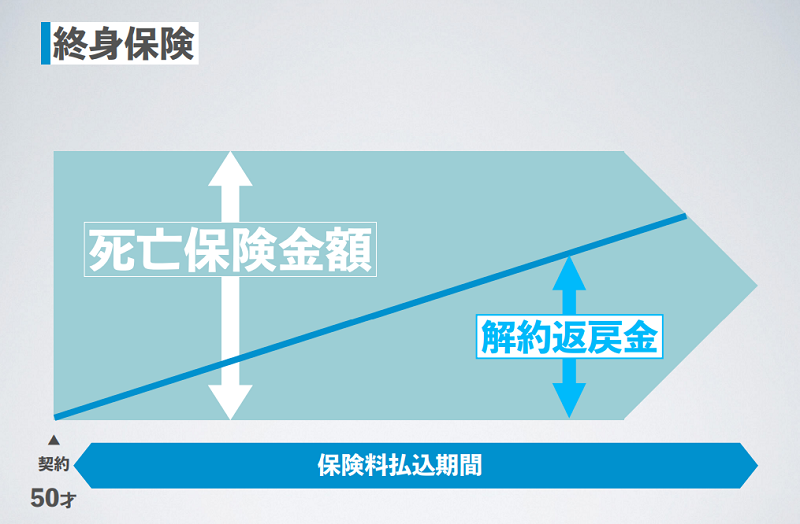

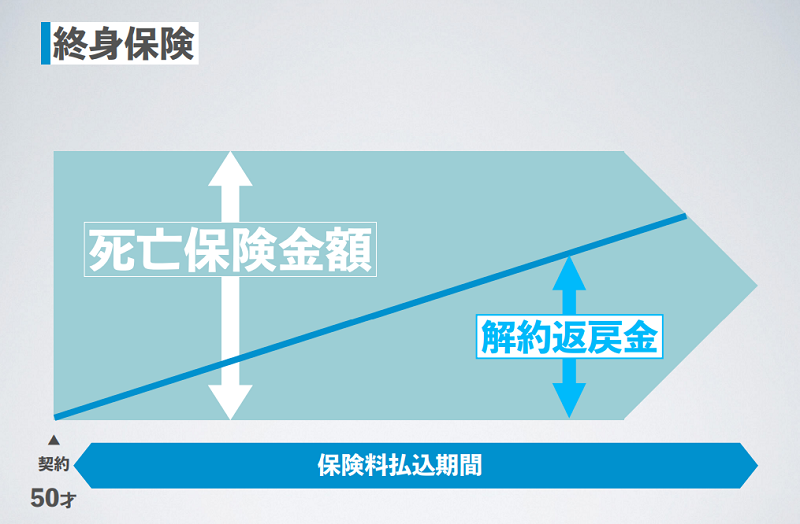

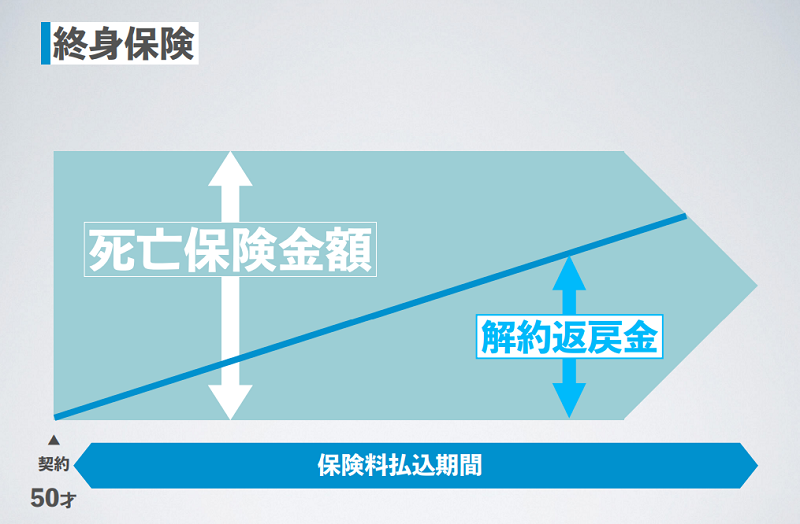

一生涯の保障がある終身保険

1つ目は、終身保険です。

終身保険とは、一生涯の保障がある死亡保険です。

つまり、必ず遺族が保険金を受け取れる、ということですね。

他には下記の特徴があります。

- 一生涯の保障がある

- 解約返戻金があるため、貯蓄代わりにも使える

- 保険料は加入時から変わらない

- 加入時の保障内容が変わらない

- 貯蓄性があるため、保険料は高い

貯蓄性が高い商品は、学資の準備や老後の生活費の備えとして利用されることも多く、保障も一生涯で内容も変わらないため人気の保険です。

ただし、定期保険に比べ保険料が高いことから、大きな保障を準備するには不向きな保険になります。

また、引受基準緩和型死亡保険と無告知型死亡保険の場合は、加入から一定期間は保険金が削減される商品が多いので、注意が必要です。

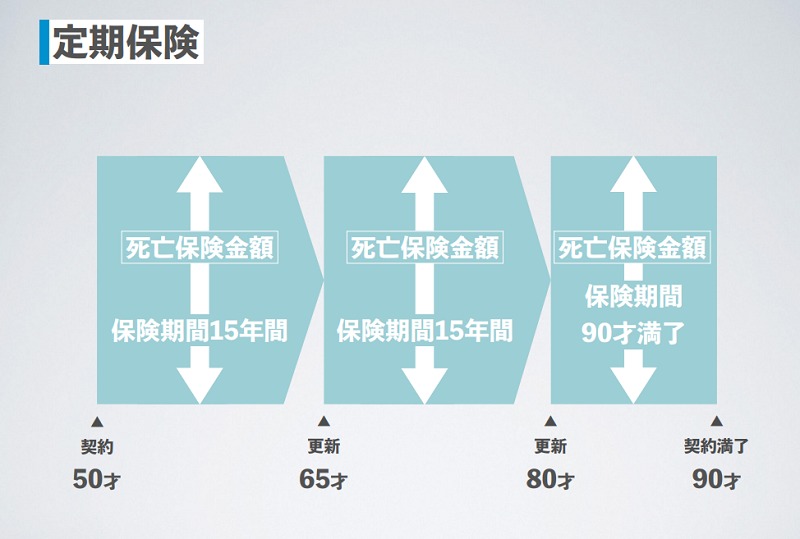

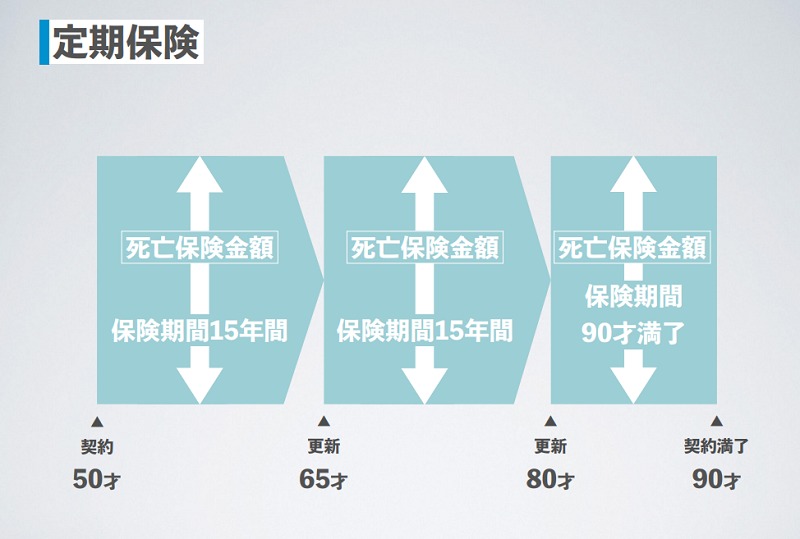

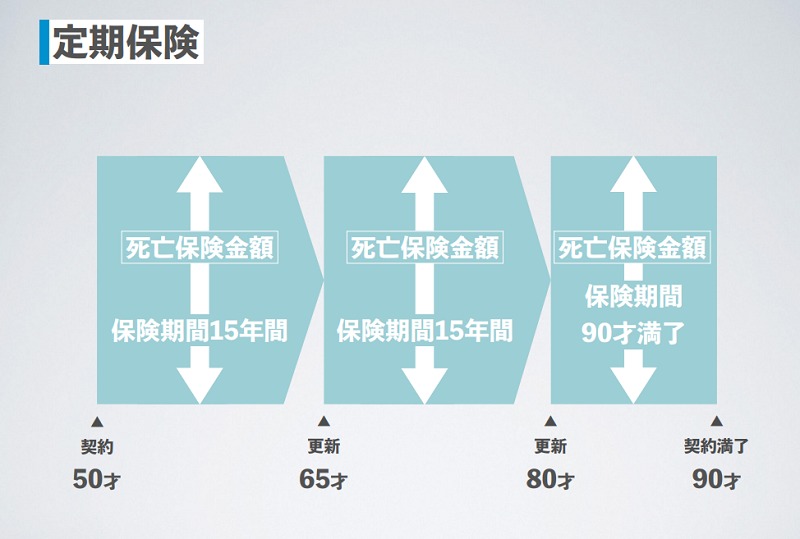

安い保険料で大きな死亡保障が準備できる定期保険

2つ目は、定期保険です。

定期保険は一定期間、万一の場合の保障をする保険です。

一般的には「掛け捨て」と呼ばれることが多いですね。

定期保険の特徴は以下の通りです。

- 掛け捨てのため、安い保険料で大きな死亡保障が準備できる

- 終身保険と比べると、保険料が割安

- 保険期間満了後は更新することが可能

- 商品によっては終身保険に切り替えることもできる

- 保険期間・保険料払込期間・保険商品の組み合わせ次第で貯蓄も可能となる

定期保険は、保険の更新や終身保険への切り替えができる事や、加入の仕方によっては貯蓄も可能という自由度の高い保険です。

しかし、基本的には掛け捨てである事や、更新時には保険料が上がる事、年齢の制限なく更新できる訳ではない事に注意が必要です。

また、終身保険への切り替えができるタイミングは商品により異なるため、切り替えを希望する場合はタイミングを逃さないように気をつけなければなりません。

子育て世代や借入がある経営者の方など、一定期間、大きな死亡保障が必要な方にオススメです。

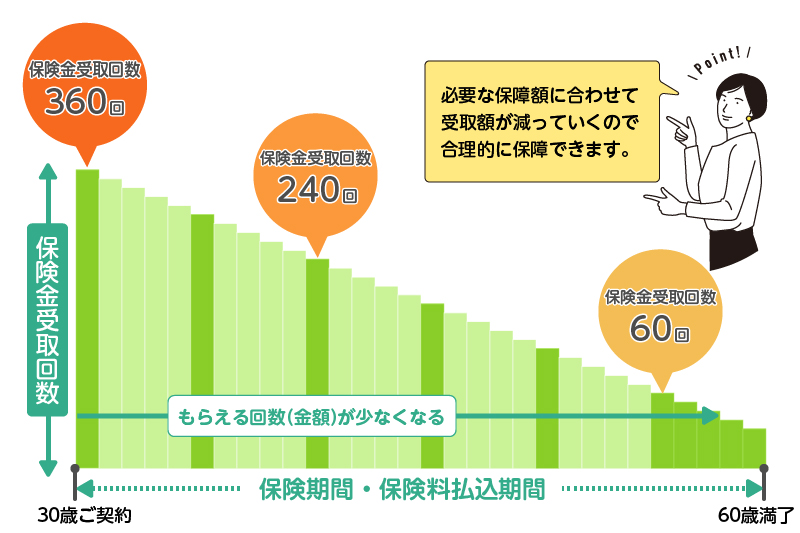

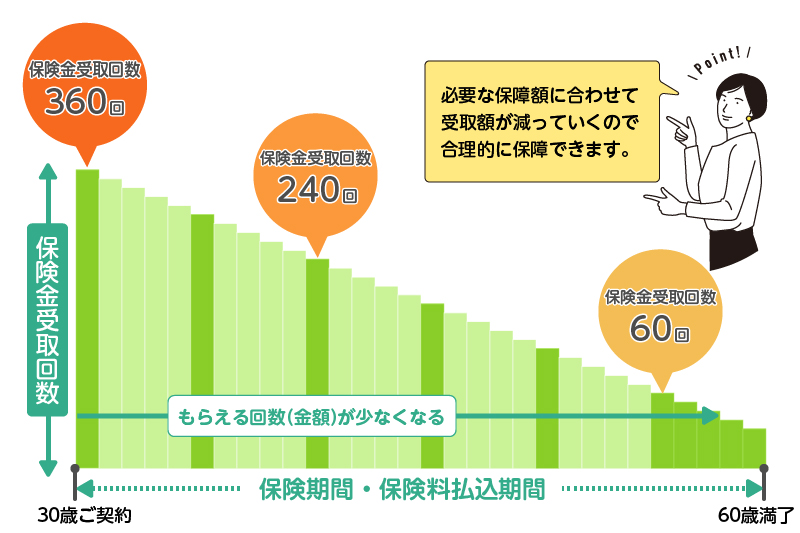

効率的に死亡保障が準備できる収入保障保険

3つ目は、収入保障保険です。

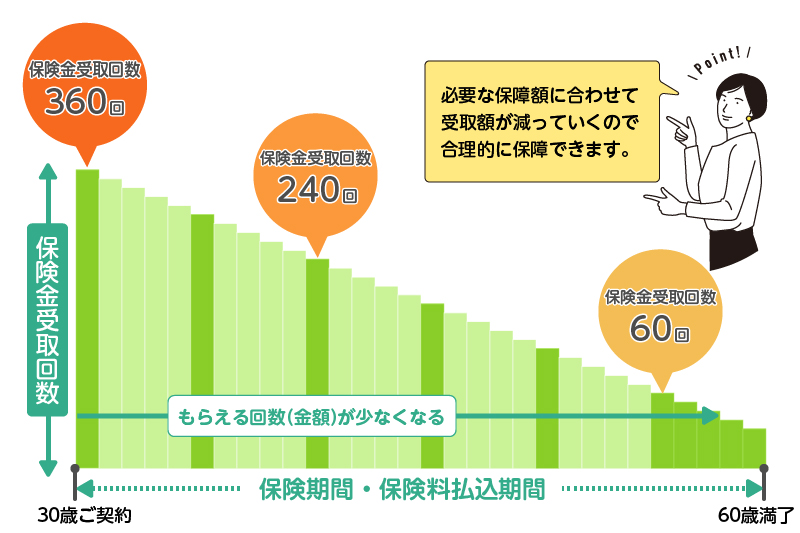

収入保障保険は、時間の経過と共に保険金が目減りしていく定期保険です。

名前のとおり、毎月決まった金額の保険金を受け取れる保険です。

そのため、加入時には保険料総額が高くなり、満期に近づくにつれて保険料総額は少なくなります。

なるほど!保障を形で表すと、三角形になるんだね。

収入保障保険の特徴は、下記の通りです。

- 保障の形は三角形のため、保険料は定期保険よりも割安

- 保険金の支払いは、給与のように毎月受け取れる

- 保険料は加入時から変わらない

- 定期保険と同じように掛け捨てタイプ

収入保障保険の保障の形は三角形であるのに対し、定期保険の保障の形は、加入時から満期まで保険金額が変わらない四角形になります。

保険金の総額が減ってしまうと聞くと、心配に思う方もいるでしょう。

しかし、三角形の保険は合理的な保険なのです。

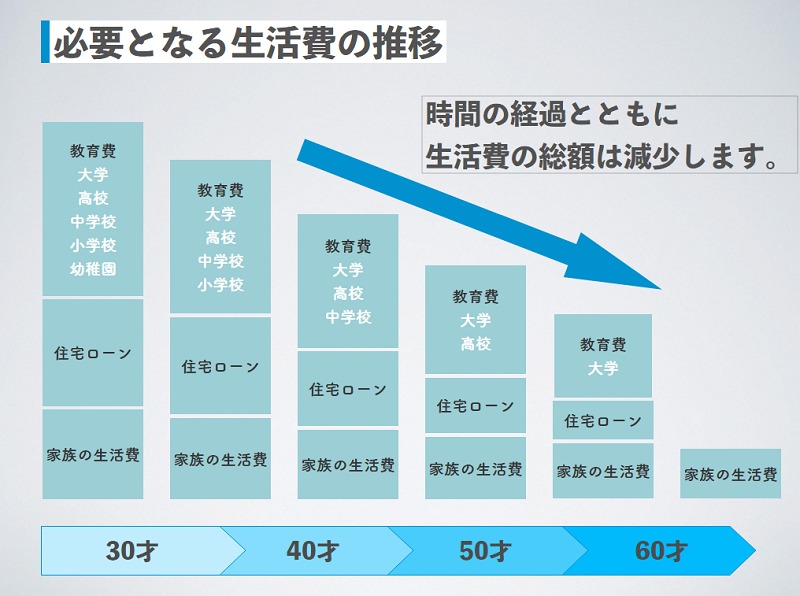

お子様がいる家庭で考えた場合、下の図のように、必要となる生活費の総額は時間とともに減少していきます。

子供が幼稚園の頃には、将来必要となる「教育費・住宅ローン・家族の生活費など」は非常に大きいです。

しかし、60才になり子供が独立すれば、将来必要となる教育費や住宅ローンなどもなくなるため、生活費の総額が大幅に減少します。

この減少額に合わせるように、保障額が減っていく保険が収入保障保険です。

収入保障保険で死亡保障を準備すれば、必要なとき必要な金額を準備できるので、無駄な保険料を支払わなくてすみますね。

おひとり おひとりのお悩みに

\ 最適な保険をご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

死亡保険を選ぶ5つのステップ

ここまでご紹介してきた内容を復習しつつ、死亡保険を選ぶ際の5つのステップをご紹介します。

ステップ①一般の生命保険から加入が可能な保険を探す

持病がある場合でも、一般の生命保険に加入できることもあります。

まずは、一般の生命保険を検討しましょう。

もし特別条件が付加された場合は、内容を充分に把握し、承諾するかどうか判断する必要があります。

特別条件を承諾できない場合や加入を断られた場合は、ステップ2に進みます。

ステップ②引受基準緩和型死亡保険から加入可能な保険を探す

「一般の死亡保険に加入できない」もしくは「特別条件を受け入れられない」場合は、引受基準緩和型死亡保険を検討しましょう。

「A社がダメでもB社は加入できる」というケースは多々あるので、各社の告知の内容を確認し、複数の商品を比較することが重要です。

もし引受基準緩和型死亡保険に加入できなかった場合は、ステップ3に進みます。

ステップ③無告知型の死亡保険を検討する

最後に無告知型の死亡保険を検討していきます。

無告知型死亡保険の検討をする際は、払込む保険料と保障金額のバランスをよく考えなければなりません。

場合によっては保険料を支払う分を貯蓄している方がお得なケースもあるので、保険で備えるべきか貯蓄で備えるべきか、充分に検討する必要があります。

不安な場合は私たちにご相談ください。

ステップ④死亡保険の保険種類を選ぶ

「終身保険」「定期保険」「収入保障保険」の中から、自分に合う保険を検討していきます。

私の場合はどれがオススメなのかな?

一般的に、若い方は安くて保障の大きい収入保障保険や定期保険で死亡保障を準備する方が多く、高齢の方は一生涯保障を受けられる終身保険を準備する方が多いです。

ステップ⑤保障額と保険料のバランスを検討する

生命保険は長期に渡る契約期間となるため、保障額と保険料のバランスを検討することは非常に重要です。

「必要のない保障は付加していないか」「家計を圧迫するような保険料ではないか」改めて確認してみましょう。

生命保険は「無理なく・無駄なく」継続できる保険を選ぶことが重要です。

こちらの記事では、ムダのない保険選びの原則をご紹介していますので、ぜひ参考にしてください。

おひとり おひとりのお悩みに

\ 最適な保険をご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

持病があっても入れる死亡保険・まとめ

この記事では、持病があっても入れる死亡保険についてご紹介してきました。

持病があっても入れる死亡保険は、以下の3つです。

- 一般の死亡保険

- 引受基準緩和型死亡保険

- 無告知型死亡保険

今まで、「自分は持病があるから保険に加入できない…」と諦めていた方でも、保険会社や商品によっては加入できることがあります。

1つの保険会社から、持病を理由に加入できないと言われても、他の保険会社すべてで加入できない訳ではありません。

とはいえ、複数の保険会社に問い合わせをしたり、商品の比較をしたりするのは時間と労力を使います。

そんなときは、ぜひ保険相談ラボをご利用ください。

経験豊富なファイナンシャル・プランナーが、あなたにぴったりの死亡保険・生命保険をご提案いたします。