「親が亡くなり、誰も住まなくなった実家。思い出は詰まっているけれど、古くて売れるのかもわからない。解体するにもお金がかかるし、固定資産税だけが毎年かかっていく…」

うちもまさにこの状況…何から手をつけていいか、さっぱりわからないよ…

「この家、どうすればいいのか…」と、売るにしても税金のことが心配で、なかなか一歩が踏み出せない方も多いのではないでしょうか。

実は、そんなお悩みを抱える方のために、国が用意した非常に強力な支援制度があります。

それが「空き家特例」と呼ばれる税制優遇です。

この制度を使えば、不動産を売却したときに発生する譲渡所得税を最大3,000万円まで非課税にできる可能性があります。

これは、数百万円単位の税金が“ゼロ”になる可能性があるという、非常に大きなメリットです。

この記事では、相続対策の専門家であるファイナンシャルプランナー(FP)の視点から、この「空き家特例」について、どこよりも詳しく、そしてわかりやすく解説します。

この記事を読めば、ご自身の状況で何をすべきか明確になります。

一つずつ一緒に確認していきましょう!

この記事を最後まで読めば、以下の疑問がすべて解消され、ご自身の状況に合わせて最善の行動を起こすための知識と自信が身につくはずです。

- そもそも「空き家特例」とはどんな制度?

- 自分は対象になるのか?具体的な条件は?

- 令和6年(2024年)から変わった新ルールとは?

- 手続きはどう進めればいい?必要書類は?

- よくある失敗例や、知っておくべき注意点は?

不安を安心に変えるための一歩を、ここから一緒に踏み出しましょう。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

空き家特例で税金が数百万円の違うことがある

本題に入る前に、この記事でお伝えしたい最も重要な結論を先にお伝えします。

それは

相続した空き家を売却する予定があるなら、「空き家特例」は絶対に見逃してはいけない制度だということです。

この特例を使えば、最大3,000万円の税金が控除される可能性があり、知らずに売却してしまうと数百万円の損をすることもあります。

空き家特例とは

空き家特例とは、相続した空き家を売却した際に、譲渡所得から最大3,000万円まで控除できる制度です。

一定の条件を満たせば、大幅に税負担を軽減できます。

この「3,000万円の特別控除」は、適用できるかどうかで手元に残るお金が数百万円単位で変わるほど、非常に大きなインパクトがあります。

税金の話ってだけで難しく感じるけど、そんなに大きなメリットがあるなら知っておかないと損ですね…!

この制度は、単なる節税テクニックではありません。

空き家の増加という社会課題に対応するために、国が用意した公的な支援策です。

つまり、制度を活用することは、自分の損失を防ぐだけでなく、社会的にも意味のある選択になります。

条件や手続きに一定のハードルはありますが、内容を理解すれば誰でも対応可能です。

制度の背景を知ることで、不安なく進められるようになります。

まずは「自分にも関係があるかもしれない」という気持ちで読み進めてみてください。

空き家放置のリスクと制度の背景

「空き家特例」がこれほど手厚く優遇されているのには、実は明確な理由があります。

それは、あなたのご実家の空き家問題が、今の日本が直面する大きな社会課題の一部だからです。

なぜ空き家がこれほど深刻なのか?

そして、なぜ国が税金を優遇してまで売却を後押ししているのか?

まずは、空き家を放置することのリスクと、この制度が生まれた背景から見ていきましょう。

日本が直面する「空き家問題」という現実

今、日本は深刻な「空き家問題」に直面しています。

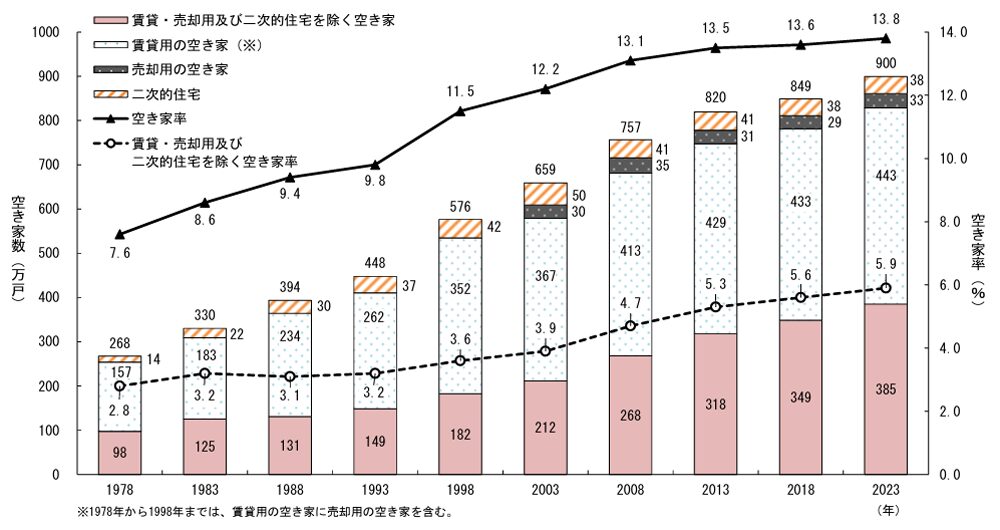

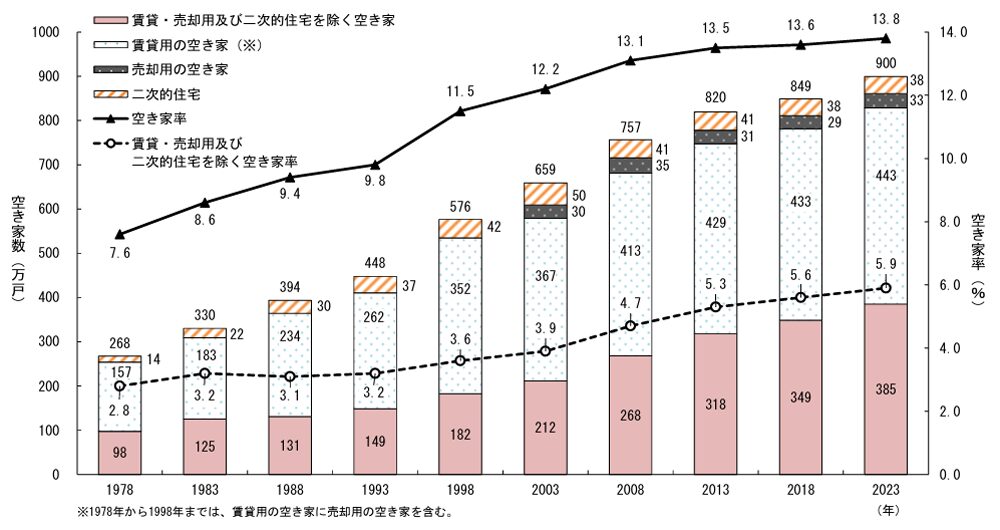

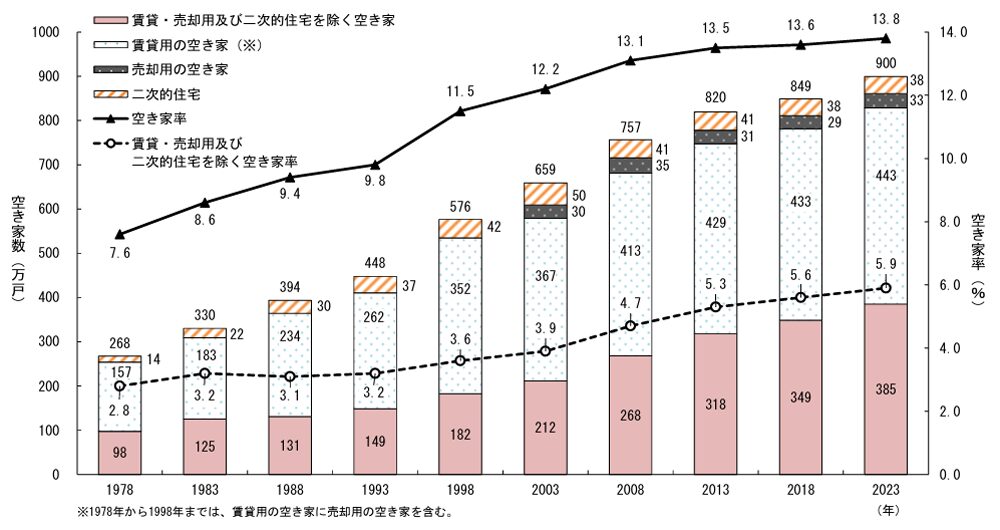

総務省 空き家数及び空き家率の推移によると、2023年時点で全国の空き家数は過去最多の900万戸に達し、住宅総数に占める空き家率は13.8%となり、この30年間で約2倍にも増加しました。

中でも特に深刻なのが、賃貸や売却の予定もなく、長期間放置されている「その他の空き家」です。

その数はなんと385万戸にも上り、今もなお増え続けているのです。

空き家数及び空き家率の推移

これらの多くは、相続によって引き継がれたものの、活用されずに老朽化が進んでいるケースです。

国が「空き家特例」を設けた最大の理由は、まさにこの問題に歯止めをかけるためです。

特に、この特例が対象とするのは昭和56年5月31日以前に建築された家屋です。

この翌日、昭和56年6月1日は、建築基準法の耐震基準が大きく見直された「新耐震基準」が施行された日であり、これ以前の建物は現在の耐震基準を満たしていない可能性が高いのです。

つまり、この特例は、古い空き家の解体や耐震リフォームを促し、安全な街づくりを進めるという、公共の安全確保という重要な目的も担っているのです。

放置が招く最悪のシナリオ「特定空家」と固定資産税6倍の恐怖

「管理が大変だから…」と空き家を放置し続けると、経済的に非常に大きなリスクを背負う可能性があります。

もし、管理不全な状態が続き、倒壊の危険があったり、衛生上・景観上有害だと自治体に判断されたりすると、その家は「特定空家」に指定されてしまうことがあります。

「特定空家」に指定され、自治体から改善の「勧告」を受けると、

これまで適用されていた固定資産税の軽減措置(住宅用地の特例)が外されてしまいます。

その結果、土地の固定資産税が最大6倍に跳ね上がる可能性があるのです。

たとえば、これまで年間5〜6万円だった税金が、一気に30万円前後になることも珍しくありません。

思い出の詰まった実家が、突然「大きな負債」へと姿を変える。

そんな事態が、今や現実のものとなりつつあります。

しかも近年では、自治体による「特定空家」の指定がより厳格に行われる傾向にあります。

老朽化や管理不足が目立つ空き家は、容赦なく対象とされるケースが増えているのです。

このような事態を避けるためにも、他人事だと思わず早めの対策が本当に重要です。

税金はこれだけ変わる!空き家特例の節税シミュレーション

では、実際に「空き家特例」を使わない場合と使った場合、税金はどれくらい変わるのか、具体的な数字で見てみましょう。

ここでは、親から相続した実家を4,000万円で売却したケースをもとに、具体的なシミュレーションをご覧ください。

空き家特例 税金シミュレーション

| 項目 | 特例を使わない場合 | 特例を使った場合 |

| 売却価格 | 4,000万円 | 4,000万円 |

| 取得費(不明のため売却価格の5%と仮定) | 200万円 | 200万円 |

| 譲渡費用(仲介手数料など) | 150万円 | 150万円 |

| 特別控除 | 0円 | 3,000万円 |

| 課税される利益(課税譲渡所得) | 3,650万円 | 650万円 |

| 税率(長期譲渡所得と仮定) | 20.315% | 20.315% |

| 納税額 | 約741万円 | 約132万円 |

| 手元に残るお金の差額 | – | 約609万円 |

※取得費が不明な場合、売却価格の5%を取得費とすることができます。

税率は所有期間が5年超の場合の長期譲渡所得税率(復興特別所得税含む)で計算しています。

このシミュレーションでは、空き家特例を使うかどうかだけで納税額に約609万円もの差が出ました。

納税額になぜここまで差が出るのか?

ポイントとなるのが、「取得費」です。

不動産を売却すると、その売却益(譲渡所得)に対して税金がかかります。

その計算式は以下の通りです。

取得費とは、家を購入した当時の金額のことです。

しかし、相続した実家のように何十年も前に取得された不動産では、契約書や領収書が残っていないことが多いのが現実です。

このような場合、税務署は取得費不明として、売却価格の5%しか取得費として認めてくれません。

当然、そこに20.315%の譲渡所得税がかかるため、納税額は約741万円にもなります。

空き家特例が「救済制度」と言われる理由

こうした「取得費が不明で、税金が高額になってしまう人」を救済するのが、空き家特例です。

この特例を使えば、譲渡所得から最大3,000万円まで控除できるため、

先ほどの例であれば、課税対象はわずか650万円に減り、納税額も約132万円で済むのです。

ご実家の売却を考えている方は、まず「この制度が使えるかどうか」だけでも、必ず確認しておきましょう。

手続きは少し複雑に見えるかもしれませんが、知っているかどうかで結果は大きく変わります。

空き家特例の適用条件を完全ガイド|令和6年改正の新ルールも解説

「空き家特例」が非常に魅力的な制度であることはお分かりいただけたかと思います。

しかし、誰でも使えるわけではなく、いくつかの条件をすべて満たす必要があります。

ここでは、ご自身が対象になるか、必須要件を一つずつチェックしていきましょう。

あなたは対象?7つの必須要件セルフチェックリスト

以下の7つの項目をすべてクリアできるか、確認してみてください。

すべて「はい」であれば、空き家特例の適用対象の可能性があります。

ただし、実際の適用には細かい例外や要件の確認、確定申告での正確な手続きが必要です。

心配な方は、早めに税理士・FP・不動産の専門家に相談しましょう。

- 売却する人(相続人であること)

相続や遺贈によって、亡くなった方(被相続人)から家屋とその敷地を取得した相続人本人が売却する必要があります。 - 売却する物件(古い一戸建てであること)

- 昭和56年5月31日以前に建築された家屋であること。

これは、国の耐震基準が大きく変わった日です。 - マンションなどの区分所有建物ではないこと。基本的には一戸建てが対象です。

- 昭和56年5月31日以前に建築された家屋であること。

- 被相続人の居住状況(一人暮らしであったこと)

相続が始まる直前に、被相続人が一人で住んでいたことが条件です。

もしご家族が同居していた場合は対象外となります。 - 相続後の利用状況(空き家のままであること)

相続してから売却するまでの間、その家や土地を事業用、貸付用、またはご自身の居住用として一度も使っていないことが必要です。 - 売却のタイミング(期限内に売却すること)

- 相続開始日(亡くなった日)から3年を経過する日の属する年の12月31日までに売却すること。

- かつ、特例の適用期限である令和9年(2027年)12月31日までに売却すること。

- 売却価格(1億円以下であること)

売却代金の合計が1億円以下である必要があります。

兄弟などで分けて売却した場合も、全員の売却価格を合計して1億円以下でなければなりません。 - 家屋の状態(耐震基準を満たすか、更地にすること)

売却する家屋が、現行の耐震基準を満たしているか、あるいは家屋を取り壊して更地にしてから売却する必要があります。

この家屋の状態の要件は、令和6年からの改正で大きく緩和されました。次で詳しく解説しますね.

令和6年から「空き家特例」がさらに使いやすく!

2024年(令和6年)1月1日以降の譲渡から、「空き家特例」のルールが大きく変わりました。

より使いやすく・柔軟になった一方で、注意すべき点もあるため、しっかり押さえておくことが重要です。

ここでは、押さえておきたい【3つの主な改正ポイント】をわかりやすく解説します。

ポイント1:適用期限が令和9年12月31日まで延長

もともと令和5年(2023年)12月末までとされていた適用期限が、

4年間延長されて「令和9年(2027年)12月31日まで」となりました。

これにより、相続後に売却を検討している方も、計画的に準備を進める時間的余裕が生まれます。

ポイント2:買主による解体・耐震改修もOKに

今回の改正で最も大きなポイントがこの変更です。

令和5年までは

- 相続人自身が

- 売却前に

- 自費で家を解体 or 耐震改修

しなければ、空き家特例を使えませんでした。

しかし令和6年以降は、

買主が売却後に解体・耐震改修を行う場合でも特例の対象になります!

条件

・解体・耐震改修の期限:売却の翌年2月15日まで

・売買契約書に「改修の内容・期限・費用負担」を明記する特約が必要

この変更により、解体費用(150~200万円)を事前に準備できない相続人も制度を利用しやすくなりました。

「売却代金を受け取ってから解体費用を精算する」といった柔軟な売却も可能です。

※ただし、契約書での取り決めが不十分だと、後のトラブルや特例の非適用リスクがあるため注意しましょう。

ポイント3:相続人3人以上で控除額が2,000万円に

これは見落としやすいが注意すべき変更点です。

相続人が3人以上で不動産を共有して売却する場合、これまではそれぞれが最大3,000万円の控除を受けられましたが、

令和6年からは一人あたりの上限が2,000万円に引き下げられました。

【具体例】

- 旧制度(~令和5年)

→ 兄弟3人で相続:3,000万円 × 3人=最大9,000万円控除 - 新制度(令和6年~)

→ 同じ条件で控除額は 最大6,000万円に

つまり、共有者が多いほど、1人あたりの税負担が増えるリスクが高まることになります。

特殊なケースも見て注意点を抑えておこう!

特殊ケース1.親が老人ホームに入居していた場合の落とし穴

「親は亡くなる前、老人ホームにいたから、家は空き家だったはず」と考える方は多いですが、ここには大きな落とし穴があります。

老人ホームに入所していた場合、空き家特例が使えなくなる可能性があるのです。

老人ホーム入所でも特例が使えるための2つの条件

- 条件1

入所前に「要介護認定」または「要支援認定」を受けていること

ただの入所ではNGです。

市区町村から正式な要介護・要支援の認定を受けていたことが証明できるかどうかがポイントになります。 - 条件2

入所後、実家が“完全に空き家”であり続けたこと

具体的には、以下のような使われ方をしていない必要があります。

他の親族が住んでいた

一部でも事業用・貸付用として使用していた

家財道具を保管するためだけに使われていた

つまり、「生活の場」として使われていた形跡があると、特例の対象外になる可能性が高くなります。

なぜこんなに厳しいのか?

この制度は「親が一人で住んでいた家が、相続後に空き家として残っている」ことを前提に作られています。

老人ホームに入っていた場合は、実質的に空き家状態であっても、制度上は「居住していなかった」と判断されるおそれがあるため、例外的な取り扱いがされているのです。

【最も注意すべき点】親が子どもの家に移り住んだケースは特例の対象外!

「介護のために親が自分たちの家で同居していた」

これはとても自然な流れですが、実はこのケースでは空き家特例は使えません。

この制度では、被相続人が亡くなる前に特定の施設(介護保険施設など)に入所していた場合のみ例外的に特例対象とされるため、自宅以外で生活していても、それが子どもの家だった場合は対象外となるのです。

この点で特例が使えなくなっている方が非常に多く、最も見落とされやすいポイントと言えます。

特殊ケース2.兄弟で共有名義の空き家を相続した時の注意点

兄弟姉妹で実家を共有して相続するケースも多く見られますが、

遺産の分け方次第で、「空き家特例」がまったく使えなくなるリスクがあります。

特例適用の鉄則

「家屋と土地の両方を、同一人が(または同一持分で)相続していること」

NGな例

遺産分割協議で、「兄が家屋」「弟が土地」を別々に相続した

兄弟で共有はしているが、家屋だけを共有、土地は一人が単独で相続した

このような場合、たとえ一緒に売却していても、誰も空き家特例を使えません。

なぜなら、

・兄は土地を相続していない

・弟は家屋を相続していない

からです。

もし兄弟で3,000万円ずつ控除できたはずなのに、制度が使えず、数百万円単位で税金を余分に支払うことも珍しくありません。

対応のポイント

- 遺産分割協議前に、「家屋と土地を同一人物(または同一割合)で取得する必要がある」ことを把握しておく

- 共有で売却するなら、全員が家屋・土地両方の共有持分を持っていることが前提

- 分け方に迷ったら、相続と不動産に詳しい専門家の意見を必ず入れる

必ず、相続に詳しい専門家を交えて分割方法を決定してください。

空き家特例の手続き完全ロードマップ|申請から確定申告まで

条件はクリアできそうだけど、手続きがすごく面倒そう…。

私にもできるかな?

条件をクリアできることがわかったら、次はいよいよ手続きです。

ここでも正しい手順を踏むことが重要です。

申請から確定申告までの道のりをわかりやすく解説します。

ステップ1:最重要書類「被相続人居住用家屋等確認書」の入手方法

この特例を申請する上で、絶対に欠かせないのが「被相続人居住用家屋等確認書」という書類です。

これは、売却した空き家が特例の対象であることを、その家屋が所在する市区町村に証明してもらうために必要です。

手続きの流れ

まず、市区町村のウェブサイトなどで担当窓口(例:「建築指導課」「都市計画課」など)を確認します。

市区町村のウェブサイトから、ご自身の状況に合った申請書様式をダウンロードします。

譲渡日(令和6年1月1日以降かどうか)や、家付きで売るか・更地で売るかによって様式が異なるので注意が必要です。

下の表、「被相続人住居用家屋等確認書」申請の必要書類一覧を参考に、必要な書類を集めます。

窓口に持参するか、郵送で申請します。

申請から交付までには1週間~3週間程度かかることが一般的です。

確定申告の時期は混み合うため、売却が決まったら早めに申請を始めることを強くお勧めします。

「被相続人居住用家屋等確認書」申請の必要書類一覧

| 書類名 | 入手先 | ポイント |

| 申請書 | 市区町村のウェブサイト | 譲渡日や譲渡形態で様式が異なります。必ず最新のものを確認してください。 |

| 被相続人の住民票の除票 | 市区町村役場 | 亡くなった時の住所と、一人暮らしだったことを証明します。 |

| 相続人の住民票 | 市区町村役場 | 相続人がその家に住んでいなかったことを証明します。 |

| 売買契約書の写し | ご自身で保管 | 売却価格が1億円以下であること、買主との関係などを証明します。 |

| 家屋・土地の登記事項証明書 | 法務局 | 相続で取得したこと、建築年月日、共有者などを証明します。 |

| 【家屋解体の場合】 家屋の閉鎖事項証明書 | 法務局 | 家屋が法的に取り壊されたことを証明する重要な書類です。 |

| 【老人ホーム入所の場合】 介護保険の被保険者証の写し等 | ご自身で保管 | 要介護認定等を受けていたことを証明するために必要です。 |

ステップ2:特例適用を受けるための確定申告

「被相続人居住用家屋等確認書」を手に入れたら、最後は税務署への確定申告です。

絶対に忘れてはいけないポイント

この特例は、確定申告をしなければ適用されません。

たとえ計算上、納税額がゼロになる場合でも、「私はこの特例を使います」という意思表示として、必ず確定申告を行う必要があります。

これを怠ると、特例は適用されず、後から多額の税金とペナルティを請求される可能性があります。

特例適用を受けるための確定申告の手続きの流れ

不動産を売却した翌年の2月16日から3月15日までの間に申告します。

ご自身の住所地を管轄する税務署です。

- 確定申告書

- 譲渡所得の内訳書(土地・建物用)

- 最重要書類「被相続人居住用家屋等確認書」の入手方法で入手した「被相続人居住用家屋等確認書」

- その他、売買契約書の写しや不動産の登記事項証明書など。

確定申告はe-Taxを利用すると、自宅から手続きができて便利ですよ。

必要書類もデータで提出できる場合があります。

空き家特例の成功・失敗・トラブル事例

制度の理屈はわかっても、実際にどんなことが起こるのか、イメージしにくいかもしれません。

ここでは、実際にあったケースを基に、成功例、失敗例、そしてよくあるトラブル例をご紹介します。

【成功事例】事前の計画で税金約600万円を節約

Aさんは、父親が亡くなり、築50年の一戸建てを相続しました。

建物は古く、そのままでは売却が難しい状況でした。

Aさんは早い段階で相続に関する情報を集め、「空き家特例」の存在を知りました。

AさんはまずFPに相談し、特例の適用要件を一つずつ確認。

要件を満たすために、売却前に家屋を解体することを決断しました。

解体後、無事に土地を3,500万円で売却。

事前に市区町村から「被相続人居住用家屋等確認書」もスムーズに取得していました。

もし特例がなければ、Aさんの譲渡所得税は約640万円にも上る計算でした。

しかし、3,000万円の特別控除を適用した結果、納税額は約35万円に。

事前の計画と正しい手続きによって、約600万円もの税金を節約し、安心して相続を終えることができました。

【失敗事例】良かれと思った行動が仇に

Bさんは、母親が一人で暮らしていた実家を相続しました。

家の中には母親の遺品がたくさん残っており、Bさんは「きれいに片付けてから売却しよう」と考え、週末ごとに実家に泊まり込み、数ヶ月かけて整理作業を行いました。

Bさんはこれを「売却のための準備」と考えていましたが、税務署の判断は異なりました。

この泊まり込みの行為が「相続後の居住利用」とみなされてしまったのです。

結果として、「相続から譲渡まで居住の用に供されていないこと」という要件を満たせず、Bさんは空き家特例の適用を否認されました。

良かれと思って取った行動が、数百万円の税負担という形で跳ね返ってくる痛恨の失敗例です。

【トラブル事例】兄弟間の安易な分割が招いた悲劇

CさんとDさんの兄弟は、父親から実家を相続しました。

二人は「公平に」と考え、遺産分割協議で「兄のCが建物、弟のDが土地」をそれぞれ相続することに決めました。

その後、不動産会社を通じて買主を見つけ、家と土地を一体で売却し、代金を半分ずつ分ける計画でした。

しかし、確定申告の時期になって、二人は衝撃の事実を知ります。

CさんもDさんも、どちらも空き家特例を使えなかったのです。

理由は、Cさんは土地を相続しておらず、Dさんは建物を相続していなかったから。

特例の要件である「家屋と土地の両方を相続すること」を満たしていなかったのです。

二人がそれぞれ受けられるはずだった最大3,000万円(合計6,000万円)の控除がすべてなくなり、想定外の多額の税金を支払うことに。

安易な分割が、経済的な損失と兄弟間のしこりを生んでしまった悲しい事例です。

空き家特例に関するよくある質問

最後に、これまでのご相談で特によく寄せられた質問とその回答をまとめました。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

まとめ 空き家特例で税金がゼロに!? 3,000万円控除を受けるための7つの条件

ここまで、相続した空き家を売却する際の強力な味方となる「空き家特例」について、その背景から具体的な条件、手続き、注意点までを網羅的に解説してきました。

この制度は、正しく使えば数百万円単位の節税につながる可能性がある一方で、適用要件は厳格で、一つでも間違えると使えなくなってしまうという側面も持っています。

特に、遺産の分割方法や、相続後の家の使い方、親が老人ホームに入居していた場合の細かなルールなどは、知っているか知らないかで結果が大きく変わる重要なポイントです。

令和6年からの改正で、買主による解体が可能になるなど、より使いやすくなった面もありますが、それだけに契約内容の確認などが一層重要になっています。

自分一人で判断するのはやっぱり不安だな…。

専門家の意見も聞いてみたい。

この記事を読んで、ご自身の状況に当てはまるかもしれないと感じた方、あるいは、まだ疑問点が残るという方もいらっしゃるでしょう。

相続は一つとして同じケースはありません。

最も確実な一歩は、あなたの状況に合わせた専門家のアドバイスを受けることです。

まずは、ご実家の登記事項証明書や固定資産税の納税通知書などを手元に用意し、建築年月日などを確認してみましょう。

そして、この「空き家特例」の適用可能性があると感じたら、ぜひ一度、相続に詳しい専門家にご相談ください。

弊社では、相続不動産に関する無料相談も承っております。複雑な手続きや税金の不安を解消し、あなたが後悔のない、最善の選択ができるよう、私たちが全力でサポートします。