来月で父さんも70歳か…

最近、実家から介護保険料の通知書が届いたって話を聞いたのよ。

思ったより金額が高くて驚いたみたい。

ご自身の、あるいはご両親の将来を考えたとき、このような会話をされた経験はありませんか?

40代、50代になると、親の介護が現実味を帯びてきます。

そして60代、70代と年齢を重ねるにつれ、「介護保険料」という言葉が家計に重くのしかかってくるように感じる方も少なくありません。

70歳を過ぎると、働き方や収入が変わり、介護保険料の仕組みが大きく変わります。

特に年金から介護保険料が天引きされる仕組みをきちんと理解しておくことも大切です。

事前に仕組みを理解しておけば、いざという時にも落ち着いて対応できます。

この記事では、ファイナンシャルプランナー(FP)の視点から、「70歳以上の介護保険料」について、仕組み・具体的な金額・備え方まで分かりやすく解説します。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

介護保険料は一生涯続く

介護保険料の支払いは、65歳で終わりではなく、生涯にわたって続いていく義務となります。

国民年金保険料の支払いが60歳で終わるため、介護保険料もいずれ終わると考える人は少なくありません。

しかし介護保険は、生きている限り誰にでも起こり得る「介護」というリスクに、社会全体で備える仕組みです。

2000年に創設されたこの制度は、高齢化の進行に伴い、介護が必要になった方が住み慣れた地域で自立した生活を続けられるよう、社会全体で支え合うことを目的としています。

70歳以上の方は「第1号被保険者」となり、退職後も介護保険料を払い続けます。

これは家計にとって無視できない固定費です。

70歳以上の介護保険料が変わる仕組み

65歳を過ぎたら、なんだか保険料の負担が増えた気がするわ…

どうしてなのかしら…?

実は、その負担増にははっきりとした理由があります。

ここからは、70歳以上の介護保険料がどのように決まるのか、その仕組みを分かりやすく解説します。

65歳で「第2号被保険者」から「第1号被保険者」へ

介護保険の加入者(被保険者)は、年齢によって2種類に分けられます。

- 第1号被保険者:65歳以上の方

- 第2号被保険者:40歳から64歳までの医療保険加入者

70歳以上の方は、この「第1号被保険者」に該当します。

この区分が変わる65歳の誕生日が、介護保険料の負担における大きなターニングポイントです。

会社員や公務員として働いていた方は、64歳までの第2号被保険者の期間、介護保険料を勤務先と折半して負担していました。

給与明細に記載される金額は、保険料全体の半額にあたります。

ところが、65歳になり第1号被保険者になると、勤務先の負担がなくなり、保険料の全額を自分で負担することになります。

64歳までは、介護保険料の半分をずっと勤務先が払ってくれているんだね…!

そうなんです。

しかし、65歳からは勤務先がなくなり、介護保険料のすべてが自己負担となってしまいます。

介護保険料の負担額増加は、退職後の資金計画を立てる上で見落とせないポイントです。

所得に応じて決まる保険料

第1号被保険者である70歳以上の方の保険料は、具体的にどのように計算されるのでしょうか。

保険料を計算する際に使用する2つの要素について、詳しく見ていきましょう。

1. 市区町村ごとに異なる「基準額」

高齢者の人口や介護施設の数などが地域によって異なるため、この基準額も市区町村ごとに変わります。

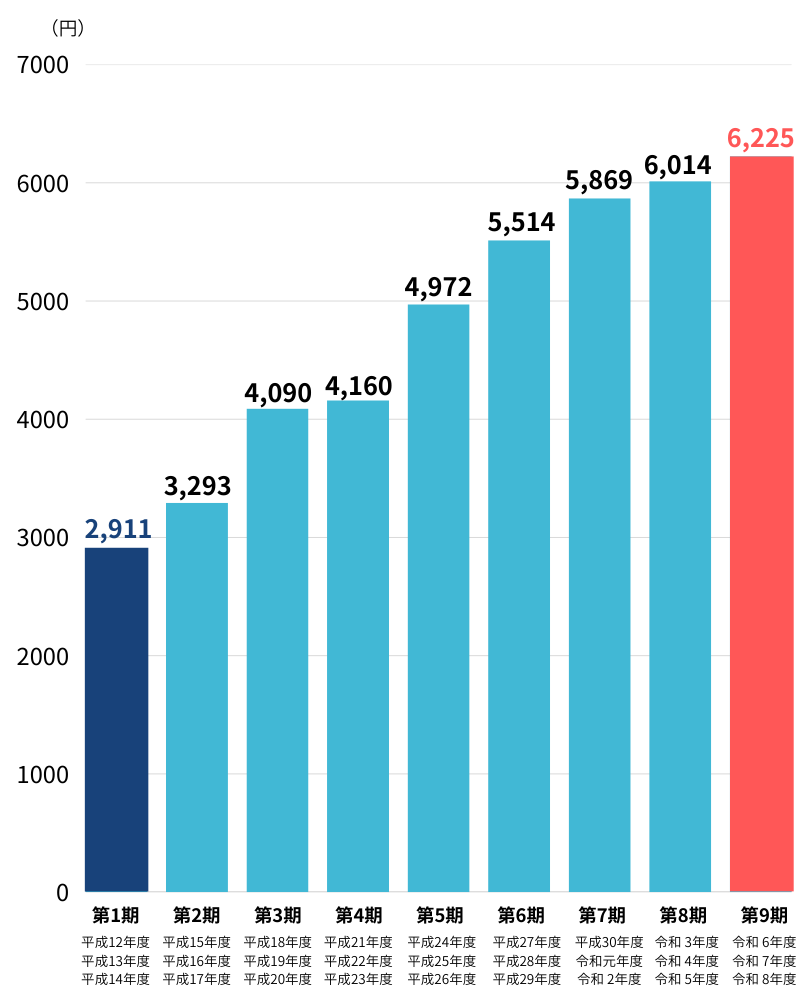

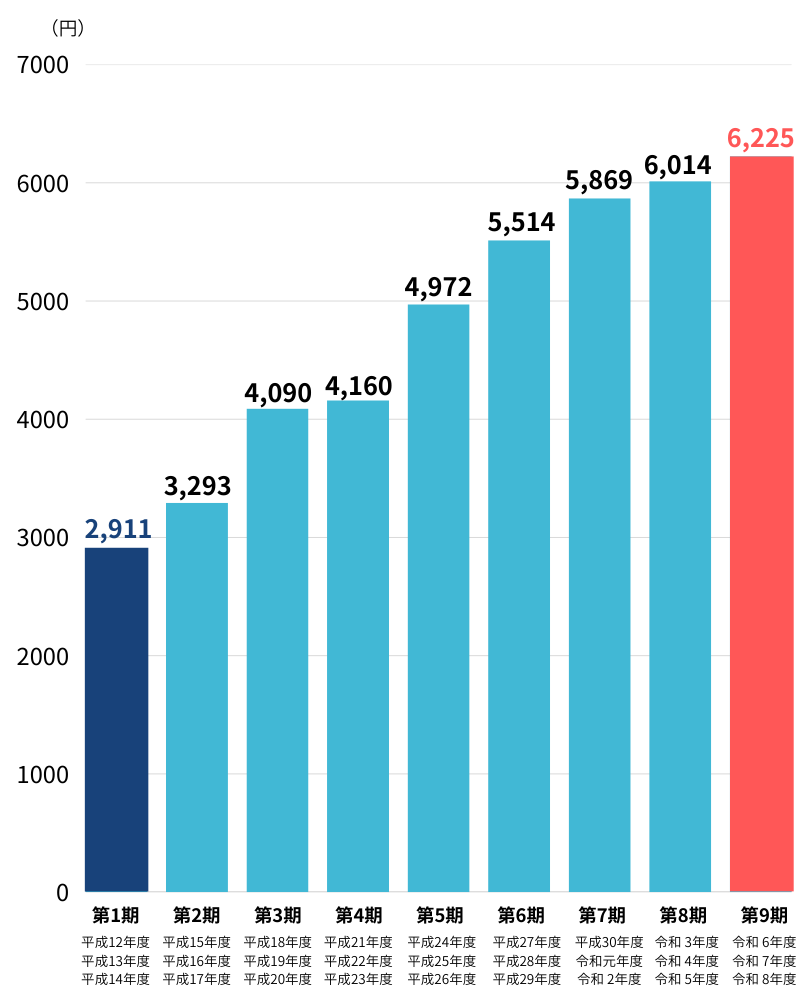

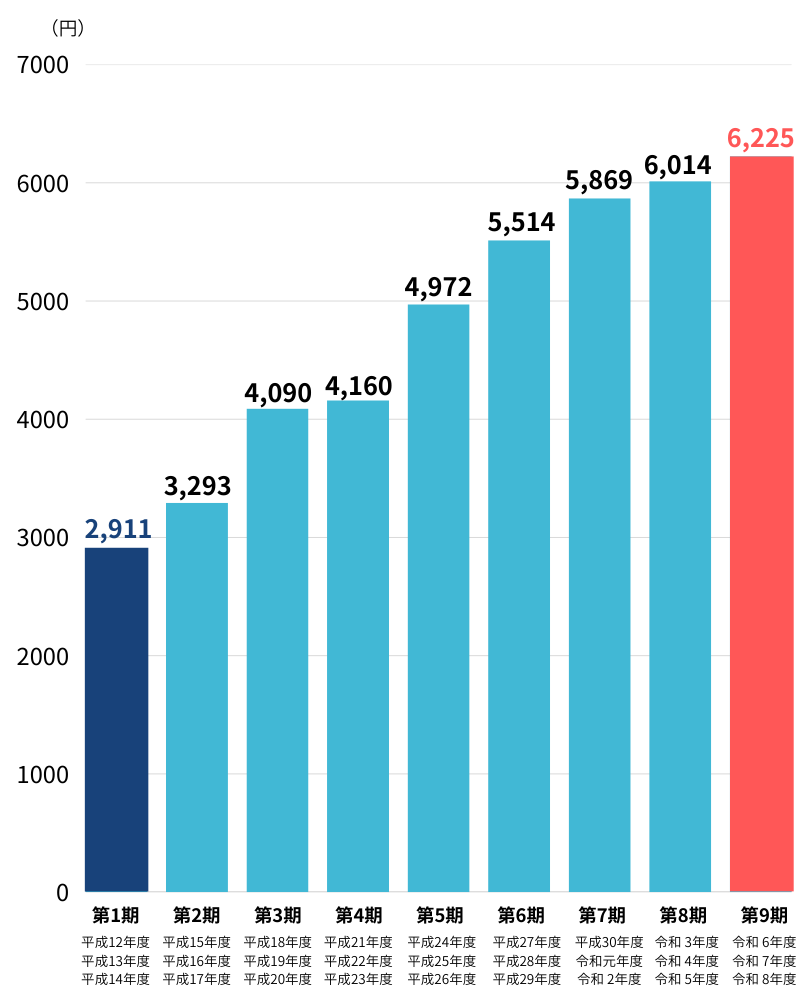

第一号保険料の推移(基準額の全国加重平均)

例えば、厚生労働省によると、この制度が始まった第1期の全国の基準額は2,911円でしたが、令和6年度から令和8年度まで(第9期)の全国の基準額の平均は月額6,225円となっています。

この金額の推移は急激な高齢化が進んだことが背景として考えられます。

さらに、都市部では高くなる傾向があり、例えば大阪市では月額9,249円(年額110,988円)と全国平均を大きく上回っています。

都市部になると平均基準額の1.5倍近くのところもあるんだね!

地域によってこんなに金額が変わるんだ…

このように、基準額は地域ごとにかなり差があるんです。

ご自身の市区町村の基準額は、役所のウェブサイトなどで確認できますので、必ずチェックしておきましょう。

2. 所得によって変わる「保険料率」

個人の負担能力に応じて保険料を公平に分担するため、以下の2つのポイントがあります。

- 所得段階

- 合計所得金額

「所得段階」は世帯の住民税課税状況によって設けられており、この段階ごとに、基準額に乗じる「保険料率」が細かく設定されています。

所得段階は、全国標準で13段階ですが、市区町村によってはさらに細分化されている場合があります。

例えば東京都世田谷区の場合には16段階となります。

ここで重要になってくるのが、「合計所得金額」という言葉です。

これは、単に年金収入だけを指すものではありません。

具体的なイメージを掴むために、東京都世田谷区の令和6年度~8年度の例を見てみましょう。

| 所得段階 | 保険料率 | 年額保険料 | 対象となる方 |

|---|---|---|---|

| 第1段階 | 0.285 | 21,478円 | 生活保護受給者等 |

| 第2段階 | 0.485 | 36,550円 | 世帯全員が住民税非課税で合計所得金額80.9万円超120万円以下 |

| 第3段階 | 0.65 | 48,984円 | 世帯全員が住民税非課税で合計所得金額120万円超 |

| 第4段階 | 0.85 | 64,056円 | 本人が住民税非課税で合計所得金額80.9万円以下 |

| 第5段階 (基準額) | 1.00 | 75,360円 | 本人が住民税非課税で合計所得金額80.9万円超 |

| 第6段階 | 1.15 | 86,664円 | 本人が住民税課税で合計所得金額が120万円未満の方 |

| 第7段階 | 1.25 | 94,200円 | 本人が住民税課税で、合計所得金額が120万円以上210万円未満の方 |

| 第8段階 | 1.4 | 105,504円 | 本人が住民税課税で、合計所得金額が210万円以上320万円未満の方 |

| 第9段階 | 1.6 | 120,576円 | 本人が住民税課税で合計所得金額320万円以上420万円未満 |

| 第10段階 | 1.9 | 143,184円 | 本人が住民税課税で、合計所得金額が420万円以上520万円未満の方 |

| 第11段階 | 2.1 | 158,256円 | 本人が住民税課税で、合計所得金額が520万円以上620万円未満の方 |

| 第12段階 | 2.3 | 173,328円 | 本人が住民税課税で、合計所得金額が620万円以上720万円未満の方 |

| 第13段階 | 2.5 | 188,400円 | 本人が住民税課税で、合計所得金額が720万円以上1,000万円未満の方 |

| 第14段階 | 2.9 | 218,544円 | 本人が住民税課税で、合計所得金額が1,000万円以上1,500万円未満の方 |

| 第15段階 | 3.4 | 256,224円 | 本人が住民税課税で、合計所得金額が1,500万円以上2,500万円未満の方 |

| 第16段階 | 3.9 | 293,904円 | 本人が住民税課税で、合計所得金額が2,500万円以上3,500万円未満の方 |

| 第17段階 | 4.4 | 331,584円 | 本人が住民税課税で、合計所得金額が3,500万円以上5,000万円未満の方 |

| 第18段階 | 4.9 | 369,264円 | 本人が住民税課税で、合計所得金額が5,000万円以上の方 |

このように、同じ70歳以上でも、所得や世帯の状況によって保険料が大きく異なることがお分かりいただけると思います。

公的介護保険の重要性

公的な介護保険制度が必要とされる理由の一つは、介護にかかる費用の大きさです。

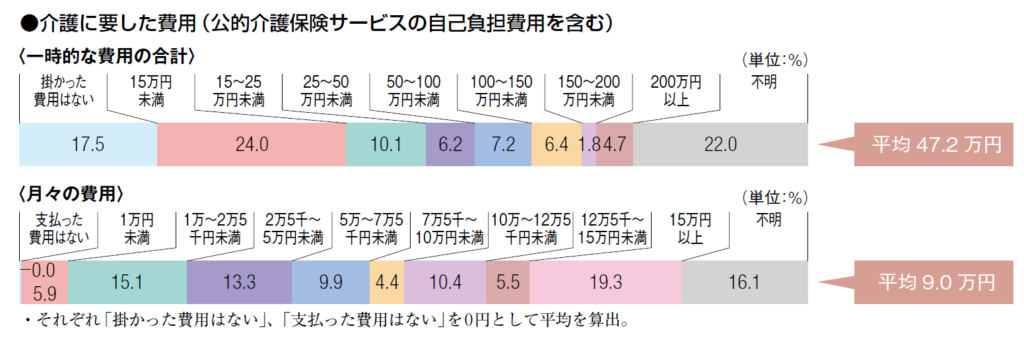

公益財団法人 生命保険文化センターの調査によると、介護にかかる費用は、一時的な費用の平均が47万円、月々の費用の平均が9.0万円となっています。

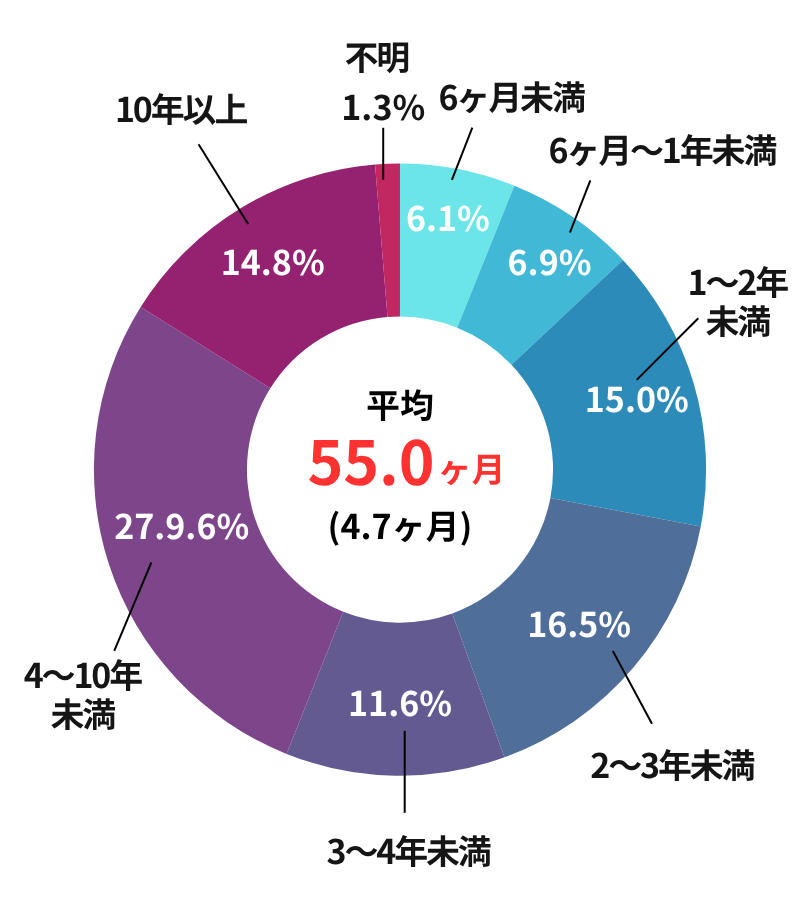

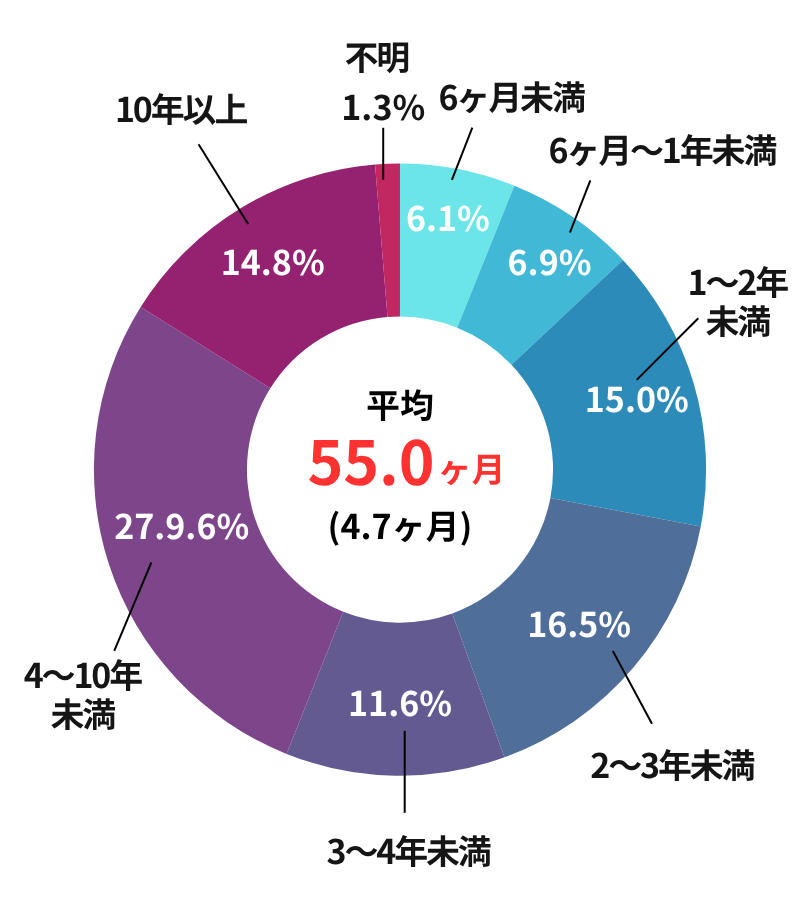

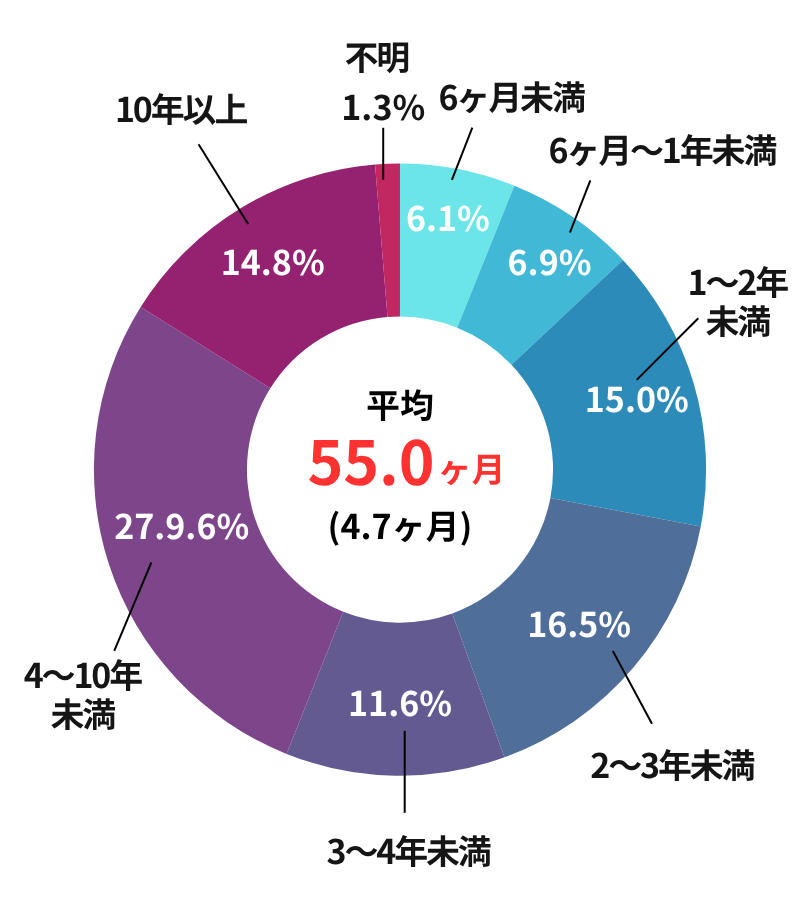

さらに深刻なのは、介護期間の長さです。

平均介護期間は55カ月(約4年7カ月)にも及び、実に約半数の方が4年以上の介護を経験しています。

単純に計算してみましょう。

もし公的介護保険がなければ、この費用をすべて自己資金で払うことになり、老後の家計は大きな負担を抱えることになります。

介護保険制度によって自己負担は原則1割~3割に抑えられており、これが家計を守る大きな支えとなっています。

介護は期間が読めない長期戦です。

公的介護保険で自己負担は抑えられますが、それでも長期にわたり家計に負担を与える可能性があります。

保険料の納付方法と家計負担を軽くする具体的な方法

介護保険料の仕組みを理解したら、次は納め方と負担を軽くする方法を見ていきましょう。

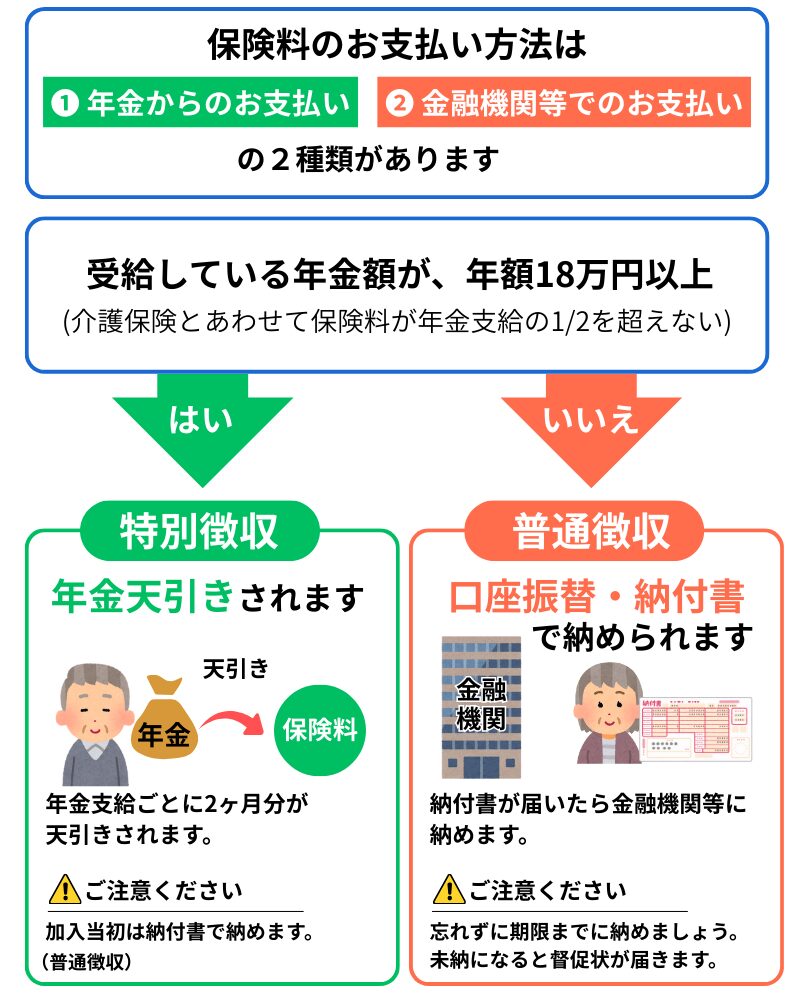

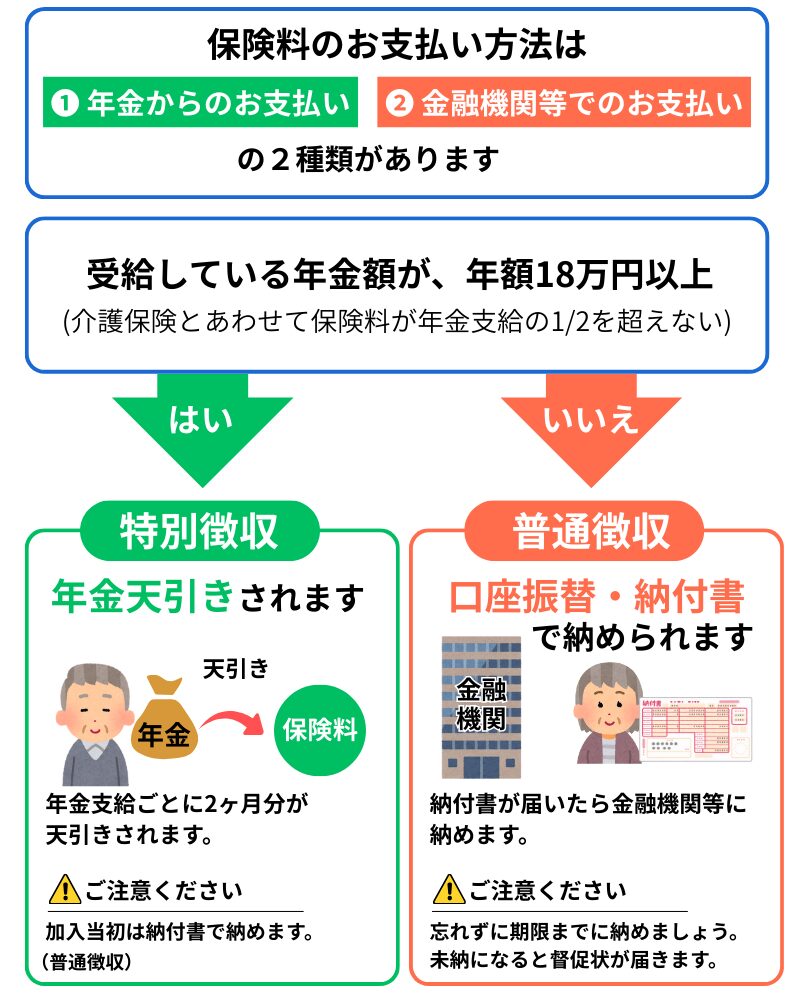

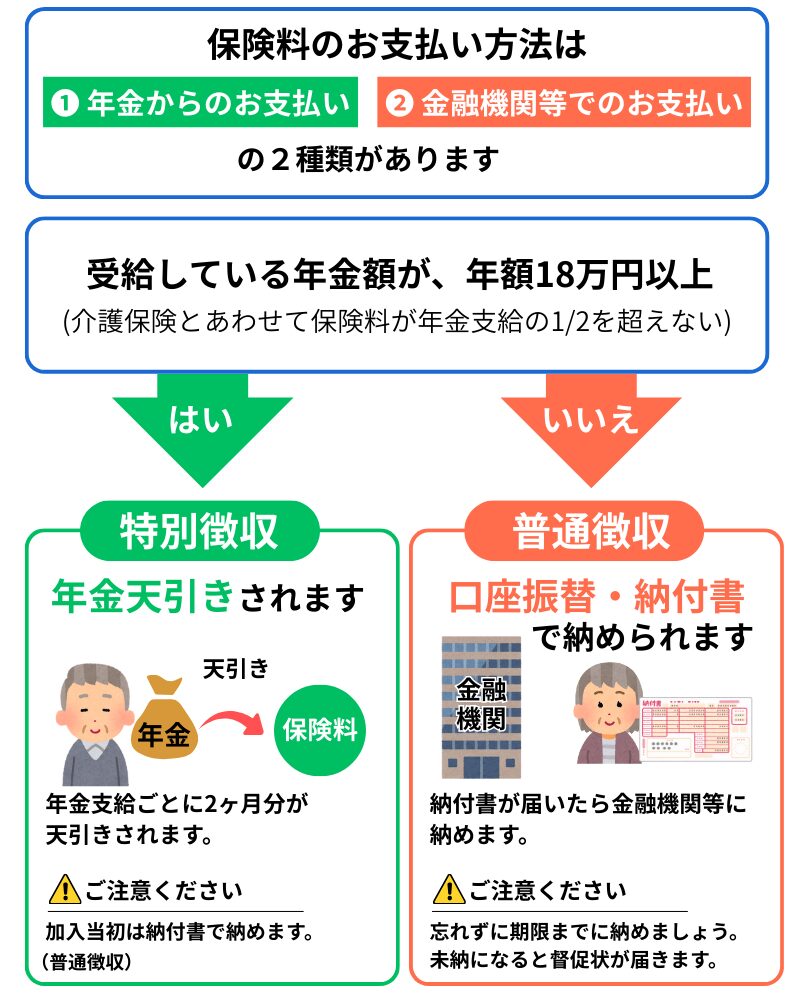

原則は年金から天引きとなる

70歳以上の方の介護保険料の納付方法は、原則として天引き「特別徴収」となります。

- 特別徴収とは

年金の定期支払い(年6回、偶数月)の際に、あらかじめ保険料が天引きされる方法 - 対象

老齢年金や退職年金などを年間18万円以上受給している方 - メリット

ご自身で金融機関などに出向いて支払う手間がなく、納め忘れの心配もない

ただし、一つ注意点があります。

65歳になったばかりの時や、他の市区町村から転入してきた直後は、年金からの天引きが開始されるまでに半年から1年ほど時間がかかる場合があります。

その期間は、次に説明する「普通徴収」で納める必要があります。

「通知が来ていないから払わなくていい」と勘違いしないようにしましょう。

納付書や口座振替で納める普通徴収とは

「普通徴収」は、市区町村から送られてくる納付書を使って、ご自身で保険料を納める方法です。

金融機関の窓口や郵便局、コンビニエンスストアなどで支払うことができます。

この方法になるのは、主に以下のような方々です。

- 年金の受給額が年間18万円未満の方

- 65歳になったばかりの方や、転入してきたばかりの方

- 年度の途中で保険料額が変更になった方

納付書での支払いは手間がかかり、うっかり忘れてしまうリスクもあります。

そのため、普通徴収の方は、指定した金融機関の口座から自動的に引き落とされる「口座振替」を利用するのがおすすめです。

一度手続きをすれば、あとは自動で納付が完了するので安心です。

70歳を過ぎても働いているんですが、給料からも介護保険料が引かれるんですか?

いいえ、65歳以上の第1号被保険者になると、介護保険料は給与から天引きされることはありません。

納付方法は年金天引きか自分で納付する方法のどちらかになりますよ。

介護保険料を安くする「世帯分離」のメリット・デメリット

保険料や介護サービスの自己負担を少しでも抑えたいわ…

そう考えたときに、選択肢の一つとなるのが「世帯分離」です。

世帯分離を行う主な目的は、親の世帯の所得区分を変えることです。

介護保険料やサービスの自己負担割合は、本人だけでなく「世帯」の所得や課税状況によって決まる場合があります。

そのため、世帯を分けることで次のようなメリットが期待できます。

- 介護保険料が安くなる可能性がある

- 介護サービスの自己負担割合が下がる可能性がある(例:2割負担 → 1割負担)

- 高額介護サービス費の自己負担上限額が下がり、還付金が増える可能性がある

- 国民健康保険料や後期高齢者医療保険料が安くなる可能性がある

世帯分離をすると、こんなにたくさん恩恵を受けられる可能性が出てくるんだね!

メリットも期待できますが、世帯分離は良いことばかりではないんです。

慎重に検討しないと、以下のような思わぬ落とし穴にはまる「両刃の剣」にもなり得ます。

| 項目 | メリット(期待できる効果) | デメリット(リスク・注意点) |

|---|---|---|

| 介護保険料 | 軽減される可能性 | 世帯全体では増える場合も |

| 介護サービス自己負担 | 割合が下がる可能性 | 手続きが複雑 |

| 高額介護サービス費 | 上限額の低下 | 他の控除が受けられなくなる |

| 医療保険料 | 軽減の可能性 | 扶養から外れて新たな負担発生 |

| 税金面 | – | 扶養控除が使えなくなる |

【FPからの最重要アドバイス】

世帯分離は、世帯全体でのお金の出入りをトータルで考えなければなりません。

例えば、親が子供の会社の健康保険の扶養に入っている場合、世帯分離をすると扶養から外れ、親自身が国民健康保険に加入して保険料を支払う必要が出てきます。

この新たな支出が、介護保険料の削減額を上回ってしまうケースも少なくないのです。

世帯分離を検討する際は、必ず事前に市区町村の窓口で綿密なシミュレーションをしてもらいましょう。

また、役所の窓口で世帯分離の理由を聞かれた際に「介護保険料を安くしたい」と答えると、制度の趣旨に反すると判断され、受理されない場合があります。

世帯分離の理由を聞かれた時には注意が必要だね。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

公的保険のすき間を埋める民間介護保険

ここまで見てきたように、公的介護保険は非常に頼りになる制度です。

しかし、すべての費用をカバーしてくれるわけではありません。

以下のように介護保険では賄いきれない費用もあります。

- 自己負担分

- おむつ代

- 介護食

- 交通費

- 保険適用外の費用

また、「少しでも良い環境の施設に入りたい」「在宅介護で家族に負担をかけたくない」といった希望を叶えるには、さらなる資金が必要になることもあります。

そこで、公的介護保険の「すき間」を埋める役割を果たすのが、生命保険会社などが販売する「民間介護保険」です。

民間介護保険の最大の特徴は、保険会社所定の要介護状態になった際に、一時金や年金形式で「現金」が給付される点です。

この現金給付には、以下のようなメリットがあります。

- 使い道が自由

公的保険の自己負担分の支払いはもちろん、住宅リフォーム費用、介護タクシー代、あるいは介護する家族の生活費の補てんなど、必要に応じて柔軟に使えます。 - 精神的な安心

「いざという時に使えるお金がある」という安心感は、ご本人だけでなく、ご家族の精神的な負担も大きく和らげます。

貯蓄を大きく取り崩すことへの経済的不安も軽減できます。 - 独自の給付基準

公的介護保険の「要介護認定」とは別に、保険会社独自の基準で給付されるため、より早い段階で給付を受けられる可能性があります。 - 税制上のメリット

支払った保険料は「介護医療保険料控除」として、所得税・住民税の負担を軽くする効果があります。

公的介護保険が「現物給付」であるのに対し、民間介護保険は「現金給付」です。

この現金があることで、介護の選択肢が格段に広がります。

特に、有料老人ホームへの入居時に必要なまとまった一時金や、在宅介護での思わぬ出費に備えるうえで、民間の介護保険は有力な選択肢となります。

介護とお金のリアルな実例

これまで解説してきた内容をより身近に感じていただくために、3つの家族のケーススタディをご紹介します。

ご自身の状況と照らし合わせながらご覧ください。

成功例 計画的な備え

鈴木さんご夫妻(夫62歳、妻60歳)は、ご自身の親の介護で苦労した経験から、早くから老後の準備を進めていました。

まず、お住まいの市のウェブサイトで介護保険料の基準額や所得段階をチェック。

退職後の年金収入を基に、自分たちの保険料がどのくらいになるか概算しました。

その上で、「公的保険だけでは、貯蓄を取り崩すペースが早まりそうだ」と考え、月々の保険料が手頃な民間の介護保険に加入。

夫が72歳で脳梗塞を患い要介護3の認定を受けた際、公的介護保険で訪問介護やデイサービスを利用しつつ、民間保険から給付された一時金200万円で、自宅の手すり設置や段差解消などのリフォームを行いました。

さらに、月々5万円の年金形式の給付金は、妻がパートの時間を減らして介護に専念するための生活費の補てんとなり、経済的にも精神的にも大きな支えとなりました。

早いうちから、調査や準備を進めた鈴木さんご夫婦。

調査や行動も惜しまずに実行にうつしたことで、安心して老後を過ごせている成功例ですね。

失敗例 知らなかったでは済まされない後悔

高橋さん(68歳)は、65歳で会社を定年退職。

現役時代は給与から保険料が天引きされていたため、あまり意識していませんでした。

65歳を過ぎてしばらくした頃、市役所から介護保険料の納付書が届きましたが、「年金から引かれるはずなのに、おかしいな」と思い、そのまま放置してしまいました。

これは、年金天引きが始まるまでの「普通徴収」期間の請求でした。

その1年後、妻が急に倒れて介護が必要に。慌てて介護サービスを利用しようとしたところ、保険料を1年以上滞納していたため、サービス費用の全額(約20万円)を一旦自己負担しなければならない「償還払い」になると告げられました。

退職金にはまだ手をつけていなかったものの、急な高額出費に動揺し、精神的に大きな負担を強いられました。

「あの時、ちゃんと確認しておけば…」と、深く後悔することになってしまった失敗例です。

このケースからは、少しでも疑問を感じたら「ご自身で調べる」「役所に相談する」など、行動に移すことの大切さを学べますね。

トラブル例 市役所窓口相談で乗り越えた事例

田中さん(78歳)は、夫に先立たれ、少ない年金で一人暮らしをしていました。

持病の治療費がかさみ、つい介護保険料の支払いが後回しに。

やがて市役所から「督促状」が届き、どうしたらよいか分からず不安な日々を過ごしていました。

異変に気づいた娘さんが田中さんと一緒に市役所の介護保険担当窓口へ相談に行くと、職員から「減免制度」について説明を受けました。

田中さんの所得状況や生活が困難な事情を申請書に記入して提出したところ、保険料の減額が認められ、滞納していた分についても無理のない範囲での分割納付を計画してもらえました。

この一件で、田中さんは「困ったときは、一人で抱え込まずにまず相談することが大切だ」と痛感されています。

不安や疑問がある時には、身近な人や役所への相談を心がけましょう。

よくある質問

ここでは、皆さまからよく寄せられる質問について、Q&A形式でお答えします。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

まとめ 70歳以上で介護保険料が上がる理由とは?負担を減らす具体的方法とは

ここまで、70歳以上の介護保険料について、その仕組みから具体的な対策まで、様々な角度から見てきました。

- 70歳を過ぎても介護保険料は生涯続く大切な備えであること

- その金額は所得に応じて決まり、原則年金から天引きされること

- そして支払い方法や家計の状況に応じて、世帯分離や民間保険の活用といった対策も考えられること

介護保険料をしっかりとご理解いただけたかと思います。

ただし、最適な備え方はご家庭ごとに異なります。

ファイナンシャルプランナーは、公的制度の活用から保険の見直し、将来の資金計画まで、トータルでお手伝いできます。

介護や老後資金の準備は、早く始めるほど選択肢が広がります。

「いつかやろう」ではなく、今日から動き出すことで、将来の安心は大きく変わります。

まずは無料相談などを活用し、専門家と一緒に、あなたの家計に合った最適なライフプランを作ってみませんか?