お父さん、最近もの忘れが多くなったけど、大丈夫?

将来のこと、少し心配で…

大丈夫だよ。生命保険にも入っているし、何とかなるさ。

一見、頼もしいお父様の言葉ですが、実はこの「保険に入っているから大丈夫」という考えには、大きな落とし穴が潜んでいる可能性があります。

多くの方が、万が一のために生命保険に加入し、それで安心だと考えています。

しかし、認知症などによって判断能力が低下すると、その備えが全く役に立たなくなる「トラブル」が多発しているのです。

せっかく準備した介護費用や生活費が、いざという時に引き出せない。

そんな悪夢のような事態は、決して他人事ではありません。

この記事では、40代、50代の現役世代から、60代以上のシニア世代まで、ご自身やご家族の将来に漠然とした不安を感じている皆様のために、専門家の視点から、その不安の正体と具体的な解決策を徹底的に解説します。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

「判断能力の低下」が生命保険を無力化する

この記事で最もお伝えしたい結論からお伝えします。

認知症がもたらす最大のリスクは、介護費用そのものではなく、法律上の「意思能力」を失うことです。

意思能力とは、簡単に言えば「自分の行動がどのような結果をもたらすかを理解し、判断する能力」のことです。

もし認知症が進行し、医師から「意思能力がない」と判断されてしまうと、ご本人は法律的に有効な契約行為ができなくなります。

生命保険のご契約やご解約、銀行預金の引き出し、不動産の売買といった法律行為は、いずれも「意思能力」があることが前提となります。そのため、認知症を発症すると、これらの契約行為を行うことができなくなる場合があります。

これは、たとえご本人のためであっても、家族が代わりに行うことも原則として認められません。

つまり、ご自身で積み立ててきた介護資金や、受け取るはずだった保険金が、最も必要となる瞬間に「凍結」されてしまうという、深刻なトラブルに発展するのです。

保険に入っているのに、いざという時に使えなくなるなんて…どうすればいいの?

認知症と診断される前に準備しておけば、このリスクは回避できます。

唯一の有効な対策は、認知症と診断される前に、法的に有効な手続きを済ませておくことです。

後手に回ると、選択肢は極端に狭まり、多大な費用と労力がかかってしまいます。

データで見る認知症の現状と経済的負担

「まだ自分は大丈夫」「親も元気だから」というご意見をよくいただきます。

しかし、厚生労働省の統計データからは、認知症が決して他人事ではなく、すぐそこにある現実であることを示しています。

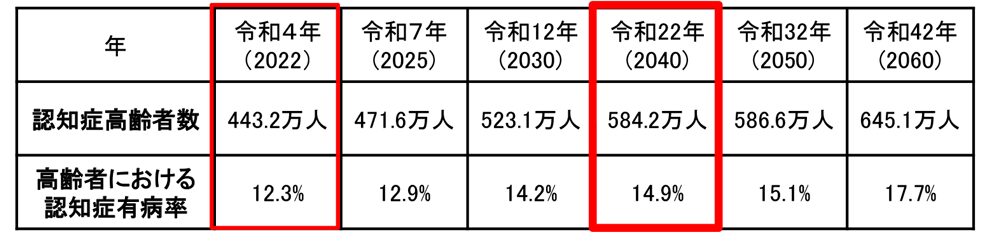

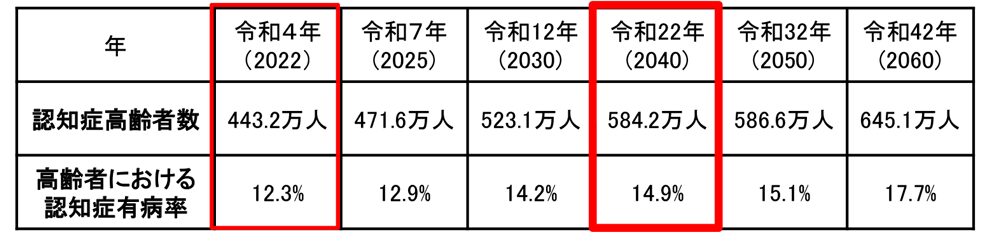

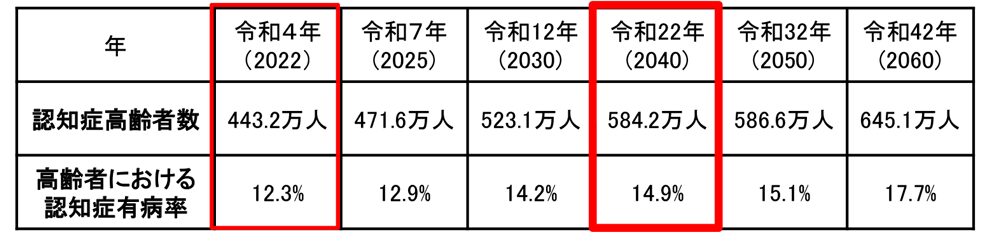

2040年には認知症患者が584万人に急増する

日本の高齢化に伴い、認知症の患者数は急速に増加しています。

厚生労働省 認知症施策推進関係者会議で発表された最新の推計によると、2022年時点での65歳以上の認知症患者数は約443万人でした。

これが2040年には約584万人に達すると予測されており、これは65歳以上の高齢者のうち約6.7人に1人が認知症になる計算です。

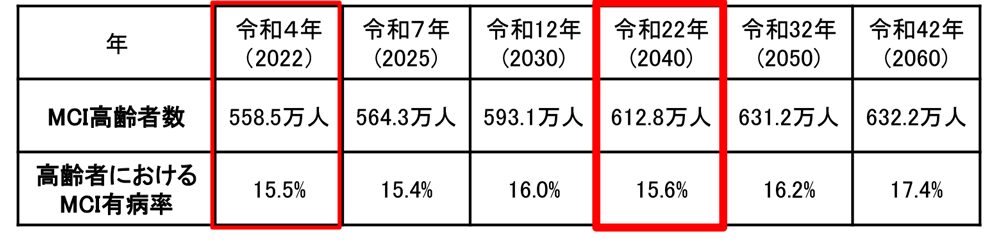

高齢者数と有病率の将来推計 認知症

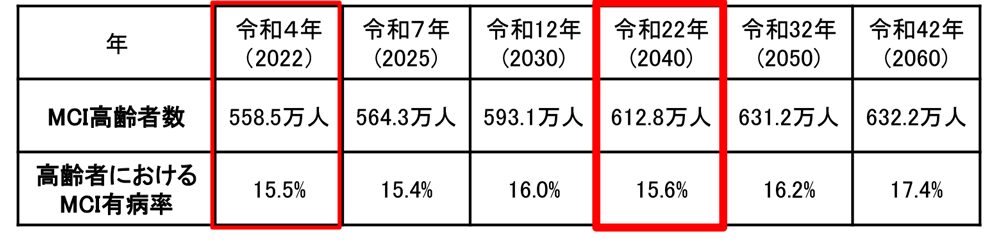

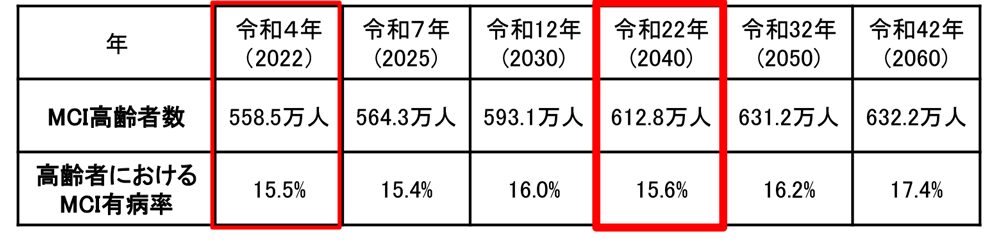

さらに、認知症の前段階とされる軽度認知障害(MCI)の方も、2040年には約613万人にのぼると見込まれています。MCIは日常生活に支障はないものの、もの忘れなどの症状が見られる状態です。

高齢者数と有病率の将来推計 MCI

認知症とMCIを合わせると、2040年には1,000万人を超える高齢者が認知機能の課題を抱えることになります。

認知症がもはや特別な病気ではなく、誰の身にも起こりうる、ごく身近な問題であることを示しています。

ご自身の未来、そして大切なご両親の未来を考える上で、この現実は避けて通れません。

介護費用は初期74万円・月額8.3万円以上

認知症になると、医療費や介護サービス費など、経済的な負担が重くのしかかります。

生命保険文化センターの調査によると、介護にかかる費用は、

- 一時的な費用の平均:74万円

- 月々の費用の平均:8.3万円

となっています。

介護期間の平均は5年1ヶ月(61.1ヶ月)とされており、単純計算すると、生涯でかかる介護費用の総額は、

となります。

これはあくまで平均値であり、介護の状況によって費用は大きく変動します。

特に、在宅介護(月額平均4.8万円)と施設介護(月額平均12.2万円)では、月々の負担額に大きな差が生まれます。

公的介護保険を利用してもこれだけの自己負担額が発生します。

年金だけでは賄えないケースも多いので、早めの資金準備が重要です。

これらの費用は、公的介護保険を利用した後の自己負担額であり、全額を年金や貯蓄から支出しなければなりません。

この経済的負担の大きさが、認知症への備えを急ぐべき大きな理由の一つです。

認知症が引き起こす生命保険の4大トラブル

経済的な負担に備えるために生命保険に加入していても、認知症によって意思能力が低下すると、以下のような深刻なトラブルが発生します。

1. 保険金の請求ができない

入院給付金や手術給付金など、被保険者本人が請求手続きを行う必要がある保険金が受け取れなくなるケースです。

本人が書類の内容を理解し、署名することができないため、手続きが滞ってしまいます。

2. どの生命保険に加入しているのかわからない

ご本人が契約内容を忘れてしまい、家族もどの保険会社のどんな保険に入っているのか把握できなくなることがあります。

保険証券が見つからなければ、請求漏れにつながります。

最悪の場合、保険金請求権の時効(3年)が過ぎてしまい、保険金請求ができなくなるリスクもあります。

3. 生命保険を解約できない

介護費用を捻出するために貯蓄性のある保険を解約しようとしても、契約者本人に意思能力がなければ解約手続きはできません。

解約返戻金をあてにしていた計画が、根本から崩れてしまいます。

4. 不要な生命保険に加入してしまう

判断能力の低下につけ込まれ、セールス担当者の言われるがままに、不必要な新しい保険に加入してしまうケースも報告されています。

これにより、保険料負担がさらに家計を圧迫することになります。

保険があるのに使えないなんて…家族はどうすればいいの?

そうですね。

だからこそ、元気なうちに「指定代理請求制度」などの対策を取っておくことが大切なんです。

これらのトラブルはすべて、法律行為である「請求」や「解約」に本人の意思能力が必要とされるために起こります。

この法的な壁が、せっかくの備えを無力化してしまうのです。

多くの人が抱える介護への不安と準備不足

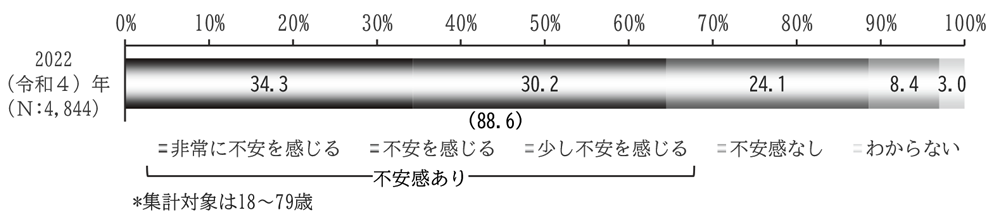

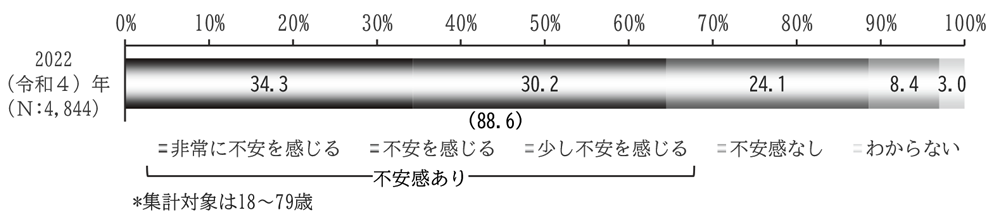

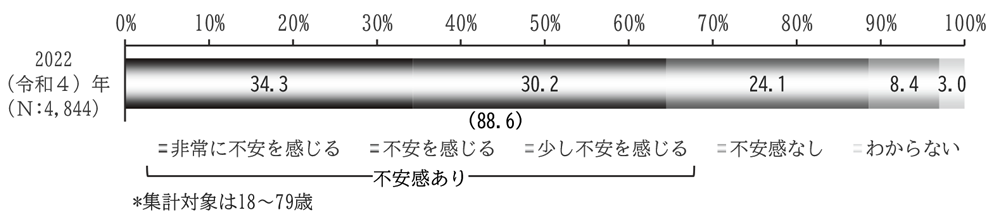

多くの人が将来の介護に強い不安を感じています。

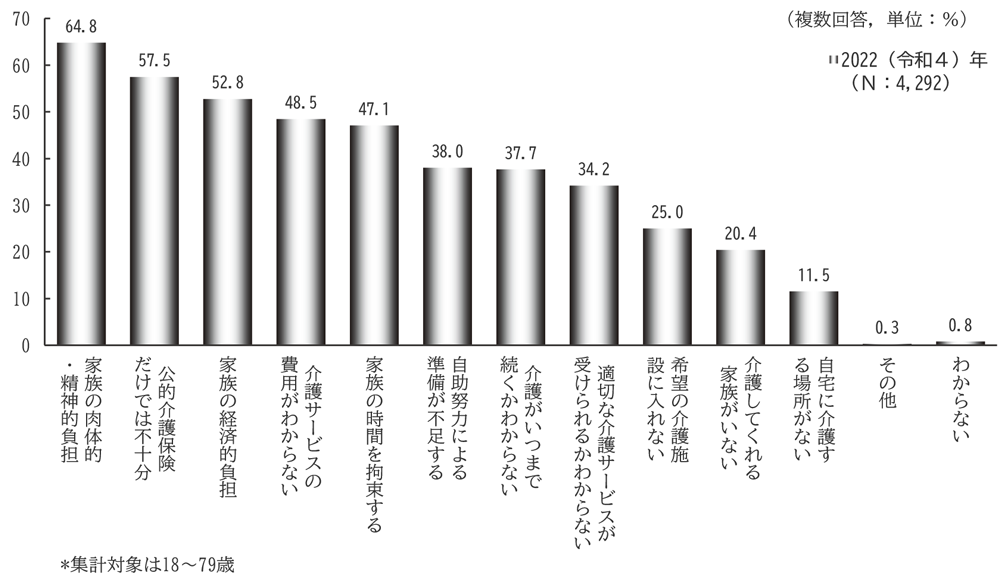

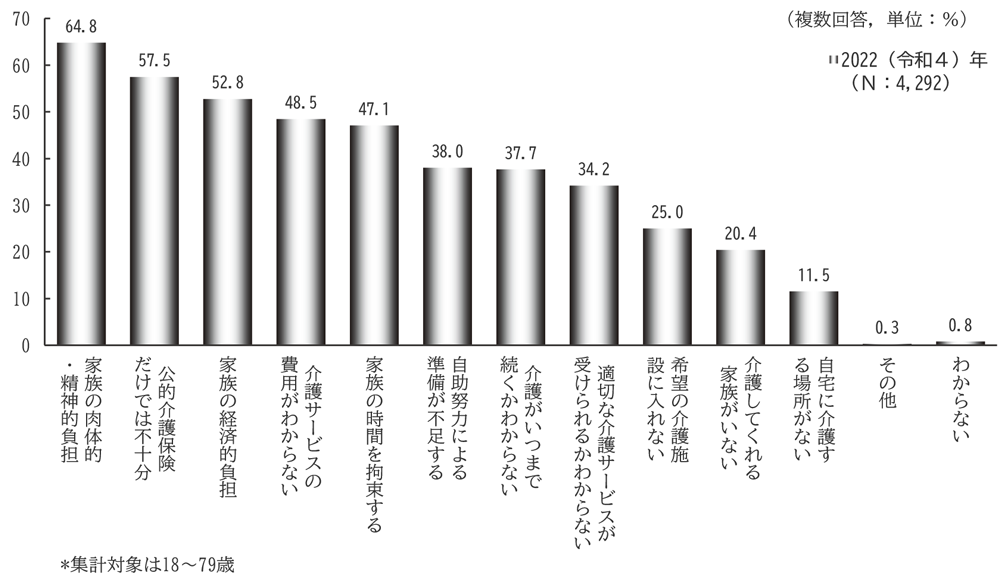

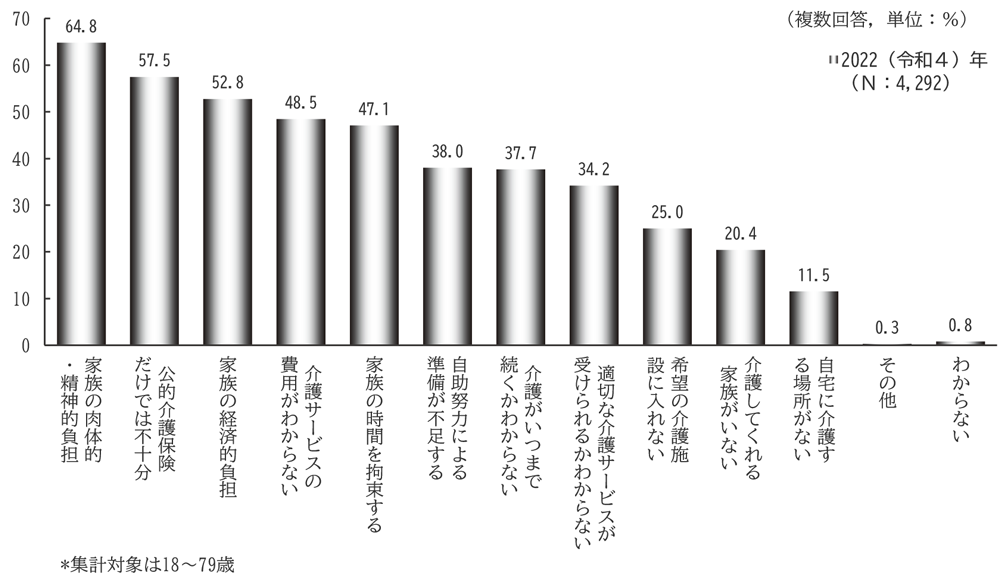

ある調査では、実に88.6%もの人が自身の介護に「不安がある」と回答しており、その内容として最も多かったのが「家族の肉体的・精神的負担」でした。

自分の介護に対する不安の有無

自分の介護に対する不安の内容

しかし、その不安とは裏腹に、具体的な準備は進んでいないのが実情です。

民間の介護保険・介護特約に加入している世帯はわずか20.1%、認知症保険・認知症特約に至っては7.6%にとどまっています。

この背景には、金融や保険に関する知識不足が一因として考えられます。

実に7割以上の人が保険の知識に自信がないと回答しており、特に高齢になるにつれて客観的な金融リテラシーは低下する傾向にあります。

つまり、多くの人が「不安だが、何をどうすれば良いかわからない」という「知識と行動のギャップ」に陥っているのです。

このギャップを埋め、不安を具体的な行動に変えることこそが、今求められています。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

認知症と診断される前に取るべき具体的な対策

認知症による資産凍結のリスクを回避するためには、判断能力が十分にあるうちに、法的に有効な手を打っておくことが不可欠です。

ここでは、FPの視点から、今すぐ取り組むべき具体的な対策を、その効果と注意点とともに解説します。

指定代理請求制度の活用

まず、ご自身の保険証券を今すぐ確認していただきたいのが「指定代理請求制度(していだいりせいきゅうせいど)」の設定です。

特約保険料は無料で、ほとんどの保険に付加できます。

この制度は、保険金請求の入口を確保する上で最も手軽で重要な第一歩です。今すぐ保険証券を確認してみてください。

しかし、この制度には限界と注意点があります。

指定代理請求制度の注意点

- 請求しかできない

指定代理請求人ができるのは、あくまで保険金や給付金の請求のみです。

保険の解約減額などの契約内容変更や契約者変更、受取人変更といった手続きはできません。 - 代理人に伝えていない

代理人に指名したことを伝えておかなければ、いざという時に制度が機能しません。 - 振込先の問題

保険金が本人の口座に振り込まれた後、その口座が認知症で凍結されていては意味がありません。

振込先が代理人の口座に指定できるかなど、保険会社ごとの規定を確認しておく必要があります。 - 代理人の状況変化

指定した代理人が本人より先に亡くなったり、離婚などで関係性が変わったりすると、制度が利用できなくなる可能性があります。定期的な見直しが不可欠です。

指定代理請求制度は、あくまで「保険金を請求する権利」を守るためのセーフティネットです。

財産全体の管理までをカバーするものではないことを理解し、次のステップへ進むことが重要です。

一部の保険会社では「保険契約者代理請求人制度」が設けられており、認知症などにより契約者ご本人に意思能力がない場合や、特別な事情がある場合に、代理人が契約者に代わって解約や契約内容の変更手続きを行うことが可能です。

ただし、すべての保険会社で対応している制度ではありませんので、ご利用の際は事前の確認が必要です。

ソニー生命:保険契約者代理請求人制度のご案内

メットライフ生命:ご家族登録制度

任意後見制度とは

より広範な財産管理に備えるための強力な選択肢が「任意後見制度(にんいこうけんせいど)」です。

この契約は、公証役場で公正証書によって作成するため、法的な効力が非常に高いのが特徴です。

任意後見制度の手続きの流れと費用

手続きは以下の手順で進めます。

誰に(子や配偶者、信頼できる友人など)、何を(預貯金の管理、不動産の処分、保険契約の解約など)任せるかを決めます。

公証役場で任意後見契約の公正証書を作成します。

この際、公証人手数料(約1万1,000円~)、登記手数料の印紙代(2,600円)、登記嘱託手数料(1,400円)などの費用がかかります。

本人の判断能力が低下した後、家庭裁判所に「任意後見監督人」の選任を申し立てます。

監督人が選任されると、契約の効力が発生し、任意後見人が活動を開始します。

任意後見人や監督人(多くは弁護士などの専門家)への報酬が発生します。

報酬額は契約内容や財産額によりますが、月額数万円かかるのが一般的です。

任意後見制度の最大のメリットは、自分で後見人を選び、任せる内容も自由に設計できる点です。保険の解約や不動産の売却も可能になります。

生命保険信託の活用

ご家族の状況が少し複雑な場合に検討したいのが「生命保険信託(せいめいほけんしんたく)」です。

これは、生命保険の死亡保険金受取人を信託銀行などに指定し、あらかじめ決めておいた「誰に」「いつ」「どのように」という契約内容に従って、信託銀行が保険金を管理・給付してくれる仕組みです。

生命保険信託をオススメできるケース

以下のような状況で特に有効です。

- 受取人が未成年者や障がいのある方の場合

一度に大金を受け取っても管理が難しい場合に、毎月生活費として分割で渡す、学費が必要なタイミングで渡す、といった設定ができます。 - 配偶者が認知症になるリスクに備える場合

ご自身が亡くなった後、残された配偶者が認知症で財産管理が難しい場合に、信託銀行が生活費や介護費用を定期的に支払うことで、資産の散逸や詐欺被害から守ることができます。 - 二次相続以降の受取人を指定したい場合

例えば、「自分が死んだら妻に、妻が死んだら長男に」というように、資産の承継先を数世代にわたって指定することも可能です。

生命保険信託って難しそう…費用も高いのでは?

確かに契約時に数万円、保険金支払い時には数%の手数料がかかります。ただ、家族の状況に応じたオーダーメイドができるのが魅力です。

生命保険信託は、保険金の渡し方を非常に細かく設計できるオーダーメイドの仕組みです。

ただし、信託契約時に数万円の契約手数料や、保険金支払い時には保険金額の数%程度の手数料、さらに年間の管理報酬などが発生します。

すべての保険会社や信託銀行が扱っているわけではないため、専門家と相談しながら、ご自身の想いを実現できる最適なプランを見つけることが重要です。

認知症保険は本当に必要か?介護保険との違い

最近では、認知症そのものに備えるための「認知症保険」も増えてきました。

公的保険ではカバーしきれない費用(例えば、承認されていない新薬の費用や、家族の生活費の補填など)に柔軟に充てられるのが最大のメリットです。

しかし、多くの方が「公的介護保険」や民間の「介護保険」と何が違うのか混乱しがちです。

ここで、それぞれの役割を整理しておきましょう。

| 項目 | 公的介護保険 | 民間介護保険 | 認知症保険 |

|---|---|---|---|

| 加入 | 40歳以上は強制加入 | 任意加入 | 任意加入 |

| 給付条件 | 要支援・要介護認定 | 要介護認定 (連動型が多い) | 医師による認知症診断など(商品により多様) |

| 給付内容 | 介護サービス(現物給付)(自己負担1~3割) | 現金 (一時金・年金) | 現金 (一時金・年金) |

| 主な目的 | 介護サービスの提供 | 介護費用の補填 | 認知症関連費用への 柔軟な備え |

ここで絶対に忘れてはならないのは、これらの保険はあくまで

「資金を準備する手段」であるという点です。

請求手続きができなければ意味がありません。

認知症保険に加入していても、本人が意思能力を失えば、その保険金を請求する手続き自体ができなくなる可能性があります。

つまり、「お金を備える保険(認知症保険など)」と「お金を使えるようにする手続き(指定代理請求制度や任意後見制度)」は、車の両輪のようなものです。

両方をセットで準備して初めて、本当に安心して使える「備え」となるのです。

認知症発症後の対応策 もしものときはどう動く?

事前の対策が最も重要であることは間違いありません。

しかし、もし対策が間に合わずに親が認知症になってしまった場合、あるいはご自身がそうなってしまった場合には、どうすればよいのでしょうか。

選択肢は限られますが、知っておくべき制度があります。

生命保険契約照会制度で親の保険契約を確認する

親が亡くなったり、認知症で意思疎通が困難になったりした際に、「どの保険会社に加入しているかわからない」という問題は頻繁に起こります。

このような時に非常に役立つのが「生命保険契約照会制度」です。

これは、一般社団法人生命保険協会に照会をかけることで、加盟している生命保険会社42社すべてに対して、一括で保険契約の有無を調査してもらえる制度です。

生命保険契約照会制度の利用方法

手続きの流れは以下の通りです。

- 利用できる人

法定相続人、遺言執行者、またはこれらの人から依頼を受けた弁護士・司法書士などです。 - 申請方法

生命保険協会のウェブサイトからオンラインで行うのが基本です。郵送も可能ですが、手続きが煩雑になります。 - 必要書類

- 照会者の本人確認書類

- 照会対象者との関係を証明する戸籍謄本(または法定相続情報一覧図)

- 死亡診断書や認知症の診断書など

- 費用 1回の照会につき3,000円(税込)の手数料がかかります。

この制度でわかるのは「契約の有無」のみです。保険金額や受取人などの詳細は、各保険会社に個別に問い合わせる必要があります。

この制度でわかるのは、あくまで「契約の有無」のみである点に注意が必要です。

保険金額や受取人が誰かといった契約の具体的な内容は開示されません。

照会結果で契約の存在が判明したら、そこから各保険会社に対して、個別に問い合わせと請求手続きを進める必要があります。

法定後見制度の手続き・費用・課題

事前の対策が何もなく、本人の判断能力が失われてしまった場合に残された、いわば「最終手段」が「法定後見制度(ほうていこうけんせいど)」です。

これは、家族などが家庭裁判所に申し立てを行い、本人の財産を管理し、法的な手続きを代行する「成年後見人」を選任してもらう制度です。

この制度を使えば、凍結された預金を引き出したり、保険金を請求したりすることが可能になります。

しかし、この制度には家族にとって非常に大きな課題が伴います。

法定後見制度の大きな課題

- 後見人は裁判所が選ぶ

最大の課題は、後見人を家族が自由に選べないことです。

家庭裁判所が、候補者の希望を聞きつつも、最終的には弁護士や司法書士などの専門家を後見人に選任することが多く、家族の意向が反映されないケースが少なくありません。 - 高額な費用負担

専門家が後見人になると、本人の財産から報酬を支払い続ける必要があります。

財産額にもよりますが、月額2万円から6万円以上の報酬が、本人が亡くなるまで発生し続けます。

これに加えて、申立て時には鑑定費用として10万円から20万円が必要になる場合もあります。 - 財産管理の不自由さ

後見人の第一の任務は「本人の財産を守ること」です。

そのため、相続税対策としての生前贈与や、積極的な資産運用、家族のための支出などは原則として認められません。家族が良かれと思っても、後見人が「本人の利益にならない」と判断すれば実行できないのです。 - 一度始めたらやめられない

法定後見は一度開始すると本人が亡くなるまで原則としてやめることができません。

法定後見制度って、家族にとってはかなり不自由な制度なんですね…

そうなんです。だからこそ、元気なうちに任意後見制度などの準備をしておくことが本当に大切なんです。

多くの方が抱く「家族に迷惑をかけたくない」という想いとは裏腹に、法定後見制度は、結果的に家族の精神的・経済的負担を増大させ、財産管理の自由を奪ってしまう可能性があります。

これこそが、事前の対策、特に「任意後見制度」の準備を強くお勧めする理由です。

法定後見制度は、そうした準備を怠った場合の、代償の大きい最後の砦なのです。

認知症での生命保険トラブル ケーススタディ

制度の話だけでは、なかなか自分ごととして捉えにくいかもしれません。ここでは、実際に起こりうる3つのケーススタディを通じて、事前の備えがどれほど重要かを見ていきましょう。

成功事例 指定代理請求制度で父の介護費用をスムーズに捻出

Aさん(50代)は、数年前に父親(80代)の保険を見直した際、FPのアドバイスで「指定代理請求人」に自分を登録してもらいました。

最近、父親に認知症の症状が見られ始め、介護施設への入所を検討することに。

入所一時金としてまとまったお金が必要になりましたが、Aさんは指定代理請求人として、父親が加入していた介護保険の一時金をスムーズに請求。

父親の預金に手を付けることなく、また自身の貯蓄を切り崩すこともなく、無事に入所手続きを終えることができました。

「あの時、簡単な手続きを一つしておいただけで、こんなに安心できるとは思いませんでした」とAさんは語ります。

失敗事例 事前対策を怠り母の預金も保険も凍結

Bさん(60代)の母親(80代)は、急に認知症が進行しました。

Bさんは母親が「保険に入っている」と言っていたのを覚えていましたが、どの会社の保険か分からず、保険証券も見つかりません。

さらに、母親が銀行窓口で本人確認に応じられなくなったため、預金口座も事実上凍結されてしまいました。

介護費用はBさんが立て替えるしかなく、経済的な負担が重くのしかかりました。

慌てて「生命保険契約照会制度」を利用して契約を探し出し、並行して家庭裁判所に「法定後見」の申し立てを行うことに。

時間も費用もかかり、「元気なうちにもっと親子で話しておけばよかった」と深く後悔しています。

トラブル事例 法定後見制度に翻弄され家族の負担が増大

Cさん(40代)は、父親(70代)の認知症が進行したため、やむなく法定後見制度を利用しました。

家庭裁判所が選任したのは、面識のない弁護士でした。

Cさん家族は、父親が所有する空き家を売却して介護費用に充てたいと考えましたが、後見人である弁護士は「預貯金が十分にあるため、財産保全の観点から売却は認められない」と判断。

家族の意向は通りませんでした。

さらに、毎月後見人への報酬が父親の口座から引き落とされ、資産が目減りしていくのを見るたびに、Cさんは無力感とストレスを感じています。

「自分たちのお金なのに、自分たちで決められない。こんなはずではなかった」と、Cさん一家は途方に暮れています。

これらの事例から分かるように、事前の対策の有無が、その後の家族の負担を大きく左右します。

早めの準備が本当に大切です。

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

相続のお悩み解決の第一歩

\ お気軽に無料相談ができます /

認知症保険選びの重要ポイント

認知症への備えとして「認知症保険」を検討する方も増えています。

しかし、各社から様々な商品が出ており、どれを選べば良いか迷ってしまうのが正直なところでしょう。

ここでは、FPの視点から、ご自身に合った保険を選ぶための重要なチェックポイントを3つ解説します。

1.給付条件を徹底比較「診断確定」か「要介護認定」か

保険金が支払われる「条件」は、商品を選ぶ上で最も重要なポイントです。大きく分けて2つのタイプがあります。

- 診断確定で給付されるタイプ

医師により、保険会社が定める所定の「器質性認知症」と診断が確定された時点で一時金などが支払われます。 - 要介護認定も必要なタイプ

上記の診断確定に加えて、公的介護保険制度の「要介護1以上」などの認定を受けることが条件となるタイプです。

一般的に「診断確定のみ」のタイプの方が、より早期に給付金を受け取れる可能性が高いです。

初期の検査費用などに充てられます。

一方、「要介護認定」が条件のタイプは、本格的な介護サービスが必要になるタイミングで給付されるため、介護費用の補填という目的に合致しやすいと言えます。

ご自身の資金計画に合わせてどちらを重視するか検討しましょう。

2.一時金か年金か?目的に合った給付金の受け取り方

給付金の受け取り方にも種類があり、それぞれにメリットがあります。

| 受取方法 | 金額例 | 適している用途 |

|---|---|---|

| 一時金タイプ | 100万円~1,000万円 | 住宅のリフォーム、介護施設への入居一時金など初期費用 |

| 年金タイプ | 年間30万円~ | 月々の介護サービス費用や消耗品費など継続的な費用 |

貯蓄が十分なら年金タイプ、まとまった資金に不安があるなら一時金タイプがおすすめです。

両方組み合わせられる商品もあります。

ご自身の貯蓄状況と照らし合わせて考えることが大切です。

3.軽度認知障害(MCI)への保障や予防サービスも重要

最近の認知症保険の進化で注目すべきは、「軽度認知障害(MCI)」の段階で給付金が支払われる商品が増えている点です。

MCIは、認知症の前段階であり、この時期に適切な治療や生活改善を行うことで、認知症への進行を遅らせたり、健常な状態に回復したりする可能性があると言われています。

MCI保障があれば、そのための検査費用や予防プログラムの費用に充てることができ、単なる「介護費用の備え」から「認知症にならないための備え」へと、保険の役割を広げることができます。

また、保険会社によっては、認知症予防をサポートするアプリの提供や、健康相談サービスなどの付帯サービスが充実している商品もあります。

保障内容だけでなく、こうしたプラスアルファのサービスにも目を向けてみましょう。

よくある質問

ここでは、認知症と保険に関して、お客様からよく寄せられる質問にお答えします。

まとめ 認知症で生命保険が使えない?トラブルを防ぐ4つのポイントとは

ここまで、認知症とお金、そして生命保険にまつわる様々な問題と対策について解説してきました。

認知症がもたらす最大のリスクは、判断能力、すなわち「意思能力」の喪失です。

これにより、ご自身で築き上げた資産や、家族のために準備したはずの保険金が「凍結」され、使えなくなってしまう可能性があります。

しかし、「指定代理請求制度」「保険契約者代理請求制度」「任意後見制度」「生命保険信託」といった、このリスクを回避するための強力なツールが存在します。

そして、これらのツールに共通する絶対的な条件は、認知症と診断される前に、本人の意思で準備を完了させておくことです。

発症後に残された「法定後見制度」という選択肢は、高額な費用、家族の意向が反映されない不自由さ、そして何より大切な財産管理の主導権を失うという、大きな代償を伴います。

今すぐ始められる3つの具体的行動

まずは、以下の3つの具体的な行動から始めてみませんか。

1. 確認する

今すぐ、ご自身とご両親の保険証券を取り出してみてください。そして、「指定代理請求人」が設定されているかを確認しましょう。

2. 話し合う

ご家族と将来のお金や介護について、オープンに話し合う機会を持ちましょう。

「もしもの時、誰に、何を任せたいか」というご自身の意思を伝え、家族の考えを共有することが、あらゆるトラブルを未然に防ぐための最も効果的な方法です。

3. 相談する

あなたとご家族にとって最適なプランを立てるために、専門家であるファイナンシャルプランナーへの相談をぜひご検討ください。

複雑な制度を整理し、法律や税金の専門家とも連携しながら、あなただけの「安心の設計図」を一緒に作り上げるお手伝いができます。

弊社では、経験豊富なFPによる無料相談を承っております。

まずはお気軽にお問い合わせいただき、あなたの不安をお聞かせください。