「生命保険の受取人って、家族なら誰でもいいんじゃないの?」と思っていませんか?

実は、受取人や契約者、保険料を払う人が誰なのかで、かかる税金の種類や金額が大きく変わるんです!

この記事では、相続税や所得税、贈与税の違いを簡単に説明しながら、生命保険の上手な使い方をお伝えします。

将来の相続で困らないために、ちょっとだけ一緒に学んでみませんか?大事なお金を守るコツがきっとわかりますよ!

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

※弊社ほけんの王様 LINEに遷移します。

生命保険金と相続税・所得税・贈与税の仕組み

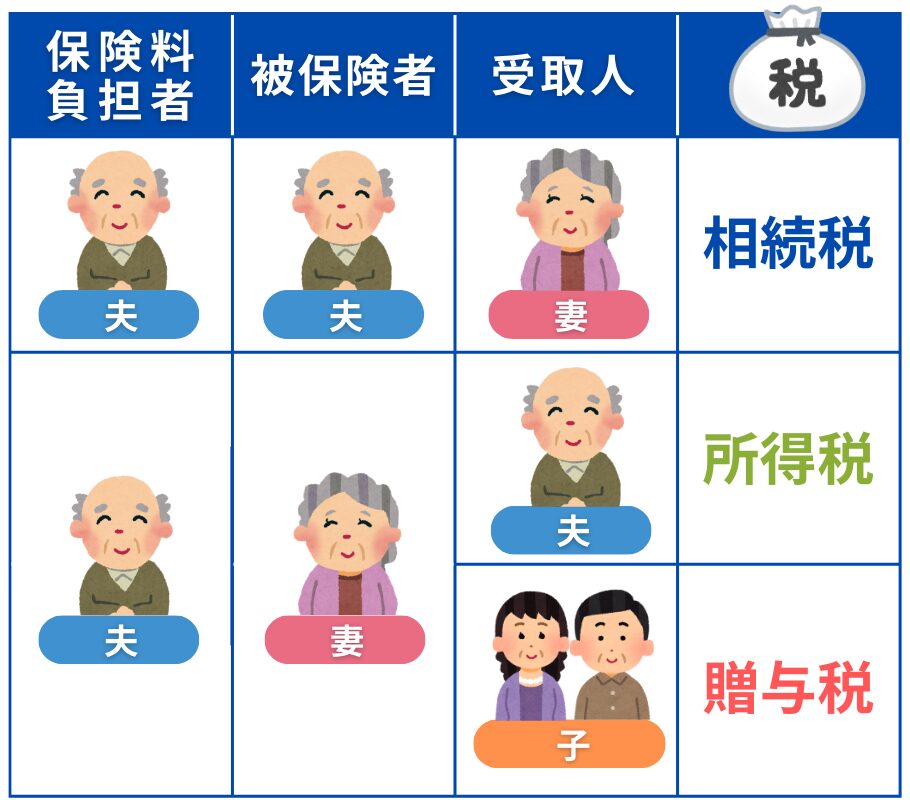

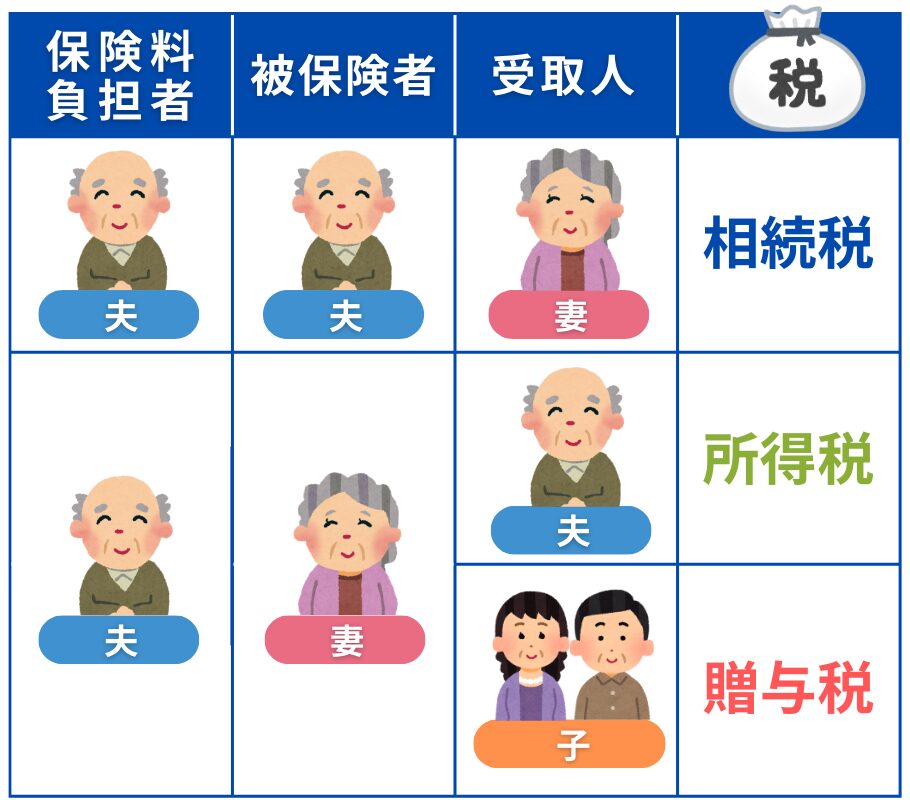

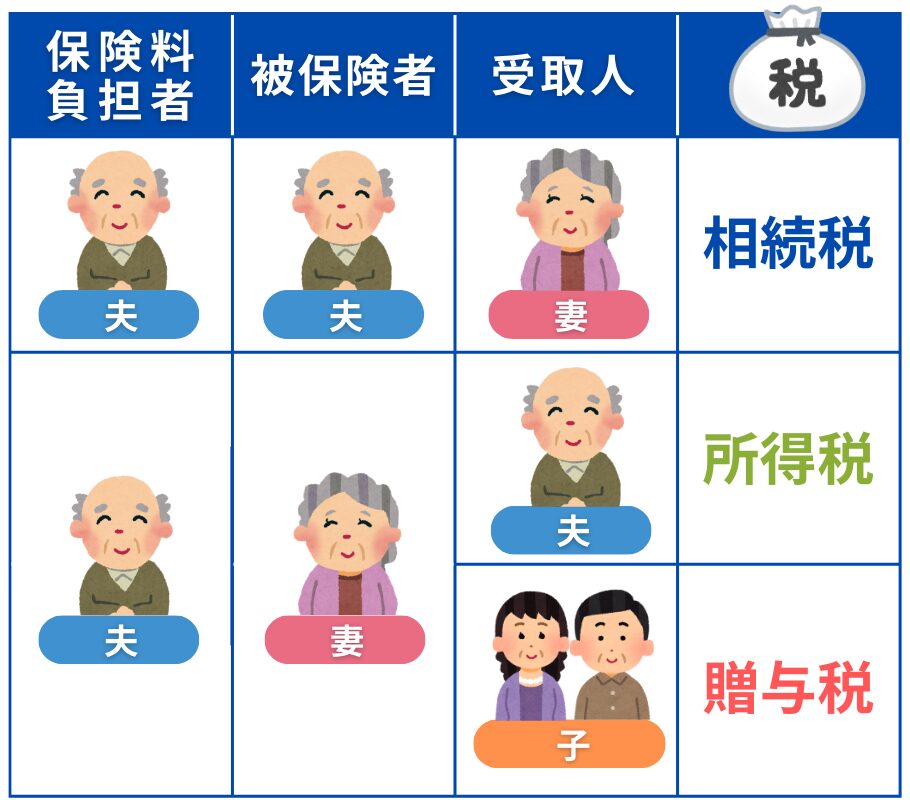

死亡保険金には、「誰が保険料を払ったか」「誰が保険の対象になっているか」「誰が保険金を受け取るか」によって、かかる税金の種類が変わる仕組みがあります。

たとえば、死亡保険金を受け取る場面は同じでも、契約の内容によって相続税、所得税、贈与税のいずれかがかかる場合があります。

国税庁 死亡保険金を受け取ったとき:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1750.htm

税金の種類が変わると、負担が大きくなることもあり、適切に対策をしていないと損をする場合もあります。

では、どんな問題が起きるのか、またどんな注意が必要なのか、具体例を交えながらわかりやすく説明していきます。

相続税が課される場合|保険料負担者と被保険者が同一

生命保険の死亡保険金は、契約内容によって相続税がかかることがあります。

保険料負担者と被保険者が同一の場合、死亡保険金は「みなし相続財産」として相続税の課税対象となります。

生命保険の非課税枠の計算方法

死亡保険金にかかる相続税を計算する際、まず適用されるのが非課税枠です。

非課税枠とは、死亡保険金に適用される非課税限度額を指し、この枠内の金額には相続税がかかりません。

非課税枠は、以下の計算式で算出されます。

生命保険の非課税枠=500万円 × 法定相続人の数

相続税がかかるのは、この非課税枠を超えた金額のみです。

生命保険を活用することで、効率的に資産を受け渡すことができます。

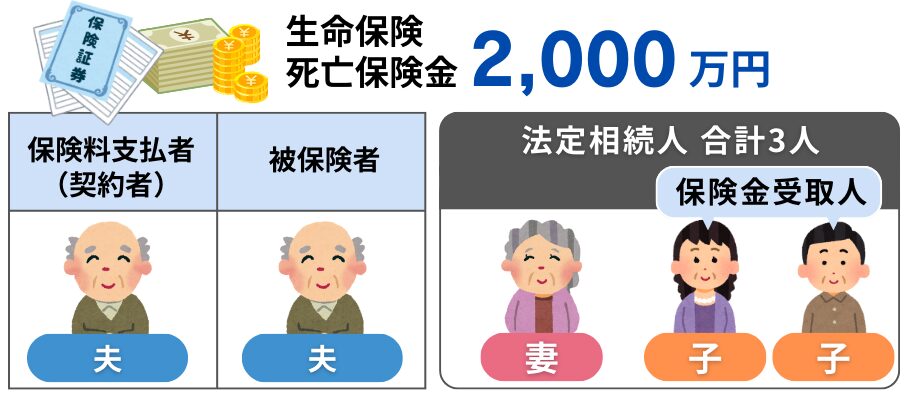

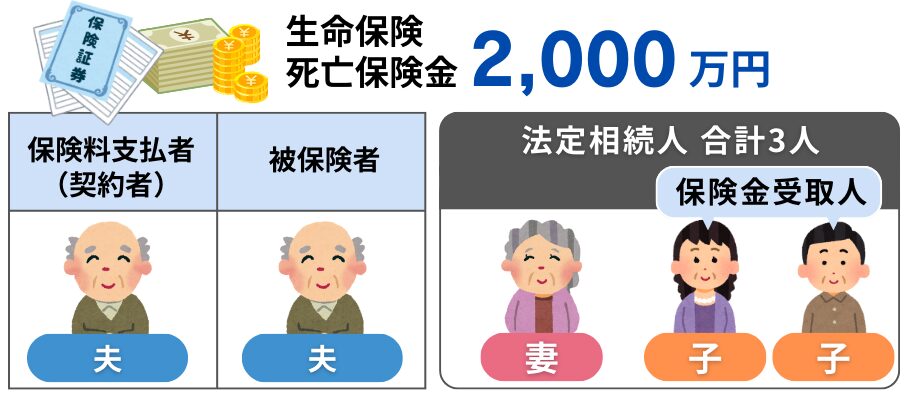

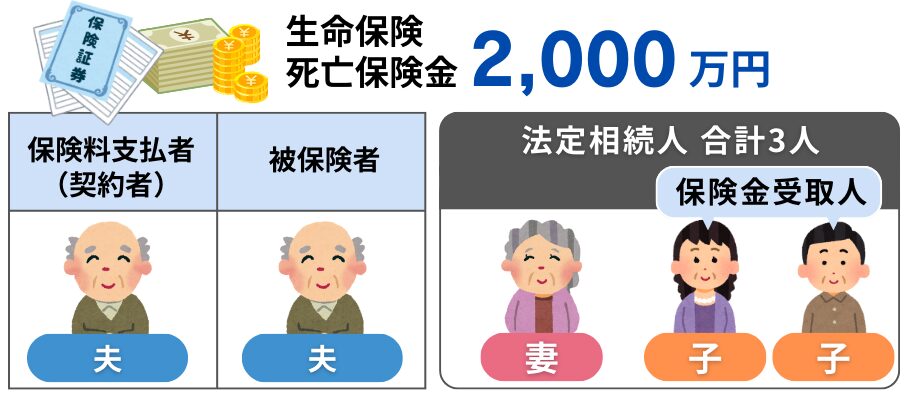

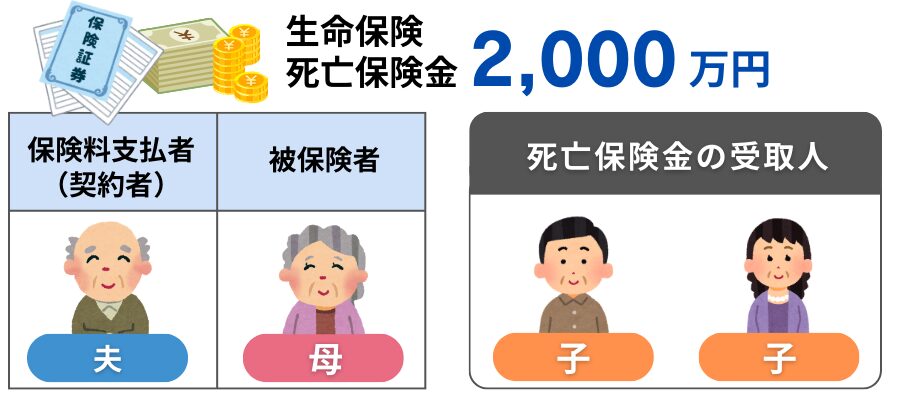

生命保険金が相続税の課税対象になる例

契約者(保険料負担者)と被保険者:夫

受取人:子ども2人

法定相続人:妻と子ども2人 計3人

死亡保険金:2,000万円

死亡保険金の非課税限度額(非課税枠)

500万円 × 法定相続人の数 3人=1,500万円

相続税の課税対象額:死亡保険金 – 非課税限度額=2,000万円 – 1,500万円=500万円

結果

非課税枠を超えた500万円のみが相続税の課税対象となります。

生命保険金が相続税の対象になる場合、非課税枠をうまく活用することがとても大切です。

そのためには、まず法定相続人が何人いるのかをきちんと把握することが必要です。

法定相続人の人数によって非課税枠の金額が決まります。

これを正しく理解しておくと、余計な税金を減らして、大切な資産を効率よく残すことができます。

でも、自分の場合、誰が法定相続人になるのかわからないなぁ。

法定相続人は相続対策の基本中の基本!

次でしっかり確認していきましょう。

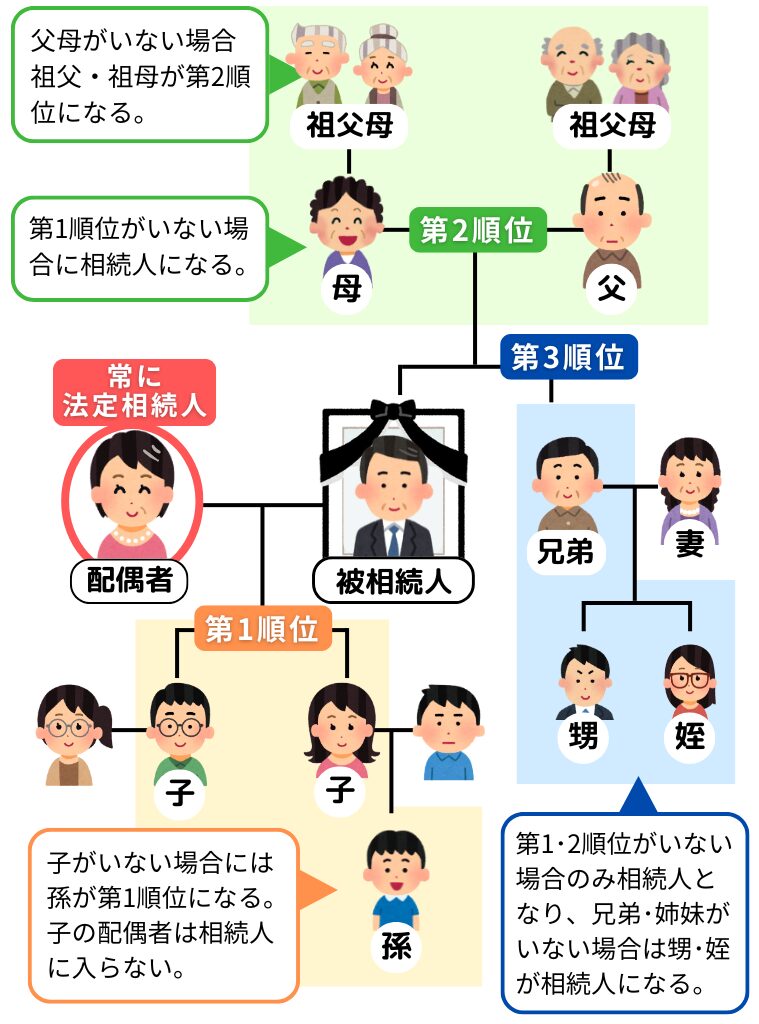

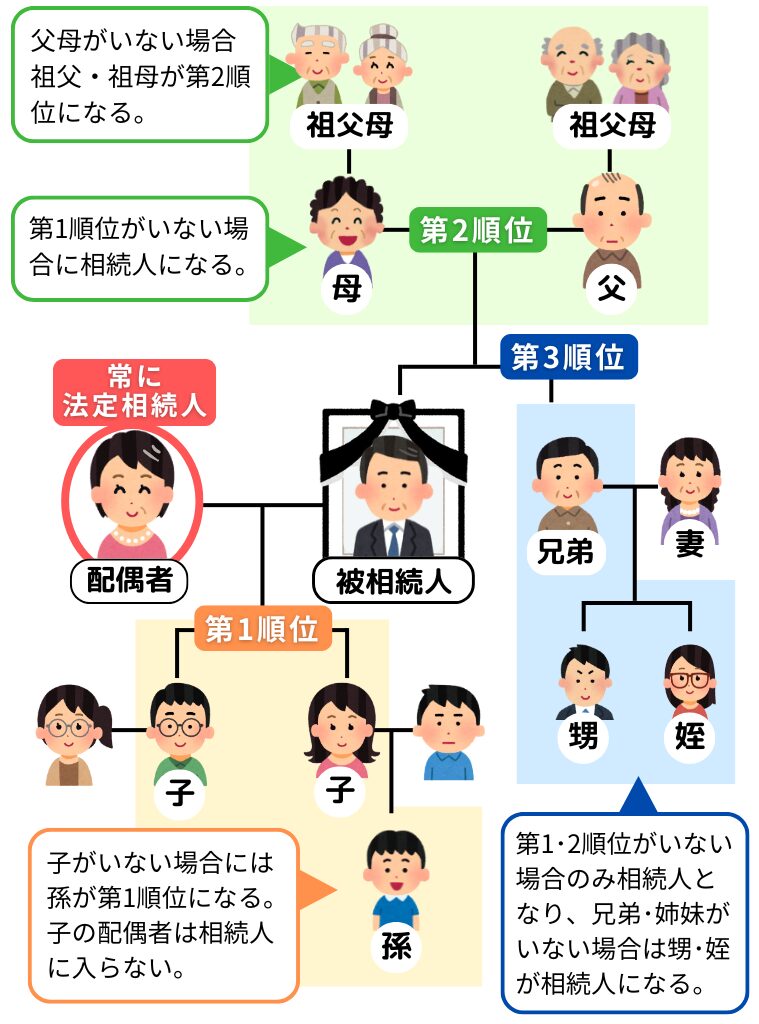

法定相続人とは?非課税枠に影響する重要なポイント

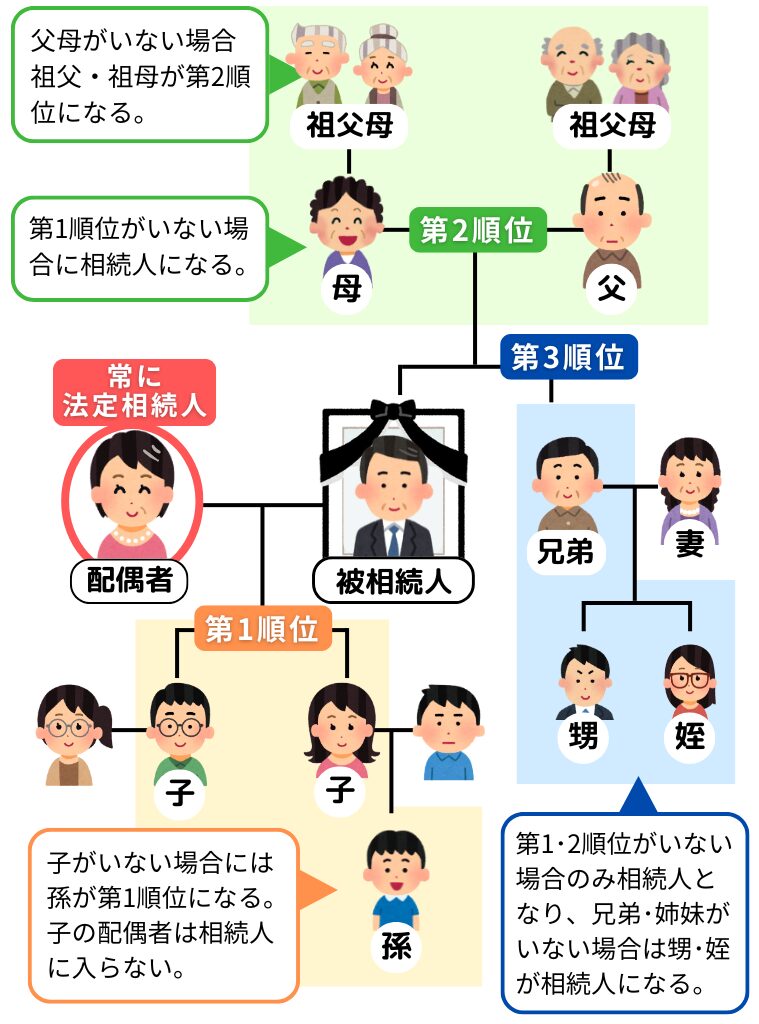

生命保険の非課税枠を決める「法定相続人」は、被相続人(亡くなった方)との関係性によって決まります。

法定相続人には、配偶者や血縁関係にある人が含まれ、その優先順位が法律で定められています。

非課税枠を計算する際の「法定相続人」とは、被相続人(亡くなった方)の配偶者と血族を指します。

血族の順位は以下の通りです。

- 第1順位:子ども(すでに死亡している場合は孫)

- 第2順位:父母(すでに死亡している場合は祖父母)

- 第3順位:兄弟姉妹(すでに死亡している場合はその子ども)

なお、配偶者は常に法定相続人となりますが、血族の中で相続順位が優先されるため、上位の順位に該当する人がいる場合、下位の順位の人は相続人にはなりません。

また、養子が法定相続人に含まれる場合、以下の制限があります。

- 実子がいる場合:養子1人までが非課税枠の計算対象

- 実子がいない場合:養子2人までが非課税枠の計算対象

法定相続人って、順位が決まってるんだね!

知らないと損することもありそうだなぁ。

その通り!法定相続人を正確に把握することは、非課税枠をうまく活用するためにとても大事なんだよ。

次は、契約内容によって死亡保険金に所得税がかかる場合について見ていきましょう。

相続税との違いや計算方法を一緒に確認してみましょう!

所得税が課される場合|契約者と受取人が同一

生命保険の死亡保険金が「所得税」の課税対象になるケースがあります。

これは、契約者(保険料を払った人)と受取人が同一人物の場合に該当します。

この場合、死亡保険金は「一時所得」として扱われ、相続税とは異なるルールで計算されます。

また、死亡保険金の受け取り方によっても課税の種類が変わります。

一時金として受け取る場合は「一時所得」扱いになり、年金形式で受け取る場合は「雑所得」扱いとなります。

受け取り方法による違いも事前に確認しておくことが大切です。

一時所得としての計算方法

一時所得として計算される際には、次のような式が使われます。

一時所得 = 受け取った保険金 – 支払った保険料総額 – 50万円(特別控除額)

計算された一時所得は、所得税の対象となる金額になります。たとえば以下のようなケースです。

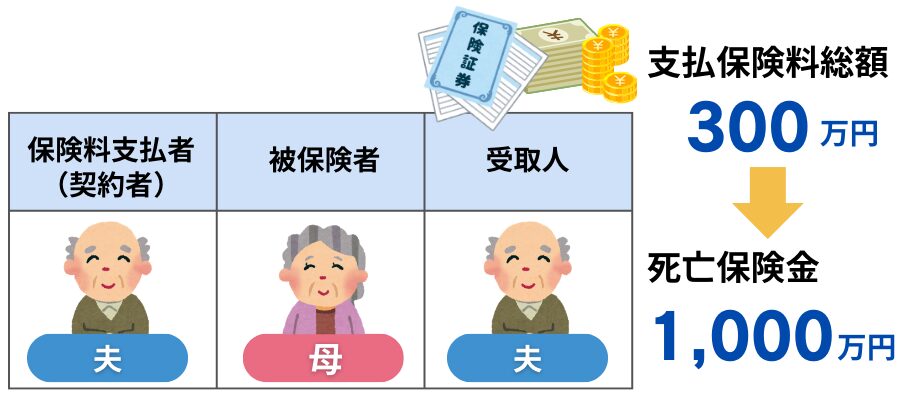

生命保険金が所得税の課税対象になる例

契約者(保険料負担者):夫

被保険者:妻

受取人:夫

支払保険料総額:300万円

死亡保険金:1,000万円

一時所得※の計算

一時所得※ = 受け取った保険金 – 支払った保険料総額 – 50万円(特別控除額)

一時所得※=1,000万円 – 300万円 – 50万円= 650万円※

※保険金を受け取った年に他の一時所得がない場合

一時所得の課税金額の計算

一時所得の課税金額 = 一時所得の金額 ×1/2

一時所得の課税金額 = 650万円×1/2= 325万円

結果

325万円が一時所得の課税対象となります。

この一時所得の課税金額に給与所得等他の所得を合計すると、1年間の総所得が計算できます。

この総所得に所定の税率(最大45%)を掛けると、税額が計算できます。

また、所得税の課税対象になる場合、住民税の課税対象にもなります。

契約者と受取人が同一の場合、相続税で使えた非課税枠が使えないため、税負担が相対的に重くなる点に注意が必要です。

特に高額な保険金を受け取る場合は、あらかじめ税金の計算を考慮しておくことが大切です。

国税庁 一時所得:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1490.htm

契約者と受取人が同じだと、相続税じゃなくて所得税がかかるんだね。でも、保険金の受け取り方で税金の種類が変わるなんてびっくりだなぁ。

そうだね。一時金で受け取ると一時所得、年金形式で受け取ると雑所得になるよ。受け取り方も考えて計画を立てるのが大切だね。

生命保険金にかかる税金は、保険料負担者や受取人の関係によって変わります。

これまで相続税や所得税について説明しましたが、贈与税がかかるケースもあります。

贈与税は税率が高いため、保険金を受け取るときに注意が必要です。

それでは、どのような場合に贈与税がかかるのか見てみましょう。

贈与税が課される場合|契約者・被保険者・受取人が異なる

生命保険の死亡保険金が「贈与税」の課税対象になるのは、契約者(保険料を払った人)、被保険者、受取人が全て違う場合です。

この場合、保険金を受け取った人が「贈与を受けた」とみなされて贈与税がかかります。

贈与税は相続税や所得税よりも税率が高くなるため、保険金を受け取る人にとって負担が大きくなる可能性があります。契約内容をしっかり確認しておくことが大切です。

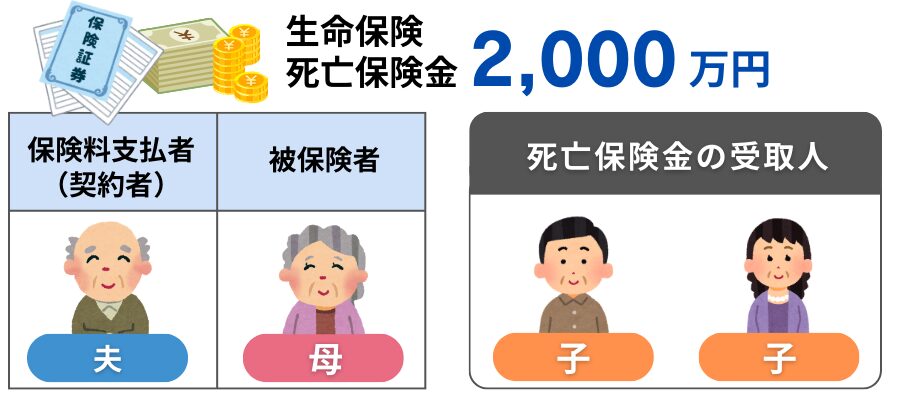

贈与税がかかるケースの例

- 契約者(保険料を払った人):夫

- 被保険者(保障の対象となる人):妻

- 受取人(保険金を受け取る人):子ども

この場合、お父さんが払った保険料でお母さんにかけた保険の死亡保険金を、子どもが受け取ることになります。

この保険金は贈与税の課税対象となります。

贈与税の課税対象額の計算方法

贈与税には、基礎控除額として110万円が差し引かれます。それを超えた金額が課税対象になります。

生命保険金が贈与税の課税対象になる例

- 契約者(保険料を払った人):お父さん

- 被保険者:お母さん

- 受取人:子ども2名(保険金は50%ずつ均等に受け取り)

- 受け取った保険金:2,000万円

課税対象額の計算

課税対象額 = 受け取った死亡保険金額-110万円(基礎控除額)

1人あたりが受け取った死亡保険金額=2,000万円×50%=1,000万円

1人あたりの課税対象額 ※= 1,000万円 – 110万円(基礎控除額) = 810万円

※保険金を受け取った年に他に贈与された財産がない場合

贈与税の基礎控除は、贈与をした人ではなく、贈与を受けた人ごとに年間110万円が設定されています。

そのため、死亡保険金を受け取った年に他の贈与を受けている場合は、1年間に受け取ったすべての贈与財産の合計額から110万円を差し引いた金額を基に税額が計算されます。

結果

(同じ年に他に贈与された財産が無い場合)810万円が1人あたりの贈与税の課税対象額です。

受取人2人分を合計すると、死亡保険金総額2,000万円のうち、1,620万円が課税対象額となります。

贈与税は税率が高く、課税対象額が多いほど税率が上がる累進課税となっています。

税率は10%から最大で55%まで適用されるため、高額な保険金を受け取る場合には特に注意が必要です。

保険金を受け取るときに、契約内容によって贈与税がかからないように工夫しておくことが大切です。

相続税対策としてせっかく生命保険に入っても、契約の仕方を間違えたら大変なことになるね!

そうだね。

次は、生命保険の受取人に誰を指定できるのか、条件を詳しく見てみよう!

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

生命保険の受取人に指定できる人と条件

生命保険の受取人を誰にするかは、家族の財産の分け方だけでなく、支払うべき税金の額にも大きく関わります。

保険会社によっては受取人として指定できる人に制限がある場合もありますが、一般的にはどうなっているのでしょうか?

このセクションでは、受取人として指定できる人や、指定する際のポイントについてわかりやすく説明します。

配偶者や二親等内の血族が一般的

生命保険金の受取人として多いのは、配偶者や子ども、親などの二親等内の家族です。

生命保険の非課税枠(保険金受取人が法定相続人だったら適用)を利用して相続税の負担を減らす目的で、このような設定を選ぶ方が多いためです。

ただし、二親等内の家族でも必ずしも法定相続人になるとは限りません。

家族構成や相続の順番をよく確認して、受取人を慎重に決めることが大切です。

二親等内の血族であっても法定相続人にならない例

被相続人(亡くなった方)に配偶者や子どもがいる場合、親(直系尊属で一親等)や兄弟姉妹(被相続人から見て二親等)は法定相続人にはなりません。

受取人を複数人にすることも可能

死亡保険金の受取人を複数指定することができます。

例えば、「妻50%、長男50%」のように分配割合を設定すれば、保険金を公平に分けることが可能です。

また、分配割合は30%と70%など自由に決めることができます。

複数の相続人がいる場合や、特定の親族に偏らずに財産を残したいときに有効な方法です。

注意点

- 割合の指定が不明確な場合: 受取割合を明確に設定しないと、受取人同士でトラブルが発生する可能性があります。契約時に具体的な割合を記載しましょう。

- 保険会社のルールを確認: 一部の保険会社では、受取人を複数人に設定していても代表者1名に一括で支払う場合があるため、事前にルールを確認しましょう。

- 必要書類の準備: 受取人が複数の場合、追加書類が必要となるケースもあるため、契約時に必要な手続きを確認ましょう。

受取人を複数にする際は、これらのポイントを事前に把握し、適切な設定を行うことでスムーズな相続手続きが可能になります。

受取人を複数人にする設定を希望する場合は、保険会社やFPなどに事前に相談しておくといいね!

血族以外を受取人にする場合

内縁関係や事実婚関係にある方、あるいは同性パートナーを生命保険金の受取人に指定にできる場合があります。

ただし、生命保険会社ごとに受取人の設定基準が異なるため注意が必要です。

内縁関係や事実婚の場合

一般的に「法律上の事実婚」とみなされるためには、同居や生計を共にする期間が明確に法律で定められているわけではありません。

ただし、多くの生命保険会社や裁判所の判断では、3年以上が目安とされることが多いです。

内縁関係や事実婚を受け入れている保険会社では、以下の条件を満たす必要がある場合があります:

- お互いに戸籍上の配偶者がいないこと

- 一定期間以上同居していること

- 一定期間以上、生計を共にしていること

ただし、保険会社によって基準は異なるため、具体的な年数や条件を確認することが重要です。

これらを証明するために、戸籍謄本や住民票などの書類が求められることがあります。

また、場合によっては保険会社による訪問調査が行われることもあります。

一部の保険会社では、保険金の金額に上限が設けられることもありますので注意が必要です。

同性パートナーの場合

同性パートナーを生命保険金の受取人に指定する際には、厳しい条件が設けられていることが多く、内縁関係や事実婚以上に高いハードルがあります。

たとえば、自治体が発行する「パートナーシップ証明書」の提出が求められることが一般的ですが、この証明書は一部の自治体でしか取得できません。

さらに、保険会社によって対応が異なるため注意が必要です。

同性パートナーを受取人に指定することを検討している場合は、早めに保険会社に相談し、自分の状況に合った対応が可能かを確認することをおすすめします。

血族以外を受取人に指定するのは結構大変なんだね。

保険会社や保険商品によって、ルールや必要な書類が変わるので事前に相談するといいね!

配偶者を除く血族以外の人を受取人にする場合の注意点

生命保険金の受取人を配偶者を除く血族以外に設定する場合、いくつかの注意が必要です。

まず、生命保険会社ごとに受取人として指定できる人の基準や条件が異なるため、契約時にしっかりと確認することが大切です。必要書類(戸籍謄本や住民票など)が不足していたり、条件を満たしていない場合、手続きが遅れたり、希望する受取人を指定できないことがあります。

さらに、内縁関係や事実婚関係、同性パートナーなど法律上や戸籍上の家族と認められない人は、法定相続人に含まれず、次のような税負担のリスクがあります:

- 相続税の非課税枠(500万円×法定相続人の数)が適用されない

- 受け取った保険金の全額が課税対象となる

- 相続税額にさらに20%が加算される

次に、どういうときに20%が加算されるのか確認してみましょう!

「配偶者・一親等の血族以外が保険金受取」で注意!相続税額に2割加算される仕組みとは

「相続税額の2割加算」とは、被相続人(亡くなった方)の配偶者や子ども(または親)など、一親等の血族以外が相続財産を受け取った場合に、相続税額が20%上乗せされる制度です。

たとえば、内縁関係の配偶者、同性パートナー、孫、友人などが死亡保険金を受け取ると、通常の相続税額に20%が上乗せされます。

この制度は、財産を主に生活資金として利用する人(配偶者や一親等の血族)が優先されるべきという考えに基づいています。

また、祖父から孫へ直接相続する、つまり親世代の課税の機会をスキップする場合は、孫の相続税額は2割加算されます。このように世代間の税負担の不公平を防ぐためにも、この仕組みが設けられています。

注意が必要なケース

ライフイベントで変わる受取人の選び方と注意点

生命保険の受取人設定は、結婚や離婚、家族の変化などのライフイベントに応じて適切に見直すことが大切です。

結婚や離婚で生命保険の受取人を見直すポイント|家族の生活保障を確保するために

結婚や離婚は、生命保険の受取人設定を見直す重要なタイミングです。

結婚した場合

結婚後、配偶者を受取人に指定変更することを検討しましょう。

結婚前に親や兄弟姉妹を受取人にしていた場合、そのままにしておくと、万が一の際に配偶者が保険金を受け取れない可能性があります。

配偶者を受取人にすることで、家族の生活保障を確保できます。

離婚した場合

離婚後も元配偶者が受取人のままになっているケースがよくあります。

この場合、新しい配偶者や子どもがいたとしても、元配偶者に保険金が支払われます。

離婚が成立したら速やかに受取人を変更することが重要です。

受取人が先に亡くなった場合の対応|速やかな手続きが重要

死亡保険金の受取人が被保険者より先に亡くなっていた場合、保険金の受取人がいない状態になります。

受取人が不在の場合、保険金は被保険者(亡くなった方)の相続財産として扱われ、遺産分割の対象となります。

この場合、受取までに時間がかかる可能性があります。

受取人が亡くなった際には、速やかに保険会社に連絡して変更手続きを行いましょう。

子どもを生命保険の受取人にするときの注意点|未成年者の管理と信託制度の活用

離婚や配偶者の死去などで受取人を子どもに変更する場合、子どもの年齢に関係なく受取人として指定することが可能です。生まれたばかりの子どもを受取人にすることも問題ありません。

ただし、受取人が未成年の場合には注意が必要です。

未成年者は法律上、自分で保険金を管理することができないため、保険金は親権者や裁判所が選任した未成年後見人によって管理されます。

この場合、保険金の用途が制限されたり、手続きが複雑化することがあります。

子どもが成人すれば保険金を自由に使えるようになりますが、浪費を防ぐために信託制度を活用して保険金の使い道を管理する方法を検討するのも一つの選択肢です。

子どもが受取人だと手続きが複雑になることがあるんだね。

でも、信託制度って何か難しそうだなぁ。

信託制度は、受け取った保険金を無駄なく使えるよう管理する仕組みだよ。特に未成年者が受取人になる場合は、こういった制度を使うことで安心して保険金を活用できるんだ。

生命保険の受取人・契約者変更方法を解説|手続きの流れと注意点

生命保険の受取人や契約者は、ライフステージに合わせて柔軟に変更できます。本記事では、具体的な手続きの流れや必要書類、変更時の注意点について詳しく解説します。

受取人変更の具体的手順と必要書類|スムーズに手続きするコツ

受取人変更の手続きには、基本的に契約者と被保険者の同意が必要ですが、現在の受取人の許諾は不要です。

受取人の変更手続きの流れ

まずは手元の保険証券を確認し、該当契約の証券番号を把握します。

担当者やコールセンターに連絡し、受取人変更手続きの書類を取り寄せます。

一部の保険会社では、公式サイトから書類を取り寄せたり、オンラインで手続きを完了させることも可能です。

指定された書類に必要事項を記入し、本人確認書類(運転免許証や保険証など)を添えて提出します。手続きは郵送が一般的ですが、オンライン提出が可能な場合もあります。

保険会社が書類を確認した後、手続き完了の通知が契約者に送られます。

保険契約そのものを変更するほか、遺言書を作成して受取人を変更することも可能です。

どちらの方法が適しているか、状況に応じて検討しましょう。

契約者変更の手続き方法|必要書類と注意点を詳しく解説

契約者を変更する際には、現在の契約者と新しい契約者の両方の確認が必要です。

変更手続きにはサインや捺印(場合によっては実印)が求められるほか、本人確認書類や印鑑証明の提出が必要になる場合があります。

受取人の変更手続きの流れ

まずは手元の保険証券を確認し、該当契約の証券番号を把握します。

担当者やコールセンターに連絡し、契約者変更のための手続き書類一式を取り寄せます。

一部の保険会社では、公式サイトから書類をダウンロードできる場合もあります。

生命保険会社指定の書類に、現在の契約者と新しい契約者の双方が必要事項を記入し、サインまたは捺印を行います。

以下の書類を準備する必要がある場合があります:

- 本人確認書類(運転免許証、マイナンバーカードなど)

- 印鑑証明書(実印が必要な場合)

記入済みの書類と必要書類を保険会社に郵送します。一部の保険会社では、窓口やオンラインでの提出が可能な場合もあります。

保険会社が書類内容を確認後、手続きが完了します。完了通知が新しい契約者に送られるので、変更内容を必ず確認してください。

契約者の変更は保険契約全体に影響を与える重要な手続きです。

変更前に保険会社や専門家に相談し、適切な判断をすることをおすすめします。

保険料負担者の変更手続き|税務リスクを抑えるための支払い方法見直し

契約者の変更手続きについて説明してきましたが、実は生命保険に関する税金の種類や金額を左右する重要なポイントは、「保険料負担者が誰であるか」です。

この保険料負担者は、契約者の変更だけでは変更されず、保険料を支払っている口座やクレジットカードの名義人が誰であるかで判断されます。

そのため、保険契約に関する税務上の影響を最小限に抑えるには、保険料の支払い方法の見直しも重要です。

保険料負担者を変更するための手続きは、契約者の変更に比べて簡単で手間が少ないことが多いです。

具体的には、以下のような流れで進めます:

保険料負担者を変更する手続き

支払先の銀行口座やクレジットカードの名義人が、希望する保険料負担者と一致しているかを確認します。

保険会社に連絡し、保険料支払い口座やクレジットカードの名義変更手続きについて問い合わせます。

一部の保険会社では、オンラインやコールセンター経由で簡単に手続きが可能です。

変更に必要な書類は、銀行口座の名義変更の場合は通帳やキャッシュカード、クレジットカード名義変更の場合はカード情報などが挙げられます。

通常、印鑑証明や本人確認書類は不要な場合が多く、負担は少ないでしょう。

手続き完了後、新しい名義での保険料支払いが開始されます。

支払いの開始時期は、書類の処理状況や各金融機関の処理タイミングにより異なるため注意が必要です。

契約者の変更手続きには多くの書類や双方のサインが必要となるため、手間がかかることもあります。

一方、保険料負担者の変更は比較的簡単に行えるため、まずはこちらの手続きから進めることをおすすめします。

保険料の負担者だけ先に変更する!というやり方もあるんだね!

受取人・契約者・保険料の負担者を変更することは保険金受取の際の税金に関係する変更になるので慎重に!

相続時の生命保険の受取人:よくある質問

相続のお悩み解決の第一歩

\ 気軽に無料相談ができます /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

まとめ

生命保険の受取人や契約者、保険料負担者の設定は、相続税・所得税・贈与税の種類や金額に直接影響します。

適切な設定を行うことで、税負担を軽減し、大切な資産を効率よく次世代に受け渡すことが可能です。

本記事では、生命保険に関連する税金の仕組みや受取人変更時の注意点を具体例とともに解説しました。

家族の生活を守るため、また将来のトラブルを避けるためにも、ぜひ保険内容を見直し、必要に応じて専門家に相談してください。