家族が亡くなり、相続手続きを進める中で、相続税について初めて詳しく知る方も多いでしょう。

「相続税対策は遺産が多い人だけの問題」と思うかもしれませんが、相続税の基礎控除の改正により、一般的な家庭でも相続税が発生するケースが増えています。

らいおんくん

らいおんくん相続はお金持ちだけの問題なんだと思ってた!

そうだね。まだそのイメージを持っている人は多いかもしれないね。

そのため、相続税がいくらになるのかを事前に知り、適切な対策を考えることがとても重要です。

相続税の金額がわからないと、どんな準備をすればいいのかが分からず困ることもあります。

こうしたときに、基礎控除や生命保険の非課税枠を正しく理解することで、相続税を少なくしたり、家族間でのトラブルを防ぐことができます。

この記事では、相続税の基礎控除がどう計算されるのかや、生命保険を使って相続税を減らす方法について、具体的な例で説明します。

たとえば、相続人が何人いるかで基礎控除額がどう変わるのか、また、生命保険を活用して相続税の負担を軽くした実例について解説します。

さらに、基礎控除を超えた場合に生命保険の非課税枠がどんな役割を果たすのかや、遺産分割でのトラブルを防ぐためのポイントも紹介します。

相続の準備を考えている方にとって、知っておくと役に立つ内容をお届けします。

相続についてのお悩みに

\ 最適なサービスをご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

※弊社ほけんの王様 LINEに遷移します。

基礎控除の改正で相続税が増えた理由とその影響

平成26年12月31日までの基礎控除は、「5,000万円+1,000万円×法定相続人の数」という計算式で決まっていました。しかし、平成27年1月1日からは、「3,000万円+600万円×法定相続人の数」に減らされました。

この改正により、多くの家庭で相続税が発生するようになりました。

たとえば、相続人が1人の場合、改正前は6,000万円まで非課税でしたが、改正後は3,600万円に減ってしまいます。この差額2,400万円は相続税を払わなければならない家庭が増える原因になっています。

以下は、法定相続人が1人、2人、3人の場合の改正前後の控除額を表にまとめたものです。

| 法定相続人の数 | 改正前の控除額 | 改正後の控除額 | 差額 |

|---|---|---|---|

| 1人 | 5,000万円+1,000万円×1 = 6,000万円 | 3,000万円+600万円×1 = 3,600万円 | 2,400万円 |

| 2人 | 5,000万円+1,000万円×2 = 7,000万円 | 3,000万円+600万円×2 = 4,200万円 | 2,800万円 |

| 3人 | 5,000万円+1,000万円×3 = 8,000万円 | 3,000万円+600万円×3 = 4,800万円 | 3,200万円 |

この表を見ると、相続人が増えるほど改正前後の差額も大きくなっていることが分かります。

この改正により、相続税がより多くの家庭にとって身近な問題になったといえるでしょう。

では、具体的に相続税が課される対象となる『相続財産』とはどのようなものなのでしょうか?

次の章で詳しく見ていきましょう。

相続税・相続財産とは?基礎から分かる仕組みとポイント

相続税とは、亡くなった人が残したお金や物にかかる税金のことです。

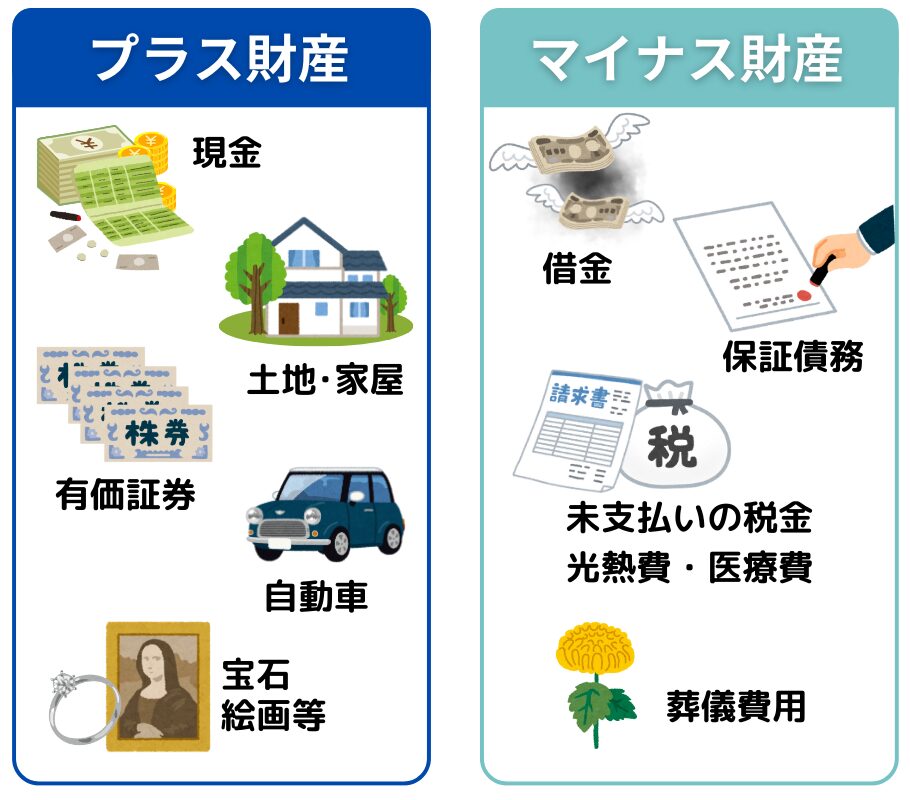

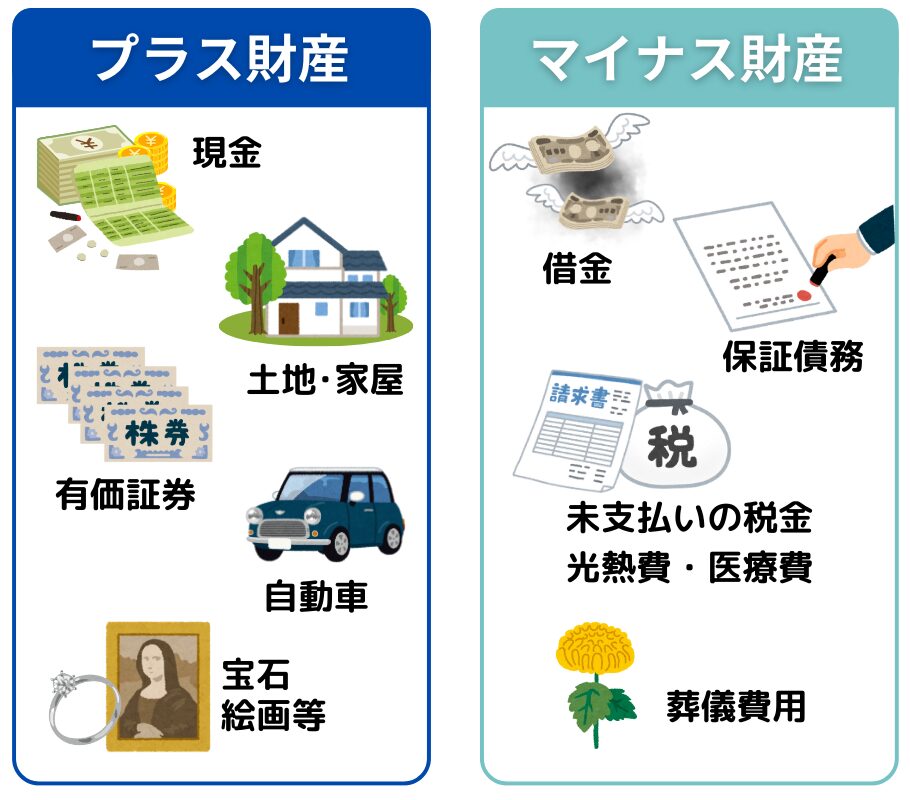

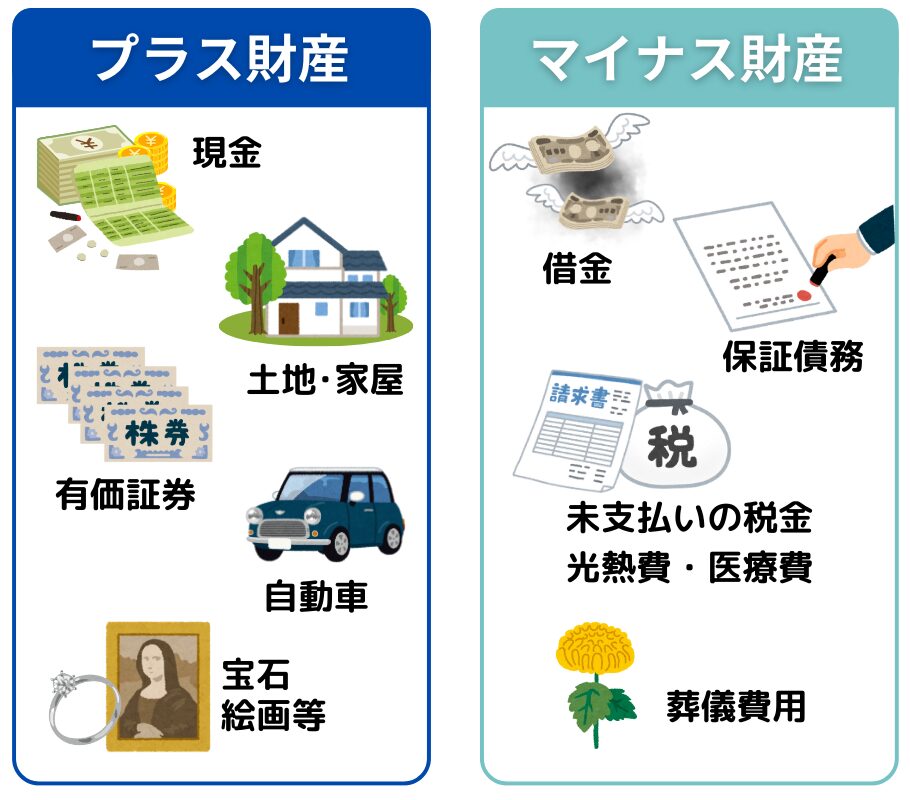

この「財産」には、現金や銀行の預金、不動産、株、さらには骨董品、貴金属、車なども含まれます。

ただし、お墓や仏壇、仏具、祭具といった宗教に関わるものは、相続財産として扱われないため、相続税もかかりません。

また、借金や保証人としての責任、葬式の費用などは「マイナスの財産」として計算に含まれます。

相続税は、遺産を受け取った人がそれぞれどれくらい財産をもらったかによって計算される仕組みです。

相続税が発生するかどうかは、遺産の総額と基礎控除額によって決まります。

たとえば、基礎控除額を超える財産がある場合、その超過分に対して相続税が課税されます。

また、遺産をどのように分けるかも大きなポイントです。

たとえば、兄が現金を相続し、妹が不動産を相続することになった場合、「どちらが得なのか?」といった意見の違いから、家族の話し合いがうまく進まないこともあります。

えっ、遺産の分け方でケンカになることもあるの?そんなの嫌だなぁ…

だからこそ、相続税の仕組みや基礎控除を知っておけば、事前に対策できるんだよ。

こうしたトラブルを防ぐためにも、相続税の仕組みや準備についてしっかり理解しておくことが大切です。

次のセクションでは、相続税の「基礎控除」について、わかりやすく説明します!

相続税の基礎控除とは?計算式とわかりやすい事例?仕組みと計算方法を解説

相続税を減らすためには、基礎控除や生命保険の非課税枠を正しく理解することが重要です。

基礎控除は、遺産の総額から一定額を差し引くことができる制度であり、この金額を超えた場合に相続税が課税されます。

相続税の基礎控除とは

基礎控除額を計算するときには、次の計算式を使います。

基礎控除=3,000万円+(600万円×法定相続人の数)

この計算で重要なポイントは、法定相続人の数です。

法定相続人の数が増えると、基礎控除の金額も増えるため、相続税を計算するときの負担が軽減されることになります。

例えば、法定相続人の人数ごとの基礎控除額は以下のように計算されます:

| 法定相続人の数 | 計算式 | 基礎控除額 |

|---|---|---|

| 1人 | 3,000万円+(600万円×1) | 3,600万円 |

| 2人 | 3,000万円+(600万円×2) | 4,200万円 |

| 3人 | 3,000万円+(600万円×3) | 4,800万円 |

| 4人 | 3,000万円+(600万円×4) | 5,400万円 |

| 5人 | 3,000万円+(600万円×5) | 6,000万円 |

| 6人 | 3,000万円+(600万円×6) | 6,600万円 |

法定相続人が増えるごとに、600万円ずつ基礎控除額が加算されます。

たとえば、法定相続人が1人の場合は3,600万円ですが、4人になると5,400万円まで非課税額が増えます。

この仕組みによって、相続税の負担が家族構成によって異なることがわかります。

そのため、相続の準備をする際には、家族の状況や法定相続人の数を正確に把握することがとても大切です。

では、その「法定相続人」とは誰のことを指すのか?を確認してみましょう!

法定相続人とは?基礎控除を理解するうえで重要なポイント

相続税の基礎控除を計算するうえで、法定相続人の正確な理解は欠かせません。

法定相続人とは、民法によって「相続する権利がある」と認められた人を指します。

ここでは、法定相続人の概要と、基礎控除額を計算する際の注意点について解説します。

遺産の分け方の基本ルール

まず、遺産をどのように分けるかは、以下のルールに従います:

遺言書がある場合

遺言書に記載された内容が最優先されます。

遺言書がない場合

法定相続人全員による「遺産分割協議」で話し合いを行い、分け方を決めます。

※ 遺産分割協議では、法定相続分(民法で定められた割合)に縛られず、全員が納得すれば自由に分けることが可能です。ただし、協議内容を第三者(銀行や不動産登記の窓口など)に主張するためには「遺産分割協議書」を作成する必要があります。

法定相続人の構成

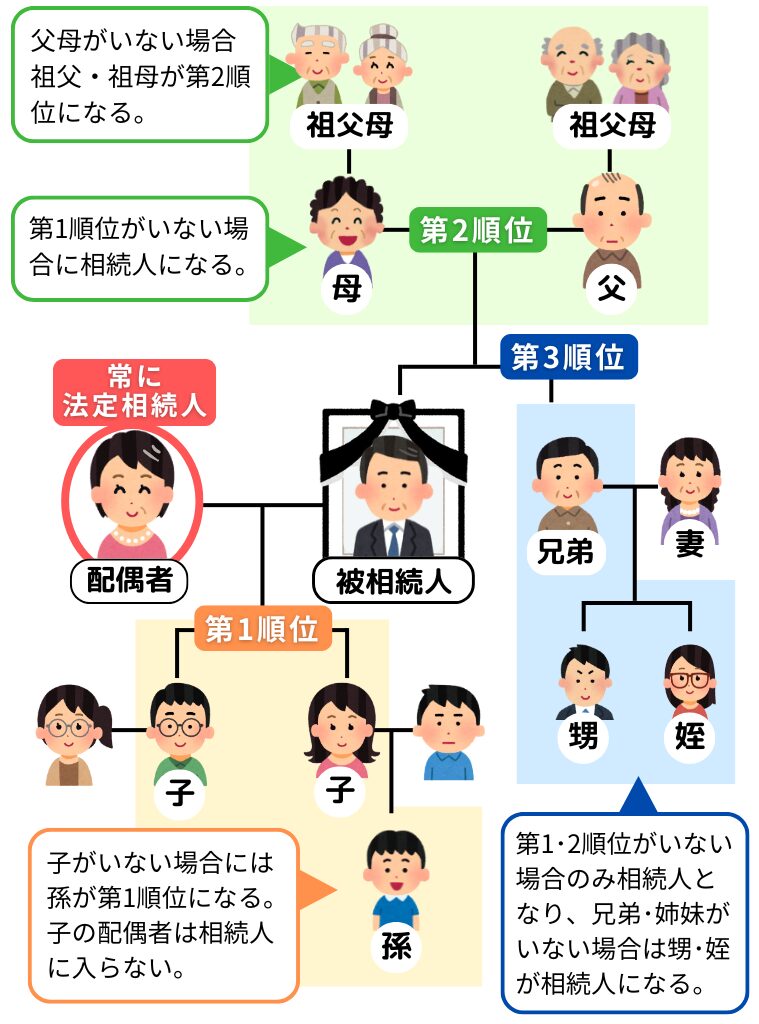

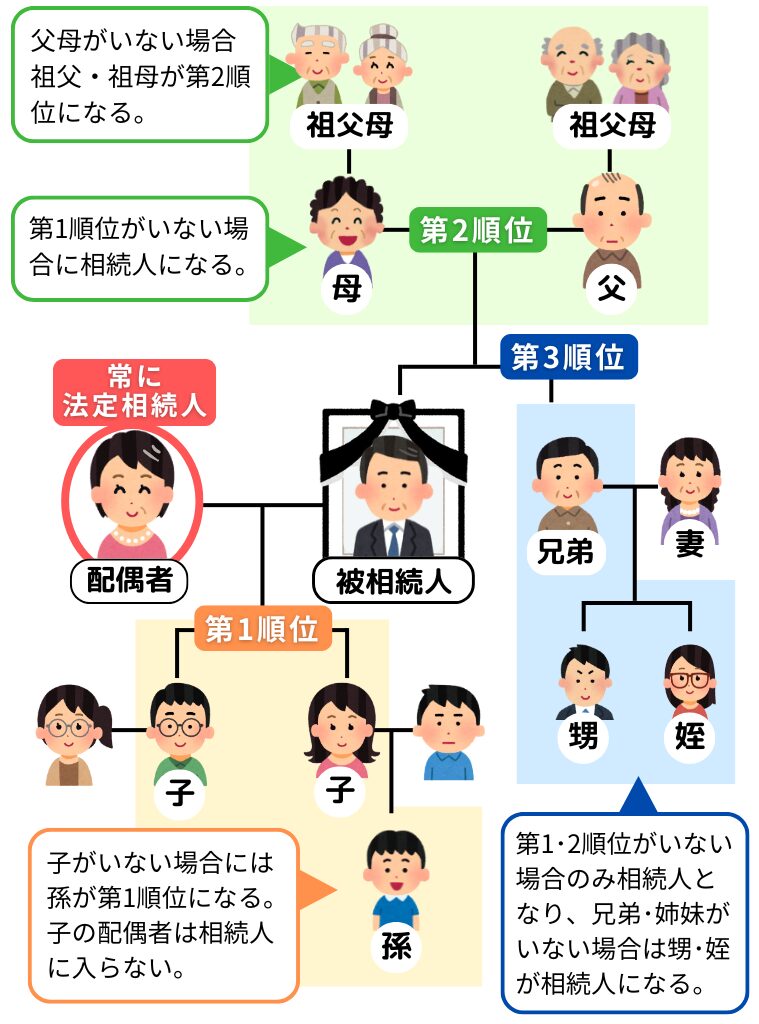

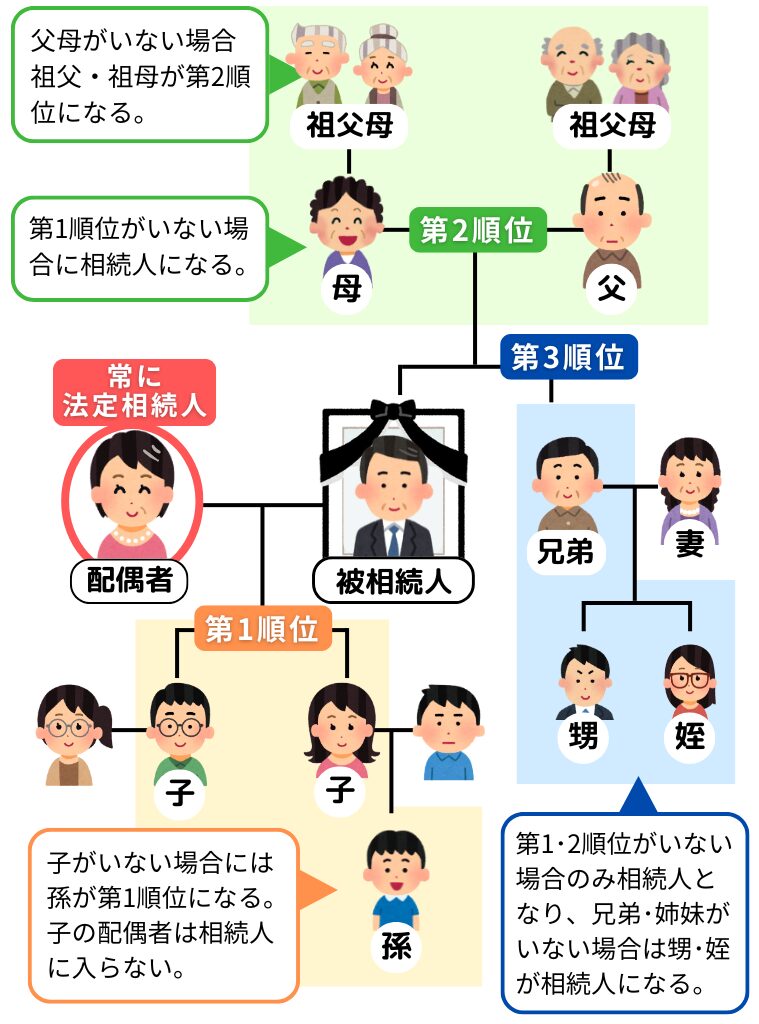

法定相続人は、被相続人(亡くなった方)との関係によって決まります。

- 配偶者

常に法定相続人に該当します。 - 相続順位

配偶者以外の法定相続人は以下の順序で決まります:- 第1順位:子ども(子どもが亡くなっている場合は孫が代襲相続)

- 第2順位:子どもがいない場合、父母(父母が亡くなっている場合は祖父母)

- 第3順位:子どもも父母もいない場合、兄弟姉妹(兄弟姉妹が亡くなっている場合は甥姪)

養子がいる場合の特例

法定相続人に含められる養子の数は、次のルールに従います:

- 実子がいる場合:養子は1人まで

- 実子がいない場合:養子は2人まで

※ 特別養子縁組や、配偶者の実子で養子になっている場合は、実子として扱われます。

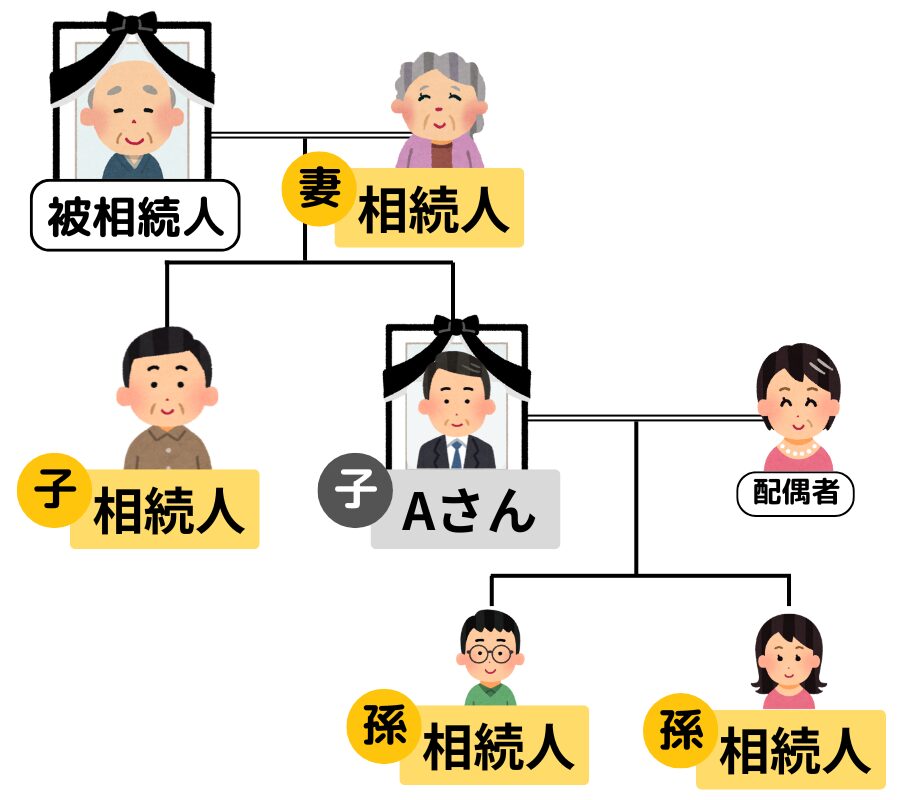

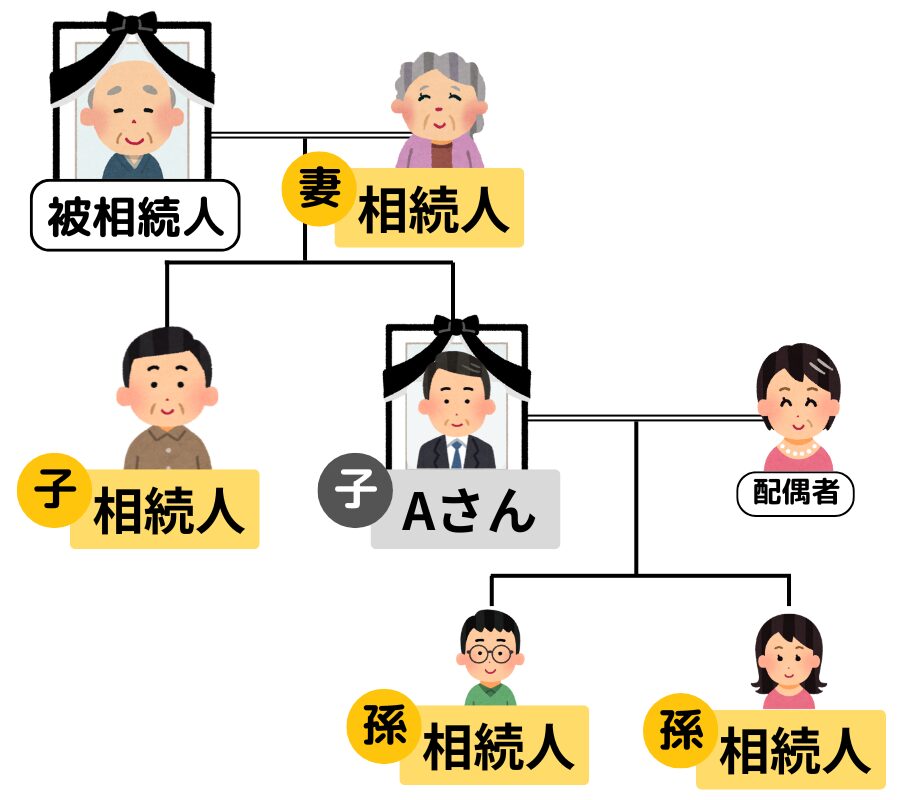

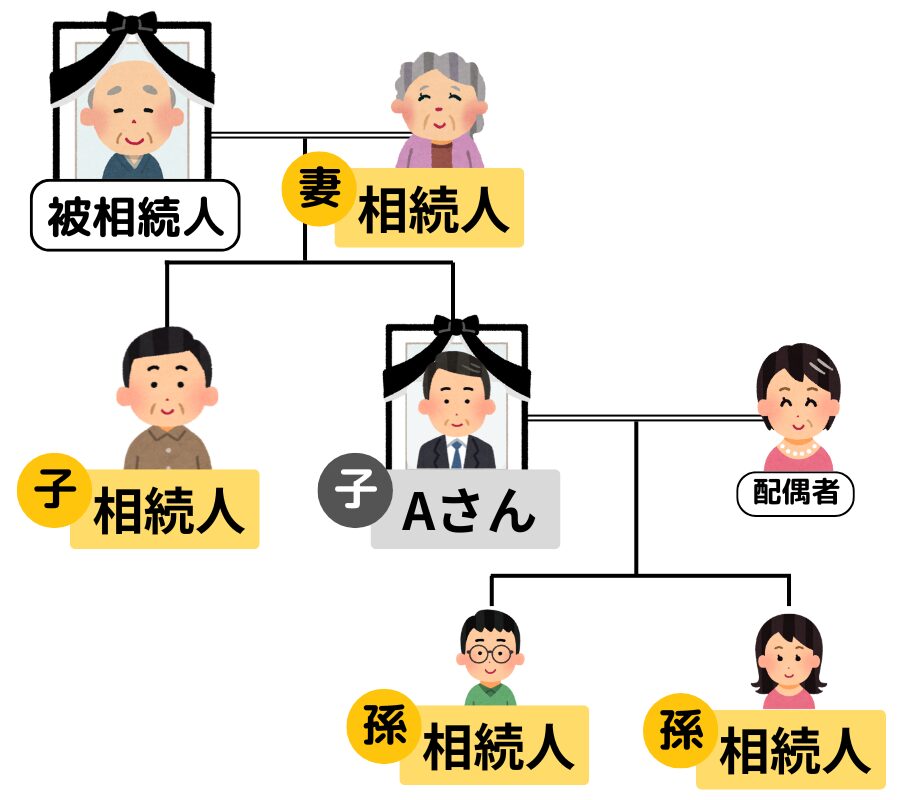

代襲相続について

相続人となるべき人が既に亡くなっている場合、その人の子どもが代わりに相続する「代襲相続」が発生します。

- 例:被相続人に子どもAがいましたが、Aが既に亡くなっている場合、Aの子ども(被相続人の孫)が代襲相続人となります。

代襲相続人も法定相続人として数えられるため、基礎控除額を計算する際に反映されます。

相続放棄した人も法定相続人になる

相続放棄をすると、その人は初めから相続人ではなかったものとみなされます(民法939条)。

しかし、相続税の計算では、相続放棄した人も法定相続人として数えられます。

これは、基礎控除を計算する際に「法定相続人の数」を基準にするためです。

たとえば、被相続人が亡くなり、配偶者と子ども2人が法定相続人の場合、子ども1人が相続放棄をしても、基礎控除額を計算するときは法定相続人の数は3人として計算されます。

この仕組みにより、相続放棄があった場合でも、基礎控除額が減ることはありません。

ただし、相続放棄をした人は遺産を受け取ることができないため、基礎控除による非課税枠は実際に遺産を受け取る人が活用することになります。

この仕組みによって、遺産を相続する人の税負担が軽減される場合があります。

では、次に、基礎控除を賢く増やす方法について詳しく解説します。

この方法を活用することで、相続税の負担をさらに軽くすることが期待できます。

相続についてのお悩みに

\ 最適なサービスをご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

基礎控除額を増やして賢く相続税を節税する方法

相続税の基礎控除を増やすためには、「養子縁組」を活用する方法があります。

養子縁組とは、血縁関係のない人と法律上の親子関係をつくる制度です。

この制度を利用することで、子どもの数を増やし、法定相続人の数を増やすことができます。

養子縁組の種類

養子縁組には次の2種類があります:

- 普通養子縁組:実親との親子関係を維持したまま、養親との親子関係を結びます。

- 特別養子縁組:実親との親子関係を解消し、養親との親子関係を結びます。

普通養子縁組をした場合、養子は実親と養親の両方の相続権を持ちます。

特別養子縁組の場合は、養子は実親の相続権は持てず、養親の相続権のみを持ちます。

養子縁組を利用するケース

養子縁組を活用するのは、次のような状況の人が多いです:

- 実子が少ない場合

被相続人に子どもが1人しかいない、または子どもがいない家庭では、養子を迎えることで法定相続人の数を増やすことが可能です。 - 相続税の節税を積極的に行いたい場合

高額な財産を相続する予定の家庭では、基礎控除額や死亡保険金の非課税枠を増やすために養子縁組を活用します。 - 親族や親しい人を養子にしたい場合

血縁関係はないが親しい関係にある人や、財産を特定の人に残したい場合に養子縁組を行うケースがあります。

養子縁組のメリット

養子縁組をすると、子ども(法定相続人)の数が増えるため、基礎控除額や死亡保険金の非課税枠が増え、結果として相続税の負担を減らすことが可能です。

実例

たとえば、法定相続人が1人の場合、基礎控除額は3,600万円ですが、養子を1人迎えることで法定相続人が2人となり、基礎控除額は4,200万円に増えます。

| 養子縁組前の法定相続人の数 | 養子縁組後の法定相続人の数 | 基礎控除額(養子縁組前) | 基礎控除額(養子縁組後) | 増加分 |

|---|---|---|---|---|

| 1人 | 2人 | 3,600万円 | 4,200万円 | 600万円 |

| 2人 | 3人 | 4,200万円 | 4,800万円 | 600万円 |

養子縁組の注意点

ただし、養子縁組で法定相続人に含められる養子の数には制限があります。

- 被相続人に実子がいる場合:養子は1人まで

- 被相続人に実子がいない場合:養子は2人まで

このルールを守らない場合、基礎控除の計算において養子が含まれないことがあるため注意が必要です。

養子縁組は、相続税の負担を減らしたい人や、遺産分配を明確にしたい人にはとても有効的な手段ですが、法律上の手続きが必要で、簡単に行えるものではありません。

しかし、正しく活用することで大きな節税効果が期待できます。

次のセクションでは、他にもある相続税の控除制度について詳しく見ていきましょう。

基礎控除以外に使える相続税の控除制度を徹底解説!

2015年に相続税のルールが変わり、控除できる金額が減ったため、それまで相続税の心配をしていなかった家庭でも税金がかかるケースが増えています。

たとえば、地価の高い場所に自宅を持っている場合、相続税が高くなり、結果的にその家を売らないと税金が払えないという事態も起きることがあります。

このように、相続税が家族の生活に大きな影響を与えることがあるのです。

こうした問題を防ぐために、相続税には特例や控除といった仕組みがあり、相続人の税金の負担を減らすために設けられています。

ここでは、代表的な控除制度をいくつか紹介します。

よく使われる相続税の控除制度

| 種類 | 主な制度 | 説明 |

|---|---|---|

| 課税価格の特例 | 小規模宅地等の特例 | 自宅や事業用の土地の評価額を下げることができる制度です。 |

| 課税価格からの控除 | 遺産に係る基礎控除 | 一定額を差し引いて相続税を計算します。 |

| 税額からの控除 | 配偶者の税額軽減 | 配偶者が相続する場合、税金が大幅に軽減されます。 |

| 未成年者控除 | 未成年者が相続人の場合に税金が減らされます。 | |

| 障害者控除 | 障害がある相続人に配慮した控除制度です。 | |

| 相次相続控除 | 短期間に続けて相続が発生した場合に適用されます。 | |

| 贈与税額控除 | 生前贈与で支払った税金を相続税から差し引きます。 |

たとえば「配偶者の税額軽減」とは、配偶者が相続する場合、その財産にかかる相続税が大幅に軽くなる特例があります。この制度を使えば、相続税を気にせずに配偶者が自宅や財産をそのまま受け取ることが可能です。

たとえば、1億円の財産を配偶者が相続する場合でも、相続税がゼロになるケースがほとんどです。

この特例は、相続税で生活基盤を失うリスクを防ぐために設けられています。

配偶者が安心して財産を受け取れる「税額軽減」制度

「相続税における配偶者控除」とは、亡くなった方(被相続人)の配偶者を対象とした相続税の負担の軽減につながる特例で、正式には「配偶者に対する相続税額の軽減」といいます。

相続税は、受け継いだ財産の評価額から基礎控除額(後述します)を差し引いてプラスになった場合に課税されます。しかし配偶者控除の特例が適用されれば、配偶者が取得した遺産額において以下の金額のどちらか多い金額までは非課税となります。

- 1億6,000万円

- 配偶者の法定相続分相当額

この「どちらか多い金額」という表記が分かりづらいかもしれませんが、

まず1つの基準となるのは「1億6,000万円まで」で、もし1億6,000万円を超えたとしても、法定相続分として定められている範囲内で相続をすれば、課税されることはないという意味を表しています。

配偶者控除(配偶者の税額軽減)の適用要件

相続税の配偶者控除を使うためには、大きく次の3つの条件を満たす必要があります。

①法律上の配偶者であること

配偶者は被相続人と「法的な夫婦であること」が必要です。

「法的な夫婦」とは婚姻届を出しているということであり、それ以外の事実婚や内縁関係の場合は適用が受けられません。

②相続税の申告書を提出すること

相続税の申告書は税務署に提出するものです。

「相続税がゼロだから申告も不要」と考えている人が多いのですが、配偶者控除の適用を受けるには申告が不可欠です。ただし、相続した財産の評価額が基礎控除額を超えていない場合は、そもそも相続税が発生しないため申告も不要となります。

③遺産分割が確定していること

相続人全員で相続する財産の分け方について話し合うことを、「遺産分割協議」といいます。

この話し合いによって、全員合意の下、それぞれ相続する財産が決まれば遺産分割が確定したことになります。

配偶者控除の適用はその遺産分割の確定が必要です。

次のセクションでは、基礎控除や配偶者控除の仕組みを使った具体的なケーススタディを通して、相続税がどのように計算されるのかを詳しく解説します。

実際にどのくらいの相続税がかかるのか、数字を交えて分かりやすく説明していきます。

相続についてのお悩みに

\ 最適なサービスをご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

相続税の計算をシミュレーション!ケースごとに解説

これまで、基礎控除や配偶者の税額軽減について詳しくお伝えしてきました。

ここからは、それらを実際の数字でどう活用できるのか、具体的な計算例を見ていきましょう。

まずは、基礎控除の範囲内で相続税がかからないケースからご紹介します。

【計算例:1】基礎控除内で相続税がゼロになる場合

最初の例は、基礎控除の範囲内で財産を相続し、相続税がまったくかからないケースです。

基礎控除の仕組みがうまく働いている状況を確認してみましょう。

《前提条件》

課税価格 = 相続財産 – 葬儀費用

課税価格 = 2,500万円 – 200万円 = 2,300万円

基礎控除額 = 3,000万円 + 600万円 × 法定相続人の数

基礎控除額 = 3,000万円 + 600万円 × 3人 = 4,800万円

課税価格 2,300万円が基礎控除額4,800万円以下のため、相続税はかかりません。

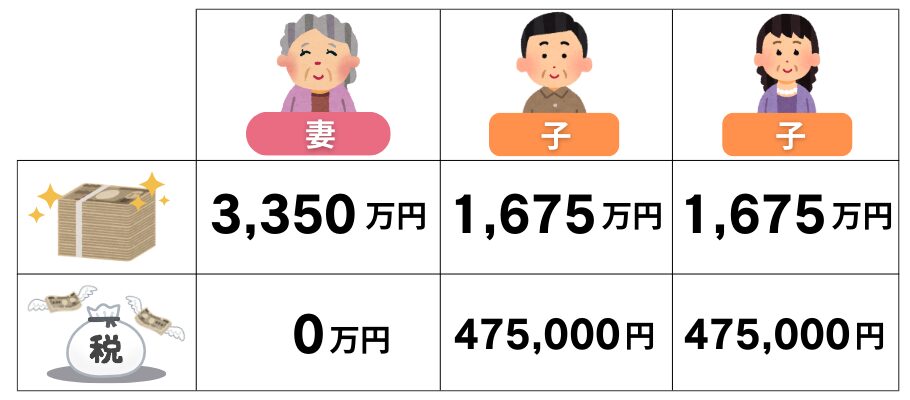

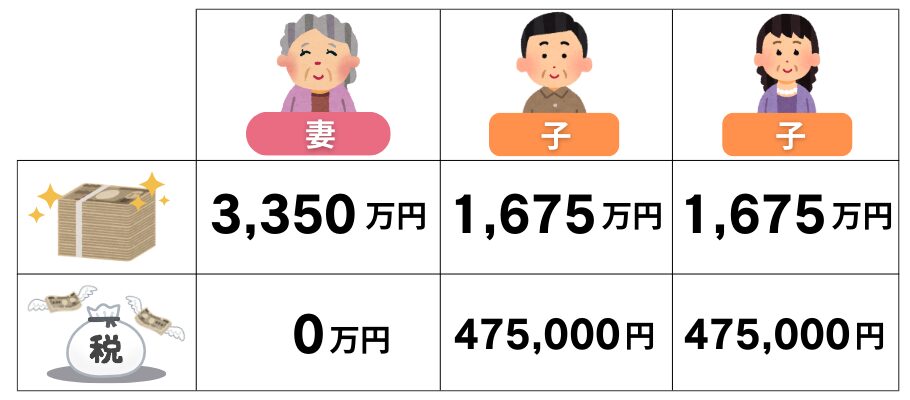

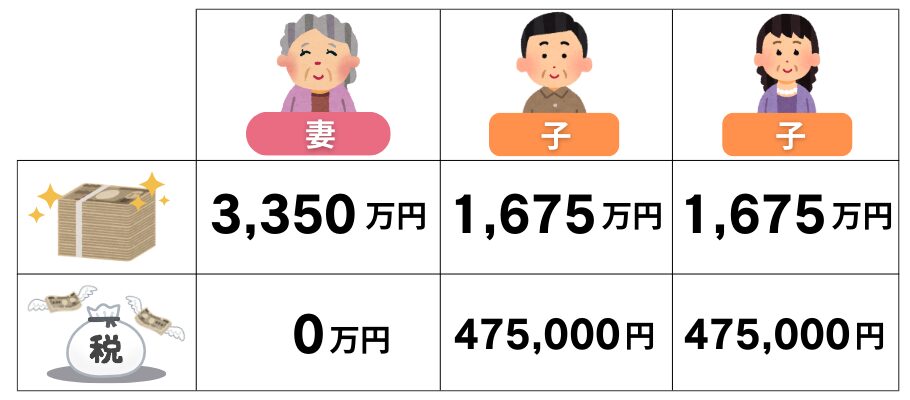

【計算例:2】配偶者は非課税、子どもに税金がかかる場合

次の例では、相続財産が基礎控除を超えるものの、配偶者には税金がかからず、子どもにだけ課税されるケースです。配偶者の税額軽減がどのように作用するのか見ていきましょう。

《前提条件》

課税価格= 相続財産 – 葬儀費用

課税価格= 7,000万円 – 300万円 = 6,700万円

基礎控除額 = 3,000万円 + 600万円 × 法定相続人の数

基礎控除額 = 3,000万円 + 600万円 × 3人 = 4,800万円

課税遺産総額 = 課税価格 – 基礎控除額

課税遺産総額 = 6,700万円 – 4,800万円 = 1,900万

課税遺産総額を各法定相続人が民法に定める法定相続分に従って取得したものとして、各法定相続人の取得金額を計算しています。

《配偶者》

配偶者が受け取る財産の金額=3,350万円※

※課税価格6,700万円×1/2(妻の法定相続分)

【相続税の計算】

課税遺産増額1,900万円×1/2(妻の法定相続分)= 950万円が(課税価格のうちの)取得金額

→ 配偶者の税額軽減により税金はかからない

《子ども》

子ども2人が受け取る相続の金額=3,350万円

子ども1人あたりが受け取る相続の金額=1,675万円※

※課税価格6,700万円×1/4(子ども1人あたりの法定相続分)

【相続税の計算】

課税遺産増額1,900万円×1/4(子ども1人あたりの法定相続分)=475万円が(課税価格のうちの)取得金額

475万円×10%※(国税庁が定める相続税率)=475,000円

→子ども1人あたり475,000円の相続税を支払うことになる

※国税庁 相続税の税率:https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm

※国税庁 相続税の計算:https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4152.htm

【結果】

配偶者は3,350万円の相続財産を受取、相続税の支払いはなし。

子どもは、1人あたり1,675万円の相続財産を受取、相続税を475,000円支払うことになる。

被相続人と相続人の関係や、遺言の有無などの相続状況により異なる場合がありますのでご注意ください。

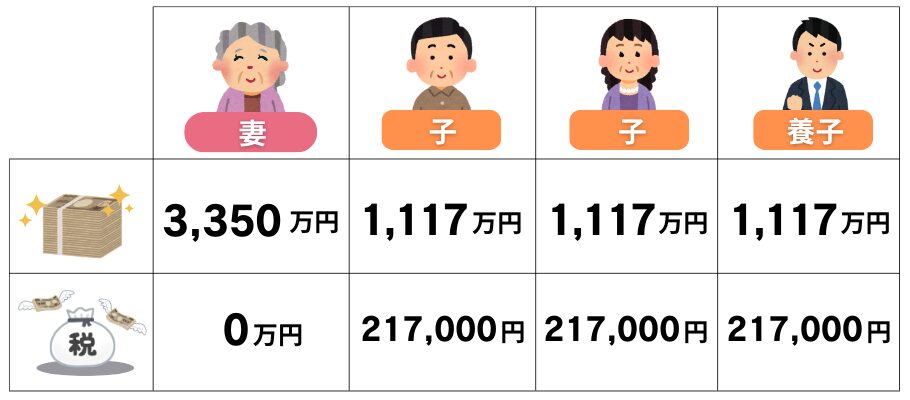

【計算例:3】養子縁組で相続税を軽減する場合

この例では、【計算例2】と同じ条件で相続税負担を減らすために養子縁組を行ったケースを見てみます。

法定相続人の数を増やすことで基礎控除額が増加し、どのように税負担が軽減されるのかを確認します。

《前提条件》

課税価格 = 相続財産 – 葬儀費用

課税価格 = 7,000万円 – 300万円 = 6,700万円

基礎控除額 = 3,000万円 + 600万円 × 法定相続人の数

基礎控除額 = 3,000万円 + 600万円 × 4人 = 5,400万円

課税遺産総額 = 課税価格 – 基礎控除額

課税遺産総額 = 6,700万円 – 5,400万円 = 1,300万円

課税遺産総額を各法定相続人が民法に定める法定相続分に従って取得したものとして、各法定相続人の取得金額を計算しています。

《配偶者》

【相続で受け取る金額の計算】

配偶者が受け取る財産の金額=3,350万円※

※課税価格6,700万円×1/2(妻の法定相続分)

【相続税の計算】

課税遺産増額1,300万円×1/2(妻の法定相続分)= 650万円が(課税価格のうちの)取得金額

→ 配偶者の税額軽減により税金はかからない

《子ども》養子含む

【相続で受け取る金額の計算】

子ども2人、養子1人の合計3人が受け取る相続の金額=3,350万円

子ども1人あたりが受け取る相続の金額=約1,117万円※(小数点繰り上げ計算)

※課税価格6,700万円×1/6(子ども1人あたりの法定相続分)

【相続税の計算】

課税遺産増額1,300万円×1/6(子ども1人あたりの法定相続分)=約217万円(小数点繰り上げ計算)が(課税価格のうちの)取得金額

約217万円×10%※(国税庁が定める相続税率)=約217,000円

→子ども1人あたり約217,000円の相続税を支払うことになる

※国税庁 相続税の税率:https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm

※国税庁 相続税の計算:https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4152.htm

【結果】

配偶者は3,350万円の相続財産を受取、相続税の支払いはなし。

子どもは、1人あたり約1,117万円の相続財産を受取、相続税を約217,000円支払うことになる。

被相続人と相続人の関係や、遺言の有無などの相続状況により異なる場合がありますのでご注意ください

POINT

養子を含めた分割により、法定相続人が増え基礎控除額が600万円総額したことによって、相続税の総額を95万円から65万円に変わり約30万円の相続税を抑えることができる。税率課税遺産総額の金額によっては、税率が変わる可能性もあるので、今回の実例よりもさらに効果が大きくなる可能性もあります。

相続についてのお悩みに

\ 最適なサービスをご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

【計算例:4】配偶者がいない場合の二次相続の負担例

最後の例は、配偶者がすでに亡くなっている場合です。

このような状況では、二次相続で税負担が増えることがあります。

具体的にどれくらい税金がかかるのか、確認してみましょう。

《前提条件》

課税価格 = 相続財産 – 葬儀費用

課税価格 = 8,000万円 – 200万円 = 7,800万円

基礎控除額 = 3,000万円 + 600万円 × 法定相続人の数

基礎控除額 = 3,000万円 + 600万円 × 2人 = 4,200万円

課税遺産総額= 課税価格 – 基礎控除額

課税遺産総額 = 7,800万円 – 4,200万円 = 3,600万円

課税遺産総額を各法定相続人が民法に定める法定相続分に従って取得したものとして、各法定相続人の取得金額を計算しています。

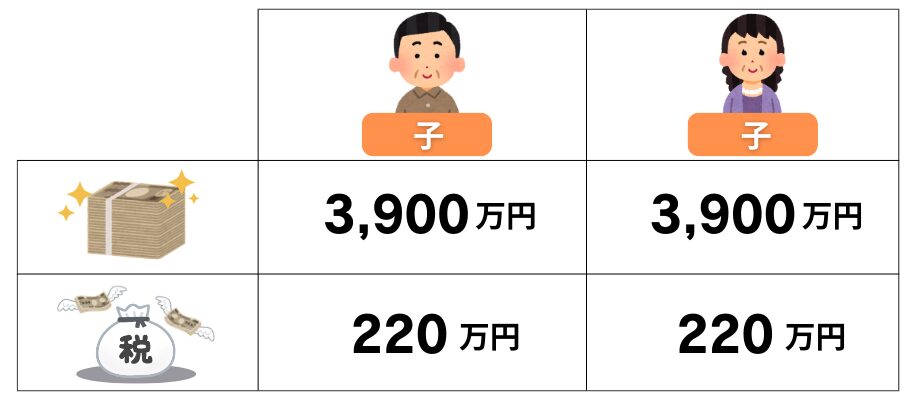

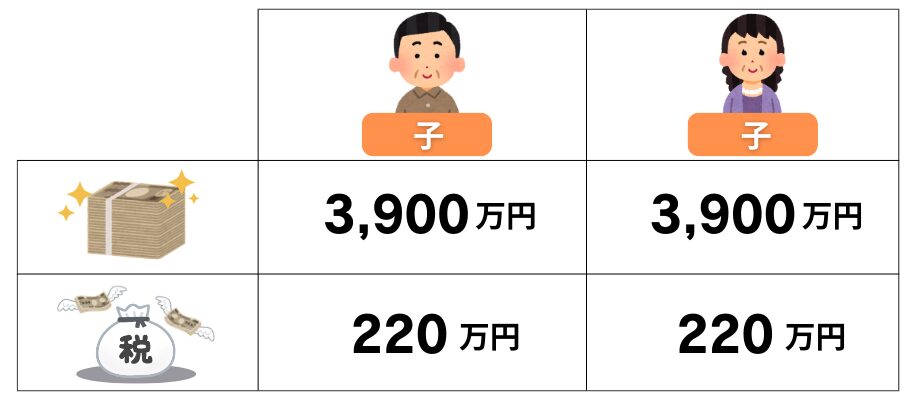

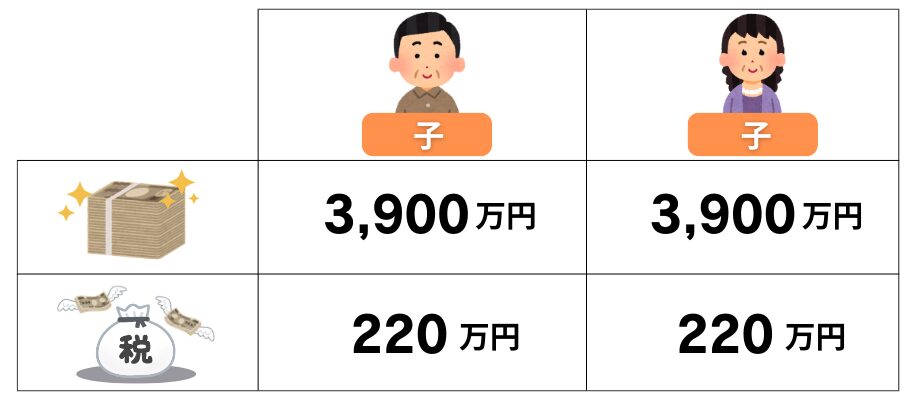

《子ども》

【相続で受け取る金額の計算】

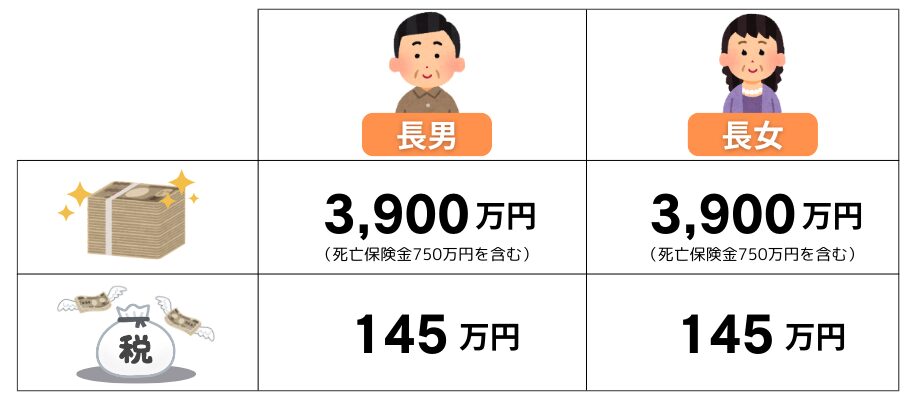

子ども2人が受け取る相続の金額=7,800万円

子ども1人あたりが受け取る相続の金額=3,900万円※

※課税価格7,800万円×1/2(子ども1人あたりの法定相続分)

【相続税の計算】

課税遺産総額3,600万円×1/2(子ども1人あたりの法定相続分)=1,800万円が(課税価格のうちの)取得金額

1,800万円×15%-50万円※(国税庁が定める相続税率と控除)=220万円

→子ども1人あたり220万円の相続税を支払うことになる

※国税庁 相続税の税率:https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm

※国税庁 相続税の計算:https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4152.htm

【結果】

子どもは、1人あたり3,900万円の相続財産を受取、相続税を220万円支払うことになる。

被相続人と相続人の関係や、遺言の有無などの相続状況により異なる場合がありますのでご注意ください

POINT

二次相続では、基礎控除が少なくなるため、税金の負担が増えることがあります。

特に、不動産のようにすぐにお金に変えられない財産があると、相続税の支払いが大変になることも考えられます。

そのため、生命保険の非課税枠を活用することや、養子縁組を検討することが対策としておすすめです。

そこで有効なのが「生命保険の非課税枠」の活用です。

次のセクションでは、この非課税枠を使った具体的な相続対策について詳しくお伝えします。

基礎控除だけでは足りない場合に!生命保険の非課税枠を活用した相続対策

相続税の節税対策として基礎控除や配偶者の税額軽減を活用しても、それだけでは相続税の支払いが必要になる場合があります。特に、相続財産が基礎控除額を超えてしまう場合や、法定相続人が少なく基礎控除額が十分に増やせない場合に有効なのが、「生命保険の非課税枠」です。

生命保険を活用することで、相続財産の一部を非課税にするだけでなく、特定の相続人に財産を確実に残すことも可能になります。

生命保険の非課税枠とは?

生命保険の非課税枠とは、被相続人が契約者である生命保険の死亡保険金に対し、法定相続人1人あたり500万円まで非課税とされる制度です。

これにより、生命保険金の一部が相続税の対象から外れるため、結果として相続税の支払いを軽減することができます。

生命保険が相続対策に有効な理由

- 生命保険の非課税枠を活用できる

現預金を生命保険に置き換えるだけで非課税枠を利用でき、相続税の課税額を減らせます。 - 相続財産を減らせる

生命保険金は、被相続人が死亡することで受取人に直接支払われ、遺産分割協議の対象外となります。これにより、相続財産全体を減らし、課税対象額を抑えることができます。 - 受取人を指定できる

生命保険金は受取人を自由に指定できるため、特定の相続人に確実に財産を残したい場合に便利です。例えば、遺産分割の際にトラブルが予想される場合や、家族間で公平な分配をしたい場合に有効です。 - 迅速な資金調達が可能

生命保険金は、他の遺産と異なり受取手続きが簡単で、早期に現金を受け取ることができます。これにより、相続税の納付資金として利用できる点も大きなメリットです。

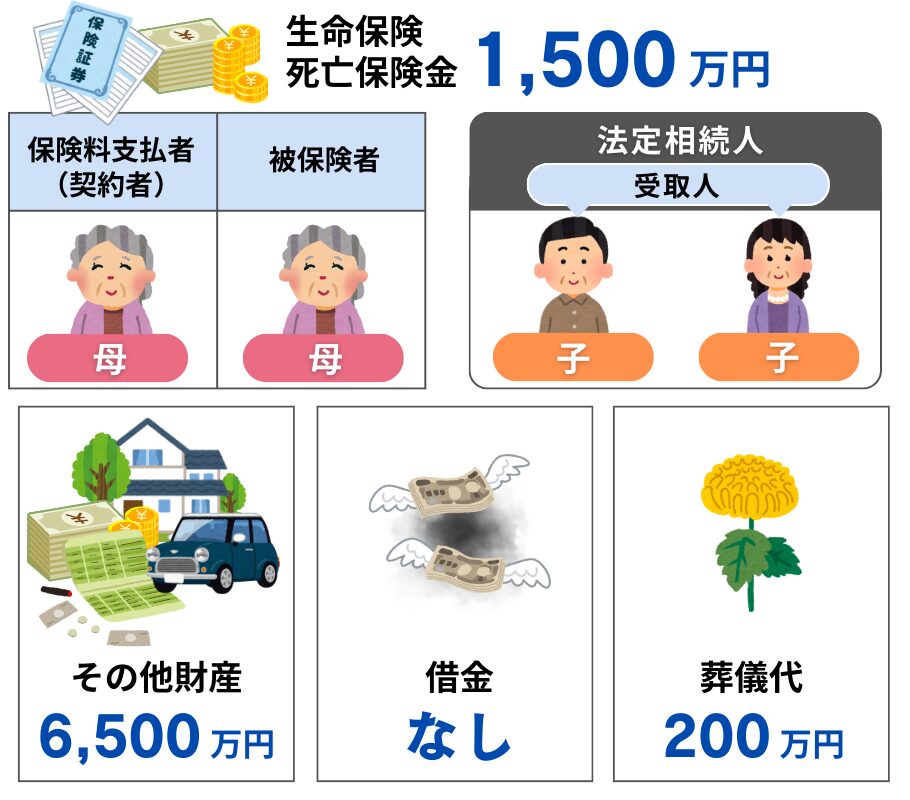

【実例】生命保険の非課税枠を活用して相続税を0円にしたケース

生命保険の非課税枠を活用することで、相続財産の一部を課税対象から外し、相続税の負担を大幅に軽減することが可能です。ここでは、具体的にどのように非課税枠を使って相続税を0円にできたのか、シミュレーションをもとにご紹介します。

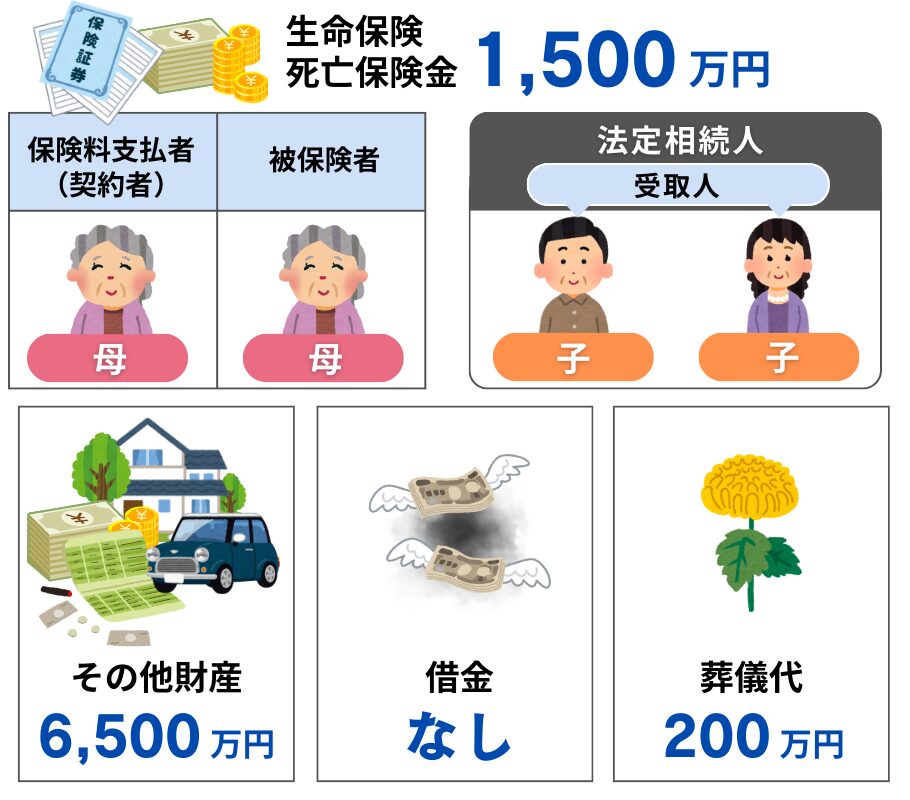

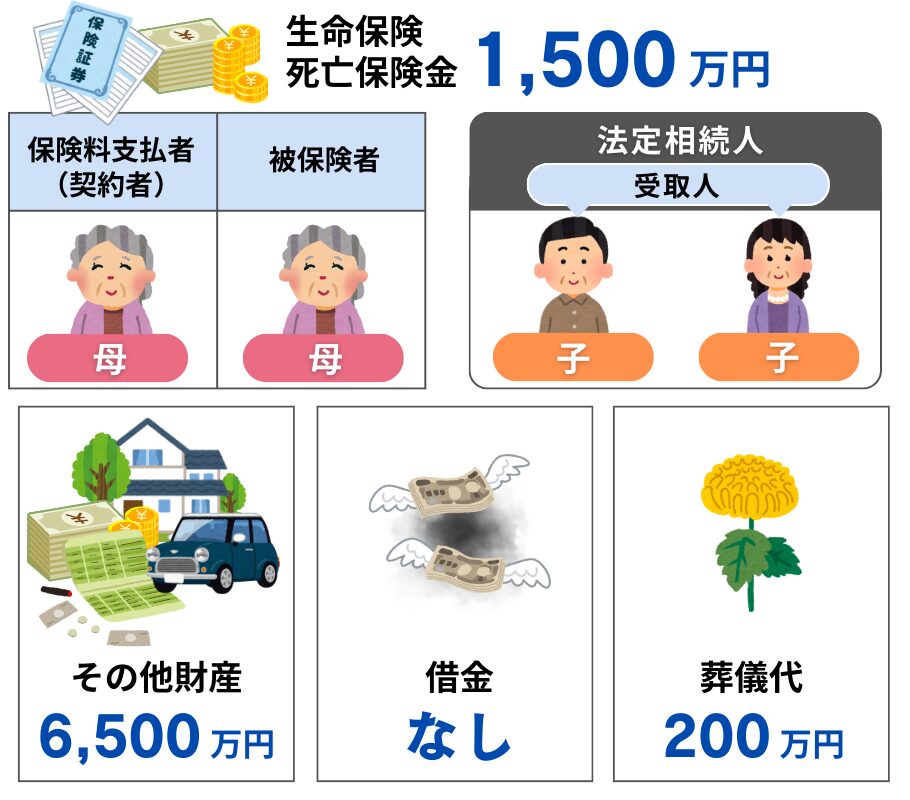

《前提条件》

この例では、【計算例:4】と同じ条件で負担を減らすために相続財産のうち1,500万円を生命保険に置き換えたケースを見てみます。

死亡保険金は子ども2人に50%づつの契約の場合、生命保険を活用するとどのように税負担が軽減されるのかを確認します。

非課税枠 :500万円 × 法定相続人2人=1,000万円

死亡保険金1,500万円-1,000万円=500万円が相続税の対象になる。

課税価格 = 相続財産+生命保険の非課税枠を超えた金額-葬儀費用

課税価格 = 6,500万円+500万円-200万円= 6,800万円

基礎控除額 = 3,000万円 + 600万円 × 法定相続人2人 = 4,200万円

課税遺産総額 = 課税価格 – 基礎控除額

課税遺産総額 = 6,800万円 – 4,200万円 = 2,600万円

課税遺産総額を各法定相続人が民法に定める法定相続分に従って取得したものとして、各法定相続人の取得金額を計算しています。

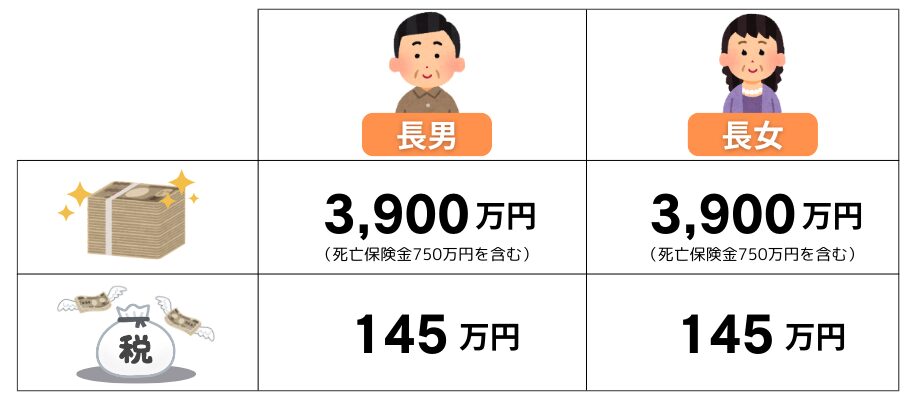

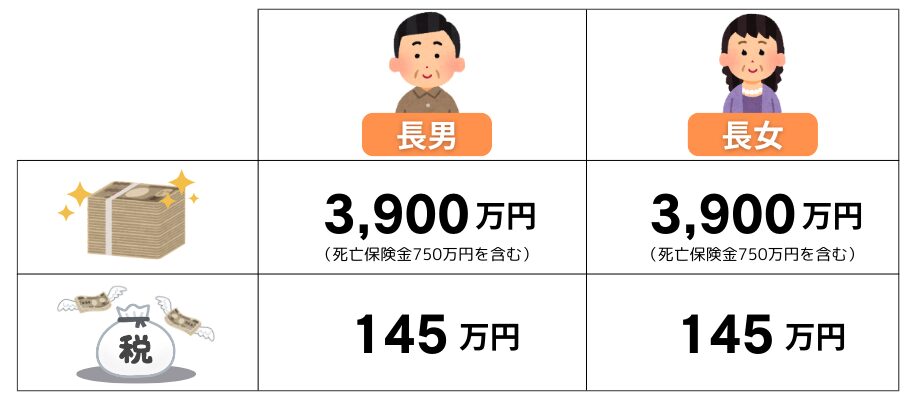

《子ども》

【相続で受け取る金額の計算】

子ども2人が受け取る相続の金額:6,500万円(その他相続財産)-200万円(葬儀代)=6,300万円

子ども1人あたりが受け取る相続の金額=3,150万円※

※課税価格6,300万円×1/2(子ども1人あたりの法定相続分)

生命保険の死亡保険金=1,500万円×1/2子ども1人あたり受け取る死亡保険金=750万円

【死亡保険金を含む子ども1人あたりが受け取る金額】

3,150+750万円=3,900万円

【相続税の計算】

課税遺産総額2,600万円×1/2(子ども1人あたりの法定相続分)=1,300万円が(課税価格のうちの)取得金額

1,300万円×15%-50万円※(国税庁が定める相続税率と控除)=145万円

→子ども1人あたり145万円の相続税を支払うことになる

※国税庁 相続税の税率:https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm

※国税庁 相続税の計算:https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4152.htm

【結果】

子どもは、1人あたり3,900万円の相続財産を受取、相続税を145万円支払うことになる。

被相続人と相続人の関係や、遺言の有無などの相続状況により異なる場合がありますのでご注意ください

POINT

【計算例:4】のケースと比べて、同じ3,900万円の相続財産を受け取っても、支払う相続税が220万円と145万円で差額が1人あたり75万円抑えられます。

生命保険の非課税枠を活用すれば、相続税の負担を抑えられるだけでなく、固有の財産を増やすこともできます。これにより、遺留分などをめぐる相続トラブルの対策にも役立ちます。

生命保険って相続トラブルにも役立つんだね!知らなかったよ!

そうなんだよ。非課税枠をうまく使えば、家族みんなが納得できる相続の準備ができるんだ。

生命保険の非課税枠を活用する際の注意点

- 法定相続人の数を確認

非課税枠は法定相続人の人数に応じて決まるため、事前に正確に確認しておきましょう。 - 生命保険契約の内容を確認

契約者や受取人が誰かによって、課税対象となる場合があります。契約内容が適切でないと非課税枠を活用できないこともあるため、事前に専門家に相談することをおすすめします。

生命保険の非課税枠は、相続税を軽減するための強力なツールです。

基礎控除や配偶者の控除と組み合わせて活用することで、さらに効果的な相続対策が可能になります。

相続財産の状況や家族構成に合わせて、生命保険を賢く活用しましょう!

相続税 基礎控除に関するよくある質問

相続についてのお悩みに

\ 最適なサービスをご提案します /

※弊社「ほけんの王様」LINEに遷移します。

※お電話は平日のみの対応となります。

まとめ

相続税の基礎控除や生命保険の非課税枠を活用することで、相続税の負担を大幅に軽減することができます。しかし、相続税の計算や適切な対策を立てるには、財産の状況や家族構成に応じた専門的な知識が必要です。

「自分のケースではどうなるのだろう?」「どんな準備をすればいいのか分からない・・・。」

そんな疑問や不安をお持ちの方は、ぜひ私たちファイナンシャルプランナーにご相談ください。

相続の手続きや節税対策を分かりやすくサポートし、ご家族の負担を減らせるようにお手伝いします。

一人で悩まず、まずはお気軽にお問い合わせください。

私たちと一緒に、安心して相続を迎えられる準備を進めましょう!